|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Состав и особенности управления оборотными активами

Оборотные активы - это имуществ, используемое для обслуживания операционной деятельности предприятия и «оборачивается» в течение одного операционного цикла продолжительностью не больше одного года.

С позиции финансового менеджмента классификация оборотных активов включает:

1. По характеру финансовых источников формирования выделяют

валовые, чистые и собственные оборотные активы.

а) Валовые оборотные активы характеризуют общий их объем,

сформированный за счет как собственного, так и заемного капитала.

б) Чистые оборотные активы (или чистый рабочий капитал) ха

рактеризует ту часть их объема, которая сформирована за счет соб

ственного и долгосрочного заемного капитала.

ЧОА = ОА-ТФО,

где ЧОА — сумма чистых оборотных активов предприятия;

ОА — сумма валовых оборотных активов предприятия;

ТФО — краткосрочные (текущие) финансовые обязательства предприятия.

в) Собственные оборотные активы характеризуют ту их часть,

которая сформирована за счет собственного капитала предприятия.

Сумму собственных оборотных активов предприятия рассчитывают по формуле:

СОА = ОА-ДЗК-ТФО,

где СОА — сумма собственных оборотных активов предприятия;

ОА — сумма валовых оборотных активов предприятия;

ДЗК — долгосрочный заемный капитал, инвестированный в оборотные активы предприятия;

ТФО — текущие финансовые обязательства предприятия.

По видам оборотных активов.

а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных их потоков в форме запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. Этот вид оборотных активов ха

рактеризует объем выходящих материальных их потоков в форме за

пасов произведенной продукции, предназначенной к реализации.

в) Текущая дебиторская задолженность. Она характеризует сумму

задолженности в пользу предприятия, представленную финансовыми

обязательствами юридических и физических лиц по расчетам за това

ры, работы, услуги, выданные авансы и т.п.

г) Денежные активы. В современной практике финансового ме

неджмента к ним относят не только остатки денежных средств в нацио

нальной и иностранной валюте (во всех их формах), но и краткосрочные

высоколиквидные финансовые инвестиции, свободно конверсируемые

в денежные средства и характеризующиеся незначительным риском

изменения стоимости.

д) Прочие оборотные активы. К ним относятся оборотные акти

вы, не включенные в состав вышерассмотренных их видов, если они

отражаются в общей их сумме.

3. Характер участия в операционном процессе.

а) Оборотные активы, обслуживающие производственный цикл

предприятия (они представляют собой совокупность оборотных акти

вов предприятия в форме запасов сырья, материалов и полуфабрика

тов, объема незавершенной продукции и запасов готовой продукции);

б) Оборотные активы, обслуживающие финансовый (денежный) цикл

предприятия (они представляют собой совокупность всех товарно-ма

териальных запасов и суммы текущей дебиторской задолженности за

вычетом суммы кредиторской задолженности).

4. Период функционирования оборотных активов.

а) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний операционной деятельности предприятия и не связана с формированием запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения

6) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности предприятия запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения.

Управление оборотными активами предприятия осуществляется по следующим основным этапам

1. Анализ оборотных активов предприятия в предшествующем периоде. Основной целью этого анализа является определение уровня обеспеченности предприятия оборотными активами и выявление резервов повышения эффективности их функционирования. С этой целью:

· рассматривается динамика общего

объема оборотных активов, используемых предприятием, — темпы из

менения средней их суммы в сопоставлении с темпами изменения объе

ма реализации продукции и средней суммы всех активов; динамика

удельного веса оборотных активов в общей сумме активов предприятия.

· рассматривается динамика соста

ва оборотных активов предприятия в разрезе основных их видов, в том числе рассчитываются и изучаются темпы изменения суммы каждого их этих видов

оборотных активов в сопоставлении с темпами изменения объема про

изводства и реализации продукции; рассматривается динамика

удельного веса основных видов оборотных активов в общей их сумме.

· изучается оборачиваемость от

дельных видов оборотных активов и общей их суммы.

· определяется рентабельность

оборотных активов, исследуются определяющие ее факторы.

· рассматривается состав основных

источников финансирования оборотных активов — динамика их суммы

и удельного веса в общем объеме финансовых средств, инвестирован

ных в эти активы; определяется уровень финансового риска, гене

рируемого сложившейся структурой источников финансирования обо

ротных активов.

2. Выбор политики формирования оборотных активов предприя

тия. Теория финансового менеджмента рассматривает три принципиальных подхода к политике формирования оборотных активов предприятия — консервативный, умеренный и агрессивный.

Консервативный подход к формированию оборотных акти

вов предусматривает не только полное удовлетворение текущей по

требности во всех их видах, обеспечивающей нормальный ход опера

ционной деятельности, но и создание высоких размеров их резервов

на случай непредвиденных сложностей в обеспечении предприятия

сырьем и материалами, ухудшения внутренних условий производства

продукции, задержки инкассации дебиторской задолженности, активи

зации спроса покупателей и т. п. Такой подход гарантирует минимиза

цию коммерческих и финансовых рисков, но отрицательно сказывается

на эффективности использования оборотных активов — их оборачи

ваемости и уровне рентабельности.

Умеренный подход к формированию оборотных активов на

правлен на обеспечение полного удовлетворения текущей потребнос

ти во всех их видах и создание нормальных страховых их размеров на

случай наиболее типичных сбоев в ходе операционной деятельности

предприятия. При таком подходе обеспечивается среднее для реаль

ных хозяйственных условий соотношение между уровнем риска и уров

нем эффективности использования оборотных активов.

Агрессивный подход к формированию оборотных активов зак

лючается в минимизации всех форм страховых резервов по отдель

ным видам этих активов. При отсутствии сбоев в ходе операционной

деятельности такой подход к формированию оборотных активов обес

печивает наиболее высокий уровень эффективности их использования.

Однако любые сбои в осуществлении нормального хода операционной

деятельности, вызванные действием внутренних или внешних факто

ров, приводят к существенным финансовым потерям из-за сокраще

ния объема производства и реализации продукции.

3. Оптимизация объема оборотных активов. Процесс оптимизации объема оборотных активов на этом этапе управления ими состоит из трех основных стадий.

На первой стадии с учетом результатов анализа оборотных

активов в предшествующем периоде определяется система мероприятий

по реализации резервов, направленных на сокращение продолжитель

ности операционного, а в его рамках — производственного и финан

сового циклов предприятия.

На второй стадии на основе избранного типа политики фор

мирования оборотных активов, планируемого объема производства и

реализации отдельных видов продукции и вскрытых резервов сокра

щения продолжительности операционного цикла (в разрезе отдельных

его стадий) оптимизируется объем и уровень отдельных видов этих

активов. Средством такой оптимизации выступает нормирование пе

риода их оборота и суммы.

На третьей стадии определяется общий объем оборотных

активов предприятия на предстоящий период:

ОАП=ЗСП + ЗГП+ДЗП+ДАП+ПП,

где ОАП — общий объем оборотных активов предприятия на конец рассматриваемого предстоящего периода;

ЗСП — сумма запасов сырья и материалов на конец предстоящего периода;

ЗГП — сумма запасов готовой продукции на конец предстоящего периода (с включением в нее пересчитанного объема незавершенного производства);

ДЗП — сумма текущей дебиторской задолженности на конец предстоящего периода;

ДАП — сумма денежных активов на конец предстоящего периода;

Пп — сумма прочих оборотных активов на конец предстоящего периода.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов. Потребность в отдельных видах оборотных активов и их сумма в целом существенно колеблется в зависимости от сезонных и других особенностей осуществления операционной деятельности. Процесс оптимизации соотношения постоянной и переменной частей оборотных активов осуществляется по следующим стадиям:

• На первой стадии по результатам анализа помесячной динамики уровня оборотных активов в днях оборота или в сумме за ряд предшествующих лет строится график их средней „сезонной волны.

На второй стадии по результатам графика „сезонной волны"

рассчитываются коэффициенты неравномерности (минимального и

максимального уровней) оборотных активов по отношению к средне

му их уровню.

На третьей стадии определяется сумма постоянной части

оборотных активов по следующей формуле:

где ОАПОСТ — сумма постоянной части оборотных активов в предстоящем периоде;

ОАп — средняя сумма оборотных активов предприятия в рассматриваемом предстоящем периоде;

Кмин — коэффициент минимального уровня оборотных активов.

• На четвертой стадии определяется максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде. Эти расчеты осуществляются по следующим формулам:

где ОАп макс — максимальная сумма переменной части оборотных активов в предстоящем периоде;

где ОАп макс — максимальная сумма переменной части оборотных активов в предстоящем периоде;

ОА п сред — средняя сумма переменной части оборотных акти вов в предстоящем периоде;

ОАпост — сумма постоянной части оборотных активов в предстоящем периоде;

Кмакс — коэффициент максимального уровня оборотных активов;

Кмин — коэффициент минимального уровня оборотных активов.

Соотношение постоянной и переменной частей оборотных активов является основой управления их оборачиваемостью и выбора конкретных источников их финансирования.

5. Обеспечение необходимой ликвидности оборотных активов.

В целях обеспечения ликвидности с учетом объема

и графика предстоящего платежного оборота должна быть определена

доля оборотных активов в форме денежных средств, высоко- и сред-

неликвидных активов.

6. Обеспечение необходимой рентабельности оборотных активов.

Этот этап предполагает выявление активов, которые могут приносить косвенный доход (то есть в процессе операционной деятельности) и прямой (в процессе финансовой деятельности в форме процентов и дивидендов). В этой связи необходимым является обеспечение своевременного использования временно свободного остатка денежных активов для формирования эффективного портфеля краткосрочных финансовых инвестиций, выступающих в форме их эквивалентов.

7. Выбор форм и источников финансирования оборотных активов. Этот этап управления оборотными активами обеспечивает выбор политики их финансирования на предприятии и оптимизацию структуры его источников.

6. Управление запасами. Запасы предприятия представляют сложную и разнородную группу активов. В зависимости от вида выделяют следующие запасы:

· сырье, материалы, комплектующие

изделия и другие материальные ценности, предназначенные для производства продукции;

· незавершенное производство в виде незаконченных обработкой и

сборкой деталей, узлов, изделий и незавершенных технологических

процессов;

· готовая продукция;

· товары в виде материальных ценностей, приобретенные (получен

ные) с целью дальнейшей продажи;

· малоценные и быстроизнашивающиеся предметы, используемые в

течение не более одного года;

· прочие запасы материальных ценностей, входящие в состав обо

ротных активов.

Управление запасами направлено на обеспечение бесперебойного осуществления процесса производства и реализации продукции и минимизацию текущих затрат по их обслуживанию на предприятии. Общая последовательность управления запасами выглядит следующим образом:

1. Анализ запасов товарно-материальных ценностей в предшествующем периоде. Основной задачей этого анализа является выявление уровня обеспеченности производства и реализации продукции соответствующими запасами товарно-материальных ценностей в предыдущем периоде и оценка эффективности их использования. На этом этапе:

1. рассматриваются показатели общей суммы запасов товарно-материальных ценностей — темпы ее динамики и удельный вес в объеме оборотных активов.

2. Изучается структура запасов в

разрезе их видов и основных групп с анализом сезонных колебаний.

3. Посредством анализа показателей рентабельности и оборачиваемости изучается эффективность использования различных видов и групп запасов.

4. Изучаются объем и структура текущих затрат по обслуживанию запасов в разрезе отдельных видов этих затрат.

2. Определение целей формирования запасов, основными из которых являются:

а) обеспечение текущей производственной деятельности (теку

щие запасы сырья и материалов);

б) обеспечение текущей сбытовой деятельности (текущие запа

сы готовой продукции);

в) накопление сезонных запасов, обеспечивающих хозяйствен

ный процесс в предстоящем периоде (сезонные запасы сырья,

материалов и готовой продукции) и т.п.

3. Оптимизация размера основных групп текущих запасов. Та

кая оптимизация связана с предварительным разделением всей сово

купности запасов товарно-материальных ценностей на два основных

вида — производственные (запасы сырья, материалов и полуфабри

катов) и запасы готовой продукции.

В разрезе каждого из этих видов

выделяются запасы текущего хранения, т.е. постоянно обновляемая часть

запасов, формируемых на регулярной основе и равномерно потреб

ляемых в процессе производства продукции.

В практике для оптимизации размера запасов используют „Модель экономически обоснованного размера заказа".

Модель основана на минимизации совокупных операционных затрат по закупке и хранению запасов на предприятии, которые в свою очередь разделяются на две группы:

а) сумма затрат по размещению заказов;

б) сумма затрат по хранению товаров на складе.

Рассмотрим механизм модели. С одной стороны, предприятию выгодно завозить сырье и материалы как можно более высокими партиями. Чем выше размер партии поставки, тем ниже совокупный размер операционных затрат по размещению заказов в определенном периоде (оформлению заказов, доставке заказанных товаров на склад и их приемке на складе).

Сумма совокупных операционных затрат по размещению заказов при этом определяется по следующей формуле:

где ОЗрз — сумма совокупных операционных затрат по размещению заказов;

ОПП — объем производственного потребления товаров (сырья или материалов) в рассматриваемом периоде;

РПП — средний размер одной партии поставки товаров;

Срз — средняя стоимость размещения одного заказа.

Из приведенной формулы видно, что при неизменном объеме производственного потребления и средней стоимости размещения одного заказа общая сумма операционных затрат по размещению заказов минимизируется с ростом среднего размера одной партии поставки товаров.

С другой стороны, высокий размер одной партии поставки товаров вызывает соответствующий рост операционных затрат по хранению товаров на складе, так как при этом увеличивается средний размер запаса в днях оборота (период их хранения).

С учетом этой зависимости сумма операционных затрат по хранению запасов на складе может быть определена по следующей формуле:

где ОЗхр — сумма операционных затрат по хранению запасов на складе;

РПП — средний размер одной партии поставки товаров;

Сх — стоимость хранения единицы товара в рассматриваемом периоде.

Из приведенной формулы видно, что при неизменной стоимости хранения единицы товара в рассматриваемом периоде общая сумма операционных затрат по хранению товарных запасов на складе минимизируется при снижении среднего размера одной партии поставки товаров.

Таким образом, основной задачей является пропорции между этими двумя группами операционных затрат таким образом, чтобы совокупная их сумма была минимальной.

Математически модель „Модель экономически обоснованного размера заказа" выражается формулой:

где РППо — оптимальный средний размер партии поставки товаров (ЕОQ);

ОПП — объем производственного потребления товаров (сырья или материалов) в рассматриваемом периоде;

Срз — средняя стоимость размещения одного заказа;

Сх — стоимость хранения единицы товара в рассматриваемом периоде.

Соответственно оптимальный средний размер производственного запаса определяется по следующей формуле:

где П30 — оптимальный средний размер производственного запаса (сырья, материалов);

РППо — оптимальный средний размер партии поставки товаров (ЕОО).

Аналогичным образом рассчитывается оптимальный средний размер партии производимой продукции и оптимальный средний размер запаса готовой продукции. При этом вместо объема производственного потребления используется показатель объема планируемого.

4. Оптимизация общей суммы запасов товарно-материальных ценностей, включаемых в состав оборотных активов. Расчет оптимальной суммы запасов каждого вида (в целом и по основным группам учитываемой их номенклатуры) осуществляется по формуле:

где Зп — оптимальная сумма запасов на конец рассматриваемого периода;

Нтх — норматив запасов текущего хранения в днях оборота;

Оо — однодневный объем производства (для запасов сырья и материалов) или реализации (для запасов готовой продукции) в предстоящем периоде;

3сх — планируемая сумма запасов сезонного хранения;

Зцн — планируемая сумма запасов целевого назначения других видов.

5. Обеспечение высокой оборачиваемости и эффективных форм движения запасов. Оптимизация материальных потоков движения запасов представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления технологического цикла его операционной деятельности. При этом основной целью оптимизации материальных потоков предприятия является обеспечение своевременной доставки различных материальных активов в необходимом количестве в нужные пункты с минимумом затрат на осуществление этого процесса.

Интегральную оценку экономической эффективности оптимизации материальных потоков может быть получена с использованием „метода совокупных затрат", в основе которого лежит сравнение суммы полных затрат на организацию материальных потоков оборотных активов до и после проведения их оптимизации:

где ИЭо — интегральная экономическая эффективность оптимизации материальных потоков оборотных активов предприятия, в %;

П31 — фактическая сумма полных затрат на организацию материальных потоков до проведения их оптимизации в определенном периоде;

П32 — ожидаемая сумма полных затрат на организацию материального потока аналогичного объема после проведения его оптимизации в аналогичном периоде;

ОМПп — планируемый объем материального потока оборотных активов в аналогичном периоде.

6. Обоснование учетной политики оценки запасов. При отпуске запасов в производстве, продаже и другом выбытии предприятие может осуществлять их оценку одним из следующих методов:

· фактической себестоимости соответствующей единицы запасов;

· средневзвешенной себестоимости;

· себестоимости первых по времени поступления запасов (ме

тод ФИФО);

· себестоимости последних по времени поступления запасов

(метод ЛИФО);

Выбор метода отпуска запасов в производство оказывает существенное влияние на результаты объемы прибыли предприятия, а сама выбранная учетная политика оформляется соответствующими учетными документами предприятия.

7. Построение эффективных систем контроля за движением запасов на предприятии. Основной задачей контролирующих систем является своевременное размещение заказов на пополнение запасов и вовлечение в операционный оборот излишне сформированных их видов. Среди систем контроля за движением запасов в странах с развитой экономикой наиболее широкое применение получила „Система АВС". Суть этой контролирующей системы состоит в разделении всей совокупности запасов товарно-материальных ценностей на три категории исходя из их стоимости, объема и частоты расходования, отрицательных последствий их нехватки для хода операционной деятельности и финансовых результатов и т.п.

В категорию „А" включают наиболее дорогостоящие виды за

пасов с продолжительным циклом заказа, которые требуют постоян

ного мониторинга в связи с серьезностью финансовых последствий,

вызываемых их недостатком. Эти запасы требуют еженедельного контроля.

В категорию „В» включают товарно-материальные ценности,

имеющие меньшую значимость в обеспечении бесперебойного опера

ционного процесса и формировании конечных результатов финансо

вой деятельности. Запасы этой группы контролируются обычно один

раз в месяц.

В категорию „С включают все остальные товарно-матери

альные ценности с низкой стоимостью, не играющие значимой роли в

формировании конечных финансовых результатов. Объем закупок та

ких материальных ценностей может быть довольно большим, поэтому

контроль за их движением осуществляется с периодичностью один

раз в квартал.

7. Управление дебиторской задолженностью. Под текущей дебиторской задолженностью понимается задолженность юридических и физических лиц определенных сумм денежных средств и их эквивалентов предприятию, которое возникает в ходе нормального операционного цикла или предусмотрена к погашению в период до одного года. Эффективное управление текущей дебиторской задолженностью связано в первую очередь с оптимизацией размера и обеспечением инкассации задолженности покупателей за товары, работы и услуги.

Основными этапами управления дебиторской задолженностью являются:

1. Анализ текущей дебиторской задолженности предприятия в предшествующем периоде. Основной задачей этого анализа является оценка уровня и состава текущей дебиторской задолженности предприятия, а также эффективности инвестированных в нее финансовых ресурсов. С этой целью:

1) с целью отражения реального состояния текущей дебиторской задолженности с позиций возможной ее инкассации в общей ее сумме выделяется чистая реализационная ее стоимость. Чистая реализационная стоимость дебиторской задолженности представляет собой сумму текущей дебиторской задолженности за товары, работы и услуги, уменьшенную на сумму резерва сомнительных долгов (под сомнительным долгом понимается та часть дебиторской задолженности, относительно которой существует неуверенность ее погашения покупателем-должником).

2) оценивается уровень дебиторской задолженности покупателей продукции и его динамика в предшествующем периоде. С этой целью рассчитываются следующие показатели:

· а) Коэффициента отвлечения оборотных активов в текущую

дебиторскую задолженность за товары, работы и услуги.

где КОАдз — коэффициент отвлечения оборотных активов в текущую дебиторскую задолженность за товары, работы и услуги;

ДЗв — сумма текущей дебиторской задолженности покупателей, оформленной векселями;

ЧРСдз — сумма чистой реализационной стоимости дебиторской задолженности;

РСД — сумма резерва сомнительных долгов;

ОА — общая сумма оборотных активов предприятия.

· б) Коэффициента возможной инкассации текущей дебиторской

задолженности за товары, работы и услуги.

где КВИдз — коэффициент возможной инкассации текущей дебиторской задолженности за товары, работы и услуги;

ДЗв — сумма текущей дебиторской задолженности покупателей, оформленной векселем;

ЧРСдз — сумма чистой реализационной стоимости дебиторской задолженности; РСД — сумма резерва сомнительных долгов.

3) Определяется средний период инкассации текущей дебиторской задолженности за товары, работы и услуги. Расчет этого показателя производится по следующей формуле:

где ПИдз — средний период инкассации текущей дебиторской задолженности за товары, работы и услуги (в днях); ДЗВ — средняя сумма текущей дебиторской задолженности покупателей, оформленной векселем, в рассматриваемом периоде (расчитанная как средняя хронологическая); ЧРСдз — средняя сумма чистой реализационной стоимости дебиторской задолженности в рассматриваемом периоде (рассчитанная как средняя хронологическая); 0о — сумма дневного оборота по реализации продукции в рассматриваемом периоде.

4) оценивается состав дебитор

ской задолженности предприятия по отдельным ее „возрастным груп

пам", т.е. по предусмотренным срокам ее инкассации.

5) определяют сумму эффекта, полу

ченного от инвестирования средств в дебиторскую задолженность. Расчет этого эффекта осуществляется по следующей формуле:

где Эдз — сумма эффекта полученного от инвестирования средств в дебиторскую задолженность по расчетам с покупателями;

Пдз — дополнительная прибыль предприятия, полученная от увеличения объема реализации продукции за счет предоставления кредита;

ТЗдз — текущие затраты предприятия, связанные с организацией кредитования покупателей и инкассацией долга;

ФПдз — сумма прямых финансовых потерь от невозврата долга покупателями.

2. Выбор типа кредитной политики предприятия по отношению к покупателям продукции. Различают три принципиальных типа кредитной политики предприятия по отношению к покупателям продукции — консервативный, умеренный и агрессивный.

Консервативный (или жесткий) тип кредитной политики пред

приятия направлен на минимизацию кредитного риска. Механизмом

реализации политики такого типа является существенное сокращение

круга покупателей продукции в кредит за счет групп повышенного риска;

минимизация сроков предоставления кредита и его размера; ужесточе

ние условий предоставления кредита и повышение его стоимости; исполь

зование жестких процедур инкассации дебиторской задолженности.

Умеренный тип кредитной политики предприятия характери

зует типичные условия ее осуществления в соответствии с принятой

коммерческой и финансовой практикой и ориентируется на средний

уровень кредитного риска при продаже продукции с отсрочкой платежа.

Агрессивный (или мягкий) тип кредитной политики предпри

ятия приоритетной целью кредитной деятельности ставит максимиза

цию дополнительной прибыли за счет расширения объема реализации

продукции в кредит, не считаясь с высоким уровнем кредитного риска,

который сопровождает эти операции. Механизмом реализации поли

тики такого типа является распространение кредита на более риско

ванные группы покупателей продукции; увеличение периода предо

ставления кредита и его размера; снижение стоимости кредита до

минимально допустимых размеров; предоставление покупателям воз

можности пролонгирования кредита.

В процессе выбора типа кредитной политики должны учитываться следующие основные факторы:

· современная коммерческая и финансовая практика осуществления

торговых операций;

· общее состояние экономики, определяющее финансовые возмож

ности покупателей, уровень их платежеспособности;

· сложившаяся конъюнктура товарного рынка, состояние спроса на

продукцию предприятия;

· потенциальная способность предприятия наращивать объем произ

водства продукции при расширении возможностей ее реализации за

счет предоставления кредита;

· правовые условия обеспечения взыскания дебиторской задолжен

ности;

· финансовые возможности предприятия в части отвлечения средств

в текущую дебиторскую задолженность;

· финансовый менталитет собственников и менеджеров предприятия,

их отношение к уровню допустимого риска в процессе осуществле

ния хозяйственной деятельности.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на рост объема операционной деятельности предприятия и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых ресурсов, снизить уровень платежеспособности предприятия, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала.

3. Определение возможной суммы оборотного капитала, направляемого в дебиторскую задолженность по коммерческому кредиту. При расчете этой суммы необходимо учитывать планируемые объемы реализации продукции в кредит; средний период предоставления отсрочки платежа по отдельным формам кредита; средний период просрочки платежей исходя из сложившейся хозяйственной практики (он определяется по результатам анализа текущей дебиторской задолженности в предшествующем периоде); коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

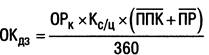

Расчет необходимой суммы оборотного капитала, направляемого в дебиторскую задолженность, осуществляется по следующей формуле:

где ОКдз — необходимая сумма оборотного капитала, направляемого в дебиторскую задолженность;

ОРК — планируемый объем реализации продукции в кредит;

Кс/ц - коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью;

ППК - средний период предоставления кредита покупателям, в днях;

ПР - средний период просрочки платежей по предоставленному кредиту, в днях.

4. Формирование системы кредитных условий. В состав этих условий входят следующие элементы:

· срок предоставления кредита (кредитный период);

· размер предоставляемого кредита (кредитный лимит);

· стоимость предоставления кредита (система ценовых скидок при

осуществлении немедленных расчетов за приобретенную продукцию);

· система штрафных санкций за просрочку исполнения обязательств

покупателями.

5. Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита. В основе установления таких стандартов оценки покупателей лежит их кредитоспособность. Кредитоспособность покупателя характеризует систему условий, определяющих его способность привлекать кредит в разных формах и в полном объеме в предусмотренные сроки выполнять все связанные с ним финансовые обязательства.

Формирование системы стандартов оценки покупателей включает следующие основные элементы:

· определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

· формирование и экспертизу информационной базы проведения оцен

ки кредитоспособности покупателей;

· выбор методов оценки отдельных характеристик кредитоспособно

сти покупателей;

· группировку покупателей продукции по уровню кредитоспособности;

· дифференциацию кредитных условий в соответствии с уровнем кре

дитоспособности покупателей.

· формирование стандартов оценки покупателей и дифференциация кредитных условий осуществляются раздельно по различным формам кредита — товарному и потребительскому.

6. Формирование процедуры инкассации текущей дебиторской

задолженности, в которой предусматриваются:

· сроки и формы предварительного и последующего напоминаний

покупателям о дате платежей;

· возможности и условия пролонгирова

ния долга по предоставленному кредиту;

· условия возбуждения дела о

банкротстве несостоятельных дебиторов.

7. Обеспечение использования на предприятии современных форм

рефинансирования текущей дебиторской задолженности. Развитие

рыночных отношений и инфраструктуры финансового рынка позволя

ют использовать в практике финансового менеджмента ряд новых форм

управления дебиторской задолженностью — ее рефинансирование, т.е.

ускоренный перевод в другие формы оборотных активов предприятия:

денежные средства и высоколиквидные краткосрочные ценные бумаги. Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

· факторинг;

· учет векселей, выданных покупателями продукции;

· форфейтинг.

8. Построение эффективных систем контроля за движением и своевременной инкассацией текущей дебиторской задолженности. Одним из методов построения системы контроля является „Система АВС" применительно к портфелю дебиторской задолженности предприятия. В категорию „А" включаются при этом наиболее крупные и сомнительные виды текущей дебиторской задолженности (так называемые „проблемные кредиты"); в категорию „В" — кредиты средних размеров; в категорию „С" — остальные виды дебиторской задолженности, не оказывающие серьезного влияния на результаты финансовой деятельности предприятия.

8. Управление денежными активами. Под денежными активами понимают совокупность денежных средств и их эквивалентов, постоянно находящимся в распоряжении предприятия. Размер остатка денежных активов, которым оперирует предприятие в процессе хозяйственной деятельности, определяет уровень его абсолютной платежеспособности, влияет на размер капитала, инвестируемого в оборотные активы, а также характеризует в определенной мере его инвестиционные возможности (инвестиционный потенциал осуществления предприятием краткосрочных финансовых инвестиций). В целях управления выделяют:

Операционный (или трансакционный) остаток денежных активов формируется с целью обеспечения текущих платежей, связанных с операционной деятельностью предприятия: по закупке сырья, материалов и полуфабрикатов; оплате труда; уплате налогов; оплате услуг сторонних организаций и т.п.

Страховой (или резервный) остаток денежных активов формируется для страхования риска несвоевременного поступления денежных средств от операционной деятельности в связи с ухудшением конъюнктуры на рынке готовой продукции, замедлением платежного оборота и по другим причинам. Необходимость формирования этого вида остатка обусловлена требованиями поддержания постоянной платежеспособности предприятия по неотложным финансовым обязательствам.

Инвестиционный (или спекулятивный) остаток денежных активов формируется с целью осуществления эффективных краткосрочных финансовых инвестиций при благоприятной конъюнктуре в отдельных сегментах рынка денег. Этот вид остатка может целенаправленно формироваться только в том случае, если полностью удовлетворена потребность в формировании денежных авуаров других видов.

Компенсационный остаток денежных активов формируется в основном по требованию банка, осуществляющего расчетное обслуживание предприятия и оказывающего ему другие виды финансовых услуг. Он представляет собой неснижаемую сумму денежных активов, которую предприятие в соответствии с условиями соглашения о банковском обслуживании должно постоянно хранить на своем расчетном счете, формирование такого остатка денежных активов является одним из условий выдачи предприятию бланкового (необеспеченного) кредита и предоставления ему широкого спектра банковских услуг.

Основной целью в процессе управления денежными активами является обеспечение постоянной платежеспособности предприятия. Наряду с этой целью важной задачей является обеспечение эффективного использования временно свободных денежных средств, а также сформированного инвестиционного их остатка.

Управление денежными активами предприятия осуществляется по следующим этапам:

1. Анализ денежных активов предприятия в предшествующем периоде. Основной целью этого анализа является оценка суммы и уровня среднего остатка денежных активов с позиций обеспечения платежеспособности предприятия, а также определение эффективности их использования. С этой целью:

· Оценивается степень участия де

нежных активов в совокупных оборотных активах предприятия и его

динамика в предшествующем периоде. Оценка осуществляется на ос

нове определения коэффициента участия денежных активов в сово

купных оборотных активах предприятия, который рассчитывается по

следующей формуле:

где КУда — коэффициент участия денежных активов в совокупных _ оборотных активах предприятия; ДА — средний остаток совокупных денежных активов предприятия в рассматриваемом периоде; ОА — средняя сумма оборотных активов предприятия в рассматриваемом периоде.

· Определяется средний период

оборота и количество оборотов денежных активов в рассматриваемом

периоде.

Средний период оборота денежных активов рассчитывается по следующей формуле:

где ПОда — средний период оборота денежных активов, в днях;

ДА — средний остаток совокупных денежных активов предприятия в рассматриваемом периоде;

РДАо — однодневный объем расходования денежных средств в рассматриваемом периоде.

Аналогичным образом осуществляется и расчет обратного показателя — количества оборотов среднего остатка денежных активов в рассматриваемом периоде:

· определяется уровень абсолютной

платежеспособности предприятия по отдельным месяцам предшеству

ющего периода.

· определяется уровень отвле

чения свободного остатка денежных активов в краткосрочные финан

совые инвестиции (эквиваленты денежных средств) и коэффициент рен

табельности краткосрочных финансовых инвестиций.

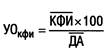

Уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции определяется по следующей формуле:

где УОкфи — уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции, в %; Кфи — средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом _ периоде; ДА — средний остаток совокупных денежных активов предпри-. ятия в рассматриваемом периоде.

Коэффициент рентабельности краткосрочных финансовых инвестиций — эквивалентов денежных средств рассчитывается по следующей формуле:

где КРКфИ — коэффициент рентабельности краткосрочных финансовых инвестиций;

П — сумма прибыли, полученная предприятием от краткосрочного инвестирования свободных денежных активов в рассматриваемом периоде;

КфИ — средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде.

2. Оптимизация среднего остатка денежных активов предприятия. В практике финансового менеджмента применяются следующие модели.

Наиболее широко используемой в этих целях является Модель Баумоля, исходными положениями которой является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых инвестиций и изменение остатка денежных активов от их максимума до минимума, равного нулю.

Математический алгоритм расчета максимального и среднего оптимальных размеров остатка денежных средств в соответствии с Моделью Баумоля имеет следующий вид:

где ДАщакс — оптимальный размер максимального остатка денежных активов предприятия;

ДА — оптимальный размер среднего остатка денежных активов предприятия; Ро — расходы по обслуживанию одной операции пополнения денежных средств;

Пд — уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым инвестициям), выраженный десятичной дробью;

ПОдо — планируемый объем отрицательного денежного потока по операционной деятельности (суммы расходования денежных средств).

Альтернативой является модель Миллера-Орра. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный — на уровне трехкратного размера страхового запаса.

Математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значениями имеет следующий вид:

где ДКОм/м — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями;

Ро — расходы по обслуживанию одной операции пополнения денежных средств;

СигмаДо — среднеквадратическое (стандартное) отклонение ежедневного объема отрицательного денежного потока;

Пд — среднедневной уровень потерь альтернативных доходов при хранении денежных средств (среднедневная ставка процента по краткосрочным инвестиционным операциям), выраженный десятичной дробью.

Соответственно максимальный и средний остатки денежных активов определяются по формулам:

где ДАмакс — оптимальный размер максимального остатка денежных активов предприятия;

ДА — оптимальный размер среднего остатка денежных активов предприятия;

ДАмин — минимальный (или страховой) остаток денежных активов предприятия;

ДКОм/м — диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями.

3. Дифференциация среднего остатка денежных активов в раз

резе национальной и иностранной валюты. Такая дифференциация осу

ществляется только на тех предприятиях, которые ведут внешнеэко

номическую деятельность. Основой осу

ществления такой дифференциации является планируемый объем рас

ходования денежных средств в разрезе внутренних и внешнеэкономи

ческих операций в процессе осуществления операционной деятельности.

4. Выбор эффективных форм регулирования среднего остатка

денежных активов. Такое регулирование проводится с целью обеспе

чения постоянной платежеспособности предприятия, а также с целью

уменьшения расчетной максимальной и средней потребности в остат

ках денежных активов. Основным методом регулирования среднего остатка денежных активов является корректировка потока предстоящих платежей. Такая корректировка предполагает.

· на основе плана (бюджета) поступления и расходования средств в предстоящем квартале изучается диапазон колебаний остатка денежных активов предприятия.

· регулируются сроки расходования денежных средств (в увязке с их поступлениями), что позволяет минимизировать остатки денежных активов в рамках каждого месяца.

· полученные в результате регулирования потока платежей значения остатков денежных активов оптимизируются с учетом предусматриваемого размера страхового остатка этих активов.

5. Обеспечение рентабельного использования временно свобод

ного остатка денежных активов. На этом этапе формирования полити

ки управления денежными активами разрабатывается система мероп

риятий по минимизации уровня потерь альтернативного дохода в

процессе их хранения и противоинфляционной защиты. К числу основ

ных из таких мероприятий относятся:

· согласование с банком, осуществляющим расчетное обслуживание

предприятия, условий текущего хранения остатка денежных активов

с выплатой депозитного процента по средней сумме этого остатка

(например, путем открытия контокоррентного счета в банке);

· использование краткосрочных денежных инструментов инвестиро

вания (в первую очередь, депозитных вкладов в банках) для вре

менного хранения страхового и инвестиционного остатков денеж

ных активов;

· использование высокодоходных фондовых инструментов для инве

стирования резерва и свободного остатка денежных активов (госу

дарственных краткосрочных облигаций; краткосрочных депозитных

сертификатов банков и т. п.), но при условии достаточной ликвид

ности этих инструментов на финансовом рынке.

6. Построение эффективных систем контроля за денежными ак

тивами предприятия. Объектом такого контроля являются совокупный

уровень остатка денежных активов, обеспечивающих текущую плате

жеспособность предприятия, а также уровень эффективности сфор

мированного портфеля краткосрочных финансовых инвестиций — эк

вивалентов денежных средств предприятия.

Поиск по сайту: