|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Финансовый риск

Финансовый риск — это дополнительный риск, налагаемый на держателей обыкновенных акций в результате решения о финансировании путем привлечения заемного капитала и/или за счет привилегированных акций. В принципе некоторая степень риска неотъемлема от деятельности фирмы. Это — ее производственный риск, определяемый как неопределенность относительно прогноза ROE при условии финансирования фирмы только с помощью обыкновенных акций. Если фирма использует займы и привилегированные акции (финансовый леверидж), то ее производственный риск сосредоточивается на держателях обыкновенных акций. Для иллюстрации предположим, что десять человек реши^ш организовать корпорацию по производству стальных строительных ферм. В этой операции присутствует какая-то степень производственного риска. Если фирма формирует свой капитал только за счет продажи обыкновенных акций и каждый из десяти участников покупает по 10% акций, то все десять инвесторов принимают на себя равные доли производственного риска. Предположим, однако, что капитал фирмы на 50% заемный и на 50% акционерный: пять инвесторов предоставляют фирме заем, а другие пять инвесторов на свои средства приобретают акции. В этом случае акционеры будут нести на себе весь производственный риск, так что обыкновенные акции будут вдвое более рисковыми, чем они были бы, если бы фирма финансировалась только за счет акционерного капитала. Таким образом, привлечение займов, т. е. смешанное финансирование, сосредоточивает производственный риск фирмы на ее акционерах.

Для иллюстрации концентрации риска снова обратимся к примеру с компанией «Strasburg Electronics». Она имеет 175000 дол. в активах и финансируется целиком за счет акционерного капитала.5 Если бы компания использовала план А из рис. 11.2, а, то ее ожидаемая ROE составила бы 12% при среднем квадратическом отклонении 8.0%. Теперь предположим, что фирма решила изменить свою структуру капитала, выпустив облигационный заем на сумму 87500 дол. при kd = 10% и использовав эти средства для замены 87500 дол. акционерного капитала. Ожидаемая рентабельность акционерного капитала (который теперь составляют только эти 87500 дол.) поднялась бы:

| Ожидаемая прибыль до вычета процентов и налогов ……………………… | 35000 дол. |

| Проценты (10% на заем 87500 дол.)................………………………………. | 8750 дол. |

| Прибыль до вычета налогов.......................………………………………… | 26250 дол. |

| Налоги (40%).....................................………………………………………….. | 10500 дол. |

| Чистая прибыль..................................……………………………………….. | 15750 дол. |

| Ожидаемая ROE (15750 дол.: 87500 дол.)...........…………………………… | 18% |

Таким образом, использование займа повысило бы ожидаемое значение ROE с 12 до 18%.

Однако смешанное финансирование увеличивает также и риск для инвесторов акционерного капитала. Например, предположим, что EBIT составила 5000 дол. вместо ожидаемых 35000 дол. Если фирма не использовала займа, то ROE снизится с 12.0 до 1.7%. Однако в случае финансирования использованием займа ROE упадет с 18.0 до -2.6%:

| Без займа | Заем 87500 дол. | |

| Фактическая прибыль до вычета процентов и налогов, дол. | ||

| Проценты (10%) | ||

| Прибыль до вычета налогов, дол. | -3750 | |

| Налоги (40%), дол. | -1500 | |

| Чистая прибыль, дол. | -2250 | |

| Фактическая ROE,% | 1.7 | -2.6 |

| Ожидаемая ROE,% | 12.0 | 18.0 |

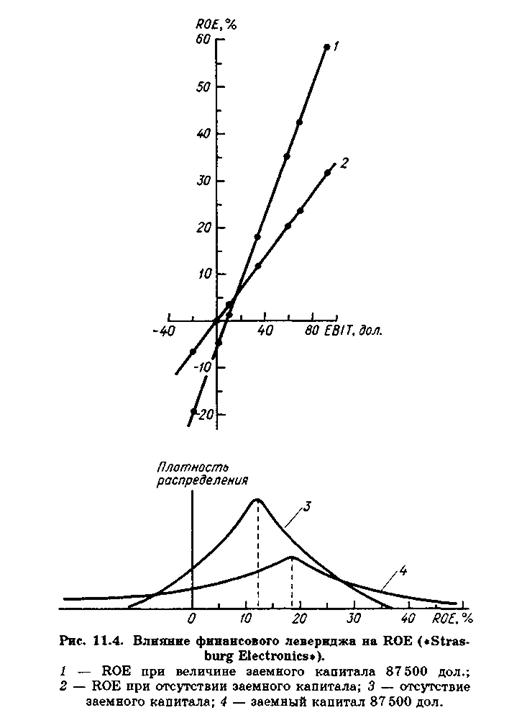

Более полный анализ влияния смешанного финансирования на ROE фирмы «Strasburg» представлен на рис. 11.4. Две линии на верхнем графике (1, 2) показывают уровень ROE, который существовал бы при разных значениях EBIT в условиях двух различных структур капитала. График построен на основе данных, полученных так, как было описано ранее. Линии показывают, что чем больше используется заемное финансирование, тем чувствительнее ROE к изменениям EBIT.

Нижняя часть рис. 11.4 показывает влияние способа финансирования на распределение вероятностей ROE фирмы. При отсутствии заемных средств фирма имела бы ожидаемое значение ROE, равное 12%, и относительно небольшую дисперсию. При 50% заемного капитала ожидаемая ROE повысилась бы до 18%, а распределение ROE стало бы значительно более плоским, что указывает на более высокое среднее квадратическое отклонение доходности,  и нa более рисковую ситуацию для вкладчиков акционерного капитала. Действительно, среднее квадратическое отклонение ROE составляет 8% при отсутствии заемного капитала, но достигает величины в два раза большей — 16% — при 50% заемного капитала.

и нa более рисковую ситуацию для вкладчиков акционерного капитала. Действительно, среднее квадратическое отклонение ROE составляет 8% при отсутствии заемного капитала, но достигает величины в два раза большей — 16% — при 50% заемного капитала.

Наши выводы из данного анализа можно сформулировать следующим образом.

1. Использование заемного капитала, как правило, увеличивает ожидаемое

значение ROE. Такая ситуация наблюдается всегда, когда ожидаемое значение

коэффициента генерирования доходов (отношение EBIT к сумме активов) превышает цену заемного капитала.

2 Среднее квадратическое отклонение ROE в том случае, если фирма не использует заемное финансирование,  , служит мерой производственного риска фирмы, a

, служит мерой производственного риска фирмы, a  при любой доле заемного капитала является мерой того риска, который несут акционеры фирмы.

при любой доле заемного капитала является мерой того риска, который несут акционеры фирмы.  =

=  , если фирма не привлекает заемного капитала. Однако если фирма использует заемные средства, то

, если фирма не привлекает заемного капитала. Однако если фирма использует заемные средства, то  >

>  так как производственный риск ложится на держателей акций.

так как производственный риск ложится на держателей акций.

3. Разница между  и

и  является мерой увеличения риска за счет применения заемного финансирования. В нашем примере

является мерой увеличения риска за счет применения заемного финансирования. В нашем примере

риск за счет заемного финансирования =  —

—  = 16% — 8% = 8%

= 16% — 8% = 8%

4. Операционный и финансовый леверидж обычно действуют в одном и том же направлении. Оба они увеличивают ожидаемое значение ROE, но они увеличивают также и риск для держателей акций.6 Операционный леверидж влияет на производственный риск фирмы, заемное финансирование влияет на финансовый риск, и оба они влияют на общий риск фирмы.

Вопросы для самопроверки

Как может измеряться производственный риск в контексте общего риска?

Каковы некоторые определяющие факторы производственного риска?

Как может быть измерен финансовый риск в рамках общего риска?

Что такое операционный леверидж? В чем сходство между операционным и финансовым левериджем?

Теория структуры капитала: модели Модильяни—Миллера

В предыдущем разделе мы показали, что использование заемного финансирования увеличивает как риск держателей акций, так и ожидаемую доходность. Но является ли увеличение доходности достаточным для компенсации возросшего риска акционеров? Для ответа на этот вопрос мы должны обратиться к теории структуры капитала. Хотя эта теория не дает полного ответа на вопрос об оптимальной структуре капитала, она позволяет осознать многие преимущества и заемного финансирования по сравнению с финансированием за счет акционерского капитала. Таким образом, понимание теории структуры капитала поможет менеджеру определить оптимальную структуру капитала его фирмы.

До 1958 г. теория структуры капитала состояла скорее из расплывчатых утверждений относительно поведения инвестора, чем из тщательно построенных моделей, которые можно было бы проверить формальными статистическими исследованиями. Франко Модильяни и Мертон Миллер в своих работах, которые позднее были названы наиболее примечательной серией статей по проблемам финансирования, рассмотрели вопрос о структуре капитала строго научным образом и заложили основы цепи исследований, продолжающихся по сей день.7

Поиск по сайту: