|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Исходные данные для анализа влияния факторов на величину чистого денежного потока

| Показатель | Вариант 1 | Вариант 2 | Абсолютное отклонение |

| Объем инвестиций в основные фонды и нематериальные активы, тыс. руб. | 489,0 | 1285,0 | + 796,0 |

| Величина оборотных активов, тыс. руб. | 1433,3 | 1012,0 | -421,3 |

| Численность персонала, чел. | -54 | ||

| Выручка от продаж, тыс. руб. | 10265,3 | 11970,0 | + 1704,7 |

| Чистая прибыль от продажи продукции, тыс. руб. | 2229,2 | 2289,0 | + 59,8 |

| Чистый денежный поток продаж, тыс. руб. | 2611,7 | 2707,5 | + 95,8 |

| Планируемая фондовооруженность будущего производства, тыс. руб./чел. | 1,90272 | 6,33004 | +4,42732 |

| Показатель направленности долгосрочных инвестиций, коэф. | 2,93108 | 0,78755 | -2,14353 |

| Оборачиваемость оборотных активов, коэф. | 7,162 | 11,82806 | +4,66606 |

| Рентабельность продаж, коэф. | 0,21716 | 0,191228 | -0,025932 |

| Коэффициент соответствия чистой прибыли чистому денежному потоку | 1,17159 | 1,18283 | +0,01124 |

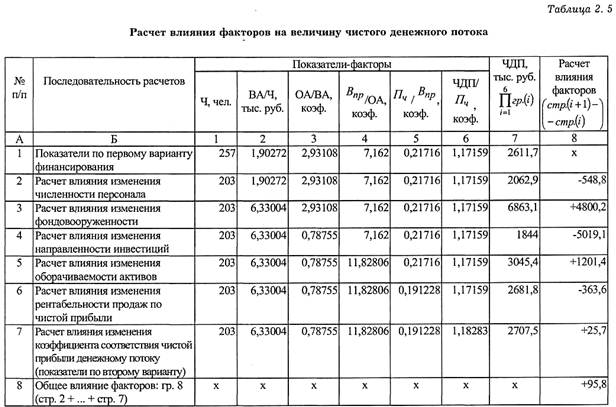

Факторный анализ данной модели позволяет выявить направления управленческого воздействия на результативный показатель. Для этой цели в качестве базы сравнения выбран вариант с меньшим значением ЧДП. Анализ влияния факторов проведен с использованием приема цепных подстановок в табличной форме (табл. 2.5).

Анализ данных табл. 2.5 позволяет сделать вывод, что негативное влияние снижения численности персонала на значение результативного показателя (ЧДП снизился на — 548,8 тыс. руб.) компенсируется ростом фондовооруженности производства (ЧДП увеличился на 4800,2 тыс. руб.), увеличение инвестиций во внеоборотные активы (основные средства) резко снижает денежный поток - на 5019,1 тыс. руб. В то же время ускорение оборачиваемости оборотных средств положительно влияет на денежный поток (увеличивается на 1201,4 тыс. руб.). Совокупное влияние факторов, равное +95,8 тыс. руб., полностью соответствует разнице в уровне ЧДП по двум альтернативным вариантам инвестирования, представленным в табл. 2.4.

Оценка результатов факторного анализа должна согласовываться с информацией об инженерно-технологических условиях производства, степени эффективности, окупаемости и рискованности каждого варианта капиталовложений. Однако представленная информация позволяет сделать предварительный вывод: крупномасштабные вложения в основные средства не принесут значительных изменений в уровне денежного потока, в то время как мероприятия, направленные на ускорение оборачиваемости активов, снижение постоянных издержек производства и поддержание достаточного технического состояния имеющейся производственной базы, смогут создать необходимые условия для стабильного получения денежного потока уже в ближайшей перспективе.

2.2. Моделирование достижимого роста предприятия

Управление ростом предприятия требует тщательной балансировки целей предприятия с позиции возможных продаж, роста эффективности деятельности и наличия финансовых ресурсов.

Как отмечает Дж. Ван Хорн, "...наиболее общим показателем размера предприятия является объем реализованной продукции, по увеличению которого можно судить о наращивании производственной деятельности" [22. С. 206].

Достижимый рост характеризуется максимально возможным приростом объема продаж, основанным на запланированных показателях использования текущих затрат (Рп), активов (К0А), привлечения заемного капитала (Кфр) и дивидендной политики (Крп). Моделирование достижимого роста широко используется в западной практике управления финансами предприятия.

Для финансирования деятельности предприятие может использовать три основных источника средств:

- реинвестированную в производственный процесс прибыль, т. е. результаты собственной финансово-хозяйственной деятельности;

- увеличение собственного капитала за счет дополнительной эмиссии акций;

- привлечение средств путем получения кредитов или эмиссии долговых ценных бумаг.

1. Рассмотривается ситуация, когда предприятие не предполагает дополнительной эмиссии ценных бумаг или привлечения заемного капитала, а намерено развивать деятельность лишь за счет собственных ресурсов, т. е. за счет реинвестированной в производство прибыли (Я), определяемой как разница между чистой прибылью и выплаченными дивидендами (П р = Пч - Див).

При показателях реинвестирования прибыли и рентабельности собственного капитала, заданных на уровне достигнутых в отчетном году, ориентиром в темпах развития может служить прирост объема продаж (ЛВп), рассчитываемый следующим образом:

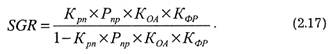

Приведенный показатель в западной практике носит название модели SGR (Sustainable Growth Rate). Из модели SGR следует, что темпы наращивания экономического потенциала предприятия зависят от двух факторов: рентабельности собственного капитала и коэффициента реинвестирования прибыли. Поскольку показатель Рск в свою очередь зависит от показателей рентабельности продаж Рп, оборачиваемости активов КОА, финансового рычага Кфр, то модель SGR может быть представлена следующим образом:

2. Если финансирование деятельности предприятия происходит за счет увеличения собственного капитала путем дополнительной эмиссии акций (АСК) и/или изменяются в сравнении с отчетным годом коэффициенты Рпр, Кол Кфр (хотя бы один из них), то используется так называемая "модель SGR при изменяющихся предположениях" (SGRm):

где СК0 - величина собственного капитала в базовом (отчетном) году;

Впр - выручка от продаж в базовом (отчетном) году;

АСК — плановые поступления от эмиссии акций;

Див - сумма планируемых к выплате дивидендов.

Модель SGR является жестко детерминированной факторной моделью, устанавливающей зависимость между темпом прироста экономического потенциала предприятия, выражающегося в наращивании объемов производства, и основными факторами, его определяющими. Эти факторы дают обобщенную и комплексную характеристику различных сторон финансово-хозяйственной деятельности предприятия, а именно:

- производственной - показатель КОА (ресурсоотдача);

- финансовой - показатель Кфр (структура источников средств);

- положения предприятия на товарных рынках — показатель Рпр (рентабельность продаж);

- взаимоотношения владельцев и управленческого персонала - показатель К п (дивидендная политика).

Любое предприятие, устойчиво функционирующее в течение определенного периода, имеет сложившиеся значения выделенных факторов, а также тенденции их изменения. Если владельцы и руководство предприятия намерены наращивать его потенциал более высокими темпами, они могут сделать это за счет одного или нескольких факторов:

- изменения дивидендной политики (уменьшения доли чистой прибыли, выплачиваемой в виде дивидендов);

- изменения финансовой политики (повышения доли привлеченных средств в общей сумме авансированного капитала);

- повышения оборачиваемости активов предприятия (рост ресурсоотдачи, в частности, за счет интенсификации производственной деятельности);

- увеличения рентабельности продукции за счет относительного сокращения издержек производства и обращения.

Пример 2.4. Имеются данные о финансовом состоянии предприятия (приложение I, II). Рассмотреть несколько аналитических сценариев с использованием модели SGR. Расчет показателей произвести по состоянию на конец рассматриваемого периода.

1. Расчет достижимых темпов роста при условии сохранения сложившихся пропорций показателей. Прибыль реинвестируется в полном объеме, т. е. К рп= 1,0.

2. Расчет достижимых темпов роста при условии сохранения сложившихся пропорций показателей. На выплату дивидендов направлено 1554,75 тыс. руб.

3. Ставится вопрос об увеличении собственного капитала на 15% путем эмиссии акций. Плановая сумма годовых дивидендов 250 тыс. руб.

4. Предполагается дополнительная эмиссия 10000 привилегированных акций номиналом 50 руб. с фиксированными дивидендами 18% к номиналу. При сохранении условий, представленных в п. 1, планируется повышение показателя рентабельности продаж до 5%.

Рассчитываются значения аналитических коэффициентов на конец рассматриваемого периода.

Показатель рентабельности продаж:

Таким образом, при реинвестировании чистой прибыли в полном объеме предприятие может наращивать экономический потенциал из расчета 60,45% в год, основываясь на результатах своей деятельности, не меняя сложившуюся структуру активов, источников средств, использования прибыли (см. также стр. 1 табл. 2.4).

2. Очевидно, показатель достижимого роста будет ниже, поскольку прибыль реинвестируется не в полном объеме:

Следовательно, если прибыль реинвестируется не в полном объеме, наращивание экономического потенциала происходит медленнее.

3. Так как финансирование деятельности предприятия происходит за счет увеличения собственного капитала, т. е. происходит нарушение устойчивого состояния модели, рассчитаем SGRm по формуле (2.18):

Результаты вычислений показывают, что существенный рост (82,08%) возможен благодаря увеличению собственного капитала посредством дополнительной эмиссии акций (см. также стр. 2 табл. 2.4).

4. Дополнительная эмиссия 10 000 привилегированных акций и увеличение рентабельности продаж приведут к следующему результату:

Таким образом, при прочих неизменных условиях темп прироста экономического потенциала предприятия в 106,10% возможен благодаря дополнительному привлечению собственного капитала в сумме 410 тыс. руб., а также увеличению рентабельности продукции до 5,0%, что возможно за счет относительного снижения издержек производства и/или обращения.

Имея данные о базовой величине собственного капитала {СКо = 16 507,30 тыс. руб.) и объеме продаж (Впр = 165 980 тыс. руб.) (civi приложения I, II), а также любые пять из шести переменных, участвующих в расчете модели достижимого роста, можно определить шестой параметр. В табл. 2.6 представлен пример моделирования. Заданные переменные выделены полужирным начертанием, расчитанные с их использованием недостающие параметры - курсивом.

Таблица 2.6

Поиск по сайту: