|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Технология инвестиционного анализа

Методика анализа инвестиционных проектов базируется на определении обязательных параметров или условий, характеризующих как сам проект, так и качество анализа. К обязательным условиям инвестиционного анализа относятся:

• оценка размера инвестиций или вложений;

• оценка доходов, поступлений от инвестиций;

• определение процентной ставки для учета фактора времени и риска;

• выбор методов анализа.

Приступая к анализу производственных инвестиций, необходимо в первую очередь оценить глубину аналитической проработки проекта, экономическую целесообразность расходов, составляющих стоимость предполагаемых инвестиций. Вторая по важности задача — оценка доходов, денежных поступлений от инвестиций.

Чтобы оценить доходность инвестиций, необходимо определить:

1) когда будет получен доход;

2) каким будет чистый доход (прибыль);

3) как долго будет собственность приносить доход;

4) какой ожидается чистая выручка от продажи собственности в конце владения;

5) насколько велика вероятность получения дохода.

Ответ на вопрос о том, когда будет получен доход, основан на определении сроков строительства и освоения производства. На этих этапах денежные потоки являются отрицательными, так как в период строительства доходы не поступают, а на этапе освоения, или этапе ввода объекта в эксплуатацию, текущие издержки превышают доходы. Срок получения дохода определяется построением графика достижения безубыточности.

Качество прогноза существенно влияет на качество оценочных расчетов эффективности инвестиций, особенно краткосрочных (до 5—10 лет).

Ошибка в определении срока получения дохода приводит к ошибкам в расчетах текущей стоимости поступлений от инвестиций, рассчитываемых с применением функции текущей стоимости аннуитета F 4 (формула (16.7)). Чем более краткосрочным является аннуитет, тем к большей погрешности в расчетах может привести ошибка в оценке периода получения дохода.

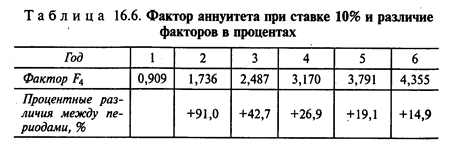

В табл. 16.6 приведены значения фактора аннуитета F 4 и процентные различия в аннуитетах по периодам.

Ошибка в выборе между двух- и трехлетним периодами получения дохода приводит к различиям в результатах в размере 42,7%, ошибка между пяти- и шестилетним периодами приводит к погрешности в 14,9%. При удлинении прогнозного периода снижается также погрешность в прогнозе будущей выручки от перепродажи собственности.

Ответы на второй и третий вопросы находятся прогнозированием жизненного цикла инвестируемого товара или производства (см. § 5.3). Описание жизненного цикла товара является результатом глубокого маркетингового исследования конъюнктуры рынка с учетом воздействия макроэкономических циклов на развитие отрасли.

Срок жизненного цикла — это наиболее вероятный период, в течение которого оцениваемые инвестиции будут приносить доход. В отдельных случаях продолжительность инвестиционного периода определяется периодом начисления амортизации (который может отличаться по формальным признакам от жизненного цикла проекта), периодом до капитального ремонта или переоснащения.

По истечении срока эксплуатации объект может быть продан, причем цена продажи может отличаться от учетной стоимости актива. Если прогнозируется рост стоимости активов против остаточной, то чистый доход от продажи будет составлять доход на инвестиции. Если же происходит потеря стоимости актива, т. е. средства, вырученные от его продажи, не возмещают остаточной стоимости, то сумма текущего дохода на инвестиции должна быть уменьшена на соответствующую величину. Как чистый доход от продажи, так и убыток пересчитываются в текущую стоимость с применением факторного множителя F 3. Прогнозирование выручки от продажи проводится с учетом следующих факторов:

• возможного повышения стоимости недвижимости в связи с циклическими изменениями конъюнктуры;

• индекса инфляции;

• степени физического износа объекта;

• затрат на совершение сделки, в том числе налогов на продажу.

При оценке доходности инвестиций учитывается фактор неопределенности получения дохода, которая оценивается категорией риска. Риск здесь — это вероятность того, что получаемый от инвестиций доход не достигнет прогнозируемой величины. Для оценки риска применяют статистический, экспертный и комбинированный методы [49, с. 240]. Степень риска учитывается при выборе процентной ставки, по которой производится дисконтирование (см. задачу 3 в § 16.2).

Выбор процентной ставки — наиболее важный момент в анализе инвестиций. Чаще всего применяют три варианта ставок:

• исходя из средней стоимости капитала;

• усредненный уровень ссудного процента или ставка по долгосрочному кредиту;

• субъективные оценки, определяемые интересами предприятий, например, уровень дивидендов по обыкновенным акциям.

Методика аналитических расчетов строится, как правило, на сочетании рассмотренных критериев оценки. Приоритет в каждом конкретном случае отдается тем критериям, которые в данный момент в наибольшей степени отражают интересы собственников или инвесторов. Если на первое место выдвигается прибыльность проекта, то в основе расчетов лежит индекс рентабельности инвестиций или внутренняя норма окупаемости. Чем выше внутренняя норма окупаемости, тем больше эффективность капиталовложений. За рубежом внутреннюю норму окупаемости применяют в качестве критерия отбора проектов для анализа при наличии нескольких альтернативных проектов. К рассмотрению принимаются проекты с IRR не ниже 15—20%.

В отраслях с наиболее высоким уровнем технологических изменений приоритет срока окупаемости проекта выше, чем прибыльности проекта.

Обязательными условиями выбора инвестиционного проекта из нескольких альтернативных вариантов является соблюдение следующих принципов:

1) чистая текущая стоимость и индекс рентабельности инвестиций по данному проекту должны быть выше, чем по альтернативному проекту;

2) коэффициент эффективности инвестиций должен быть выше средней стоимости капитала;

3) более высокая по сравнению с другими проектами внутренняя норма окупаемости;

4) превышение внутренней нормы окупаемости над уровнем инфляции;

5) соответствие срока окупаемости периоду обновления технологий или жизненному циклу продукта инвестиций.

Поиск по сайту: