|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Инвестиционная политика организации. Реальные и финансовые инвестиции

1.Инвестиционная политика.

Инвестиционная политика организации включает следующие основные элементы:

1. Формирование направлений инвестиционной деятельности организации в соответствии со стратегией ее экономического и финансового развития.

2. Анализ условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка.

3. Определение объектов инвестирования.

4. Определение необходимого объема инвестиционных ресурсов и оптимизация структуры их источников.

5. Расчет эффективности инвестиций.

6. Идентификация, оценка и разработка механизмов управления рисками с целью их минимизации.

7. Формирование и реализация инвестиционной стратегии.

8. Формирование и управление инвестиционным портфелем организации.

9. Обеспечение ускоренной реализации инвестиционных проектов и программ:

· сокращает сроки использования заемного капитала (в частности по тем реальным инвестиционным проектам, которые финансируются с привлечением заемных средств);

· способствует ускоренному формированию дополнительного чистого денежного потока в виде прибыли и амортизационных отчислений;

· способствует снижению уровня систематического инвестиционного риска, связанного с неблагоприятным изменением конъюнктуры инвестиционного рынка, ухудшением внешней инвестиционной среды.

2.Формирование и реализация инвестиционной стратегии.

Инвестиционная стратегия формируется на основе приемлемого для организации уровня риска и определяет требования к выбираемым инвестиционным инструментам. Реализация инвестиционной стратегии состоит, прежде всего, в формировании инвестиционного портфеля из допустимой совокупности инвестиционных инструментов.

3.Формирование инвестиционного портфеля.

В состав инвестиционного портфеля организации входят реальные и финансовые инвестиции. Формирование портфеля происходит в соответствии с выбранной инвестиционной стратегией. При этом подбор финансовых инструментов осуществляется с учетом приемлемого (допустимого) для организации уровня риска. Существенным элементом диверсификации инвестиционного портфеля является включение в его состав реальных активов.

Реальные инвестиции осуществляются организацией в разнообразных формах и направлениях, основными из которых являются:

1. Капитальные вложения.

· новое строительство;

· реконструкция;

· модернизация;

· обновление отдельных видов оборудования.

2. Инновационное инвестирование и инвестирование прироста оборотных активов.

· инновационное инвестирование в нематериальные активы;

· инвестирование прироста запасов материальных оборотных активов.

3. Инвестирование в реальные активы.

· инвестирование в активы, обращаемые на товарных биржах;

· инвестирование в драгоценные металлы;

· инвестирование в недвижимость.

Инвестиции в реальные проекты – длительный по времени процесс. Поэтому при их оценке необходимо учитывать:

· рискованность (временной фактор) – чем длительнее срок вложений, тем выше инвестиционный риск;

· временную стоимость денег – с течением времени деньги утрачивают свою ценность;

· объем капиталовложений.

Весьма важным с точки зрения окупаемости инвестиций являются генерируемые инвестиционным проектом денежные потоки.

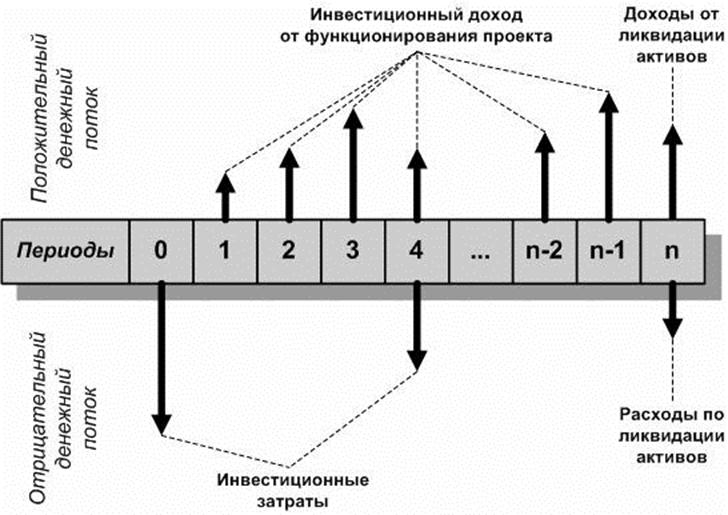

В общем виде денежные потоки инвестиционного проекта можно представить следующим образом.

Реализация любого инвестиционного проекта предполагает наличие стартового капитала. Если первоначально вложенных инвестиций окажется недостаточно, то на определенном этапе осуществляются дополнительные взносы. Пройдя все этапы жизненного цикла проект завершается. При этом происходит реализация оставшихся активов.

Финансовые инвестиции. Операционная деятельность организации в основном определяет ее в качестве организатора реальных инвестиций, но условия функционирования организации предполагают ее участия и в процессе финансового инвестирования:

· в организации могут быть аккумулированы необходимые денежные ресурсы для реальных инвестиций до начала реализации инвестиционного проекта;

· организация может располагать временно свободными денежными средствами, различного рода страховыми и иными фондами;

· с целью диверсификации своей деятельности организация может осуществлять долговременные финансовые вложения в уставные капиталы других организаций.

Финансовые инвестиции представляют собой вложения организацией денежных средств в различные финансовые инструменты, в том числе, в ценные бумаги, с целью получения дохода и защиты свободных денежных средств от инфляции.

Основными видами финансового инвестирования организации являются:

· долговременные финансовые вложения в уставные капиталы дочерних и зависимых организаций, способствующие:

§ расширению рынков сбыта;

§ укреплению связей с поставщиками;

§ развитию инфраструктуры организации;

· долговременные финансовые вложения в уставные капиталы иных организаций, в том числе финансовых, кредитных, способствующие диверсификации деятельности организации и усилению ее позиций на рынках;

· краткосрочные финансовые вложения в инвестиционные инструменты (государственные, муниципальные и корпоративные облигации, векселя, банковские сертификаты и др.), которые обеспечивают при минимальном риске приемлемый инвестиционный доход;

· финансовые вложения в инвестиционные инструменты (акции, специализированные паевые фонды, активы, обращаемые на товарных биржах, драгоценные металлы, недвижимость и др.), которые хотя и являются более рискованными, но обеспечивают повышенный инвестиционный доход.

4.Управление инвестиционным портфелем.

Управление портфелем может осуществляться как менеджментом организации, так и в рамках доверительного управления профессиональными участниками финансового рынка на основе инвестиционной стратегии организации.

Процесс управления реальными инвестициями включает:

1. Анализ результатов инвестиционной деятельности в предыдущем периоде.

2. Оценку уровня освоения инвестиционных ресурсов, разработку необходимых мер для завершения инвестиционных проектов и программ.

3. Определение необходимого объема реального инвестирования в будущем периоде.

4. Разработку бизнес-планов инвестиционных проектов.

5. Утверждение бизнес-планов инвестиционных проектов и включение проектов в портфель реальных инвестиций.

6. Разработку и утверждение капитального бюджета организации.

7. Реализацию утвержденных инвестиционных проектов или программ.

8. Мониторинг портфеля реальных инвестиций.

В условиях меняющейся конъюнктуры рынка, возникновения политических и иных системных рисков возможно существенное снижение эффективности реализуемых организацией инвестиционных проектов или программ. В этом случае, проводя мониторинг портфеля, организация может оптимизировать состав портфеля, в том числе за счет выхода из отдельного инвестиционного проекта или программы.

Принятие подобного решения влечет потерю не только ожидаемого дохода, но и части вложенного капитала, поэтому оно должно быть всесторонне обосновано и базироваться на анализе не только текущей конъюнктуры, но и на прогнозе дальнейшего развития рынка. Критериями выхода из инвестиционного проекта могут быть существенные изменения величин интегральных показателей проекта:

· Снижение IRR и NPV;

· Увеличение PP;

· Возрастание продолжительности инвестиционного цикла до начала эксплуатации объекта;

· Снижение намеченного в бизнес-плане срока возможной эксплуатации объекта и др.

Особое значение в управлении реальными инвестициями имеет проведение контроля за ходом реализации проекта, который позволяет:

· убедиться, что текущие финансовые характеристики проекта соответствуют запланированным;

· внести необходимые коррективы в бюджеты проектов и в планы организационно-технических мероприятий по их реализации.

В сравнении с портфелем реальных инвестиций портфель финансовых инвестиций имеет ряд особенностей:

· высокую ликвидность включаемых в портфель инструментов;

· высокий динамизм мониторинга портфеля и большую оперативность принятия решений в процессе управления портфелем.

Процесс управления финансовыми инвестициями включает:

1. Анализ конъюнктуры рынка ценных бумаг с целью выбора финансовых инструментов, обеспечивающих приемлемую доходность и ликвидность вложений денежных средств организации.

2. Определение объема денежных ресурсов, направляемых на финансовое инвестирование.

3. Формирование портфеля финансовых инвестиций, адекватного инвестиционной стратегии организации.

4. Мониторинг портфеля и его последующая оптимизация в целях установления баланса «доходность-риск».

Критериями эффективности инвестиционных решений являются:

· Среднеотраслевая норма прибыли;

· Срок окупаемости инвестиций;

· Занимаемая доля рынка;

· Достигнутый уровень капитализации (рыночной стоимости).

Поиск по сайту: