|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налог на прибыль корпораций

Общие положения

Налоговая система Канады имеет трехуровневую иерархическую структуру, соответствующую общей модели организации исполнительной власти (федеральный уровень, провинции, территориальные образования и муниципалитеты).

Взимание налогов и управление федеральными налоговыми законами закреплены за Налоговой службой Канады — агентством Министерства налогов и сборов Канады (Canada Revenue Agency)

Так как Канада является федеративным государством, которое имеет 10 провинций и 3 федеральные территории, ее налоговая система построена на принципах налогового федерализма, предполагает наличие значительных полномочий органов власти в сфере налогообложения.

В то же время система налогового администрирования Канады имеет следующие особенности:

– Наличие конституционного разграничения налоговых полномочий различных органов власти – федеральных и региональных (провинциальных);

– Возможность федеральных и региональных (провинциальных) органов вводить налоги различного уровня, но с одинаковой базой налогообложения;

– Существование двух независимых подсистемы налогового администрирования с собственными налоговыми органами: федеральные и региональные (провинциальные), взаимодействие между которыми осуществляется на основе заключенных юридических соглашений.

Основные налоги Канады по уровням бюджетной системы

При этом в соответствии с Законом о подоходном налоге канадским резидентом считается каждое лицо, проживающее в стране более 183 дней, облагается налогом всемирный доход канадских резидентов, тогда как лицо-нерезидент уплачивает налог лишь с заработной платы, полученной в Канаде, предпринимательского дохода, относящегося к постоянно действующему в Канаде предприятию, и с доходов от капитальных вложений, реализованных при распоряжении облагаемым канадским имуществом.

Для физических лиц налоговый год обычно соответствует календарному году, то есть от 1 января до 31 декабря. Для обществ налоговый год обычно соответствует их финансовому году. Налоговый год охватывает период с 1 января по 31 декабря.

Для компаний применяется критерий «места регистрации», согласно которому на компанию распространяется налоговая юрисдикция государства её инкорпорации.

В федеральный (центральный) бюджет поступает около 63-65% общей суммы налоговых платежей, собранных на территории страны. На этом уровне преобладает прямое налогообложение. Основным федеральным налогом выступает налог на доходы населения (он обеспечивает 30-40% налоговых поступлений, зачисляемых в федеральный бюджет). Льготы по этому налогу имеют преимущественно социальное значение (с базы вычитаются расходы на уплату алиментов, уход за детьми, взносы в пенсионные фонды и др.).

Структура доходов консолидированного бюджета Канады

Налог на прибыль корпораций играет регулятивную роль, поскольку наибольшее количество льгот установлена именно по этому налогу. В льготном режиме облагаются предприятия малого бизнеса, что является элементом государственной политики поддержания высокой занятости. В режиме льготного налогообложения работают также отдельные отрасли экономики, в том числе сельское хозяйство. Предусмотрена возможность ускоренной амортизации для инновационного оборудования, а также льготные условия налогообложения прироста активов. Право на налоговую льготу по налогу на прибыль корпораций имеют плательщики, осуществляющие расходы на исследовательские работы.

В Канаде на федеральном уровне введен налог на добавленную стоимость, который имеет преимущественно фискальное значение. При этом на уровне многих территорий действует налог с продаж. В Канаде достаточно высокие ставки акцизного налогообложения. Акцизы имеют не только фискальное и социальное значение, они выступают способом контроля со стороны государства за перемещением подакцизных товаров. Проблемой организации акцизного налогообложения в Канаде является наличие значительного количества контрабандных табачных изделий (в восточных и южных провинциях страны), поставляемых преимущественно из США и отдельных резерваций. Основные налоговые поступления формируются за счет налогообложения недвижимости, в том числе использующейся для получения дохода (доля различных налогов на недвижимость в доходах местных бюджетов иногда достигает 40%) и предпринимательской деятельности.

Администрирование налогов в Канаде осуществляет Канадское агентство таможни и сборов. Это агентство также администрирует большинство местных налогов. В отдельных провинциях администрирования местных налогов осуществляют региональные органы власти (министерство доходов определенного региона). Расходы на администрирование налогов в Канаде составляют примерно 1% объема собранных налогов.

Ежегодно налоговые органы проверяют с выездом на место примерно 2% налогоплательщиков. Все плательщики по категориям риска совершения правонарушения разделены на четыре категории (идентификация плательщика осуществляется 150 показателями для физических лиц и 30 – для юридических). Чаще проверяют деятельность плательщиков с высоким уровнем риска. Крупные корпорации (компании, получающие доход в более $ 250 млн. в год) подписали с налоговой службой специальные соглашения, в которых оговорены некоторые вопросы проведения плановых проверок (сроки, методы, порядок разрешения споров и др.). Уголовное законодательство Канады устанавливает ответственность за налоговое мошенничество, под которым понимают непредставление документов или сознательное искажение сведений, представленных налоговой службе, что повлекло за собой снижение сумм начисленных налогов. Налоговые споры (конфликты) рассматривает специализированное судебное учреждение – Налоговый суд. Существует обычная (стандартная) процедура, а также сокращенное производство по рассмотрению споров. Высокая эффективность системы налогового администрирования Канады обусловлена в целом рациональной и гибкой налоговой политикой, которая органично учитывает интересы и государства, и территорий, и плательщиков.

2) Canadian income tax rates for Individuals – Индивидуальный подоходный налог

Для расчета облагаемого дохода из суммы валового дохода производятся вычеты (некоторые категории расходов или части доходов). Часть этих вычетов может быть использована всеми без исключения налогоплательщиками, а отдельные - ориентированы только на определенный круг (низкодоходные категории населения, инвалиды, лица пожилого возраста).

Закон о подоходном налоге (Income Tax Act) включает отдельные специальные элементы, направленные на реализацию целей социальной политики через специально предоставляемые налоговые льготы. К этим элементам относятся исключение из состава облагаемого дохода расходов на формирование пенсионных сбережений, расходов на университетское образование и доходов от участия в программах разделения прибылей (участие работников в собственности предприятий). Все эти мероприятия условно объединяются в группу программ (или планов) отложенных доходов. Это зарегистрированные пенсионные планы, зарегистрированные сберегательные пенсионные планы, программы разделения прибылей для работников и отложенные программы разделения прибылей, зарегистрированные образовательные сберегательные планы и некоторые другие. Хотя методы включения (или исключения) из облагаемого дохода, применяемые в отношении различных видов программ, могут различаться весьма существенно, по большинству из них имеют место вычеты расходов по соответствующим планам из облагаемого дохода.

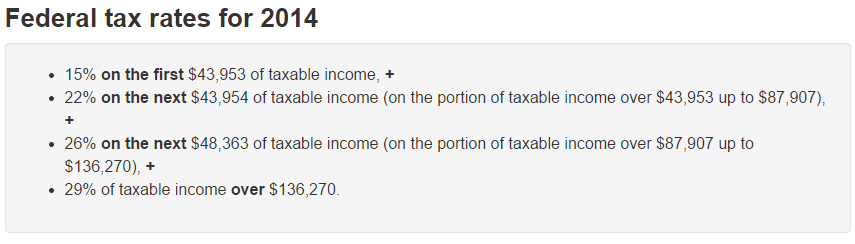

В результате вычета расходов из общей суммы валового дохода образуется облагаемый доход (налоговая база), к которой в 2014 применялись следующие ставки.

На федеральном уровне

В результате применения налоговых ставок к облагаемому доходу определяется "исчисленный федеральный подоходный налог". (см рисунок)

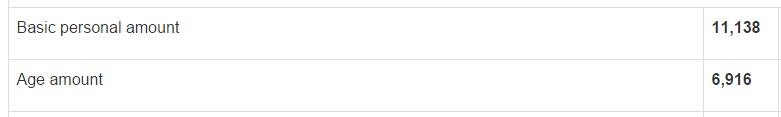

На следующей стадии к сумме исчисленного налога применяются налоговые льготы в форме "налоговых кредитов". Это самая распространенная форма налоговых льгот в рамках подоходного налогообложения в Канаде.

В настоящее время общий список налоговых кредитов (скидок), которые могут быть предоставлены налогоплательщику, выглядит следующим образом:

- основная скидка для индивидуального налогоплательщика;

- скидка для лиц пожилого возраста (старше 65 лет);

- скидка на супругу (супруга);

- эквивалент скидки на супругу (супруга);

- скидка на детей моложе 19 лет;

- скидка на нуждающихся в помощи иждивенцев 18 лет и старше;

- скидка на взносы в Пенсионный план Канады или Пенсионный план Квебека;

- скидка на пособия по безработице;

- скидка на пенсионный доход;

- скидка по инвалидности;

- скидка на плату за обучение;

- скидка на медицинские расходы;

- скидка на благотворительные расходы и некоторые другие.

Большинство налоговых кредитов рассчитывается следующим образом: к установленной федеральным законодательством сумме "кредита" применяется минимальная налоговая ставка (15%), полученная сумма может быть вычтена из суммы исчисленного федерального налога.

В таблице указаны суммы «кредитов», а не скидки.

Такая схема применения вычетов ("налоговых кредитов") позволяет для высокодоходных категорий граждан освобождать от налогообложения базовую сумму "кредита" только в пределах минимальной налоговой ставки. Это особенно важно, если эффективная ставка для налогоплательщика существенно превышает эту минимальную.

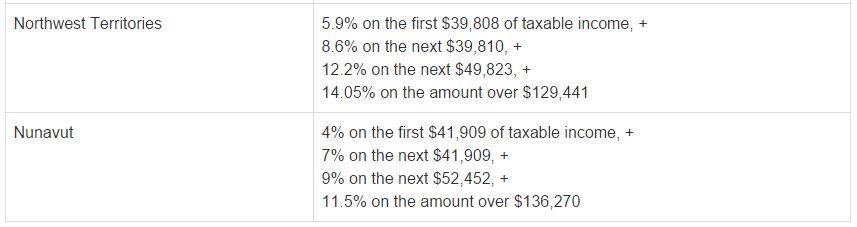

Налог на уровне провинций/территорий

Квебек отдельно (На отдельном веб-сайте Revenue Quebec). Квебек является единственной провинцией, имеющей полноценный закон о подоходном налоге (Закон о налогах), хотя он и скопирован большей частью с федерального закона. Провинция Квебек сама собирает свои налоги и сборы.

Альтернативный минимальный налог (Alternative minimum tax) был введен в действие в 1986 г. и представляет собой определенную страховку для федерального правительства против чрезмерной минимизации налогового платежа. Этот налог уплачивается в тех случаях, когда его величина, рассчитанная по совершенно иной схеме, оказывается выше, чем сумма налога, рассчитанная по основной (описанной выше) схеме.

Рассчитывать альтернативный минимальный налог должны те налогоплательщики, которые имели определенные виды доходов и применяли при расчете основного налога установленные законом вычеты и скидки. К ним, в частности, относится получение доходов от прироста стоимости капитальных активов (фактически доходы от реализации ценных бумаг), наличие убытков от участия в партнерстве с ограниченной ответственностью, убытков, связанных с ростом расходов на арендуемую недвижимость, декларирование убытков от некоторых иных видов деятельности. Также необходимо рассчитывать альтернативный налог, если налогоплательщик осуществляет взносы на нужды политических партий, выставляет к зачету налог, удержанный при выплате дивидендов, а также выставляет к зачету налог, уплаченный с доходов, полученных за рубежом и в некоторых иных случаях.

Для определения величины альтернативного налога рассчитывается установленный облагаемый доход. Он отличается от рассчитанного по базовым правилам, ограниченным количеством применяемых вычетов и скидок (не вычитаются, в частности, взносы в зарегистрированные пенсионные фонды и целый ряд других вычетов). Установленный облагаемый доход включает в себя полную сумму доходов от прироста стоимости капитальных активов (а не 75%, как при обычном расчете), полностью включается вся сумма налогооблагаемых дивидендов от канадских корпораций и т.д. К этому доходу применяется общий вычет в размере 40 000 долл., к остальной сумме применяется налоговая ставка 15%.

Налог на прибыль корпораций.

Роль налога на прибыль корпораций в формировании доходов федерального бюджета относительно невелика и составляет около 7%. Это существенно меньше доли индивидуального подоходного налога, за счет которого формируется более половины налоговых доходов федерального бюджета.

Под обложение данным налогом подпадают только доходы корпораций, а прибыль, полученная некорпоративным бизнесом (частными предприятиями, не имеющими статуса корпорации), подлежит налогообложению в соответствии с законодательством об индивидуальном подоходном налоге. К разряду предприятий некорпоративного бизнеса относятся:

o партнерства и частные владения (частные предприятия);

o индивидуальная деятельность по оказанию профессиональных услуг (медицинская и адвокатская практика, аудиторские услуги и др.);

o фермерство, рыболовство и т.д.

Существенным для режима налогообложения является понятие корпорации - резидента Канады. В самом общем виде корпорация является резидентом страны, если здесь осуществляется центральное управление и контроль деятельности компании.

В настоящее время с точки зрения налогового законодательства выделяются четыре типа корпораций.

1. Контролируемые Канадой (канадцами) частные корпорации (ССРС - Canadian controlled private corporations). Этот статус имеют исключительно частные корпорации, которые инкорпорированы в Канаде и не контролируются прямо или косвенно (через аффилированных лиц) акционерным обществом открытого типа, нерезидентами или какой-либо их комбинацией. Под контролем, как правило, понимается наличие более 50% голосующих акций корпорации прямо или косвенно в руках частного лица, иной корпорации или группы аффилированных лиц.

2. Прочие частные корпорации - корпорации - налоговые резиденты Канады, которые не являются акционерными обществами открытого типа и не контролируются прямо или косвенно такими обществами.

3. Акционерные общества открытого типа. Главным критерием при их выделении является факт котировки любого класса акций такой компании на определенных фондовых биржах Канады. К числу этих корпораций также относятся те, чьи ценные бумаги хотя и не котируются на этих биржах, но фактически удовлетворяют условиям листинга (по количеству выпущенных акций, по числу держателей ценных бумаг, по размеру капитала, по объемам фактических торгов ценными бумагами и другим параметрам). Дочерние структуры акционерных обществ открытого типа также рассматриваются с точки зрения налогового законодательства как принадлежащие к этой категории. В рамках данной классификации могут использоваться и иные критерии. При этом компании по страхованию жизни и некоторые ипотечные инвестиционные компании, являющиеся налоговыми резидентами Канады, для целей налогообложения относятся к этой категории корпораций, даже если их правовой статус или характер капитала не удовлетворяет перечисленным выше требованиям.

4. Прочие корпорации - корпорации, не попадающие ни в одну из перечисленных выше категорий. На практике в число этих корпораций наиболее часто попадают корпорации, являющиеся налоговыми резидентами других стран, но действующие и на территории Канады через одно из своих структурных подразделений.

Подавляющее большинство налогоплательщиков, включая крупнейших, обладают статусом контролируемых Канадой частных корпораций.

Ставки федерального налога на прибыль корпораций дифференцированы в зависимости от масштабов предприятия и типа осуществляемой деятельности. Так, фактически действуют:

o базовая ставка налога на прибыль (28%);

o ставка налога для малых предприятий (11% с 2008 г.);

o ставка налога для обрабатывающих предприятий (16,5% в 2011 г. и 15% с 2012 г.).

(с сайта CRA)

На Федеральном уровне ставка налогов

Federal rates

After the general tax reduction, the net tax rate is:

- 18% effective January 1, 2010

- 16.5% effective January 1, 2011

- 15% effective January 1, 2012

For Canadian-controlled private corporations claiming the small business deduction, the net tax rate is 11%.

Самостоятельным направлением предоставления налоговых льгот корпорациям являются налоговые "кредиты" (инвестиционные, на разработку полезных ископаемых, на НИОКР и др.). Предоставление некоторых видов налоговых кредитов зависит от статуса и размера корпорации. Большая часть кредитов ориентирована на корпорации, контролируемые Канадой. Для крупных корпораций основной формой налогового кредита является налоговый кредит на извлечение полезных ископаемых.

Акцизы

В рамках налоговой системы Канады выделяются два типа акцизов:

- акцизные налоги, которые вводятся в действие и регулируются Законом об акцизных налогах (Excise Tax Act);

- акцизные сборы, которые регулируются Законом об акцизах (Excise Act 2001).

Хотя эти два типа акцизов достаточно близки, есть и некоторые различия, касающиеся групп подакцизных товаров, ставок и других элементов налогообложения.

В настоящее время список товаров, облагаемых акцизными налогами, включает автомобильное и авиационное топливо, неэффективные по потреблению топлива автомобили и кондиционеры, а также алкоголь и табачные изделия. В отличие от акцизных налогов, акцизные сборы вводятся только на алкоголь и табак (табачные изделия). Цель их введения, кроме чисто фискальной, - дополнительный контроль над производством и распределением этой категории товаров. Они формируют собой некий дополнительный механизм для действующей системы лицензирования производства и торговли этими товарами.

Ставки акцизных налогов носят специфический характер, т.е. устанавливаются в твердых суммах на единицу физического измерения товара (на литр жидкости, на единицу изделия).

Федеральные ставки акцизных сборов в отношении табачных изделий не являются едиными для всей страны. На территории провинций Квебек, Нью-Брансуик, Новая Шотландия, Остров Принца Эдуарда и Онтарио федеральные ставки относительно понижены, что связано с программой борьбы с контрабандой и нелегальным оборотом табака на территории этих провинций. Предполагается, что относительно пониженные ставки акцизов понизят эффективность контрабанды этих товаров.

В последние семь лет акцизные налоги на табак и табачные изделия неоднократно повышались, полученные в результате средства направлялись для финансирования ряда федеральных программ в области детского здравоохранения. Средняя ставка акциза в расчете на пачку за этот период была повышена с 39 центов до 1,01 долл.

Ставки акцизных налогов на алкогольные напитки дифференцированы в зависимости от крепости напитка и его вида (пиво, вино, крепкие спиртные напитки).

Акцизные налоги также вводятся на местную телефонную связь.

Поиск по сайту: