|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Измерение величины риска. Критерии оценки риска

Существуют различные подходы к измерению риска. Можно выделить подходы на основе теории исследования операций, на основе теории принятия решений. Достаточно широкую известность получат подход, который исходит из концепции риска как субъективной характеристики ситуации в условиях неопределенности, отражающей совокупный возможный ущерб в ходе реализации управленческого решения.

В этих подходах риск связывается с ситуацией, носящей принципиально стохастический характер.

Основные положения количественной оценки риска с учетом нестабильности внешней среды (концепция приемлемого риска) включают:

-ситуацию, в которой возможно принятие того или иного решения;

-неопределенность в наступлении тех или иных последствий (исходов)

каждого из вариантов решений (альтернатив);

-субъекта, принимающего и/или анализирующего решения с точки зрения их

последствий в интересующем его аспекте;

-оценку последствий принятия решений с точки их желательности или

нежелательности для субъекта.

Величина риска (степени риска) может измерятся двумя критериями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата.

Средне ожидаемое значение - это то значение величины события, которое связано с неопределенной ситуацией; оно является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения, оно измеряет результат, который мы ожидаем в среднем.

Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины.

Для этого на практике обычно применяют два близко связанных критерия: дисперсия и средне квадрагаческое отклонение. Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых, формула 4.1.1.

где, о2-дисперсия;

х - ожидаемое значение для каждого случая наблюдения;

х - средне ожидаемое значение;

п - число случаев наблюдения (частота)

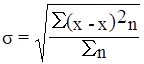

Среднее квадратическое отклонение, формула 4.1.2.

При равенстве частот имеет место частный случай, формулы 4.1.3,4.1.4.

( 4.1.3)

( 4.1.3)  ( 4.1.4)

( 4.1.4)

Среднее квадратическое отклонение указывается в тех же единицах, в каких измеряется варьирующий признак.

Дисперсия и среднее квадратическое отклонение являются мерами абсолютной колеблемости.

Для анализа обычно используют коэффициент вариации - отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений, формула 4.1.5.

( 4.1.5)

( 4.1.5)

где, V- коэффициент вариации,%;

-среднее квадратическое отклонение; средне ожидаемое значение;

Коэффициент вариации - относительная величина. Поэтому на его размер не оказывает влияние абсолютные значения изучаемого показателя. С его помощью можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения.

Он изменяется от 0 до 100 %.

Чем больше коэффициент, тем сильнее колеблемость; чем ниже коэффициент, тем меньше размер относительного риска.

Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10 % - слабая колеблемость;

10 - 25 % - умеренная колеблемость;

свыше 25 % - высокая колеблемость.

Существуют также несколько упрощенный метод определения степени риска.

Количественно риск инвестора характеризуется оценкой вероятной величины максимального и минимального доходов. При этом чем больше диапазон между этими величинами при равной их вероятности, тем выше степень риска. Тогда для расчета дисперсии среднего квадратического отклонения и коэффициента вариации используют следующие формулы 4.1.6,4.1.7,4.1.8.

σ2=Pmax(xmax − x)2+Pmin(x − xmin)2 (4.1.6)

( 4.1.7)

( 4.1.7)

×100 (4.1.8)

×100 (4.1.8)

где Р - вероятность получения максимального дохода (прибыли, рентабельности);

Х - максимальная величина дохода (прибыли, рентабельности);

о - среднее квадратическое отклонение.

Критика вариации как меры риска. Существуют два довода против использования вариации в качестве меры риска. Первый — вариация учитывает отклонение в обе стороны по отношению к среднему значению. Действительно, реализованная доходность может быть как выше, так и ниже среднего значения, при этом первый случай также вносит вклад в величину вариации и, следовательно, риска. Инвестор же не расценивает превышение реальной доходности над ожидаемой как неприятный результат. Напротив, он только приветствует такой исход дела. Поэтому многие исследователи считают, что при измерении риска не должны рассматриваться случаи, когда возможная доходность выше ожидаемой.

Критерии количественной оценки риска. Если исходить из того, что предпринимательский риск - вероятность неудачи, то в этом случае критерием оценки риска является вероятность того, что полученный результат (прибыль, доход) окажется меньше планируемого значения, формула 4.1.9.

R=P(Dn-D) (4.1.9)

где, R- критерий оценки риска;

Р - вероятность;

Dn - планируемое значение результата;

D - фактический результат.

Недостатки такого расчета является возможность оценки только после получения результата.

В качестве критерия оценки риска предполагается и абсолютная величина,

которая определяется как произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет, формула 4.1.10.

R=Y · P(Y)(4.1.10)

где, R - степень риска;

Р (Y)- есродтоегъ ущерба,

Г- ожидаемый ущерб.

При оценке технических нововведений американские экономисты предлагают определить эффективность реализаций нововведений по формуле

(4.1.11)

(4.1.11)

где, П - ежегодный объем продаж нового изделия;

С - продажная цена изделия;

Т - жизненный цикл новшества (предполагаемый срок производства нового изделия или период от его освоения до снятия с производства);

Р - вероятность технического успеха (возможность практического повторения исследовательских идей в новой продукции).

Р - вероятность коммерческого успеха (возможность сбыта продукции на рынке и получение ожидаемых прибылей).

Е - затраты на реализацию, включая затраты на разработку, освоение производства и текущие производственные затраты.

Чаще всего показателем эффективности управленческого решения служит прибыль.

Рассмотрим в качестве примера обоснование выбора одного из двух альтернативных вариантов инвестиций в условиях риска. Пусть имеются два проекта А и В, в которые менеджер может вложить средства. Проект А в определенный момент в будущем обеспечивает случайную величину прибыли. Предположим, что ее среднее ожидаемое значение, математическое ожидание, равно mA с дисперсией - Для проекта В эти числовые характеристики прибыли как случайной величины предполагаются равными соответственно т и. Средние квадратичные отклонения равны соответственно и. Возможны следующие случаи:

a) mА = mB, σ А < σ B, следует выбрать проект А'

b) mА > mB, σ А < σ B, следует выбрать проект А;

c) mА > mB, σ А = σ B, следует выбрать проект А;

d) mА > mB, σ А > σ B;

е) mА < mB, σ А < σ B.

В последних двух случаях (d, e) решение о выборе проекта А или В зависит от отношения к риску менеджера. В частности, в случае (d) проект А обеспечивает более высокую среднюю прибыль, однако он и более рискован. Выбор при этом определяется тем, какой дополнительной величиной средней прибыли компенсируется для менеджера заданное увеличение риска. В случае (е) для проекта А риск меньший, но и ожидаемая прибыль меньшая. Субъективное отношение к риску учитывается в теории Неймана- Моргенштерна.

Хотя среднее квадратичное отклонение эффективности решения и

используется часта к качестве меры риска, оно не совсем точно отражает

реальность. Возможны ситуации, при которых варианты обеспечивают

приблизительно одинаковую среднюю прибыль и имеют одинаковые средние

квадратичные отклонения прибыли, однако не являются в равной мере

рискованными. Действительно, если под риском понимать риск разорения, то

величина риска должна зависеть от величины исходного капитала фирмы.

Теория Неймана-Моргенштерна это обстоятельство учитывает.

На рисунке 4.1.1 рассмотрен случай выбора из более двух вариантов инвестиций.

|

σ

G ·

F ·

C ·

B · D · H ·

A ·

0 m

0 m

Рисунок 4.1.1- Варианты выбора инвестиций

Характеристики вариантов показаны точками на плоскости (m, σ),где т -средняя прибыль, получаемая в результате инвестиции, а с- среднее квадратичное отклонение прибыли.

Из рисунка 4.1.1 видно, что среди вариантов А, В и С наиболее предпочтителен А. Из вариантов В, D и Нследовало бы выбрать Н. Вариант Нлучше вариантов С и F.Однако сравнительная предпочтительность, например, вариантов A, D, F и G зависит от склонности менеджера к риску.

Вероятность коммерческого и технического успеха, то есть учет рынка и оценка его степени, определяются в зависимости от характера продукции, которую предполагается получить в результате реализации и других факторов.

Оценка конкретного риска предполагает расчет показателей риска посредством определения вероятности того, что предприятие понесет некоторый размер потерь. Иными словами, в основе оценки риска лежит нахождение зависимости между определенными размерами потерь предприятия и вероятностями их возникновения. Эта зависимость находит отражение в специально строящейся кривой вероятностей возникновения определенного уровня потерь.

Построение тгой кривой сложная задача, требующая достаточных знаний н опыта. Для построения кривой вероятностей возникновения определенного

уровня потерь или так называемой кривой риска применяют различные

методы, среди которых можно выделить:

-статистический метод;

- метод экспертных оценок;

- аналитический метод.

Существующие методы построения кривой вероятностей возникновения определенного уровня потерь не совсем равноценны, но7 так или иначе, они

позволяют произвести оценку риска совершения практически любых управленческих решении,

Поиск по сайту: