|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Аналіз заборгованості

Відношення величини активів до власного капіталу (А / ВК) характеризує структуру капіталу – співвідношення власних і позикових коштів, що є показником залежності підприємства від зовнішніх позик. Граничним рівнем вважається значення коефіцієнта 2, тобто власні кошти повинні складати не менше половини всього майна. У цьому випадку ризик кредиторів зведений до мінімуму: продавши половину майна, сформовану за рахунок власних коштів, підприємство зможе погасити свої боргові зобов'язання, навіть якщо друга половина, у яку вкладені позикові кошти, з якоїсь причини знецінена. Перевищення суми заборгованості над величиною власних коштів (коефіцієнт > 2) говорить про слабку фінансову стійкість підприємства.

Розрахуємо коефіцієнт заборгованості для підприємства:

А0 / ВК0 = 169600 / 101760 = 1.666; Аt / ВКt = 158000 / 126400 = 1.25.

Висновок. Коефіцієнт заборгованості знаходиться у межах нормативного значення 1.66 у базовому періоді та 1.25 у звітному і має тенденцію до зниження, що свідчить про зменшення ступеня залежності підприємства від позикових коштів.

З іншого боку, коли підприємство використовує тільки власний капітал і не залучає кредити, прибутковість власного капіталу за інших рівних умов знижується. Це пояснюється тим, що вартість залучення кредиту, як правило, нижче прибутковості усіх вкладених коштів.

Визначимо прибутковість інвестованого капіталу (власного і довгострокових кредитів) і порівняємо її з вартістю залучення кредитів (процентною ставкою).

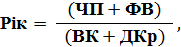

Рентабельність інвестованого капіталу:

де ДКр – довгостроковий кредит;

ФВ – фінансові витрати (сума процентів у грошовому вимірі, виплачених за користування довгостроковим кредитом).

Рік0 = (19986 + 11194) / (101760 + 50880) = 0.204;

Рікt = (7196 + 3476) / (126400 + 15800) = 0.075.

Віддача на інвестований капітал зросла на:

0.075 – 0.204 = -0.129;

відносна зміна показника складає:

I t = 0.075 / 0.204 = 0.367-1= -0.663.

Висновок. Отже, прибутковість усіх вкладених у підприємство коштів знизився на 63.3% за рахунок значного зниження чистого прибутку.

Ставка залучення довгострокових кредитів – 22% річних. Таким чином, прибутковість інвестованого капіталу нижче, ніж витрати, пов'язані з використанням позикового капіталу, у базовому періоді

0.204 < 0.220 та у звітному – 0.075 < 0.220. Прибутковість власного капіталу повинна перевищувати прибутковість усіх вкладених коштів, проте у даному випадку спостерігається протилежна ситуація, що підтверджується при порівнянні відповідних показників рентабельності капіталу: 0.196 < 0.204; 0.057 < 0.075. Отже, підприємству не вигідно залучати довгострокові кредити за ставкою 22%.

Ефект фінансового важеля. Позитивний ефект фінансового важеля

(EFL > 0) виявляється у перевищенні прибутковості власного капіталу над прибутковістю всього інвестованого капіталу:

EFL = Рвк – Рік.

EFL0 = 0.196 – 0.204 = -0.008; EFLt = 0.057 – 0.075 = -0.018.

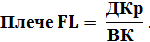

EFL залежить від диференціала FL та плеча FL:

EFL = Диф. FL× Плече FL,

Диф. FL = Рік – %ДКр.

де Диф. FL – диференціал фінансового важеля.

%ДКр – процента ставка за довгостроковим кредитом.

Диф. FL0 = 0.204 – 0.220 = -0.016;

Диф. FL t = 0.075 – 0.220 = -0.145.

Плече FL0 = 11194 / 19986 = 0.560;

Плече FL t = 3476 / 7196= 0.483.

EFL0 = -0.016 х 0.560 = -0.0089; EFL t = -0.145 х 0.483 = -0.07.

Чим більше EFL, тим сильніше виявляється ефект, значить більше можливість зростання рентабельності власного капіталу. Однак високі значення EFL супроводжуються високим ризиком, пов'язаним з можливою недостачею засобів для виплати відсотків.

Поиск по сайту: