|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Расходы фондов обязательного медицинского страхования

Расходы пенсионного фонда РФ

1. Трудовые пенсии по старости, инвалидности и потери кормильца.

2. Выплата правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

3. Единовременная выплата пенсионных накоплений лицам, не приобретшим право на трудовую пенсию по старости, в связи с отсутствием необходимого страхового стажа.

4. Социальное пособие на погребение умершего пенсионера, не подлежавшего обязательному социальному страхованию. Это так называемые не работающие пенсионеры.

5. Ежемесячные социальные выплаты отдельным категориям граждан:

· Лицам, подвергшимся воздействию радиации.

· Инвалидам.

· Ветеранам.

· Героям и приравненным к ним.

· И другие.

6. Дополнительное ежемесячное материальное обеспечение, доплаты к пенсиям и пособиям, компенсации.

· Дополнительное ежемесячное материальное обеспечение лиц, замещавших должности заместителей министров, государственных комитетов, союза СССР и РСФСР.

· Доплаты к пенсии членам летных экипажей, воздушных судов, гражданской авиации.

· Предоставление материнского (семейного) капитала.

Расходы фонда социального страхования РФ

1. Пособия по временной нетрудоспособности по обязательному социальному страхованию и страхованию от несчастных случаев на производстве и профессиональных заболеваний.

2. Пособия женщинам:

· Вставшим на медицинский учет в ранние сроки беременности.

· По беременности и родам.

· При рождении (усыновлении) ребенка.

· По уходу за ребенком до 1,5 лет.

3. Пособия гражданам, подвергшимся воздействию радиации.

4. Возмещение стоимости гарантированного перечня услуг и социальные пособия на погребения.

5. Оказание государственной социальной помощи отдельным категориям граждан в части оплаты санаторно-курортного лечения, а также проезда к месту лечения и обратно.

6. И другие.

Расходы фондов обязательного медицинского страхования

Обязательное медицинское страхование – это система создаваемых государством правовых, экономических и организационных мер, направленных на обеспечение при наступлении страхового случая (заболевание, травма, профилактические мероприятия), гарантий бесплатного оказания застрахованному лицу медицинской помощи за счет средств ОМС в пределах территориальной программы ОМС, а в установленных законом случаях – в пределах базовой программы ОМС.

Основным страховщиком в системе ОМС является федеральный фонд (в рамках реализации базовой программы ОМС). А региональные фонды:

· Осуществляют отдельные переданные полномочия федерального фонда ОМС части реализации территориальных программ ОМС в пределах базовой программы.

· Осуществляют полномочия страховщиков в части установленных территориальными программами дополнительных объемов страхового обеспечения (дополнительных оснований перечней страховых случаев, видов и условий оказания медицинской помощи в дополнение к установленным базовой программой).

Средства территориальных фондов ОМС в основной части направляются страховым медицинским организациям в соответствии с договором. Кроме того, источниками средств страховых медицинских организаций являются поступления от медицинских организаций в результате применения к ним санкций за нарушение объемов, сроков качества и условий предоставления медицинской помощи. Также, средства, поступившие от физических или юридических лиц, причинивших вред здоровью застрахованных лиц, в части сумм, затраченных на оплату медицинской помощи. Все указанные средства страховых медицинских организаций являются целевыми, то есть они направляются медицинским организациям на оплату медицинской помощи по договорам в объеме и на условиях, установленных территориальной программой ОМС.

Финансовая система

Финансовая система – это совокупность финансовых институтов, каждый из которых объединяет однородные экономические отношения по формированию, распределению и использованию государственных и муниципальных финансовых фондов, имеет особые формы и методы функционирования и свое целевое назначение.

Институтами финансовой системы являются:

· Институт бюджетов.

· Институт внебюджетных фондов.

· Институт децентрализованных финансов.

· Институт кредитования:

o Государственный (муниципальный) кредит.

o Банковский кредит.

· Институт страхования.

Финансовая деятельность

Финансовая деятельность – это практически организующая повседневная работа органов государственной власти и местного самоуправления по формированию, распределению и использованию их финансовых фондов необходимых для осуществления государственных и муниципальных задач и функций.

Особенности:

· Ее осуществляют практически все государственные и муниципальные органы.

· Межведомственный характер, то есть она охватывает все сферы межотраслевого, ведомственного и внутрихозяйственного управления и обеспечивает формирование, распределение и использования всех видов финансовых фондов, включая децентрализованные.

· Двойственный характер финансовой деятельности – как экономическая категория она представляет собой хозяйственно-организационную функцию государства и муниципальных образований, основанную на рыночных законах стоимости, денежного обращения, особых экономических методах, с другой стороны она является разновидностью управленческой деятельности, основанной на властных предписаниях, жесткой правовой регламентации и финансовом планировании.

· Финансовая деятельность имеет исполнительно-распорядительный и подзаконный характер, то есть все финансовое правотворчество и финансовое планирование направлены на исполнение законодательства, определяющего финансовую политику государства.

· Финансовая деятельность не только сохранила, но и развила функцию планирования.

· Финансовое планирование является объективной необходимостью для нормальной организации финансовой деятельности, позволяющей контролировать процесс достижения результата.

Правовые принципы финансовой деятельности

Признаки принципа права:

· Принцип – результат человеческой деятельности. Принципы придумывают люди.

· Принцип – это основа или первоначало. Не основных принципов не бывает.

· Принцип – это высшая степень обобщенности каких-либо явлений, когда из огромного числа идей и положений выбирают наиболее существенные.

· Требования принципы права закреплены в правовых нормах, поэтому исполнение требований принципов обеспечивается принудительной силой государства.

Общие принципы финансовой деятельности:

1. Принцип законности – Конституция РФ и федеральные законы имеют верховенство на всей территории страны, высшая юридическая сила принадлежит Конституции РФ, которая является актом прямого действия и все законы и иные нормативные акты не должны ей противоречить. Все равны перед законом и действуют на его основе и для его исполнения. Финансовое законодательство определяет правила поведения участников финансовой деятельности, которыми являются практически все известные российскому праву субъекты, и эти правила должны неуклонно ими исполняться. Законность предполагает качественное применение правовых норм, неотвратимость юридической ответственности за их нарушение, стабильность правопорядка, эффективность и устойчивость работы всего финансово-правового механизма.

2. Принцип демократизма – носителем суверенитета и источником власти в стране является многонациональный народ, которому и принадлежит государственная и муниципальная собственность. Эта собственность составляет основу жизнедеятельности народов, проживающих на соответствующей территории и ее составной частью являются финансы. Высшей ценностью является человек, его права и свободы. Каждый гражданин вправе участвовать в управлении делами государства и местного самоуправления как непосредственно, так и через своих представителей. Финансовая деятельность как составная часть управления делами государства не является здесь исключением.

3. Принцип федерализма и учета многонациональности – основан на федеративном устройстве России, которое предполагает особые межбюджетные и налоговые отношения и трансформируется в финансовый федерализм. Его требования направлены на обеспечение государственной целостности с разграничением предметов ведения и полномочий между органами государственной власти и местного самоуправления, в нем проявляется равноправие и самоопределение народов России. Сочетание интересов различных публично-территориальных образований обеспечивается необходимыми финансовыми ресурсами, выделенными каждому из них для выполнения задач и функций и создания условий жизнедеятельности населения. Финансовая самостоятельной в равной мере принадлежит как республикам в составе РФ, так и автономным образованиям, чем обеспечивается учет национальных особенностей, традиций и потребностей населения независимо от состояния экономики и других отличительных признаков. Этим достигается сочетание национального и территориального принципа построения федерации при разграничении компетенции федерации и ее субъектов в бюджетно-налоговой сфере, обеспечения финансами полномочия, отнесенных к ведению отдельных субъектов РФ и муниципальных образований. В России признается и гарантируется местное самоуправление, которое самостоятельно в решении вопросов местного значения независимо во владении, пользовании и распоряжении муниципальной собственностью и финансами.

4. Принцип разделения властей.

02.03.12

Согласно статье 10 Конституции РФ он определяет самостоятельность законодательной, исполнительной и судебной властей, которая непосредственно касается финансовой деятельности. Представительные органы определяют финансовую политику и устанавливают правила поведения участников финансовых отношений, исполнительные органы предваряют политику в жизнь на основе правил, установленных законодательными органами. Судебная защита прав и законных интересов субъектов финансовых правоотношений является одной из основных гарантий при осуществлении правосудия и прерогативой судебной власти.

5. Принцип единства экономического пространства – определяет единство финансовой политики, целостность денежного обращения, форм, классификаций, статистики и учета. В то же время он предоставляет широкие возможности для развития рыночных отношений, конкуренции и предпринимательства. Этому способствуют свободное перемещение по территории РФ товаров, работ и услуг, а также свобода экономической, в том числе финансовой деятельности. На территории РФ не допускается установление таможенных границ, пошлин, сборов и иных препятствий для свободного перемещения денежных средств.

Специальные принципы:

1. Принцип финансовой самостоятельности публично-территориальных образований – всем и гарантировано право на обособленные самостоятельные бюджеты и иные финансовые фонды. Государственная собственность разделяется на федеральную и региональную, а также признается и защищается наравне с другими формами муниципальная собственность.

2. Принцип единства российских финансов при обеспечении финансовой самостоятельности публично-территориальных образований. Он достигается через общность правового регулирования финансовых отношений через наличие общей денежной системы, через использование единых бюджетных классификаций, форм, документаций, статистической отчетности и иной информации. Единство вызвано потребностями взаимодействия финансовых различных уровней и основной его задачей является выравнивание социально-экономического развития отдельных территорий.

3. Принцип полноты, реальности и гласности финансовой деятельности. Этот принцип является проявлением демократизма и публичности. Статья 24 Конституции РФ возлагает на органы государственной власти и местного самоуправления обязанность обеспечить каждому гражданину возможность ознакомления с документами и материалами, непосредственно касающихся их прав и свобод. Народ, как собственник и единственный источник власти должен обладать всей полнотой информации о финансах, состоянии доходной части и расходов всех фондов денежных средств. Население должно иметь возможность ознакомиться и убедиться в реальности бюджетного планирования и целесообразности использования отдельных фондов. Этот принцип гарантирует открытый доступ к достоверной финансовой информации, обязательность официального опубликования финансово-правовых нормативных и финансово-плановых актов, а также отчетов об их исполнении.

4. Принцип финансового планирования. Формирование, распределение и использование всех видов финансовых фондов осуществляется на основе финансовых планов (бюджетов, балансов, смет и т. д.). Финансовое планирование является обязательным на всех уровнях и во всех звеньях финансовой системы и является основной экономического прогнозирования и регулирования, принцип целевого характера финансов и адресности направления финансовых средств.

5. Принцип целевого характера планирования - он является одним из проявлений законности, целенаправленность в распределении расходования финансовых фондов заключается в обязательной росписи финансовых планов всех направлений и статей расходов общих фондов публично-территориальных образований (бюджетов) или отдельных хозяйствующих субъектов (децентрализованные финансы). Целевое использование иных фондов (внебюджетных и специально-бюджетных) устанавливается при их создании. То есть, без определения цели их существование невозможно.

6. Принцип соблюдения финансовой дисциплины и режима экономии. Финансовая дисциплина – установленный порядок осуществления финансовой деятельности, включающий соблюдение нормативных предписаний, точное выполнение финансовых планов и выполнение требований режима экономии, то есть системы бережного и рационального отношения к финансовым ресурсам.

Методы финансовой деятельности

Метод – это комплекс приемов и способов воздействия на участников финансовых отношений с помощью которых достигается результат финансовой деятельности. В литературе выделяют 3 основных метода финансовой деятельности:

1. Метод аккумуляции – метод формирования – способы мобилизации доходных источников необходимых для формирования финансовых фондов, включающее в себя обязательное и добровольное привлечение денежных средств юридических и физических лиц, а также получение неналоговых доход в результате проведения различных мероприятий и оказания услуг.

· Основным источником доходов являются обязательны платежи, которые делятся на налоговые и неналоговые.

o Налоговые – обязательные индивидуально-безвозмездные платежи, взимаемые с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств для пополнения доходной части бюджетов. Особой разновидностью налоговых платежей являются налоговые сборы, которые установлены налоговым кодексом наряду с налогами, но в отличие от них являются возмездными и предназначены в большей степени для компенсации расходов государства в связи с предоставлением определенных благ плательщику. Налоги придуманы для пополнения доходов бюджетов.

o Подметод обязательного страхования – это привлечение государством средств юридических и физических лиц путем взимания страховых взносов, носимых я обязательном порядке для пополнения доходной части бюджетов внебюджетных фондов

o Подметод обязательных отчислений за юридические услуги оформления документов, предоставления прав на совершение определенных действий, платежи за пользование природными ресурсами и иные целевые неналоговые сборы. Например, платежи за пользование природными ресурсами.

· Добровольное привлечение денежных средств:

o Различные формы государственного и муниципального кредита, то есть займы, выпуск облигаций, проведение лотерей и т. п.

o Добровольное страхование.

o Пожертвование, благотворительность и иные добровольные взносы физических и юридических лиц.

2. Метод распределения – в большинстве финансово-правовых институтов он не представлен, поскольку отсутствуют подметоды распределения и сразу после метода формирования идет метод использования, однако в ряде институтов он есть. Например, институт межбюджетных отношений, где можно выделить 2 подметода распределения:

· Установление нормативов отчислений от доходных источников вышестоящего фонда для сбалансирования нижестоящих.

· Финансовая помощь (см. вопрос межбюджетные трансферты).

3. Метод использования. Подметоды:

· Финансирование, то есть целевое безвозмездное и безвозвратное выделение денежных средств из бюджета.

· Кредитование – возмездное и возвратное выделение денежных средств из бюджета на конкретные цели и сроки.

Все методы финансовой деятельности несут в себе властные начала, поскольку производны от государственной воли и направлены на реализацию компетенции публичной власти. Добровольность здесь является скорее исключением из общего правила, кроме того возможность ее реализации определяет государство.

Правовые формы финансовой деятельности

Форма – это внешний образ содержания финансовой деятельности, то есть внешнее проявление организационно-правовых действий. Финансовая деятельность выражается во внешнем мире в юридическом или правовом аспекте через финансово-правовые акты. Выделяют 3 их вида:

1. Нормативные акты – акты правотворческой деятельности, устанавливающие или санкционирующие нормы финансового права. Они рассчитаны на широкий (неопределенный) круг исполнителей, носят длящийся характер (принимаются на неопределенный срок), обязательны для всех, на кого направлены.

2. Индивидуальные акты – акты правоприменительной деятельности, направленные на установление, изменение и прекращение конкретного финансового правоотношения. Эти акты применяются к конкретны субъектам (определенным), для которых являются обязательными, и прекращаются исполнением. Например, требование об уплате земельного налога Иванову И. И.

3. Финансово-плановые акты. Имея форму закона, приказа и т. п., они не содержат норм права, поскольку являются финансовыми планами, то есть росписью ходов, расходов и несбалансированности финансового фонда. Они имеют широкий круг исполнителей, их меньше, чем у нормативных, но больше чем у индивидуальных актов, для которых являются обязательными и всегда имеют срочный характер. Примеры - начиная от закона о федеральном бюджета и кончая сметой казенного учреждения.

Функции финансовой деятельности

В специальной литературе функции обычно понимают как методы финансовой деятельности, однако если рассматривать финансовую деятельность как разновидность управленческой деятельности можно выделить особые функции:

1. Функция организации – призвана не только упорядочить процедуру формирования, распределения и использования финансовых фондов, но и объединить в строгую систему все финансово-правовые категории (бюджеты, налоги и т. д.), а также обеспечить оптимальное построение каждой из них. В ряде институтов финансового права функция организации, формирования, распределения и расходования минимальна, а преобладает организация устройства или статическое формирование бюджетной, налоговой, валютной, расчетной и других систем. Причем вопросы организации, системы и структуры финансов в указанных аспектах практически отсутствуют как самостоятельные институты или подразделы в иных отраслях права.

2. Функция планирования – планирование – это планомерное определение объемов, структуры и направлений денежных средств. В его основе лежит разработка концепций обеспечения оптимальной системой межбюджетных отношений, определения потребностей и реализация целевых социально-экономических программ. Исходным началом для планирования является прогнозирование и проектирование (составление проекта бюджета, его рассмотрение и утверждение представительным органом), а результатом – утверждение, например бюджета. Планирование продолжается и в рамках исполнения бюджета, через поквартальное распределение доходов, расходов и дефицита. С бюджетным планированием тесно связаны планирование денежного обращения, налоговое планирование, в основе финансового планирования лежат планы социально-экономического развития территорий РФ.

3. Функция прогнозирования – основана на научно-обоснованном предвидении социально-экономического развития территории и предполагаемых возможностях обеспечения их финансовыми ресурсами, прогноз может быть долговременным или рассчитанным на очередной финансовый год. С 2008 года в РФ такой прогноз разрабатывается на период не менее 3-ех лет, что позволяет расширить рамки планирования, обеспечить предсказуемость бюджетной политики, создать стимулы для оптимизации бюджетных расходов. Учетными данными для прогнозирования служат итоги исполнения предыдущих финансовых планов, общее состояние экономики, перспективы развития финансового рынка и производства. Прогнозирование темпов роста денежной массы и кассовых оборотов осуществляемое центральным банком повышает результативность финансовой деятельности.

09.03.12

4. Регулирование проявляется наиболее ярко в распределении бюджетных доходов и расходных обязательств, которые являются основой межбюджетных отношений (см. метод регулирования). Регулировать – подчинять определенному порядку или правилу. Методология финансового регулирования как особое направление финансовой деятельности содержит 3 подметода:

· Распределение, закрепление и передачу отдельных расходных обязательств на конкретный уровень бюджетной системы.

· Определение видов собственных доходов, установление нормативов отчислений в нижестоящие бюджеты, установление характера и условий предоставления межбюджетных трансфертов.

· Сглаживание несоответствий бюджетной обеспеченности нижестоящих бюджетов и развитие субъектов РФ и муниципальных образований.

5. Функция координации – связана с функцией регулирования и представляет собой согласование или определение параметров взаимодействия в межбюджетных отношениях. С ее помощью приводятся в соответствие структура доходов, расходов, их сбалансированность, обеспечение соподчинения уровней финансовой системы при равенстве прав территорий скоординированными должны быть бюджетная, внешне-политическая, денежная, структурная и другие политики, а также все финансовые потоки. Координации подлежат финансовые права отдельных территорий и финансовая компетенция их органов.

6. Контрольная функция – функция контроля. Финансовый контроль – это особая часть финансовой деятельности, направленная на выявление обратной связи в достижении результата. Целью контроля является получение результатов финансовой деятельности, а также своевременное и адекватное реагирование на выявленные нарушения. Объектом контроля являются распределительные процессы по всем направления организации государственных и муниципальных финансовых фондов, их движения, то есть эффективность и целесообразность методов финансовой деятельности, сопровождающая их финансовая отчетность, бухучет, акты финансового планирования и иная документация.

Органы, осуществляющие финансовую деятельность

Ее осуществляют практически все государственные органы:

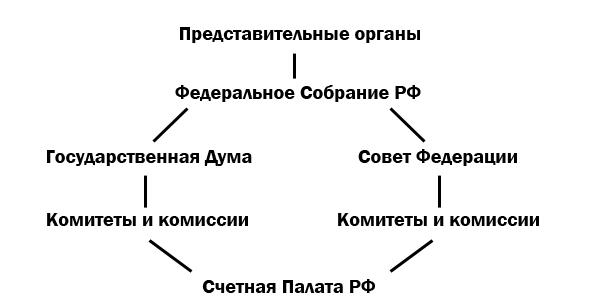

1. Представительные органы (федеральный уровень):

1.1.Федеральное собрание.

1.1.1. Государственная Дума → комитеты и комиссии → по бюджетам и налогам.

1.1.2. Совет Федерации → комитеты и комиссии → по бюджету и налогам.

↓Счетная Палата

2. Президент РФ.

2.1.Администрация Президента РФ.

2.1.1. Управления.

2.1.2. Представители Президента.

3. Исполнительные органы:

3.1.Правительство РФ.

3.1.1. Министерство финансов.

3.1.1.1.Федеральная налоговая служба.

3.1.1.2.Федеральное казначейство.

3.1.1.3.Федеральная служба финансово-бюджетного надзора.

3.1.2. Федеральная служба по финансовым рынкам.

3.1.3. Федеральная таможенная служба.

3.1.4. Федеральная служба по финансовому мониторингу.

3.1.5. Министерство экономического развития.

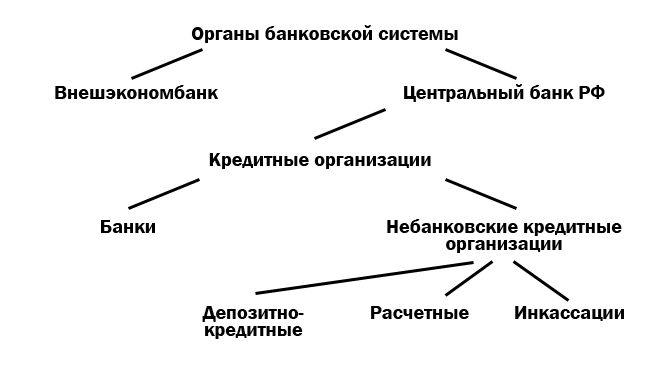

4. Органы банковской системы:

4.1.Внешэкономбанк.

4.2.Центральный банк РФ.

4.2.1. Кредитные организации.

4.2.1.1.Банки.

4.2.1.2.Небанковские кредитные организации.

4.2.1.2.1. Депозитно-кредитные.

4.2.1.2.2. Расчетные.

4.2.1.2.3. Инкассации.

Любой орган может осуществлять финансовую деятельность как орган общей компетенции:

· Непосредственно.

· Через специальные органы, созданные в его структуре или находящиеся в его подчинении, осуществляющие исключительно финансовую деятельность.

· В ряде случаев через агентов, которым орган общей компетенции передает осуществление ряда функций в сфере финансовой деятельности.

Поиск по сайту: