|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

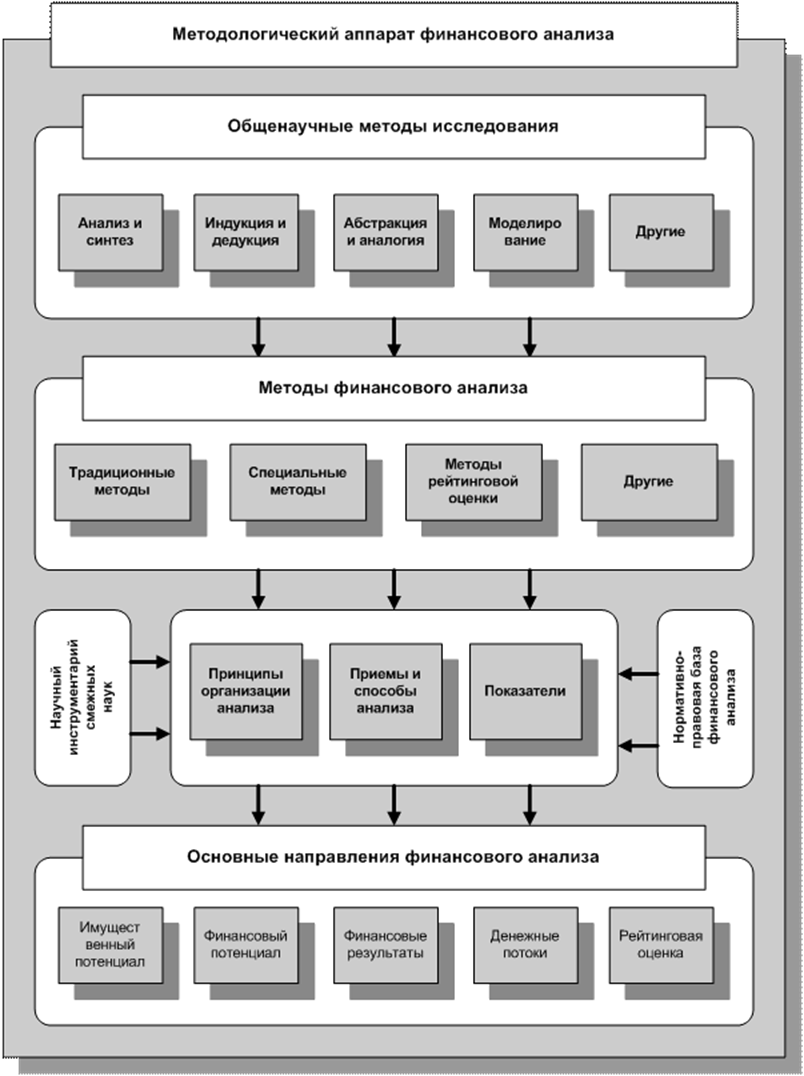

Методическое обеспечение финансового анализа

Метод анализа – это способ изучения, измерения и обобщения влияния различных факторов на изменение результатов деятельности организации с целью их улучшения.

Методика анализа – совокупность правил, приемов целесообразного проведения аналитической работы.

При проведении аналитических расчетов финансового характера, используется обширная совокупность методов и приемов, заимствованных из различных наук и систематизированных в рамках финансового анализа.

Приведем одну из классификаций методов финансового анализа.

1. Классические методы математического анализа:

· методы элементарной математики;

· дифференциальное и интегральное исчисление;

· вариационное исчисление.

2. Традиционные методы анализа:

· метод сравнения;

· горизонтальный анализ;

· вертикальный анализ;

· коэффициентный анализ;

· трендовый анализ.

3. Специальные методы анализа:

· операционный (маржинальный) анализ;

· АВС - анализ.

4. Методы экономической статистики:

· метод средних величин;

· метод группировки;

· метод обработки рядов динамики;

· индексный метод;

· графический метод.

5. Методы детерминированного факторного анализа:

· метод цепной подстановки;

· метод абсолютных разниц;

· метод относительных разниц;

· метод пропорционального деления;

· метод долевого участия;

· метод логарифмирования;

· индексный метод;

· интегральный метод.

6. Методы математической статистики и эконометрики (стохастического факторного анализа):

· корреляционный анализ;

· регрессионный анализ;

· дисперсионный анализ;

· многомерный факторный анализ;

· кластерный анализ;

· компонентный анализ;

· спектральный анализ;

· методы обработки пространственно-временных совокупностей.

7. Методы рейтинговой оценки:

· метод суммирования значений всех показателей;

· метод суммы мест;

· метод суммы баллов;

· метод расстояний;

· таксонометрический метод.

Классические методы математического анализа применяются как в рамках других методов, например, методов математической статистики и математического программирования, так и отдельно, например, факторный анализ изменения экономических показателей может быть осуществлен при помощи дифференцирования и других разработанных на базе дифференцирования методов.

Методы экономической статистики используются для обобщения совокупности признаков изучаемых процессов и явлений, изучения их структуры и взаимосвязей, анализа количественных характеристик и динамики изменения показателей.

Методы детерминированного факторного анализа используются для исследования влияния факторов на результативный показатель в случае его прямой функциональной зависимости от данных факторных признаков. Задача детерминированного факторного анализа заключается в определении и количественной оценке влияния каждого фактора на результативный показатель.

Методы математической статистики и эконометрики применяются в тех случаях, когда изменение анализируемых показателей представляет собой случайный процесс. Наибольшее распространение из математико-статистических методов в финансовом анализе получили методы множественного и парного корреляционного анализа, регрессионный анализ. Данные методы играют важную роль в прогнозировании поведения экономических показателей. Если связь между анализируемыми характеристиками не детерминированная, а стохастическая, то математико-статистические методы – практически единственный инструмент исследования.

Методы рейтинговой оценки используются для исследования совокупности показателей, которые дают многостороннюю оценку деятельности организации. Для получения обобщающей комплексной оценки осуществляют сведение этих показателей в единый интегральный показатель, на основании которого и определяется рейтинг.

Процесс проведения анализа можно представить следующим образом:

1. Предварительный этап:

· Определение цели и задач анализа, определение объектов, составление плана аналитической работы.

· Сбор и подготовка информации необходимой для анализа, проверка ее достоверности, точности, и т.д.

· Отбор, структурирование и группировка данных.

· Разработка системы показателей, наиболее полно характеризующих объект анализа, определение нормативных значений показателей.

2. Аналитический этап:

· Анализ структуры и динамики изменения показателей.

· Сравнение фактических результатов деятельности с запланированными показателями, данными прошлых аналитических периодов, с показателями деятельности других организаций, со среднеотраслевыми показателями и т.д.

· Изучение степени влияния факторов на результаты деятельности организации.

· Определение резервов повышения эффективности деятельности организации.

3. Заключительный этап:

· Общая оценка результатов деятельности организации.

· Оценка качества работы менеджмента.

· Разработка рекомендаций.

Тема 3. Финансовое планирование в системе финансового менеджмента

3.1. Планирование: сущность, цель и задачи финансового планирования

Прежде чем раскрыть сущность финансового планирования рассмотрим ряд базовых категорий и понятий:

План – замысел, предусматривающий развитие чего-либо; намеченная на определенный период работа с указанием цели, содержания, объема, методов, последовательности, сроков выполнения.

Финансовый план – обобщающий финансовый документ, отражающий прогноз поступления и расходования денежных средств на текущий (до 1 года) и долгосрочный (свыше 1 года) периоды.

Прогноз (экономический, финансовый) – предсказание по поводу будущих значений экономических (финансовых) переменных, основанное на изучении (анализ и оценка) других экономических (финансовых) переменных, связанных причинно-следственными зависимостями.

Прогнозирование – процесс разработки прогнозов с применением различных прогностических методов.

Ни один прогностический метод не дает абсолютно точных предсказаний. Делая любой прогноз, необходимо учитывать пределы погрешности этого прогноза, поскольку существует область возможных (вероятностное распределение) будущих значений переменных с центром в прогнозируемой точке.

Финансовое планирование – процесс разработки системы финансовых планов и плановых показателей, включающий:

· анализ финансовых возможностей (инвестиционные, текущие), которыми располагает организация;

· прогнозирование последствий принимаемых управленческих решений;

· обоснование выбора варианта из ряда возможных решений для включения его в финансовый план;

· оценку соответствия результатов, достигнутых организацией, параметрам, установленным в финансовом плане.

Цель финансового планирования – обеспечение организации необходимыми финансовыми ресурсами и повышение эффективности ее финансовой деятельности в предстоящем периоде.

Задачи финансового планирования:

· определение возможных объемов и сроков поступления денежных средств (финансовых ресурсов);

· прогнозирование будущего финансового состояния организации;

· стандартизация финансовой информации;

· оптимизация распределения финансовых ресурсов;

· подготовка необходимой информации для разработки и корректировки финансовой стратегии на рынках товаров, капитала и денег;

· сопоставление (оценка) фактических и плановых результатов;

· разработка мероприятий по устранению выявленных отклонений от плана.

Поиск по сайту: