|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Дискреционная бюджетно-налоговая политика

Дискреционная бюджетно-налоговая политика представляет собой сознательные, целенаправленные мероприятия правительства по изменению государственных расходов, налогов и сальдо государственного бюджета в целях воздействия на объем национального производства, экономический рост, занятость и динамику цен.

При проведении указанной политики правительство воздействует как на совокупный спрос, так и на совокупное предложение. В рамках кейнсианского подхода должно учитываться действие трех мультипликаторов: налогового, государственных расходов и сбалансированного бюджета. В рамках теории предложения учитывается «эффект Лаффера» (см. ниже).

Мультипликатор государственных расходов отражает изменения в национальном производстве в результате динамики государственных расходов. Он показывает кратность прироста объема национального производства при увеличении государственных расходов на единицу и определяется по формуле:

, (9.1)

, (9.1)

где D Y – прирост выпуска;

D G – прирост государственных расходов;

MPC – предельная склонность к потреблению;

MPS – предельная склонность к сбережению.

Действие этого мультипликатора отображается на графике кейнсианского креста (рис. 9.1). Если государственные расходы увеличиваются на D G, то кривая планируемых расходов сдвигается вверх на эту же величину, точка равновесия перемещается из положения А в положение В, а равновесный объем производства возрастает от Y1 до Y2 на величину D Y, определяемую из уравнения:

. (9.2)

. (9.2)

E

Планируемые

расходы

E2=Y2

E1=Y1

ΔG

E1=C+I

ΔY

E1=Y1 E2=Y2 Y (доход, выпуск)

А

В

E2=C+I+ΔG

Рис. 9.1. Влияние увеличения государственных

расходов на выпуск продукции

Таким образом, при проведении экспансионистской бюджетно-налоговой политики с целью оживления экономики и увеличения объема производства, государство должно увеличивать свои расходы. И, наоборот, в условиях перегрева экономики государство может использовать в качестве рестрикционной меры снижение государственных расходов.

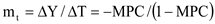

Изменение суммы налогов Т также оказывает мультипликационное воздействие на равновесный уровень дохода, однако, более мягкое, т. к. налоговый мультипликатор по своей величине меньше мультипликатора государственных расходов. Он рассчитывается по формуле:

(9.3)

(9.3)

и показывает отношение изменения объема национального производства к вызвавшему его изменению налогов, или кратность изменения Y при изменении налогов на единицу.

Изменение совокупного дохода может быть подсчитано по формуле:

. (9.4)

. (9.4)

Для оживления экономики государство должно снижать налоги, а для ее охлаждения – увеличивать. Действие налогового мультипликатора отражено на рис. 9.2.

E

Планируемые

расходы

E2=Y2

E1=Y1

МРС×ΔT

ΔY

E1=Y1 E2=Y2 Y (доход, выпуск)

А

В

Рис. 9.2. Влияние снижения налогов на выпуск продукции

Если при увеличении государственных расходов правительство стремится сохранить сбалансированность бюджета и для этого увеличивает величину налоговых поступлений, т.е. когда величины государственных расходов и налоговых поступлений изменяются в одном направлении, то возникает эффект мультипликатора сбалансированного бюджета. Действие этого мультипликатора состоит в следующем: при возрастании государственных расходов и налоговых поступлений на одну и ту же величину (DG = DT), равновесный объем производства возрастает на ту же самую величину (т.е. DY = DG = DT).

Допустим, правительство для покрытия дополнительных государственных расходов ужесточило налоговую политику, повысив налоговые ставки. В результате осуществления этих мер и государственные расходы, и налоговые поступления в бюджет возросли на 100 тыс. руб. Предельная склонность к потреблению составляет 0,8. Нужно определить величину изменения равновесного объема производства, вызванного указанными действиями правительства. Рассчитаем мультипликаторы государственных расходов и налогов:

,

,

В этом случае прирост Y за счет роста государственных расходов составит:

Снижение Y в результате роста налогов окажется равным:

Тогда общее изменение объема национального производства составит:

, то есть ту же самую величину, что и первоначальный прирост государственных расходов и налогов.

, то есть ту же самую величину, что и первоначальный прирост государственных расходов и налогов.

Этот вывод получил название «теоремы Хаавельмо» по имени сформулировавшего его норвежского ученого Трюгге Хаавельмо (р. 1911), лауреата Нобелевской премии по экономике 1989 г.

Действие мультипликатора сбалансированного бюджета связано с тем, что мультипликативный эффект от роста налогов слабее, чем от увеличения государственных расходов. Поэтому налоговая политика относится к мерам косвенного воздействия на величину ВВП, в то время как рост государственных расходов является рычагом прямого действия. Данное различие является определяющим при выборе инструментов бюджетно-налоговой политики: для преодоления циклического спада в экономике увеличиваются государственные расходы (это дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема возрастают налоги (что является относительно мягкой ограничительной мерой).

Сторонники «теории предложения» считают важнейшим фактором экономического роста понижение налоговых ставок. Американский профессор Артур Лаффер (р. 1941), участвовавший в 1980-е годы в разработке стабилизационной программы президента Р. Рейгана, сформулировал так называемый «эффект Лаффера», графически изображаемый в виде «кривой Лаффера».

Кривая Лаффера показывает зависимость суммы налоговых поступлений в бюджет от уровня налоговой ставки. При налоговой ставке, равной нулю, государство не получит налоговых поступлений. При увеличении налоговой ставки до 50%, сумма налоговых поступлений в бюджет будет увеличиваться, а при дальнейшем росте ставок – уменьшаться. Это происходит оттого, что снижаются стимулы к предпринимательской деятельности (так как большую часть заработанного дохода предприниматели и население должны перечислить в государственный бюджет). Это, в свою очередь, приводит к банкротству товаропроизводителей, свертыванию ими предпринимательской деятельности либо уводу ее «в тень». При налоговой ставке в 100% экономическая деятельность полностью прекратится. Кривая Лаффера изображена на рис. 9.3.

Доходы государственного бюджета

Т

t

100%

50%

Рис. 9.3. Кривая Лаффера

Вопрос о кривой Лаффера является предметом дискуссий. На практике эффект Лаффера не принес ожидаемых результатов. Предположения, что снижение налогов вызовет в длительной перспективе рост сбережений, инвестиций и занятости в американской экономике, не подтвердились. Кроме того, весьма трудно определить, на какой стороне кривой находится экономика в данный момент.

Нужно отметить, что дискреционная бюджетно-налоговая политика имеет серьезные недостатки, связанные с тем, что изменение размеров и структуры государственных расходов, а также ставок налогообложения предполагает длительное обсуждение в парламенте, подвержено лоббированию.

Поиск по сайту: