|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Несовпадения одинаково направлены для всей экономики в целом

Ответы для экзамена «Экономическая теория». 2 семестр

- Валовой национальный продукт: подходы к определению.

В самом общем виде, валовой продукт – это количество продукта, произведенного в экономике за год. Первое основание для определения ВП – принцип, положенный в формирование ВВП (ВНП).

ВНП – это количество продукта, произведенное за год резидентами данной страны. В основу ВНП положен принцип гражданской принадлежности. В процессе применения методики выяснилось, что принцип гражданской принадлежности не позволяет четко и однозначно выделить продукт данной экономики. Экономическая комиссия при ООН, обнаружив эту проблему, решила отказаться от принципа гражданской принадлежности в определении ВНП и применить принцип территориальный => данный принцип позволяет рассчитать ВП.

ВВП – это количество продукта, произведенного за год в пределах территории данного государства.

Продукт, который относится к ВВП в методике предложено рассчитывать, базируясь на двух теоретических подходах:

1) По конечному продукту.

Весь продукт в экономике делится на конечный и промежуточный.

Конечный продукт – продукт, полностью готовый к потреблению. В своем движении он окончательно покидает сферу производства и переходит в сферу потребления.

Промежуточный продукт – продукт, который переходит с одной стадии производства в другую и сферы производства не покидает.

Проблема, связанная с этой методикой: в экономике одни и те же продукты являются и конечными, и промежуточными. Четко разделить продукт на конечные и промежуточные практически невозможно.

Данный подход достоверным не является!

2) Подход по добавленной стоимости.

Добавленная стоимость – часть стоимости продукта, которая в пределах каждой фирмы присоединяется к стоимости материальных затрат.

Проблема данного подхода: сведения, предоставленные фирмой о величине з/п и прибыли в официальной отчетности недостоверны => подход недостоверный.

При подсчете ВВП необходимо использовать оба метода, в результате методика предполагает два способа расчета ВВП:

- расчет ВВП по расходам (по конечному продукту);

- расчет ВВП по доходам (по добавленной стоимости).

ВВПР = ВВПД

ВВП рассчитывает служба по статистике.

В РФ ВВП рассчитывается в течение 10-ти месяцев.

- Расчет ВНП по расходам.

Необходимо сложить расходы всех субъектов в экономике:

1) С – потребительские расходы;

2) I – инвестиционные расходы бизнеса (Iвал=А+Iчист);

3) А – амортизация (расходы на восстановление);

4) Iчист – расходы на увеличение и модернизацию производства;

5) G – государство;

6) Xn – чистый экспорт (Xn=Ex-Im)

ВВПрасх = С + I + A + Iчист + G + Xn

- Расчет ВНП по доходам.

Необходимо сложить доход всех субъектов в экономике:

1) З/П;

2) прибыль;

3) ссудный %;

4) рента;

5) доходы от собственности;

6) доходы от ценных бумаг (% доход);

7) расходы, не связанные с получением доходов.

- Чистый национальный продукт, национальный доход, личный доход, доход после уплаты налогов.

Чистый национальный продукт – общий объем товаров и услуг, которые страна за определенный промежуток времени и потребила во всех секторах своего национального хозяйства.

Если из ЧНП вычесть сумму косвенных налогов, можно получить значение национального дохода. НД – это вновь созданная за год стоимость, характеризующая, что прибавило производство в данном году к благосостоянию общества.

ЧНП = ВНП – Амортизация

Переходя от НД, как измерителя заработанного дохода, к личному доходу как показателю дохода, фактически полученного, необходимо вычесть из НД взносы на социальное страхование, налоги на прибыль компаний и нераспределенную прибыль и в то же время добавить трансфертные платежи и проценты, выплачиваемые по государственным займам.

Располагаемый доход – это доход, находящийся в личном распоряжении домохозяйств. Для его определения из ЛД вычитают подоходные налоги.

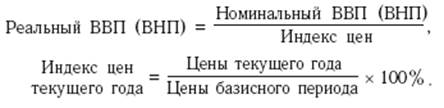

- Номинальный и реальный ВВП.

Номинальный ВВП – ВВП, рассчитанный в ценах текущего периода.

В зависимости от возможности расчета и цели расчета реальный ВВП определяется двумя способами:

1) Быстрый расчет в краткосрочном периоде для текущего регулирования экономики.

Индекс потребительских цен рассчитывается на основе математического индекса Ласпериса:

В основу расчета индекса потребительских цен положена потребительская корзина. Потребительская корзина - сформированный статистикой, перечень из 254 товаров и услуг, изменения цен по которым влияет на процесс потребления в экономике.

2) Долгий расчет в долговременном периоде для выработки стратегии развития экономики. Осуществляется полный пересчет продукта (1,5 года)

С помощью этой величины в статистике определяется точный индекс цен в экономике (индекс дефлятор ВВП)

Индекс дефлятор ВВП рассчитывается по принципу Пааше.

Индекс Ласпериса и Пааше, рассчитанные по одному периоду времени, как правило, дают разные результаты. При этом оба индекса характеризуют инфляцию в одной и той же экономике. Применяя эти формулы в экономике, Фишер предложил способ нивелирования разницы:

- Виды индексов цен, применяемых в экономике.

1) Индекс потребительских цен (Индекс Ласпериса):

2) Индекс дефлятор ВВП (Индекс Пааше):

3) Индекс Фишера:

- ВНП и общественное благосостояние.

Показатель ВНП является достаточно точным индикатором функционирования национальной экономики в течение одного года. Однако ВНП ещё в целом не отражает достигнутый уровень благосостояния народа, поскольку:

ð ВНП исключает стоимость конечных товаров и услуг не проданных и не купленных на рынках национальной экономики;

ð он не учитывает величину свободного времени граждан которым они располагают;

ð он не учитывает улучшение качественных характеристик продукции, происходящее с течением времени;

ð он не отражает изменения в составе и распределении совокупного выпуска продукции;

ð он не измеряет выпуск продукции на душу населения, так как не учитывает изменения в численности населения;

ð он не учитывает издержки, связанные с загрязнением окружающей среды при производстве конечных товаров и услуг;

ð он не учитывает рыночную стоимость конечных товаров и услуг, произведённых теневым сектором экономики.

Между тем в последнее время в среде экономистов утвердилось мнение о том, что между реальным ВНП и благосостоянием нации существует тесная положительная связь, т.е., чем выше реальный ВНП, тем выше уровень благосостояния народа.

Для получения более полной информации об уровне благосостояния нации в мировой практике широко используется показатель чистого экономического благосостояния, который определяется путём дополнения ВНП товарами и услугами теневой экономики, результатами работы на дому, выполняемой самостоятельно, а также увеличением свободного времени граждан и исключения из ВНП издержек связанных с загрязнением окружающей среды.

- Совокупный спрос: понятие, кривая, неценовые факторы.

Совокупный спрос (AD) – модель, которая отражает количество продукта, купленного всеми категориями потребителей в экономике. AD – модель, потому что основной переменной от которой зависит совокупный спрос является уровень цен.

Уровень цен – неабсолютная величина, оценка изменения цен или уровня инфляции.

AD = C + I + G + Xn

График: Между уровнем цен и совокупным спросом существует обратная зависимость. Кроме уровня цен на AD воздействуют неценовые факторы, под влиянием которых изменяется совокупный спрос и сдвигается кривая AD.

Неценовые факторы AD:

Неценовые факторы AD:

I. Изменения потребительских расходов.

1) Ожидания изменения цен;

2) Ожидания изменения доходов;

3) Кредиторская задолженность потребителей;

4) Накопленное потребителем богатство.

II. Изменения в расходах производителей.

1) Изменение качества ресурсов;

2) Изменение цен на ресурсы;

3) Ожидаемая норма прибыли от инвестиций;

4) Ожидаемая реальная ставка ссудного %.

III. Изменения расходов государства.

IV. Изменения в расходах иностранцев.

Данные изменения оцениваются по двум комплексным показателям:

1) Соотношение величин НД сотрудничающих стран;

2) Соотношение курсов валют.

- Совокупное предложение: понятие, кривая, неценовые факторы.

Совокупное предложение (AS) – модель, которая отражает количество продукта, созданного экономикой за год.

В предела классической теории, кривая AS – вертикаль, т.к. классики считают, что рыночная экономика существует в условиях полной занятости ресурсов и полного объема производства.

Кейнсианская модель предполагает, что рыночная экономика существует в условиях неполной занятости ресурсов => в данной модели кривая AS – горизонтальная линия.

В современной ЭТ принято в модель AS внести дополнительный фактор – фактор времени и с учетом этого фактора выстраивать единую кривую AS, используя и классическую, и кейнсианскую модели.

I – первый сегмент кривой AS или кейнсианский сегмент.

В пределах этого сегмента в экономике есть свободные ресурсы и увеличение ЧВП происходит без увеличения цен.

q0 – объем производства, при котором в отдельных отраслях достигнута полная занятость ресурсов и полный объем производства => дальнейшее развитие экономики следующее: за счет отраслей, в которых есть свободные ресурсы увеличивается ЧВП, а за счет отраслей с дефицитом ресурсов начинает расти уровень цен и экономика переходит на второй сегмент кривой AS.

II – промежуточный сегмент AS.

III – классический сегмент AS.

Рано или поздно все заканчивается экономическим кризисом, в ходе кризиса производители обновляют технологию производства. Для экономики это означает, что у нее появляются новые ресурсы.

Неценовые факторы AS:

1) Изменения на рынке ресурсов

- наличие внутренних ресурсов,

- цены на внешние ресурсы,

- степень монополизации рынка ресурсов;

2) Изменения законодательной базы по организации производства (налоговое законодательство самое подвижное);

3) Изменение регулирующей роли государства.

- Равновесие в модели AD-AS.

Равновесие в модели AD – AS - это ситуация в экономике, когда совокупное предложение и совокупный спрос совпадают по величине и структуре.

Равновесие в макроэкономике складывается в любых условиях.

Графически точка рыночного равновесия E – это точка пересечения AD и AS.

Равновесие не является стабильной ситуацией. Из-за изменения AD и AS меняется равновесие.

- Изменения в макроэкономическом равновесии модели AD-AS. Эффект «храповика».

Равновесие на макроуровне изменяется стандартным образом в трех ситуациях:

1) ↑AD 2) ↑AS 3) ↓AS

1)  2)

2)

3)

В экономике на макроуровне складывается в краткосрочном периоде уникальная ситуация – «эффект Храповика». «ЭХ» - отсутствие у цен в краткосрочном периоде тенденции к падению в условиях сокращения совокупного спроса.

Длительность «ЭХ» связана с двумя факторами:

1) Выплата З/П работникам после процесса труда.

Всякий работник, приступая к работе заключает с работодателем договор о величине З/П.

Работодатель данную З/П включает в издержки производства => пока он платит эту величину З/П он будет пытаться продавать продукт по фиксированной цене. Минимальный срок уплаты оговоренной З/П – 1 месяц. Из-за этого фактора «ЭХ» длится 1 месяц.

2) Степень монополизации рынка продуктов.

Чем выше степень монополизации рынка продуктов, тем дольше во времени длится «ЭХ».

- Различия в подходах в классической и кейнсианской теориях равновесия.

| Кейнсианская модель | Классическая модель |

| Принципы макроэкономического равновесия пронизаны психологической окраской: «склонность», «предпочтение», «ожидание», «стремление». Это не пресловутый «идеализм» экономической мысли, а отражение объективной реальности, в которой действуют живые люди с присущими им страстями и наклонностями. | Классическая модель макроэкономического равновесия предполагает, что объём производства является функцией занятости ресурсов и технологии производства и поддерживается на потенциальном уровне механизмом гибких цен. |

| Кейнсианская теория не признаёт автоматической связи между сбережениями и инвестициями. Сбережения, в силу основного психологического закона Дж. Кейнса, растут, когда увеличивается доход. | Рыночный механизм в теории классиков сам способен исправлять дисбалансы, возникающие в масштабах национальной экономики, и вмешательство государства оказывается ненужным. |

| В отличие от классического подхода кейнсианская теория макроэкономического равновесия предполагает, что сбережения приспосабливаются к инвестициям: прирост инвестиций приводит к росту дохода, который даёт импульс сбережениям в объёме, соответствующем этому росту. |

Кейнсианская теория макроэкономического равновесия, основанная на анализе макроэкономической практики, исходит из того, что рыночная экономика развивается не так гладко, как в классической модели, а процентная ставка, заработная плата и цены не обладают такой гибкостью, которая способна привести систему в равновесие.

- Потребление: понятие, показатели, факторы на него влияющие.

Потребление (С) – использование потребителем части дохода на покупку товаров и услуг.

Потребление находится в прямой зависимости от величины дохода потребителя.

С = а + b*У а – автономное потребление (без затраты дохода); b – коэф-т зависимости потребления от дохода; У – доход; + показывает, что зависимость прямая.

Данная функция имеет две количественные характеристики:

1) Средняя склонность к потреблению (АРС). Она показывает долю потребления в доходе потребителя.

АРС = С/У

2) Предельная склонность к потреблению (МРС). Она показывает величину прироста потребления при ↑ У на 1 д.е.

МРС = ∆С/∆У => МРС = (С)’ = b

С = а + МРС*У

МРС → 0,8 МРС → tga

- Сбережения: понятие, показатели, факторы на него влияющие.

Сбережения – это часть дохода потребителя, которая не используется на покупку товаров и услуг.

У = С + S

S = У – С

S = -a + (1 – b)*У

(1 – b) – коэф-т зависимости сбережений от дохода

S = -a + MPS*У

1) APS – средняя склонность к сбережению показывает долю сбережений в доходе потребителей.

APS = S/У ↑У => APS↑

2) MPS – предельная склонность к сбережению показывает величину прироста сбережений при приросте дохода на 1 д.е.

MPS = ∆S/∆У => MPS = (S)’ 1 – b = 1 – MPS => MPC + MPS = 1

MPS → 0.2 MPS → tgb

У0 → S = 0 => У = С

У > У0 => потребитель осуществляет сбережения.

У < У0 – при это величине дохода у потребителя текущих доходов не хватает на текущее потребление. В таких условиях он полностью осуществляет текущее потребление за счет предыдущих сбережений, либо у него формируется отложенное потребление. Если значительная доля населения находится в условиях отложенного потребления, то у него падает стимул к труду. Если подобная ситуация длится значительный период, то вырастает поколение работников, у которых нет стимула к труду.

Цель сбережений – это будущие потребления.

1) Покупка дорогостоящих товаров;

2) Обеспечение детей в будущем;

3) Обеспечение себя в будущем (пенсия).

- Инвестиции: понятие, виды.

Инвестиции – вложения производителя в организацию и осуществление процесса производства.

Основными источниками инвестиций являются:

ð Собственные и заемные средства предприятий;

ð Государственные капиталовложения;

ð Иностранные инвестиции.

Инвестиции, осуществляемые при нулевом доходе, называются автономными инвестициями, или первичными. Инвестиции осуществляются в следующих направлениях:

1) Строительство новых зданий и сооружений;

2) Закупки нового оборудования, техники и технологий;

3) Дополнительные закупки сырья и материалов;

4) Строительство жилья и других объектов социального назначения;

5) Приобретение ценностей не для производственных нужд.

Инвестиционные расходы зависят от уровня реальной процентной ставки и ожидаемой нормы чистой прибыли, которую рассчитывают получить от вложенных инвестиций.

I = i – автономные инвестиции.

I = i + k*У – m*r

k = ∆I/∆У = MPI

k – коэф-т зависимости инвестиций от дохода

m – коэф-т зависимости инвестиций от реальной ставки ссудного %

i + k*У – собственные инвестиции производителя

r – реальная ставка ссудного %

Минус показывает обратную зависимость

-m*r – заемные инвестиции.

- Запланированные и фактические инвестиции. Товарно-материальные запасы.

Внутри рыночной экономики на макроуровне заложен механизм ее автоматического выравнивания. Этим механизмом являются товарно-материальные запасы, формируемые производителями на микроуровне. Через ТНЗ экономика выравнивается в кратчайшем периоде.

Каждый производитель должен обеспечить непрерывность процесса производства. Для этого он вынужден осуществлять планирование (прогнозирование) процесса производства. Планирование осуществляется через составление бизнес-плана.

Бизнес-план – программа производства, рассчитанная на 5 лет с разбивкой по годам и на 1-ый год с помесячной разбивкой. Данный план ежегодно продляется на год вперед. В данном БП составляется план инвестиций. Т.е. инвестиции, которые предприниматель намерен осуществить в будущем принято называть плановыми инвестициями.

Попытки планировать процесс производства не отменяет стихийности этого процесса, поэтому, как правило, инвестиции, которые реально осуществлены (фактические инвестиции) не совпадают с плановыми инвестициями.

Несовпадения одинаково направлены для всей экономики в целом.

Несовпадение плановых и фактических инвестиций определяется состоянием экономики:

ð Первое состояние: начинающийся в экономике экономический кризис;

ð Второе состояние: начинающийся экономический рост (выход из кризиса).

Iпл > Iфакт => Iпл – Iфакт = «+» →ТМЗ (+)

Iпл < Iфакт => Iпл – Iфакт = «-» →ТМЗ (-)

ТМЗ – механизм, с помощью которого возможно быстро нивелировать разницу между плановыми и фактическими инвестициями.

1) Рабочую силу накапливать в ТМЗ невозможно, т.к. нельзя закрепит работника в производстве, не обеспечивая ее работой и не выплачивая ему З/П.

2) Сырье и материалы возможны в ТМЗ, но их накопления в ТМЗ требует дополнительных издержек производства. Производители не осуществляют хранение земли в ТМЗ.

3) Капитал – это ресурс, самый пригодный для ТМЗ, т.к. всякая фирма должна иметь дополнительное оборудование. Капитал – это дорогой ресурс => в кратчайшем периоде в экстренной ситуации пополнить его невозможно, поэтому всякий производитель должен иметь ТМЗ капитала.

Кейнс рассчитал норматив по ТМЗ капитала:

ð Степень загруженности производственных мощностей не более 75%

ð Доля незагруженных производственных мощностей не ниже 25%.

Нарушение норматива крайне опасно для экономики в целом.

- «Кейнсианский крест».

Согласно кейнсианской теории экономика на макроуровне равновесна, если в ней совокупные доходы, полученные в экономике совпадают с совокупными расходами, которые осуществили все субъекты в экономике.

АУ = С + I + G + Xn - Основное макроэкономическое тождество

Построение «кейнсианского креста»

1) АУ = АЕ – линия абсолютного равновесия (всякая точка, образующая эту линию является равновесной)

2) Чтобы построить равновесие необходимо на оси координат с линии абсолютного равновесия наложить линию совокупных расходов и точка пересечения этих линий будет равновесной.

3) Чтобы максимально упростить построение, Кейнс упустил, что С – это функция, где а – автономное потребление, У – доход, МРС – предельная склонность к потреблению.

4) Точка Е показывает равновесную величину совокупных доходов и равновесную величину совокупных расходов.

- Модель «изъятия-инъекции».

Кейнс показал, что процессы инвестирования и сбережения, как правило, осуществляются разными лицами, у которых разные цели и разная линия экономического поведения. В каждый данный момент времени существует равенство только между сбережениями и фактическими инвестициями. А для достижения состояния равновесия необходимо совпадение объемов планируемых инвестиций и сбережений. Лишь в этом случае утечка средств на сбережения будет компенсироваться инъекциями (впрыскиваниями) инвестиций и совокупные расходы будут равны объему производства. Когда сбережения меньше планируемых инвестиций, имеет место избыток общих расходов. Если сбережения больше планируемых инвестиций, имеет место недостаточность общих расходов.

Данная модель макроэкономического равновесия, позволяющая определить равновесный уровень производства при текущем (неизменном) уровне цен, получила название модели изъятий – инъекций или модели I-S

- Эффект мультипликатора: понятие, графическое изображение, способ расчета.

В экономике на макроуровне складывается особая уникальная ситуация, которая называется «эффект мультипликатора» или «мультипликационный эффект».

«ЭМ» - влияние изменения совокупных расходов на чистый национальный продукт; влияние, вызванное изменением в потреблении, в объеме инвестиций, чистом объеме налоговых поступлений, объеме правительственных расходов на товары и услуги или в объеме экспорта.

Механизм «ЭМ»

В экономике складывается равновесие, если АУ = С + I + G + Xn, допустим, что потребители намерены увеличить потребление, тогда АУ = (С + ∆С) + I + G + Xn => налоги ↑ => ↑ доходная часть гос.бюджета => при прочих равных условиях увеличиваются гос.закупки.

Если экономика расширилась, то, при прочих равных условиях, увеличивается экспорт => Xn ↑.

АУ + ∆С * m = (C+∆C)+(I+∆I)+(G+∆G)+(Xn+∆Xn)

m – мультипликатор автономных расходов (величина, на которую кратно возрастает любая денежная единица, дополнительно внесенная в экономику)

m = 1/MPS = 1/(1 – MPS)

«Эффект мультипликатора» может быть запущен любым субъектом в экономике.

- Парадокс бережливости.

Парадокс формулируется следующим образом: «Чем больше мы откладываем на черный день, тем быстрее он наступит». Если во время экономического спада все начнут экономить, то совокупный спрос уменьшится, что повлечет за собой уменьшение зарплат и, как следствие, уменьшение сбережений. То есть можно утверждать, что когда все экономят, то это неизбежно должно привести к уменьшению совокупного спроса и замедлению экономического роста.

- Макроэкономическое равновесие: рецессионный и инфляционный разрывы.

Из всех четырех субъектов, присутствующих в экономике, только один субъект в состоянии сознательно и количественно влиять на экономику с учетом эффекта мультипликатора.

Только государство обладает максимально полной информацией об экономике. Только оно может оценить масштабы необходимого влияния на экономику с учетом «ЭМ».

Государство должно осуществлять сознательное регулирование экономики с целью реализации ее экономического потенциала. Это состояние полной занятости ресурсов и полного объема производства. (АУ*)

Реальная экономика, как правило, отклоняется от потенциального состояния. Отклонение принято называть разрывом.

В макроэкономике складывается два вида разрыва:

1) Рецессионный разрыв – разрыв в экономике, когда текущее состояние экономики АУ1 не достигает ее потенциального состояния.

АУ1 < АУ*

2) Инфляционный разрыв

АУ2 > АУ*

1) АУ1 < АУ*

+∆G*m = АУ* - АУ 1

2) АУ2 > АУ*

- ∆G*m = АУ* - АУ2

- Сущность и функции денег.

Деньги – товар, выполняющий функцию всеобщего эквивалента.

Всеобщий эквивалент - некоторый материальный или нематериальный объект, обладая которым можно выменять любой товар или услугу.

Деньги прошли три этапа развития:

I. Товарные деньги – один или несколько видов товаров, которые выполняют функцию эквивалента. (Т – Т; Т – Тд – Т)

II. Собственно деньги (Т – Дм – Т) – металлические деньги.

Дм обладают реальной стоимостью и номинальной стоимостью.

III. Появление бумажных денег (Т – Дбум – Т)

У бумажных денег нет реальной, но есть номинальная стоимость.

Бумажных денег в экономике должно быть достаточно для того, чтобы обеспечить обмен всей товарной массы. Если бумажных денег недостаточно, то экономика возвращается к обмену товара на товар.

Если денег больше, чем необходимо, то случается инфляция.

Рыночная экономика может существовать и в условиях товарно-денежного обмена, и в условиях товарного обмена. Современной экономике свойственен Т – Д – Т обмен при условии, что деньги не являются инфляционными.

IV. Электронные деньги (Т – Дэл – Т)

Функции денег:

1) Мера стоимости (деньгами измеряется стоимость или ценность всех товаров). Для выполнения этой функции не нужны реальные деньги, поэтому считается, что деньги выполняют эту функцию идеально;

2) Средство обращения (в процессе обмена одного товара на другой, деньги играют роль посредника и они должны быть реальными деньгами);

3) Деньги как средство накопления (деньги изымаются из обращения и накапливаются с целью увеличения потребления в будущем.

4) Мировые деньги (используются для расчетов на мировом рынке)

- Предложение денег. Виды денег. Денежные агрегаты.

Предложение денег – это все виды денег и их количество, которые разрешены к использованию на территории данного государства.

М – размер денежной массы или количество денег в обращении.

М ≠ ВВПном, потому что денежная единица имеет особую характеристику, которая называется скорость обращения денежной единицы.

Скорость обращения д.е. – количество оборотов, которое совершает в экономике одна д.е. в течение года. В стабильной экономике скорость обращения д.е. равна 5.

Чем нестабильнее экономика, тем скорость обращения д.е. меньше, тем больше денежная масса, тем вероятнее высокая инфляция.

М = ВВПном/Vд.е.

Кроме данной формулы применяется формула Фишера для определения М.

P*Q = M*V

Виды денег:

1) Наличные деньги – вид денег, имеющий материальный вид.

- бумажные деньги (купюры);

- монеты.

2) Безналичные деньги:

- чековые деньги – вклады клиентов в банк, которые предполагают получение ими чековой книжки. Чековый вклад является платным;

- депозитные вклады в банке – вклады клиентов банка с целью их хранения и увеличения. + получение депозитного %

ð бессрочные или текущие вклады

ð срочные вклады

- ценные бумаги. ЦБ удостоверяет движение денег, которое осуществляется их владельцами

а) акции (удостоверяют право собственности на часть капитала компании)

б) облигации (удостоверяет факт займа денег)

в) вексель (долговая расписка)

- денежные сертификаты (банковский сертификат)

3) Денежные суррогаты – негосударственные деньги. ДС появляются на рынке в период нарушения денежного обращения. ДС имеют локальное движение.

Денежные агрегаты – все виды денег, кроме денежных суррогатов, группируются в денежные агрегаты.

М0 = наличные деньги

М1 = М0 + чековые вклады и бессрочные вклады в банке

М2 = М1 + краткосрочные и среднесрочные вклады

М3 = М2 + долгосрочные вклады + ценные бумаги + денежные сертификаты

Ликвидность денег – возможность моментального использования денег в качестве денег, максимальной ликвидностью обладают наличные деньги.

По денежному агрегату М0 определяется доля наличного оборота в экономике. Чем нестабильнее экономика, тем доля наличных денег больше

График предложения денег:

- Спрос на деньги: понятие, виды.

Потребителю деньги необходимы для покупки товаров и услуг, поэтому спрос потребителей называется спрос на деньги для сделок или транзакционный спрос. Данный вид спроса зависит от величины доходов населения и не зависит от ставки процента в экономике.

Производителю деньги необходимы для использования в своем производстве заемных инвестиций, данный спрос называется спросом на деньги со стороны активов или спекулятивный спрос на деньги.

Тогда спекулятивный спрос находится в обратной зависимости от величины реальной ставки ссудного %

- Равновесие на денежном рынке. Изменения в равновесии.

Равновесие - ситуация в экономике, когда количество денег, предложенное государством по величине и структуре совпадает со спросом, предъявляемым на деньги в экономике.

Графически это точка пересечения кривой предложения денег и кривой спроса на деньги.

Е – точка равновесия на денежном рынке. Точка Е показывает равновесную ставку %.

Денежный рынок не является стабильным, его состояние непрерывно меняется и самым подвижным на этом рынке является поведение производителя.

Под воздействием поведения производителя кривая общего спроса на деньги меняет свое положение и в результате чего изменяется равновесие.

Изменения на денежном рынке оказывают влияние на состояние товарного рынка => на общее состояние экономики.

- Банковская система и ее характеристика. Банковская система России.

Банковская система – система отношений между экономическими субъектами по поводу использования временно свободных денежных средств в экономике.

Банковская система – комплекс учреждений, организаций и фирм, которые обеспечивают движение в экономике временно свободных денежных средств.

Типы БС:

1) Одноуровневые БС

а) БС в период ее формирования;

б) БС в командно-административных экономиках.

2) Двухуровневые БС

I уровень – Центральный банк (или банк банков)

ЦБ – государственное учреждение, которое организует БС и денежный рынок и отвечает з них.

II уровень – Универсальные коммерческие банки и сберегательные учреждения.

Универсальные банки – банки, выполняющие все виды операций и выдающие все виды кредитов.

3) Трехуровневые БС

I – ЦБ

II – УКБ и СУ

III – Специализированные коммерческие банки:

а) банки развития или банки реконструкции и развития (банки, которые специализируются на кредитовании производства под две цели: модернизацию и новое строительство.)

б) ипотечные банки (особая цель – кредиты на покупку жилья)

В России и подавляющем большинстве развитых стран трехуровневая БС.

- Центральный банк: его сущность, функции.

ЦБ – государственное учреждение, которое организует денежный рынок и отвечает за его соответствие уровню развития экономики.

Возглавляет ЦБ глава ЦБ. Глава ЦБ подчинен только президенту. Глава ЦБ несет персональную ответственность за состояние денежного рынка.

Функции ЦБ:

1) ЦБ участвует в разработке банковского законодательства и организует его исполнение;

2) ЦБ определяет норму обязательного банковского резерва и организует банковскую систему как обязательных банковских резервов;

3) ЦБ определяет ставку рефинансирования ЦБ (или учетная ставка %) – минимальный ссудный % в экономике. ЦБ контролирует процесс образования ставок ссудного %;

4) ЦБ рассчитывает денежную массу в экономике и формирует ее структуру. ЦБ осуществляет эмиссию наличных денег;

5) ЦБ определяет курс национальной д.е., организует деятельность валютной биржи. ЦБ лицензирует валютные операции коммерческих банков.

- Коммерческий банк: его сущность, функции.

Коммерческий банк – коммерческая фирма, которая осуществляет использование временно свободных денежных средств в экономике с целью получения прибыли.

Функции:

1) Аккумулирование временно свободных денежных средств населения и производителей => у банков появляются депозиты. Клиенты-вкладчики получают по свои счетам депозитные проценты.

2) Кредитование – целевая функция КБ. С помощью кредитования банк зарабатывает прибыль.

Прибыль банка = r ссудн – r депоз – изд.банка

Две функции банка – это взаимосвязанные функции. Одна без другой невозможна.

- Кредит. Принципы кредитования. Виды кредитов.

Кредит – это передача денежных средств клиенту-заемщику во временное пользование при условии возврата в полном объеме в установленную дату и уплату процентов за пользование деньгами.

Принципы кредитования:

ð срочность – кредит выдается на определенный срок, оговоренный в кредитном договоре период времени;

ð возвратность – кредит должен быть возвращен в полном объеме к моменту окончания договора либо по частям, либо в конце целиком;

ð платность – пользование деньгами оплачивается ссудным %

r ссуд = r рефин + банковская моржа + наценка за риск (мин 12,75%)

ð гарантированность – банк должен иметь гарантии по возврату кредита. Есть два вида гарантий: материальные и личные.

Виды кредитов:

1. Производственные. Более выгодные для экономики, т.к. деньги напрямую поступают в процесс производства в полном объеме и на эту величину увеличиваются товары и услуги.

2. Потребительские. Менее выгодный, т.к. половина потребительского кредита остается в торговой наценке. Делятся на целевые и бесцелевые.

- Основные операции коммерческого банка.

Банковские операции делятся на активные и пассивные.

Виды пассивных операций: приемы/выдача наличных и зачет чеков.

При приеме/выдаче наличных изменяется статья депозиты, в активе – статья наличные.

При зачете чеков в пассиве меняется статья депозиты, в активе – резервы.

Активные операции банков – это операции, которые обеспечивают создание в экономике дополнительных товаров и услуг и новых денег. Банку эти операции приносят чистую прибыль.

Виды активных операций: выдача/погашение ссуд и покупка/продажа ценных бумаг государства.

При покупке/продаже ЦБ изменяется статья ценных бумаг и статья резервов.

Выдача/погашение ссуд – изменяется статья ссуды, выданные банком и резервы.

После проведения каждой операции баланс должен сохранятся.

- Многодепозитное банковское расширение. Мультипликатор депозитов.

МБР – механизм, демонстрирующий создание банковской системой новых денег в экономике.

Схема МБР:

Чтобы быстро рассчитать МБР применяется показатель, который называется мультипликатор депозитов.

Мультипликатор депозитов – величина, на которую кратно увеличивается любая сумма денег, помещенная в банк, пройдя БС целиком.

m = (1/rr)*100%

- Основные цели и инструменты кредитно-денежной политики.

Денежно-кредитная политика — политика правительства и центрального банка страны, направленная на изменение денежного предложения (денежной массы) и процентных ставок. В рамках кредитно-денежной политики государство стремится оказать определенное, заранее рассчитанное воздействие на воспроизводственный процесс, используя в качестве передаточного механизма различные факторы денежной сферы.

Конечные цели денежно-кредитной политики: рост объема национального производства, полная занятость, стабильный уровень цен. Промежуточными целями денежно-кредитной политики является регулирование денежно-кредитной системы, а именно объема денежного предложения, процентных ставок, курса национальной валюты и других параметров. Конечные цели кредитно-денежной политики реализуются как итог экономической политики государства в целом. Промежуточные цели кредитно-денежной политики непосредственно относятся к деятельности центрального банка.

Общими инструментами регулирования выступают:

1. Учетная политика. Одна из функций центрального банка — предоставление ссуд коммерческим банкам. По этим ссудам взимаются процентные платежи по определенным ставкам. Ставка, по которой центральный банк выдает кредиты коммерческим банкам, называется учетной ставкой (если кредиты предоставляются в форме учета векселей) или ставкой рефинансирования (при других формах кредитования). При повышении учетной ставки коммерческие банки сокращают размеры заимствований у центрального банка, повышается величина процента по кредитам, выдаваемым коммерческими банками. Все это приводит к сокращению кредитования бизнеса и населения, уменьшению денежного предложения. Снижение учетной ставки действует в обратном направлении.

2. Проведение операций на открытом рынке. В настоящее время основным инструментом регулирования денежного предложения в развитых странах являются операции на открытом рынке. Так, операции с ценными бумагами представляют собой основу регулирующей деятельности Федеральной резервной системы США. На эти сделки приходится примерно 4/3 годового оборота ФРС. Операции на открытом рынке — покупка и продажа центральным банком государственных ценных бумаг. При продаже центральным банком государственных ценных бумаг сокращаются избыточные резервы коммерческих банков, возможности для кредитования и создания новых денег. Денежное предложение сокращается, а процентная ставка (цена заемных денежных средств) повышается. При покупке центральным банком государственных ценных бумаг идет обратный процесс.

3. Установление норм, обязательных резервов коммерческих банков. Центральный банк изменяет объем денежного предложения путем регулирования избыточных резервов коммерческих банков. Резервы коммерческих банков — денежный капитал, конторы й может быть отдан в кредит. Обязательные резервы коммерческих банков — часть резервов, которую коммерческие банки должны хранить на специальных счетах центрального банка. От размеров избыточных резервов зависит способность коммерческих банков создавать деньги и увеличивать денежное предложение. Норма обязательных резервов — процент обязательных отчислений коммерческих банков от привлеченных ресурсов на резервный счет в центральном банке. Нормы обязательных резервов устанавливаются в процентах от объемов депозитов. Они различаются в зависимости от видов вкладов и размеров банка. Эти деньги не могут использоваться для проведения активных операций, и прежде всего кредитования. Обязательные резервы представляют собой минимальный размер резервов, которые должны иметь коммерческие банки. Они, во-первых, должны обеспечивать необходимый уровень ликвидности, наличия денежных ресурсов коммерческих банков для выполнения платежных обязательств, а во-вторых, являются инструментом центрального банка для регулирования объема денежной массы. Банки могут хранить и избыточные резервы, например для непредвиденных случаев увеличения потребности в ликвидных средствах. Избыточные резервы коммерческих банков — резервы банка минус обязательные резервы. Чем выше устанавливает центральный банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов уменьшает денежный мультипликатор и ведет к сокращению денежной массы.

- Политика «дорогих» денег.

Рестриктивная (направленная на ограничение расширения денежного предложения) политика "дорогих" денег предполагает высокий уровень процентных ставок и традиционно рассматривается как средство подавления инфляции.

Сегодня выбор подобной политики может быть обусловлен задачами поддержки стабильного обменного курса рубля и сокращения спроса на иностранную валюту, а так же удержания и снижения уровня инфляции.

Реализация политики "дорогих" денег включает в себя повышение (или понижение) уровня процентных ставок по предоставляемым Банком России и правительством финансовым ресурсам, а также ограничения по расширению денежного предложения. Последствия от реализации такой политики могут быть разными.

- Политика «дешевых» денег.

Экспансионистская (направленная на увеличение общего предложения денег в экономике) политика "дешевых" денег, опирающаяся на низкие процентные ставки, традиционно используется для снижения (или ограничения роста) безработицы в условиях рецессии.

Сегодня выбор политики "дешевых" денег может быть обусловлен следующими задачами:

стимулирование внутреннего спроса и производства (в том числе поддержки уровня занятости);

обеспечение стабильности банковской системы.

- Экономический цикл и его стадии.

Экономический цикл – это периодические колебания уровней занятости, производства и инфляции; период цикличности деловой активности.

В классическом смысле экономический цикл, включает в себя четыре фазы, последовательно сменяющие друг друга: кризиса (рецессии), депрессии, оживления, подъема.

1. Фаза кризиса или рецессия – это резкое ухудшение всех параметров экономического развития вследствие разбалансированности национальной экономики. Её характеристики: резкое сокращение объемов производств, сокращение размеров доходов, сокращение занятости, сокращение инвестиций, падение цен, затоваривание, рост неиспользованных производственных мощностей и безработицы, массовое банкротство.

2. Фаза депрессии – это низшая точка кризиса. Её характерные черты: массовая безработица, низкий уровень заработной платы, низкий уровень ссудного процента, сокращение товарных запасов, приостановка падения цен. Производство не сокращается, но и не растет, поскольку появляются отдельные «точки роста». Обновление основного капитала знаменует переход от фазы депрессии к фазе оживления.

3. Фаза оживления – восстановление экономики, её признаки: массовое обновление основного капитала, сокращение безработицы, рост заработной платы, рост цен, рост процентных ставок, рост спроса на предметы потребления.

Эта стадия заканчивается достижением предкризисного уровня по макроэкономическим показателям и переходит в следующую фазу.

4. Фаза подъема – это максимальная активность экономики, характеризующаяся следующими показателями: увеличение темпов экономического роста, рост инвестиций, курсов ценных бумаг, заработной платы, цен, прибыли, сокращение безработицы.

- Причины циклического развития.

Внешние причины:

1) Войны, из-за которых экономика перестраивается на производство военной продукции;

2) Воздействие каких-то других внешних факторов (нефтяной шок);

3) Крупные нововведения, оказывающие влияние на инвестиции, потребление, уровень цен.

Внутренние причины:

1) Монетарная (денежная) политика правительства;

2) Изменение соотношения совокупного спроса и совокупного предложения. Например, появление кардинально новых товаров;

3) Сокращение производства, вызванное выпуском товарной продукции, т.е. накоплением больших запасов из-за низкого спроса или высоких цен, когда торговля отказывается от товаров, которые она не может реализовать.

- Виды экономических циклов.

Современная экономическая наука насчитывает более тысячи видов циклов. Наиболее распространенной является классификация экономических циклов по продолжительности, в которой обычно выделяют три типа циклических колебаний:

– краткосрочные циклы периодичностью 3,5-4 года;

– среднесрочные циклы периодичностью 8-10 лет;

– долгосрочные циклы периодичностью 48-55 лет.

Краткосрочные циклы называют также циклами Дж. Китчина – по имени их автора. В настоящее время они больше известны под названием «циклы запасов». Циклы Китчина состоят в нарушении и восстановлении равновесия на потребительском рынке. Каждый цикл завершается новым равновесием при уже измененных пропорциях в спросе на потребительские товары. Циклы Китчина объясняются временным промежутком между выделением инвестиций и вводом в действие новых средств труда, в результате чего равновесие восстанавливается.

Среднесрочные циклы – это циклы Р. Жугляра, которым уделяется наибольшее внимание при изучении макроэкономической нестабильности, поскольку на сглаживание именно этих циклических колебаний направлена в основном политика правительства. Эти циклы имеют и другие названия: «промышленный цикл», «деловой цикл», «бизнес-цикл», «классический цикл».

Долгосрочные циклы – длинные волны Кондратьева, или большие циклы конъюнктуры, были названы в честь выдающегося русского экономиста Н.Д. Кондратьева. Он предположил, что наиболее разрушительные кризисы происходят, когда совпадают точки максимума спада деловой активности длинноволнового и среднесрочного циклов. Примерами таких состояний экономики могут служить кризис 1873 г. и «Великая депрессия» 1929-1933 гг.

- Безработица: понятие, определение уровня.

Безработица – это социально-экономическое явление, при котором часть трудоспособного населения не может найти себе работу и становится резервной армией труда.

Уровень безработицы в стране определяется отношением количества безработных к экономически активному населению и выражается в процентах.

Ур.общ.безработицы = (Общ.числ.безработн./Числ.эк.акт.нас.) *100%

- Виды безработицы, понятие «полной занятости».

Виды безработицы:

1. Структурная – невозможность трудоустройства из-за различий в структуре спроса и предложения рабочей силы разной квалификации;

2. Фрикционная – невозможность для уволенного работника найти свободное место по своей специальности;

3. Циклическая – характерна для экономического кризиса, возникает в результате спада производства.

Сумма фрикционной и структурной безработицы составляет естественный уровень безработицы, т.е. уровень безработицы при полной занятости.

- Экономические издержки безработицы. Закон Оукена. Внеэкономические издержки безработицы.

Экономические потери общества измеряются стоимостью непроизведенных товаров и услуг, сокращением налоговых поступлений в гос.бюджет, ростом затрат на выплату пособий по безработице, содержание значительного аппарата гос.органов по труду, занятости и социальному обеспечению. Происходит обесценивание, недоиспользование накопленного научно-образовательного потенциала общества, ухудшается качество жизни безработных и членов их семьи. Уменьшается доля экономически активного населения, повышение смертности, усиление оттока более квалифицированных кадров за рубеж. Усиление процесса выталкивания высококвалифицированных работников из реального сектора экономики.

Закон Оукена.

если циклическая безработица увеличивается на 1 %, то фактический ВВП отстает от потенциального на Y % = 2,5-3 %. Из закона Оукена следует, что если в период спада объём производства сокращается на 3 %, то это увеличивает циклическую безработицу на 1 %.

- Инфляция: определение, измерение.

Инфляция – снижение покупательной способности денег, обесценивание денежной единицы, означающее, что на одну денежную единицу товаров и услуг можно купить меньше, чем раньше.

При измерении скрытой инфляции в экономике используются такие показатели, как:

ð соотношение цен, контролируемых государством, с ценами свободного рынка, в том числе и теневого;

ð вероятность осуществления нужной покупки;

ð затраты времени на поиски товара;

ð объем вынужденных сбережений.

При измерении открытой инфляции используются как индексы роста цен, так и показатели роста цен в процентах, чаще используют индекс потребительских цен и индекс оптовых цен, отражающий динамику цен на сырье, полуфабрикаты, материалы и конечные виды продукции на оптовом рынке.

Другим показателем измерения открытой инфляции является дефлятор ВВП.

При измерении инфляции используются как цепные, так и базисные индексы.

Существует и такой способ количественного измерения инфляции, как «правило семидесяти». Оно позволяет подсчитать количество лет, необходимых для удвоения общего уровня цен.

- Типы инфляции.

Различают два типа инфляции:

1) Инфляция спроса – равновесие спроса и предложения нарушается со стороны спроса. Возникает при полной занятости, когда растет объем З/П, появляется избыточный совокупный спрос, который толкает цены вверх.

2) Инфляция предложения (издержек) – увеличение издержек производства (вследствие роста З/П и за счет роста цен на сырье и энергию) вызывает рост цен на товары и услуги.

- Виды инфляции.

1. Открытая – отличается продолжительным ростом цен на товары и услуги;

2. Скрытая (подавленная) – возникает при неизменных розничных ценах на товары и услуги и одновременном росте денежных доходов населения;

3. Умеренная (ползучая) – цены поднимаются в умеренном темпе и постепенно (до 10% в год);

4. Галопирующая – быстрый рост цен (примерно 100-150% в год);

5. Гиперинфляция – сверхвысокий рост цен (до 1000% в год);

6. Сбалансированная – цены различных товаров относительно друг друга остаются неизменными;

7. Несбалансированная – цены различных товаров по отношению друг к другу постоянно меняются.

Поиск по сайту: