|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Факторный анализ рентабельности капитала

Методика анализа. Порядок ее применения.

Связь между рентабельностью капитала, прибыльностью продукции и оборачиваемостью капитала и факторов, формирующих их уровень, показана на рис. 13.2.

Расчет влияния факторов первого порядка на изменение уровня рентабельности капитала можно произвести методом абсолютных разниц:

Данные, приведенные в табл. 13.1, показывают, что доход ность капитала за отчетный год выросла на 2,5 %(40-37,5). I связи с ускорением оборачиваемости капитала она возросла на 3,3 %, а за счет некоторого снижения уровня рентабельносп продаж уменьшилась на 0,8 %.

Далее необходимо проанализировать эффективность использования функционирующего капитала, обслуживающего процесс основной деятельности предприятия. В данном случае прибыль от реализации продукции делят на среднегодовую сумму активов, из которой вычитают долгосрочные и краткосрочные финансовые вложения, а также остатки незавершенного капитального строительства и неустановленного оборудования (табл. 13.2).

Как видно из таблицы, доходность функционирующего капитала повысилась за счет ускорения его оборачиваемости и значительно снизилась за счет рентабельности продаж.

При внутреннем анализе более подробно изучаются причины изменения рентабельности продаж (см. параграф 20.6).

Ее уровень можно увеличить за счет сокращения затрат или повышения цен. Однако при росте цен возможно снижение спроса на продукцию и как следствие замедление оборачиваемости активов. В итоге прирост рентабельности капитала за счет роста цен может компенсироваться за счет снижения коэффициента его оборачиваемости и общая доходность капитала не улучшится.

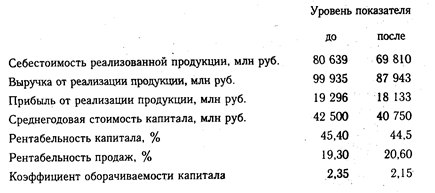

Например, руководство предприятия рассматривает вопрос о повышении цен на 10 %. При этом ожидается, что спрос на продукцию и объем продаж снизится на 15—20 %. Требуется оценить эффективность такого предложения по его влиянию на рентабельность капитала, рентабельность продукции и коэффициент оборачиваемости капитала.

Поскольку фактическая сумма постоянных расходов предприятия составляет 26 490 млн руб., а переменных - 54 149, то при спаде производства на 20 % сократится соответственно только сумма последних и составит 43 320 (54149 х 80%/100), а общая сумма затрат будет равна 69 810 млн руб.

Выручка в связи с повышением цен на 10 % и снижением объема продаж на 20 % составит 87 943 млн руб. (99 935 х 0,80 х 1,1), прибыль 18 133 млн руб. (87 943 - 69 810), а все остальные показатели изменятся следующим образом:

Доходность капитала падает с 45,40 до 44,5 % из-за значительного замедления его оборачиваемости. Следовательно, данное предложение невыгодно для предприятия.

Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия. Допустим, что два предприятия одной и той же отрасли имеют следующие показатели:

Рентабельность капитала на двух предприятиях одинаковая. Однако на первом она достигнута в основном за счет более высокого уровня рентабельности продукции при низком коэффициенте оборачиваемости средств, а на втором - за счет более высокого коэффициента оборачиваемости при низком уровне рентабельности реализуемой продукции.

Очевидно, что предприятие А может добиться более быстрого и значительного успеха за счет мер, направленных на ускорение оборачиваемости капитала (увеличения объема продаж, сокращения неиспользуемых активов и т.д.).

На предприятии Б обратная ситуация. Здесь нужно выявить причины низкого уровня рентабельности продукции и найти резервы его повышения с целью увеличения показателей ROF и ROA. Причин низкой рентабельности производства продукции может быть очень много: неэффективная работа оборудования, низкий уровень производительности труда, низкий уровень организации производства, неприбыльный ассортимент продукции, неполное использование производственных мощностей с сопутствующими высокими постоянными издержками производства, избыточные коммерческие и административные расходы и т.д.

Достоинство ROA и в том, что его можно использовать для прогнозирования суммы прибыли. Для этого применяется следующая модель:

П = KL х ROA,

где KL - среднегодовая сумма капитала; П - сумма прибыли.

Отсюда изменение суммы прибыли за счет:

величины капитала:

уровня рентабельности капитала:

Получение достаточно высокой прибыли на средства, вложенные в предприятие, зависит главным образом от изобретательности, мастерства и мотивации руководства. Следовательно, показатель ROA является хорошим средством для оценки качества управления. Связанный с эффективностью управления этот показатель намного надежнее других показателей оценки финансовой устойчивости предприятия, основанных на соотношении отдельных статей баланса. Поэтому он представляет большой интерес для всех субъектов хозяйствования.

Поиск по сайту: