|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Изменение реальной процентной ставки

ВОПРОС 1

Предмет макроэкономики.

Ключевые макроэкономические проблемы.

ОТВЕТ

МАКРОЭКОНОМИКА — это наука о функционировании национальной экономики в целом; наука об агрегированном поведении в экономике; составная часть экономической теории; одна из общественных дисциплин.

Такие определения макроэкономике дают западные экономисты.

Различают две разновидности макроэкономической теории:

а) позитивную макроэкономику;

б) нормативную макроэкономику.

Позитивная макроэкономика изучает реальные макроэкономические явления и их взаимосвязи. Нормативная макроэкономика определяет, какие условия или аспекты желательны или нежелательны.

Макроэкономика тесно связана с общей экономической теорией и микроэкономикой. Макроэкономику и общую экономическую теорию объединяет использование одного и того же категориально-понятийного аппарата. Отличие между ними

заключаются в том, что макроэкономика изучает функциональные связи, а общая экономическая теория — причинно-следственные связи. Связь макроэкономики и микроэкономики определяется тем, что современная макроэкономика использует в качестве фундамента теоретические основы микроэкономики. Отличие между ними заключается в том, что микроэкономика изучает индивидуальные решения фирм и домашних хозяйств в процессе их функционирования и взаимодействия на рынке, а макроэкономика рассматривает логику поведения всех экономических субъектов, образующих в совокупности экономику, не детализируя поведение отдельных субъектов.

Возникновение макроэкономической науки относится { периоду 1930-х гг. Она была основана Джоном Мейнардом Кейсом (1883-1946 гг.), который в своей книге «Общая теория занятости, процента и денег» (1936 г.) доказал возможность существования в рыночной экономике устойчивого

состояния большой безработицы и недоиспользуемых производственных мощностей и что правильная налогово-бюджетная и кредитно-денежная политика государства может воздействовать на производство, сокращая тем самым безработицу и уменьшая продолжительность экономических кризисов. Следовательно, Кейнс обосновал необходимость государственного регулирования экономики как единого целого.

Кейнсианская экономическая теория стала доминирующей в сфере макроэкономики и государственной политики. Начиная с послевоенного периода и вплоть до 1960-х гг. любой анализ макроэкономической политики основывался на кейнсианских постулатах. Однако новые теоретические разработки подорвали былое значение кейнсианской макроэкономической теории.

Макроэкономика преследует конкретные цели и использует соответствующие инструменты.

Система целей включает следующие элементы:

1. Высокий и растущий уровень национального производства, т. е. уровень реального валового внутреннего продукта (ВВП).

2. Высокая занятость при небольшой вынужденной безработице.

3. Стабильный или плавно растущий уровень цен в сочетании с определением цен и заработной платы посредством взаимодействия спроса и предложения на свободных рынках.,

Относительно первой цели отметим, что конечная задача экономической деятельности заключается в том, чтобы обеспечить население товарами и услугами. Совокупным измерителем национального производства выступает валовой внутренний продукт, который выражает рыночную стоимость всех конечных товаров и услуг.

Второй основной целью макроэкономической политики является высокая занятость и низкая безработица. Уровень безработицы колеблется в ходе экономического цикла. В фазе кризиса и депрессии спрос на рабочую силу сокращается, а уровень безработицы увеличивается. В фазе оживления и подъема спрос на рабочую силу растет, а безработица сокращается. Однако удовлетворить потребности всех в достойной работе — труднодостижимая проблема.

Третьей основной макроэкономической целью является стабильность цен при наличии свободных рынков. Распространенным измерителем общего уровня цен является индекс потребительских цен (ИПЦ), учитывающий затраты на приобретение фиксированного набора «корзины» товаров и услуг.

Соотношение основных макроэкономических целей определяет главную макроэкономическую цель, отражающую основную задачу макроэкономической политики, реализация которой выступает в двух формах:

а) промежуточные макроэкономические цели;

б) тактические макроэкономическиецели.Первыерегулируютзначенияключевыхмакроэкономическихпеременных,вторыеосуществляют преобразования национальной экономики.

Государство в своем распоряжении имеет определенные инструменты, которые оно может использовать с целью воздействия на макроэкономику. Под инструментом политики понимается экономическая переменная, находящаяся под контролем государства и способная воздействовать на достижение одной или нескольких макроэкономических целей.

Выделяются следующие инструменты макроэкономической политики.

1. Налогово-бюджетная политика, означающая использование налогов и государственных расходов с целью воздействия на экономику. Первый компонент налогово-бюджетной политики — налогообложение — оказывает влияние на общую экономическую ситуацию посредством двух способов:

♦ сокращая располагаемый или расходуемый доход домашних хозяйств. Так, налоги уменьшают сумму денег, которую население расходует на покупку товаров и услуг, в результате чего сокращается совокупный спрос на блага, что вызывает уменьшение объема ВВП;

♦ оказывая влияние на цены благ и факторов производства. Например, повышение налогов на прибыль вызывает снижение стимулов у фирм к инвестированию в новые капитальные блага.

2. Кредитно-денежная политика, осуществляемая государством посредством, денежной, кредитной и банковской систем страны. Регулирование денежной массы влияет на процентные ставки и тем самым на экономический рост. Так, политика дорогих денег в США повысила процентные ставки и снизила экономический рост, повысила уровень безработицы. Только после того как стало осуществляться аккуратное регулирование денежной массы, в стране наступил экономический рост.

3. Политика доходов — это желание государства сдержать инфляцию директивными мерами: либо прямым контролем над заработной платой и ценами, либо добровольным планированием повышения заработной платы и цен.

Политика доходов в западной экономической литературе является наиболее дискуссионной. Тридцать лет назад эта политика считалась эффективной в борьбе с инфляцией. В настоящее время многие экономисты считают ее не только не эффективной, но и вредной, поскольку, в сущности, она не снижает инфляцию. Поэтому большинство развитых стран используют ее в чрезвычайных обстоятельствах.

4. Внешнеэкономическая политика. Международная торговля повышает эффективность и экономический рост, служит цели повышения уровня жизни. Важным показателем внешней торговли является чистый экспорт, представляющий собой разность между стоимостью экспорта и стоимостью импорта. В случае превышения экспорта над импортом наблюдается избыток, если же импорт превышает экспорт,— имеет место дефицит торгового баланса.

Торговая политика включает в себя тарифы, квоты и другие инструменты регулирования, которые либо стимулируют, либо ограничивают экспорт и импорт. Регулирование иностранного сектора осуществляется координацией макроэкономической политики в различных экономических регионах, но главным образом путем управления валютным рынком, ибо на внешнюю торговлю влияет валютный курс страны.

КЛЮЧЕВЫЕ МАКРОЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ

К ним относят:

а) анализ экономических (деловых) циклов;

б) безработицу;

в) темпы инфляции, характеризующие колебания среднего уровня цен в экономике в процентах;

г) торговый баланс как разницу между суммой экспорта страны и суммой импорта;

д) взаимосвязь и взаимозависимость системы национальных рынков как между собой, так и с иностранным сектором экономики;

е) эффективность макроэкономической политики государства;

ж) экономический рост.

ВОПРОС 2

Метод макроэкономики.

ОТВЕТ

Под методом понимают совокупность приемов, способов, форм изучения предмета данной науки; конкретный инструментарий научного исследования.

Макроэкономика использует как общенаучные, так и специфические методы исследования.

К общенаучным методам относятся:

а) метод научной абстракции;

б) метод анализа и синтеза;

в) метод единства исторического и логического;

г) системно-функциональный анализ;

д) экономико-математическое моделирование;

е) сочетание нормативного и позитивного подходов.

Основным специфическим методом, используемым в макроэкономике, является макроэкономическое агрегирование, под которым понимается объединение явлений и процессов в единое целое. Агрегирование величины характеризует рыночную конъюнктуру и ее изменение (рыночную процентную ставку, ВВП/ВНП, общий уровень цен, уровень инфляции, уровень безработицы и др.).

Макроэкономическое агрегирование распространяется на экономические субъекты (домашние хозяйства; фирмы (предпринимательский сектор); государство; иностранный сектор (заграница) и рынки (товаров и услуг, ценных бумаг, денег, труда, реального капитала, международный валютный)).

В макроэкономике широко используются экономические модели — формализованные описания различных экономических явлений и процессов. Макроэкономические модели позволяют отвлечься от второстепенных элементов и сосредоточиться на главных элементах системы и их взаимосвязях. Поскольку модели являются абстрактным отражением реальной действительности, то они не могут быть всеохватывающими.

В макроэкономике используется множество моделей, которые могут быть классифицированы по различным критериям:

♦ по степени обобщения (абстрактно-теоретические и конкретно-экономические);

♦ по степени структуризации (малоразмерные и многоразмерные);

♦ с точки зрения характера взаимосвязи элементов (линейные и нелинейные);

♦ по степени охвата (открытые и закрытые: закрытые — для изучения замкнутой национальной экономики; открытые — для изучения международных связей);

♦ по учету времени как фактора, определяющего явления и процессы (статические — фактор времени не учитывается; динамические — время выступает как фактор).

В каждой модели выделяются два типа переменных:

а) экзогенные;

б) эндогенные.

Первые вводятся, в модель извне, они задаются до построения модели. Это исходная информация. Вторые возникают внутри модели в процессе решения выдвинутой задачи, являются результатом ее решения.

При построении модели используются четыре вида функциональных зависимостей:

а) дефиниционные;

б) поведенческие;

в) технологические;

г) институциональные.

Дефиниционные отражают содержание явлений или их структуру. Например под совокупным спросом на рынке благ понимают суммарный спрос домохозяйств, инвестиционный спрос предпринимательского сектора, государства и заграницы. Это определение можно представить в виде тождества:

Yd = C + I + G + E.

Поведенческие показывают предпочтения экономических субъектов. Так, функция потребления С = C(Y) и сбережения S = S(Y).

Технологические отражают технологические зависимости в экономике. Примером может служить производственная функция, показывающая связь между объемом и

факторами производства: землей, трудом, капиталом, техническим прогрессом и т. д.:

Y = f (L, N,K),

где Y — продукт, L — труд, N — земля, К — капитал.

Институциональные выражают институционально установленные зависимости. Например, сумма налоговых поступлений Т есть функция дохода Y и установленной налоговой ставки ty:

T = tyxY,

Важное значение в экономике имеет понятие «ожидание». Ожидание есть оценка экономических субъектов. Экономические ожидания подразделяются на две группы: ожидания ex post, ожидания ex ante.

Ожидания ex post — оценка экономическими субъектами полученного опыта, фактические оценки.

Ожидания ex ante — прогнозные оценки экономических субъектов.

Существуют три основные концепции формирования ожиданий.

Концепция статических ожиданий, согласно которой экономические субъекты в будущем ожидают то, с чем столкнулись в прошлом.

Концепция адаптивных ожиданий, согласно которой экономические субъекты корректируют свои ожидания с учетом допущенных в прошлом ошибок.

Концепция рациональных ожиданий, согласно которой экономические субъекты не только учитывают ошибки, допущенные в прошлом, но пытаются моделировать функционирование экономики, чтобы оценить будущее. На основе этих оценок формируется рациональное поведение участников экономической деятельности.

ВОПРОС 3

Основные макроэкономические показатели.

ОТВЕТ

ВАЛОВОЙ ВНУТРЕННИЙ ПРОДУКТ (ВВП) — макроэкономический показатель, представляющий собой рыночную совокупную стоимость конечных товаров и услуг, произведенных в стране за определенный период времени (месяц, ' квартал, год) всеми производителями.

ВАЛОВОЙ НАЦИОНАЛЬНЫЙ ПРОДУКТ (ВНП) — макроэкономический показатель, представляющий собой рыночную совокупную стоимость конечных товаров и услуг, созданных факторами производства, находящимися в собственности граждан данной страны не только внутри страны, но и за рубежом.

ВНП рассчитывается как и ВВП, но отличается от него на величину чистых факторных доходов из-за рубежа:

ВНП = ВВП + ЧФД

(чистые факторные доходы из-за рубежа).

Чистые факторные доходы из-за рубежа — это разница между доходами, полученными гражданами данной. страны за рубежом, и доходами иностранцев, полученных на территории этой страны.

ВНП больше ВВП, если доходы от собственников факторов, используемых за рубежом, превышают доходы иностранцев от использования принадлежащих им факторов в экономике данной страны.

В закрытой экономике ВНП = ВВП. В открытой экономике отличия в объемах ВНП и ВВП объясняются главным образом функционированием иностранных фирм на территории данной страны и отечественных фирм на территории других стран.

ВВП, как и ВНП, измеряется тремя способами:

а) по расходам (по конечному использованию);

б) по доходам (по распределительному методу);

в) по добавленной стоимости (по производственному методу)

При расчете ВВП (ВНП) по расходам суммируются расходы всех экономических субъектов:

ВНП = С +1 + G + NE,

где С — потребление (расходы); I — валовые инвестиции; G — расходы правительства; NE — чистый экспорт.

Расчет ВВП (ВНП) по доходам осуществляется суммированием всех видов факторных доходов (заработная плата, все виды прибыли, рентные доходы, проценты) плюс два компонента, не являющихся доходами, — амортизация и чистые косвенные налоги на бизнес, т. е. налоги—субсидии.

При расчете ВВП (ВНП) по добавленной стоимости суммируется стоимость, добавленная на каждой стадии производства конечного продукта. Этот метод дает возможность определить вклад различных фирм и отраслей в производство ВВП (ВНП). Сумма добавленной стоимости равна стоимости конечных товаров и услуг.

Добавленная стоимость — это приращение стоимости; это стоимость, которую добавляет фирма (отрасль) к купленным материалам и услугам в процессе производства и реализации продукции; это разность между общей выручкой, полученной от продажи данной продукции, и стоимостью рыночных затрат на ее производство и реализацию (стоимость сырья, материалов, топлива, энергии и тому подобной промежуточной продукции).

Данные показатели рассчитываются как в текущих (действующих) ценах, так и в неизменных (постоянных) ценах базисного года.

Рассчитанный ВВП (ВНП) в текущих рыночных ценах называется номинальным ВВП (ВНП), а рассчитанный в постоянных ценах — реальным ВВП (ВНП). Номинальный ВВП (ВНП) может увеличиться как за счет роста физического объема всей продукции, так и за счет роста уровня цен. На реальный ВВП (ВНП) уровень цен не влияет. Поэтому реальный ВНП выступает основным показателем физического объема товаров и услуг.

Реальный ВВП (ВНП) = Номинальный ВВП (ВНП)/ Индекс цен

Индекс цен текущего года = (Цены текущего года/ Цены оазисного периода)x100%

Индекс цен выражает относительное изменение среднего уровня цен широкой группы товаров за определенный период.

Взаимозависимость между номинальным и реальным ВВП (ВНП) выражается формулой:

Номинальный ВНП

Дефлятор ВНП =-----------------------------------.

Реальный ВНП

Дефлятор (индекс цен) выражает различия между номинальным и реальным ВНП, используется с целью определения уровня инфляции.

ЧИСТЫЙ НАЦИОНАЛЬНЫЙ ПРОДУКТ (ЧНП) представляет собой наиболее точный макроэкономический показатель созданных и купленных населением данной страны товаров и услуг за определенный период времени (месяц, квартал, год).

ЧНП исчисляется посредством вычитания из ВНП амортизационных отчислений:

ЧНП = ВНП – амортизационные отчисления.

Разница между ценами, по которым покупают потребители, и продажными ценами фирм составляет косвенные налоги на бизнес (налог на добавленную стоимость, акцизные сборы, импортные пошлины, налоги на монопольные виды деятельности и т. д.).

Если вычесть из ЧНП косвенные налоги на бизнес (косвенные налоги за минусом субсидий бизнесу), то получим национальный доход (НД).

НАЦИОНАЛЬНЫЙ ДОХОД (НД) - макроэкономический показатель совокупных доходов всего населения данной страны за определенный период времени (обычно за год). НД определяется по формуле:

НД = ЧНП - косвенные доходы с предпринимателей. Основными компонентами НД являются:

♦ доходы наемных работников и некорпоративных собственников;

♦ рентные доходы;

♦ доходы корпораций;

♦ процентный доход.

Различают произведенный и использованный национальный доход. Произведенный НД — это весь объем вновь созданной стоимости товаров и услуг. Использованный НД — это произведенный НД за вычетом потерь от стихийных бедствий, ущерба при хранении и т. д. и внешнеторгового сальдо.

В России НД подразделяются на два фонда:

а) фонд потребления (часть НД, используемая дляудовлетворения личных потребностей населения, а также на содержание учреждений и организаций непроизводственной сферы);

б) фонд накопления (часть НД, используемая на расширенное воспроизводство).

ЛИЧНЫЙ ДОХОД (ЛД) — сумма доходов, реально получаемых населением после вычета из НД вкладов населения в социальную систему страхования, налогов на прибыль корпораций и нераспределенной прибыли, но с добавлением трансфертных платежей. ЛД представляет собой полученный, но не заработанный доход, ибо в него включаются трансфертные платежи.

ЛИЧНЫЙ РАСПОЛАГАЕМЫЙ ДОХОД (ЛРД) — доход, который может быть использован для непосредственного расходования домашними хозяйствами.

Личный располагаемый доход определяется по формуле:

ЛРД = ЛД - индивидуальные налоги.

Следовательно, ЛРД есть доход, который домашние хозяйства используют в своем окончательном виде. ЛРД выступает в двух основных формах:

а) в форме потребительских расходов;

б) в форме личных сбережений.

ЧИСТОЕ ЭКОНОМИЧЕСКОЕ БЛАГОСОСТОЯНИЕ (ЧЭБ) — макроэкономический показатель, характеризующий благосостояние населения в целом. В мировой практике ЧЭБ используется в качестве дополнения к ВНП.

Объем ЧЭБ определяется посредством дополнения ВНП товарами и услугами теневой экономики, работой на дому, осуществляемой самостоятельно, увеличением времени на Досуг и вычитания загрязнения окружающей среды. Данный показатель был введен, поскольку ВНП не дает полной характеристики экономического благосостояния. ВНП не учитывает ряд элементов благосостояния (досуг, расслоение населения по уровню доходов и др.). Вместе с тем ВНП включает элементы, которые не отражаются на индивидуальном благосостоянии (государственные закупки бомб и реактивных снарядов).

П. Самуэльсон и В. Нордхаус дают следующее определение ЧЭБ:

«Чистое экономическое благосостояние — это скорректированный показатель национального выпуска, содержащий только те компоненты потребления и инвестиций, которые непосредственно способствуют экономическому процветанию отдельных лиц»*.

НАЦИОНАЛЬНОЕ БОГАТСТВО (НБ) — совокупность материальных и нематериальных благ, которыми располагает общество на определенную дату и которые созданы трудом людей за весь предшествующий период.

НБ включает в себя как материальные, так и нематериальные многолетние результаты человеческой деятельности.'

Основными элементами материальных результатов являются:

а) основные фонды (производственные и непроизводственные);

б) материальные оборотные фонды (запасы сырья, основных вспомогательных материалов, топлива, остатки

незавершенного производства, запасы готовой продукции);

в) товарные запасы народного хозяйства;

г) государственные резервы, в том числе страховые, запасы оборонного назначения, золотой запас;

д) предметы длительного пользования в домашнем хозяйстве населения (индивидуальные средства транспорта, мебель, предметы культурно-бытового и хозяйственного обихода и т. п.);

е) природные ресурсы, вовлеченные в экономический оборот (освоенные земли, леса, воды, богатства земных недр и др.).

К нематериальным многолетним результатам относятся:

а) научный потенциал;

б) образовательный потенциал;

в) квалификационный потенциал;

г) культурный потенциал.

Особое значение в структуре невещественного национального богатства имеет потенциал здоровья.

Проблема НБ была предметом исследования многих экономистов. Впервые НБ было исчислено английским экономистом У. Петти в 1664 г. Во Франции первая оценка НБ относится к 1789 г., в США — к 1805, в России — к 1864 г.

ВОПРОС 4

Модель народнохозяйственного кругооборота.

ОТВЕТ

МОДЕЛЬ НАРОДНОХОЗЯЙСТВЕННОГО КРУГООБОРОТА — это модель экономической системы, описывающая потоки товаров и услуг, которыми обмениваются экономические субъекты, сбалансированные потоками денежных платежей.

В макроэкономике различают два типа количественных переменных: запасы и потоки.

Запас — показатель, измеряемый как количество на данный момент;

Поток — величина, измеряемая как количество в единицу времени. •

Например, запас — имущество потребителя, поток — его доходы и расходы; запас — количество безработных, поток — количество теряющих работу; запас — накопленный капитал в экономике, поток — объем инвестиций; запас — государственный долг, поток — дефицит бюджета.

В теории макроэкономики различают три основные модели кругооборота.

1. МОДЕЛЬ КРУГООБОРОТА В ЗАКРЫТОЙ ЭКОНОМИКЕ, в которой участвуют только две группы экономических субъектов: домашние хозяйства и фирмы. В этой модели отсутствуют государство и внешний мир, т. е. предполагается замкнутая экономическая система, где доходы одних экономических субъектов показываются как расходы других экономических субъектов. Например, расходы фирм на ресурсы в то же время выступают как доходы домашних хозяйств, а поток потребительских расходов составляет доход фирм от продажи готовой продукции. Модель предполагает, что объем продаж фирм равен объему доходов домашних хозяйств. Потоки «доходы—расходы» и «ресурсы—продукция» совершаются одновременно в противоположных направлениях и постоянно возобновляются.

Чтобы в данной модели наблюдалось равновесие, необходимо следующее:

а) национальный доход должен быть равен расходам на его приобретение: Y = потребительские расходы + + плановые инвестиции. Если же кроме запланированных инвестиционных расходов существуют неплановые инвестиции, то экономическая система выходит из равновесия; б) соблюдение тождества инвестиций и сбережений на финансовом рынке: С + I - S + С или I - S, поскольку расходы на ВНП и доходы, полученные в результате его производства, равны.

2. МОДЕЛЬ КРУГООБОРОТА С УЧАСТИЕМ ГОСУДАРСТВА.

Государство участвует в регулировании экономики тремя основными способами:

а) собирает налоги и осуществляет социальные выплаты определенным категориям граждан: тем, кто «еще» не работает (например, стипендии) и тем, кто «уже» не работает (пенсия, пособия). Налоги государство

собирает и с предприятий, и с отдельных граждан, но в модели кругооборота предполагается, что экономические субъекты разделены по функциональному назначению и собственники фирм, уплачивающие налоги, находятся в сфере домохозяйства. Поэтому домохозяйства уплачивают налоги, получая трансферты, разница между ними образует чистые налоги;

б) выступает в качестве покупателя на рынке благ, где осуществляются государственные закупки товаров и услуг.

Государственные закупки — это закупки на строительство и содержание школ, дорог, армии и государственного аппарата управления. Помимо затрат на товарном рынке государство осуществляет расходы на оплату труда государственным служащим, поэтому эти расходы также входят в государственные закупки;

в) оказывает косвенное воздействие на экономику, регулируя количество денег в экономике. Государственные расходы по закупке и налоги, как правило, не совпадают по величине. Разница между чистыми налогами и государственными расходами образует сбережения государства. Если сбережения государства — величина положительная, то они составляют бюджетный избыток, если отрицательная — бюджетный дефицит, который может быть профинансирован выпускомденег или облигаций.

Сбережения государства, как и сбережения домохозяйству направляются в сектор имущества.

3. МОДЕЛЬ КРУГООБОРОТА С УЧАСТИЕМ ЗАГРАНИЦЫ. Еще сложнее становится модель, когда в нее вводится иностранный сектор, который замкнутую систему превращает в открытую экономику. Иностранный сектор (внешний мир, заграница) связан с экономической системой тремя способами:

а) через импорт товаров и услуг;

б) через экспорт товаров и услуг;

в) через международные финансовые операции.

Реальный и денежный потоки совершаются свободно, если совокупные расходы домашних хозяйств, фирм, государства и внешнего мира равны совокупному объему производства.

Разница между экспортом и импортом образует чистый экспорт, который направляется на рынок благ, но не поступает в сектор имущества..

Если экспорт не покрывает импорта, то разница должна быть оплачена посредством займов у иностранных финансовых посредников или путем продажи реальных или финансовых активов иностранным покупателям. Такие операции называются чистым притоком капитала.

Приток капитала — чистая величина, полученная посредством займов у иностранных финансовых посредников,) а также посредством продажи реальных или финансовых, активов иностранным покупателям.

Отток капитала — чистая величина кредитов, выданных иностранным заемщикам, и средств, использованных для покупки реальных или финансовых активов у иностранных продавцов.

В рыночной экономике расход одного субъекта является? доходом другого субъекта, и наоборот. В связи с этим все бюджеты экономических субъектов взаимосвязаны, а в экономике страны возникает кругооборот денег. С этих позиций кругооборот представляет собой совокупность бюджетов всех экономических субъектов в их взаимосвязи.

Народнохозяйственный кругооборот может быть представлен четырьмя способами;

а) уравнением;

б) таблицей (матрицей);

в) диаграммой (схемой);

г) бухгалтерским счетом, который используется для по

строения системы национального счетоводства.

Бюджет будет сбалансирован, если суммарные значения указанных потоков будут равны у всех экономических субъектов:

Домашние хозяйства Y = С + Т + S. Фирмы Y + Z = C + 1 + G + E.

Государство G = Т + (G - Т),

где (G - Т) — дефицит государственного бюджета.

Заграница Z = Е + (Z - Е), где (Z - Е) — сальдо торгового баланса.

Основные потоки народнохозяйственного кругооборота представлены в виде схемы (рис. 4.1). В открытой экономике с государственным вмешательством из потока «доходы и расходы» происходят «утечки» и одновременно вливания дополнительных средств в виде «инъекции».

«Утечки» — это доход, который не используется семейными хозяйствами для покупки произведенной внутри страны продукции. Они выступают в виде сбережений, налоговых платежей и импорта (S + Т + Z).

«Инъекции» — расходы на финансирование национального продукта — инвестиции, государственные закупки, расходы на экспорт (I + G + Е).

Исходя из равенства национального продукта и национального дохода имеем:

C + I + G + (E-Z) = C + T + S.

После преобразования уравнения получим:

I + G + E = S + T + Z,

т. е. общая сумма «инъекций» равна общей сумме «утечек». Уравнение «утечек» и «инъекций» можно представить в виде:

I + (G-T) = S + (Z-E),

где S — внутренние сбережения; Z - Е — чистый импорт, финансируемый притоком капитала.

Рис. 4.1. Модель кругооборота с учетом иностранного сектора экономики и государственного вмешательства

ВОПРОС 5

Кейнсианская концепция потребительского рынка.

ОТВЕТ

В своей концепции потребительского выбора Дж. М. Кейнс исходил из гипотезы АБСОЛЮТНОГО ДОХОДА. Он обратил внимание на то-что субъекты формируют свое потребление в зависимости от полученного ими текущего дохода.

В отличие от представителей классической школы Кейнс считал, что распределение дохода на потребление и сбережение зависит не от процентной ставки, а от предпочтений потребителя. Кейнс сформулировал так называемый основной психологический закон, характеризующий поведение потребителей, склонных, как правило, увеличивать свое потребление с ростом доходов, но не в той мере, в какой растет их доход.

Желание людей сберегать их доход обусловлено:

♦ стремлением обеспечить резерв на случай непредвиденных обстоятельств;

♦ стремлением обеспечить свою старость, дать образование детям, необходимостью содержать иждивенцев; желанием обеспечить доходы в форме процента; желанием наслаждаться чувством независимости; намерением обеспечить необходимые средства для коммерции;

желанием оставить наследство; просто скупостью.

К такому выводу Кейнс пришел исходя из «знания человеческой природы» и «детального изучения прошлого опыта».

Психологический фактор отражается в средней склонности к потреблению и средней склонности к сбережению.

Средняя склонность к потреблению (АРС) — это выраженная в процентах доля любого общего дохода, который идет на потребление.

Средняя склонность к сбережению (APS) — это выраженная в процентах доля любого обще

Но величина дохода меняется:1 растет или сокращается. Реакцию потребителя на изменение дохода выражают предельная склонность к потреблению и предельная склонность к сбережению.

Термин «предельный» используется для обозначения дополнительных, добавочных величин.

Предельная склонность к потреблению (Сy) — доля прироста расходов на потребление в любом изменении располагаемого дохода.

где 𝛥С — прирост расходов на потребление; 𝛥Y — прирост располагаемого дохода.

Предельная склонность к сбережению (Sy) — доля, прироста сбережений в любом изменении располагаемого дохода:

где 𝛥S — прирост сбережений; 𝛥Y — прирост располагаемого дохода.

Сумма предельной склонности к потреблению и предельной склонности к сбережению для любого изменения доход после уплаты налогов всегда равна единице:

Основные положения теории Дж. М. Кейнса следующие:

1. Потребление — функция от располагаемого дохода:

C = C (YV),

где (Yv) — располагаемый доход, который равен Y—Т.

2. Предельная склонность к потреблению характеризует прирост потребительских расходов на единицу прирост

располагаемого дохода: О < Су < 1 (больше 0 — значит, что потребление растет, меньше 1 — значит, что потребление

растет меньше, чем доход).

3. По мере роста дохода доля дохода, направляемая на потребление, уменьшается, поскольку богатые склонны больше сберегать, чем те, кто беден.

Таким образом, кейнсианская функция потребления будет иметь следующий вид:

C = C0 + CyYv,

где С0 — величина автономного, не зависящего от располагаемого дохода, потребления.

Автономное потребление характеризует минимальный уровень потребления, необходимый людям. В случае отсутствия дохода, люди будут брать в долг или сокращать размер имущества.

На рис. 5.1 изображена кейнсианская функция потребления, которая поднимается на некоторую величину автономного потребления над осью абсцисс.

Соответственно функция сбережений будет иметь вид:

S(y) = S0 + SyYv,

где S — предельная склонность к сбережению.

Рис. 5.1

Теория Кейнса была проверена в 1942 г. на основании статистических данных за 1929-1941 гг. На основании этих данных функция потребления выглядела следующим образом:

C = 47,6 + 0,73YV.

Исследователи пришли к выводу, что данная формула приемлема только для краткосрочного периода.

В 1946 г. американский ученый С. Кузнец на основе обработки данных за 1869-1940 гг. пришел к выводу, что по мере роста дохода средняя склонность к потреблению не проявляла тенденции к снижению, оставаясь постоянной. Это открытие на протяжении ряда лет представляло загадку для исследователей. Экономисты стремились узнать, почему теория потребления Кейнса подтверждалась на данных бюджетов домохозяйств и при анализе краткосрочных временных рядов и оказалась неприемлемой для долгосрочного периода.

Существует целый ряд концепций, объясняющих эту загадку.

ВОПРОС 6

Модель межвременного потребительского выбора И. Фишера.

ОТВЕТ

Ирвинг Фишер выдвинул гипотезу о том, что при принятии потребительских решений рациональные экономические субъекты учитывают не только текущий, но и будущий доход, т. е. весь доход, получаемый ими на протяжении жизни, и поставил проблему межвременного потребительского выбора. Суть ее состоит в том, что при принятии решения о потреблении в настоящий момент и в будущем потребители сталкиваются с межвременным бюджетным ограничением.

Проблема выбора стоит перед потребителем, живущим в двух временных периодах: молодость (доход Y1) и старость (доход У2).

В первый период индивид потребляет и сберегает:

Y1 =G1 + S1. (1)

Тогда:

C1 = Y1 –S1;S1 = Y1 –C1,

где С1— потребление 1-го периода; S1 — сбережения 1-го периода.

Во втором периоде индивид имеет доход Y2. Он потребляет, но не сберегает, однако пользуется сбережениями (включая процент по ним), сделанными заблаговременно в первый период жизни. Тогда:

C2 = Y2 + S](l+r) = Y2 + (Y1-C1)(l+r), (2)

где г — реальная ставка процента.

Раскроем скобки в выражении (2) и перенесем влево элементы потребления. В результате получим:

C1(l+r) + C2 = Y1(I+r) + Y2. (3)

Разделим обе части уравнения (3) на 1 + г, тогда:

Мы получили уравнение межвременного бюджетного ограничения потребителя, которое показывает, какой суммой средств должны располагать потребители в течение двух жизненных периодов.

На рис. 6.1 изображено бюджетное ограничение потребителя, показаны варианты сочетания потребления первого и второго периодов, которые может выбрать потребитель.

Рис. 6.1. Бюджетное ограничение потребителя

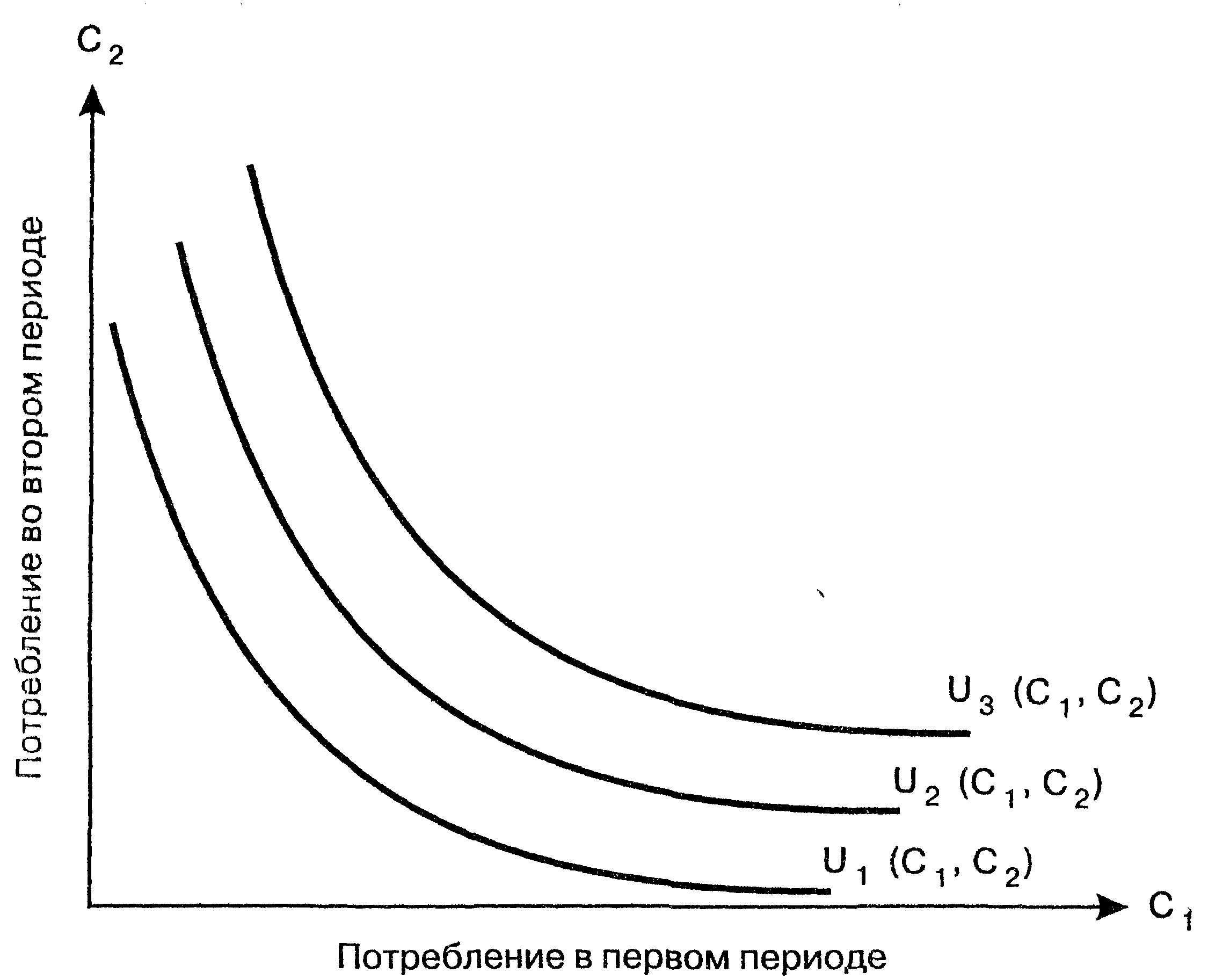

Предпочтения потребителя между потреблением в 1-м 2-м периодах представлены с помощью кривых безразличия (рис. 6.2).

Рис. 6.2. Кривые безразличия

Каждая кривая безразличия характеризует равный уровень полезности для потребителя разных наборов потребления сегодня и в будущем. Для потребителя предпочтительны более высокие кривые безразличия, так как они обеспечивают большее потребление.

Потребители, максимизируя свою полезность, стремятся достичь наиболее высокой кривой безразличия. Однако их стремления ограничены межвременным бюджетным ограничением.

Оптимальное сочетание потребления 1-го и 2-го периодов достигается в точке О, где наивысшая кривая безразличия, которой может достичь потребитель, является касательной к линии бюджетного ограничения (рис. 6.3).

Рис. 6.3. Оптимум потребителя

Наклон кривой безразличия выражает предельную норму замещения (MRS).

Наклон линии бюджетного ограничения равен 1+ г. Следовательно, в точке О:

MRS = 1 + г.

На потребление оказывают влияние:

1) рост дохода;

2) изменение уровня процентной ставки.

Рост дохода в 1-м или 2-м периодах сдвигает линию бюджетного ограничения вправо (рис. 6.4). Если потребление в 1-м и 2-м периодах — нормальные блага, то рост дохода, увеличивает потребление в обоих периодах.

Изменение реальной процентной ставки.

Рост процентной ставки приводит к повороту линии бюджетного ограничения вокруг точки с координатами (У1, Y2). Меняется угол наклона бюджетной линии: потребление в первом периоде сократится, а во втором увеличится (рис. 6.5).

Рис. 6.4. Увеличение дохода

Рис. 6,5

Влияние роста реальной процентной ставки выражается в эффекте дохода и эффекте замещения.

Эффект дохода — изменение в потреблении, вызванное переходом к более высокой кривой безразличия.

Эффект замещения — изменение в потреблении, вызванное изменением относительной цены потребления в оба периода. Если ставка процента повышается, то потребление 2-го периода становится более дешевым по сравнению с потреблением в 1-м периоде.

ВОПРОС 7

Теория «жизненного цикла» Франко Модильяни.

ОТВЕТ

Начиная с 50-х годов ученые сосредоточили свое внимание на построении модели формирования потребления в зависимости от дохода как единственного фактора. 'Модели «жизненного цикла» Ф. Модильяни и «перманентного дохода» М. Фридмена основаны на положении, согласно котором] потребление в каждом периоде жизни зависит не от текущего дохода, а дохода, ожидаемого на протяжении все жизни.

Согласно теории «жизненного цикла» Ф. Модильяни:

1. Доход колеблется на протяжении жизни человека. Поэтому в молодости люди берут в долг, рассчитывав на высокие заработки в зрелости, после выхода на пен сию потребление обеспечивается накопленными сбе| режениями предыдущего периода.

2. Основной причиной колебания дохода является выход на пенсию, когда происходит значительное снижение доходов. Поэтому, чтобы не снизить резко уровень потребления, большинство людей откладывают средств к моменту выхода на пенсию. Таким образом, весь ожидаемый за годы жизни поток доходов равномерно распределяется для текущего потребления.

Рассмотрим, как влияет стимул к сбережению на функцию потребления.

Допустим, что некий потребитель предполагает:

♦ прожить лет — Т;

♦ располагает богатством — W;

♦ ожидает получить доход — Y;

♦ до момента выхода на пенсию планирует проработать лет — R.

Ресурсы, которыми потребитель располагает на протяжении жизни, складываются из начального богатства (W) и (R хУ) дохода. При этом мы не учитываем процент на сбережения, т. е. отвлекаемся от ставки процента.

Поскольку W + R x Y распределяется равномерно по Т годам, то ежегодно потребляется:

Можно записать, что функция потребления для рационального потребителя выглядит как:

Например, если потребитель предполагает прожить еще 50 лет, проработав 30 лет, то Т = 50, R = 30.

Следовательно, на индивидуальном уровне функция потребления будет выглядеть: С = 0,02W + 0,6Y, т. е. потребление зависит от уровня дохода и размера первоначального богатства.

Совокупная функция потребления для экономики выглядит так:

C = αW + βY,

где α — предельная склонность к потреблению по накопленному богатству; β — предельная склонность к потреблению по доходу.

Модель была проверена на статистических данных в 1963 г., и функция потребления для экономики страны выглядела следующим образом:

C = 0,06W + 0,7Y.

Франко Модильяни за свой вклад в науку получил в 1986 г. Нобелевскую премию. Нобелевская лекция Модильяни называется «Жизненный цикл, сбережения граждан и богатство нации».

Функция потребления Модильяни в течение жизненного Цикла предполагает, что средняя склонность к потреблению:

Результаты, полученные Модильяни и Андо, были обнадеживающими, однако в дальнейшем выяснилось, что старики не расходуют сделанные сбережения полностью.

Экономисты выделяют следующие причины, побуждающие стариков оставлять наследство: из альтруизма (Роберт Барро); как инструмент влияния на детей (Бернхейм, Шлей-фер и др.); непреднамеренность наследства, так как людям неизвестно, сколько лет они проживут; богатство не ради будущего потребления, а ради престижа.

Из гипотезы жизненного цикла был сделан важный вывод о том, что программы социального обеспечения (например, доплаты к пенсиям) приводят к уменьшению сбережений людей среднего возраста, поскольку им не нужно будет много сберегать, чтобы обеспечить адекватный уровень потребления в старости.

ВОПРОС 8

Теория перманентного дохода М. Фридмена.

ОТВЕТ

Милтон Фридмен предложил для объяснения поведения потребителей гипотезу постоянного (перманентного) дохода, которая была им сформулирована в 1957 г.*

Теоретическими предпосылками гипотезы послужили:

1. Идея Ф. Модильяни о том, что на протяжении жизни субъекты стремятся поддерживать стабильный уровень потребления.

2. Теория межвременного потребительского выбора И. Фишера.

В основе гипотезы перманентного дохода М. Фридмена лежит положение о том, что субъекты формируют свои потребительские расходы в зависимости не от текущего (как у Д. Кейнса), а постоянного (перманентного) дохода, стремясь таким образом обеспечить равный уровень потребления на протяжении жизни.

ПЕРМАНЕНТНЫЙ ДОХОД — это доход, ожидаемый потребителями за длительный промежуток времени (это может быть несколько лет или вся жизнь). Этот доход детерминирован всем богатством человека: располагаемыми средствами (акциями, облигациями, недвижимостью) и человеческим капиталом (запас здоровья, способности, уровень квалификации и т. д.) — всем, что обеспечивает заработок субъекта. Под перманентным доходом понимается средневзвешенная величина из всех доходов, которые субъект ожидает получить в будущем, это некий средний доход. Например, чтобы выровнять уровень потребления во времени, фермер, имеющий высокий доход в период сбора урожая и низкий в оставшееся время года, будет сберегать доход от урожая, с тем чтобы потратить его в оставшееся время года. Фермер будет также делать сбережения в урожайные годы, чтобы потратить их в случае неурожая.

Таким образом, текущий доход (Y) будет равен: Y = YP +YT

где Yp — перманентный доход; Ут — временный доход.

Постоянный доход Ур— это часть дохода, которая сот гласно ожиданиям людей сохранится в будущем, это уровень дохода, который будут получать домашние хозяйства,, когда устранятся воздействия временных и преходящих факторов, таких как погодные условия, краткосрочный экономический цикл и непредвиденные прибыли или убытки.

Временный доход YT—это та часть дохода, которую экономические субъекты не ожидают сохранить в будущем. Это временное случайное отклонение от дохода.

Существуют три вида шоков (отклонений) от дохода, вызывающих разную реакцию потребителя: временные (случайные), перманентные и ожидаемые в будущем.

1. Временные (случайные) — это такие шоки, при которых хотя текущий доход 1-го периода изменится, нл это почти не повлияет на потребление, поскольку значительная часть дохода будет направлена на сбережения. Например, если рациональный субъект выиграл лотерею крупную сумму денег, то наиболее вероятно что он не потратит их, а распределит на длительный период времени.

2. Перманентные — это такие шоки, при которых растет (уменьшается) доход 1-го и 2-го периодов. В этом случае в той же пропорции изменится и потребление.! Примером может служит получение более высоко' должности.

3. Ожидаемые в будущем— это такие шоки, когда доход в 1-м периоде не изменяется, а во 2-м периоде прoисходит изменение потребительских расходов. Так, если субъект ожидает повышения по службе, т. е.вероятность, что он будет заимствовать денежные средства.

Потребление по Фридмену пропорционально постоянному (перманентному) доходу.

С = αYp,

где a — коэффициент, имеющий постоянное значение.

Важнейший вывод, вытекающий из гипотезы перманентного дохода Фридмена, касается средней склонности к потреблению.

Разделим обе части уравнения на Y и получим, что

т. е. средняя склонность к потреблению зависит от отношения постоянного дохода к текущему. Таким образом, годы высокого дохода характеризуются низкой средней склонностью к потреблению, и наоборот. Однако в долгосрочном периоде она постоянна. Поэтому можно сказать, что Фридмену удалось разгадать «загадку» Кузнеца.

Фридмен оценил соотношение перманентного дохода и потребления за период с 1905 по 1967 г. и получил С = 0.88Р1, что в общем совпадает с результатом, полученным С. Кузнецом.

Модель Манделла—Флеминга может использоваться при анализе экономической политики государства в условиях плавающего и фиксированного обменного курса.

Анализ модели Манделла—Флеминга приводит к выводу о том, что результаты любой экономической политики государства в малой открытой экономике обусловлены фиксированным или плавающим обменным курсом. Так, при плавающем обменном курсе на доход оказывает воздействие только кредитно-денежная политика, в то же время воздействие стимулирующей бюджетно-налоговой политики практически сводится к нулю вследствие повышения курса валюты. При фиксированном обменном курсе на доход воздействует только бюджетно-налоговая политика, в то время как кредитно-денежная политика практически не оказывает влияния на доход, ибо изменение предложения денег преследует цель — обеспечить обменный курс на заданном уровне.

ВОПРОС 9

Инвестиции и их взаимосвязь с национальным доходом.

ОТВЕТ

ИНВЕСТИЦИИ — долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и за границей с целью извлечения прибыли.

В макроэкономике под инвестициями понимаются реальные инвестиции — вложения капитала частной фирмой или государством в производство той или иной продукции.

Выделяют три типа инвестиций:

1. Производственные инвестиции (здания, сооружения, оборудование).

2. Инвестиции в жилищное строительство (приобретение домов для проживания или сдачи в аренду).

3. Инвестиции в запасы (сырье, материалы, незавершенное производство, готовые изделия).

Различают валовые и чистые инвестиции.

Валовые (брутто) инвестиции — это инвестиции на замещение старого оборудования (амортизация) плюс прирост инвестиций на расширение производства.

Чистые (нетто) инвестиции — это валовые инвестиции за вычетом суммы амортизации основного капитала.

Инвестиционный спрос состоит из двух частей.

1. Из спроса на восстановление изношенного капитала. •

2. Из спроса на увеличение чистого реального капитала.

Инвестиционный спрос — это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей).

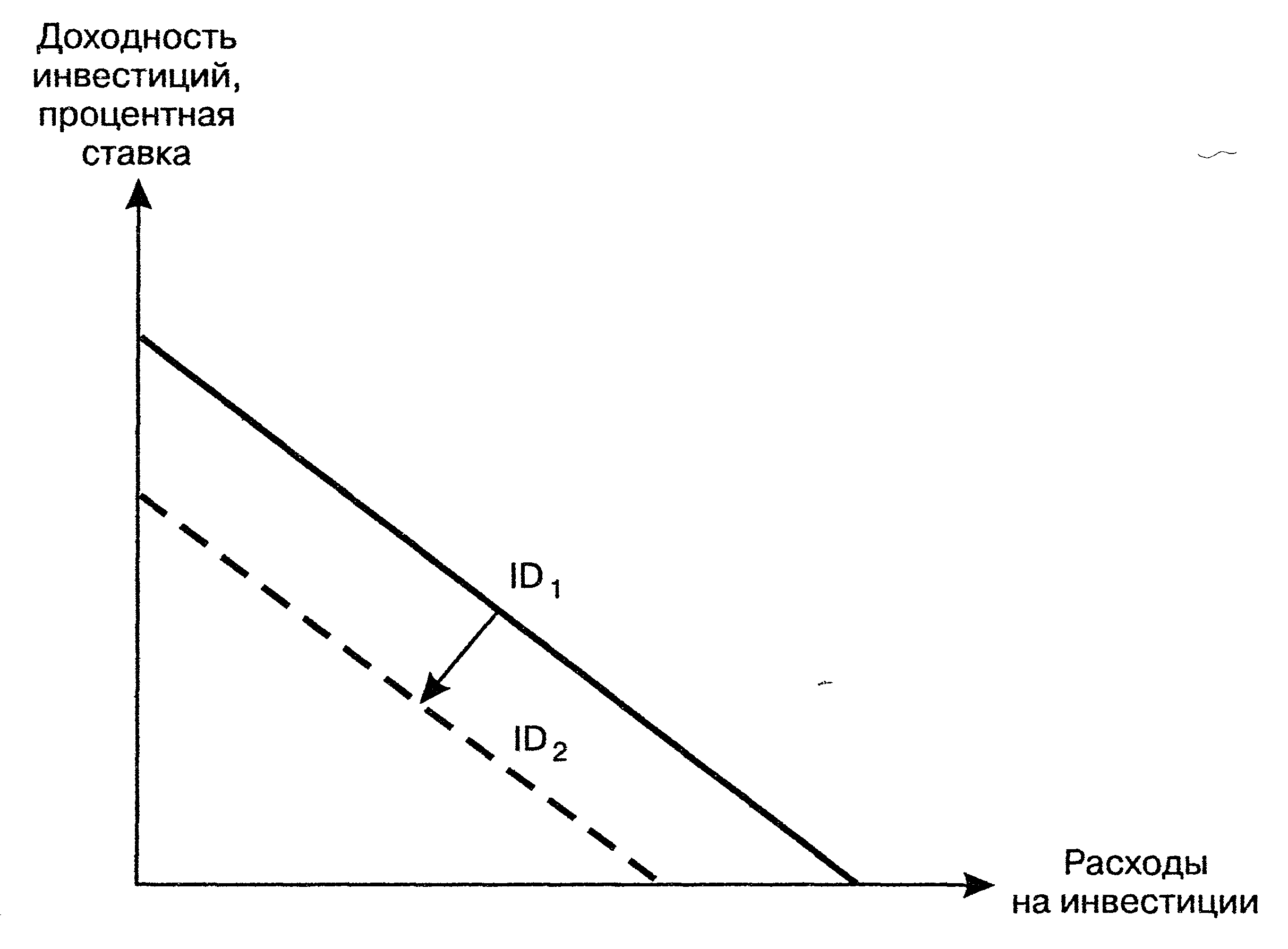

Кривая инвестиционного спроса показывает в графической форме размер инвестиций, осуществление которых возможно при каждом данном уровне процентной ставки.

Из рис. 9.1 видно, что между ставкой процента и совокупи ной величиной требуемых инвестиций существует обратная зависимость.

Рис. 9.1. Кривая инвестиционного спроса

Помимо процентной ставки на инвестиции оказывает влияние увеличение ВНП, изменения в размерах налогообложения, технологические изменения и ожидания предпринимателей. В этом случае происходит ИЗМЕНЕНИЕ СПРОСА НА ИНВЕСТИЦИИ. Любой фактор, вызывающий прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо, а вызывающий снижение ожидаемой доходности, смещает кривую влево.

Рассмотрим случай повышения налогов на доход от капитала.

На. рис. 9.2 показано, что повышение налогов на доход от капитала смещает кривую спроса на инвестиции влево.

ФАКТИЧЕСКИЕ ИНВЕСТИЦИИ — это ЗАПЛАНИРОВАННЫЕ и НЕЗАПЛАНИРОВАННЫЕ (непредусмотренные изменения в товарно-материальных запасах) инвестиции.

В зависимости от факторов, определяющих объем спроса на инвестиции, их подразделяют на АВТОНОМНЫЕ, т. е. не вызванные ростом совокупного спроса (национального Дохода), и ИНДУЦИРОВАННЫЕ, вызванные ростом совокупного спроса (национального дохода).

Влияние инвестиций на СОВОКУПНЫЙ СПРОС (НАЦИОНАЛЬНЫЙ ДОХОД) отражается в теории мультипликатора и акселератора.

Рис. 9.2. Смещение кривой инвестиционного спроса

Теория мультипликатора возникла в период депрессии 1929-1933 гг. применительно к обществу, находящемуся в условиях острейшего кризиса.

Мультипликатор показывает роль инвестиций в росте объема национального дохода и занятости. Действие мультипликатора можно записать в виде цепочки: I↑, => N↑, => Y↑, => C↑, т. е. с ростом инвестиций увеличивается занятость, а затем доход и потребление.

Таким образом, между изменением автономных инвестиций и национальным доходом существует устойчивая связь.

МУЛЬТИПЛИКАТОР ИНВЕСТИЦИЙ — численный коэффициент, показывающий зависимость изменения дохода от изменения автономных инвестиций. Если произойдет прирост объема инвестиций (например, увеличатся государственные ассигнования на общественные работы в условиях спада экономики), то доход увеличится на величину, которая в К раз больше, чем прирост инвестиций, т. е.

𝛥Y = Kx𝛥I,

Где 𝛥Y - приращение дохода; 𝛥I — приращение инвестиций; K-мультипликатор (множитель).

Следовательно:

Поскольку мультипликатор находится в прямой зависимости от предельной склонности к потреблению (МРС) и в обратной зависимости от предельной склонности к сбережению (MPS), то

Зависимость между изменением инвестиций и изменением дохода рассмотрим на следующем условном примере.

Предположим, что прирост инвестиций составил 50 млн ф. ст. В таком случае увеличится и доход (заработная плата, прибыль, рента, процент). Получатели дохода будут расходовать его в соответствии с предельной склонностью к потреблению. Допустим, что 80 % прироста дохода, или 40 млн ф. ст. (50 х 0,8), в данном примере будут израсходованы на потребительские товары и услуги, в результате чего увеличится доход в отраслях, производящих потребительские блага. Получатели этого дохода, в свою очередь, израсходуют в соответствии со своей склонностью к потреблению 80 % суммы, или 32 млн ф. ст. (40 х 0,8), на потребление. Эта сумма, став доходом продавцов товаров и услуг, вновь на 80 %, или на 25,6 млн ф. ст. (32 х 0,8), будет израсходована на потребление и т. д. В результате общий прирост доходов приблизится к сумме 250 млн ф. ст. Тогда,

Следовательно, прирост дохода составит:

𝛥Y=𝛥I×MI= 50 х 5 = 250 млн ф. ст.

Вместе с тем действуют причины, ослабляющие влияние инвестиций на доходы. В их числе высокая предельная склонность к сбережению, уплата налогов, преобладание импорта над экспортом, рост общего уровня цен, т. е. факторы, сокращающие предельную склонность к потреблению.

Статическая модель мультипликатора была предложена в 1931 г. Р. Ф. Каном, детально разработана Дж. М. Кейнсом.

Динамическая модель мультипликатора, учитывающая фактор времени, была подробно исследована П. Самуэльсоном, Ф. Маклупом, Дж. Робинсон, А. Хансеном и др.

В дальнейшем экономисты пришли к выводу, что мультипликационный эффект могут вызвать эндогенные (внутренние) факторы. Подтверждением этому послужили: мультипликатор потребления, кредитный, банковский, депозитный и налоговый.

Модель АКСЕЛЕРАТОРА (индуцированных инвестиций) была предложена Дж. Кларком.

АКСЕЛЕРАТОР представляет собой отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса или готовой продукции и выражается формулой:

где I — инвестиции; Y — доход; t — время.

Акселератор отражает отношение прироста продукции (дохода, спроса) только «индуцированных» инвестиций, т. е. к новому капиталу, образованному в результате увеличения уровня потребительских расходов. Принцип акселерации состоит в том, что увеличение или уменьшение потребительских расходов вызывает изменения в накоплении капитала. Увеличение потребительского спроса на товары вызывает рост производственных мощностей. Уменьшение потребительских расходов может сократить прибыль, что вызовет снижение объема инвестиций.

В макроэкономических моделях акселератор соединяется с мультипликатором (множителем), широко используется для регулирования экономики за рубежом.

Вопрос 10

Кейнсиансая концепция спроса на инвестиции.

ОТВЕТ

В основе кейнсианской теории спроса на инвестиции лежит введенное Дж. М. Кейнсом понятие «ПРЕДЕЛЬНОЙ ЭФФЕКТИВНОСТИ КАПИТАЛА». Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов "с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Поэтому вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска.

Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (.1 + R)1, где R — дисконтная ставка.

Инвестиционный проект будет экономически целесообразен, если:

где К0 — требуемые вложения в инвестиционный проект; П1, П2,..., Пп — потоки чистых доходов от проекта в момент времени 1, 2,...., n; R — норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (R*). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию Доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых R* самая высокая.

R* падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая Доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты а дальнейшее инвестирование является менее производи тельным. Этот процесс изображен на рис. 10.1.

Предприниматели учитывают не только доходность капиталовложений, но и степень риска каждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента — явление не только денежное, нот психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела R*.

Инвестиции будут осуществляться в том случае, если R*>i.

Из рис. 10.1 видно, что при ставке i3 целесообразны вложения в объеме ОХ, при ставке процента i2 — в размере OY, а при ставке i1 — инвестиционные расходы увеличатся до OZ.

Рис. 10.1

Объем инвестиционного спроса будет тем выше, чем меньше текущая ставка процента. Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

где Ii — предельная склонность к инвестированию.

Предельная склонность к инвестированию (I;) показывает, на сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если ii, то увеличивается предельная склонность к инвестированию.

Среди зарубежных экономистов нет единства во взглядах по поводу чувствительности инвестиций по отношению к изменениям процентной ставки. Кейнс и его последовател

Поиск по сайту: