|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Система финансового контроля и контроллинга

Внутренний финансовый контроль представляет собой организуемый предприятием процесс проверки исполнения и обеспечения реализации всех управленческих решений в области финансовой деятельности с целью реализации финансовой стратегии и предупреждения кризисных ситуаций, приводящих к его банкротству. Организация финансового контроля на предприятии предполагает проведение:

· Предварительного

· Текущего

· Последующего контроля.

1. Предварительный финансовый контроль. Он организуется на стадии формирования финансовых планов и бюджетов в процессе рассмотрения бизнес-планов (заявок) отдельных структурных подразделений (центров ответственности) предприятия. В процессе этого финансового контроля проверяется обоснованность отдельных показателей и правильность проведенных расчетов с целью выявления возможных резервов повышения эффективности финансовой деятельности и предотвращения возможных нарушений действующего законодательства и внутренних нормативных актов предприятия.

2. Текущий финансовый контроль. Он проводится в ходе реализации финансовых планов и бюджетов всех уровней с целью принятия оперативных мер по полному выполнению всех предусмотренных плановых показателей.

3. Последующий финансовый контроль. Он осуществляется в ходе рассмотрения установленной финансовой отчетности и предусмотренных отчетов руководителей отдельных структурных подразделений (центров ответственности) при подведении итоговых результатов финансовой деятельности за отчетный период (месяц, квартал, год) с целью последующей ее нормализации.

Построение эффективного контроля на предприятии предполагает реализацию системы контроллинга. Финансовый контроллинг представляет собой регуляторную управляющую систему, координирующую взаимосвязи между формированием информационной базы, финансовым анализом, финансовым планированием и внутренним финансовым контролем, обеспечивающую концентрацию контрольных действий на наиболее приоритетных направлениях финансовой деятельности предприятия, своевременное выявление отклонений фактических ее результатов от предусмотренных и принятие оперативных управленческих решений, направленных на ее нормализацию.

Реализация на предприятии системы контроллинга предполагает следующую последовательность:

1. Определение объекта контроллинга. Объектом финансового контроллинга являются управленческие решения по основным аспектам финансовой деятельности предприятий.

2. Определение видов и сферы контроллинга. Выделяют несколько видов контроллинга:

· стратегический контроллинг (сфера применения которого является реализация финансовой стратегии);

· текущий контроллинг (реализация текущих финансовых планов);

· оперативный контроллинг (реализация бюджетов).

3. Формирование системы приоритетов контролируемых показателей. Вся система показателей, входящих в сферу каждого вида финансового контроллинга, ранжируется по значимости. В процессе такого ранжирования вначале в систему приоритетов первого уровня отбираются наиболее важные из контролируемых показателей данного вида контроллинга; затем формируется система приоритетов второго уровня, показатели которого находятся в факторной связи с показателями приоритетов первого уровня; аналогичным образом формируется система приоритетов третьего и последующих уровней. Такой подход к формированию системы контролируемых показателей облегчает подход к их разложению при последующем объяснении причин отклонения фактических величин от предусмотренных соответствующими заданиями.

4. Разработка системы количественных стандартов контроля.После того, как определен и ранжирован перечень контролируемых финансовых показателей, возникает необходимость установления количественных стандартов по каждому из них, то есть эталонов к которым необходимо стремиться в финансовой деятельности. Такие стандарты могут устанавливаться как в абсолютных, так и в относительных показателях.

5. Построение системы мониторинга показателей, включаемых в финансовый контроллинг. Система мониторинга составляет основу финансового контроллинга, самую активную часть его механизма. Система финансового мониторинга представляет собой разработанный на предприятии механизм постоянного наблюдения за важнейшими показателями финансовой деятельности, определения размеров отклонений фактических результатов от предусмотренных и выявления причин этих отклонений.

6. Формирование системы алгоритмов действий по устранению отклонений является заключительным этапом построения финансового контроллинга на предприятии. Принципиальная система действий менеджеров предприятия в этом случае заключается в трех алгоритмах:

а) „Ничего не предпринимать". Эта форма реагирования предусматривается в тех случаях, когда размер отрицательных отклонений значительно ниже предусмотренного „критического" критерия.

б) „Устранить отклонение». Такая система действий предусматривает процедуру поиска и реализации резервов по обеспечению выполнения целевых, плановых или нормативных показателей.

в) Изменить систему плановых или нормативных показателей". Такая система действий предпринимается в тех случаях, если возможности нормализации отдельных аспектов финансовой деятельности ограничены или вообще отсутствуют. В этом случае по результатам финансового мониторинга вносятся предложения по корректировке системы целевых стратегических нормативов, показателей текущих финансовых планов или отдельных бюджетов.

3. Базовые концепции финансового мененджмента. Финансовый менеджмент требует постоянного осуществления различного рода финансово-экономических расчетов, связанных с потоками денежных средств в разные периоды времени. Это находит отражение в двух концепциях:

1. Концепция разновременной стоимости денег во времени;

2. Концепция учета фактора инфляции.

1. Концепция стоимости денег во времени состоит в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента (или процента). Иными словами, в соответствии с этой концепцией одна и та же сумма денег в разные периоды времени имеет разную стоимость; эта стоимость в настоящее время всегда выше, чем в любом будущем периоде.

Будущая стоимость денег представляет собой сумму инвестированных в настоящий момент средств, в которую они превратятся через определенный период времени с учетом определенной ставки процента (процентной ставки). Определение будущей стоимости денег характеризует процесс наращения их стоимости (компаундинг), который состоит в присоединении к их первоначальной сумме начисленной суммы процентов.

Настоящая стоимость денег представляет собой сумму будущих денежных средств, приведенных с учетом определенной ставки процента к настоящему периоду времени. Определение настоящей стоимости денег характеризует процесс дисконтирования их стоимости, который представляет операцию, обратную наращению, осуществляемую путем изъятия из будущей стоимости соответствующей суммы процентов (дисконтной суммы или „дисконта").

При проведении финансовых вычислений, связанных с оценкой стоимости денег во времени, процессы наращения или дисконтирования стоимости могут осуществляться как по простым, так и по сложным процентам.

Простой процент представляет собой сумму дохода, начисляемого к основной сумме денежного капитала в каждом интервале общего периода его использования, по которой дальнейшие ее перерасчеты не осуществляются. Начисление простого процента применяется, как правило, при краткосрочных финансовых операциях.

Сложный процент представляет собой сумму дохода, начисляемого в каждом интервале общего периода его использования, который присоединяется к основной сумме денежного капитала и в следующем платежном интервале сама приносит доход. Начисление сложного процента применяется, как правило, при долгосрочных финансовых операциях (инвестировании, кредитовании и т.п.).

Расчеты суммы процента могут осуществляться как в начале, так и в конце каждого интервала общего периода времени. В соответствии с этим, методы начисления процента разделяют на предварительный и последующий.

Предварительный метод начисления процента (метод пренумерандо или антисипативный метод) характеризует способ расчета платежей, при котором начисление процента осуществляется в начале каждого интервала.

Последующий метод начисления процента (метод постнумерандо или декурсивный метод) характеризует способ платежей, при котором начисление процента осуществляется в конце каждого интервала.

А. Методический инструментарий оценки стоимости денег по простым процентам использует наиболее упрощенную систему расчетных алгоритмов.

1. При расчете будущей суммы по механизму простых процентов (компаундинг или наращение) используется следующая формула:

FV = PV*(1+ n*i).

где / — сумма процента за обусловленный период времени в целом;

РV — первоначальная сумма (стоимость) денежных средств;

п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени;

i — используемая процентная ставка, выраженная десятичной дробью.

2. При расчете настоящей суммы по механизму простого процента (дисконтирование)используется следующая формула:

PV=FV/(1+n*i)

Б. Методический инструментарий оценки стоимости денег по сложным процентам использует более обширную и более усложненную систему расчетных алгоритмов.

1 функция. Будущая стоимость денежной единицы (накопленная сумма денежной единицы)

Если начисления осуществляются чаще, чем один раз в год, то формула преобразуется в следующую:

k – частота накоплений в год.

2 функция: Текущая стоимость единицы (текущая стоимость реверсии (перепродажи. Текущая стоимость единицы является обратной относительно будущей стоимости.

Если начисление процентов осуществляется чаще, чем один раз в год, то

3 функция: Текущая стоимость аннуитета. Аннуитет – это серия равновеликих платежей (поступлений), отстоящих друг от друга на один и тот же промежуток времени.

Выделяют обычный и авансовый аннуитеты. Если платежи осуществляются в конце каждого периода, то аннуитет обычный, если в начале – авансовый.

Формула текущей стоимости обычного аннуитета (постнумерадно):

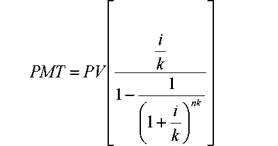

PMT – равновеликие периодические платежи. Если частота начислений превышает 1 раз в год, то

Формула текущей стоимости авансового аннуитета (пренумерандо):

4 функция: Накопление денежной единицы за период. В результате использования данной функции определяется будущая стоимость серии равновеликих периодических платежей (поступлений). Платежи также могут осуществляться в начале и в конце периода.

Формула обычного аннуитета:

5 функция: Взнос на амортизацию денежной единицы. Функция является обратной величиной текущей стоимости обычного аннуитета. Взнос на амортизацию денежной единицы используется для определения величины аннуитетного платежа в счет погашения кредита, выданного на определенный период при заданной ставке по кредиту.

Амортизация – это процесс, определяемый данной функцией, включает проценты по кредиту и оплату основной суммы долга.

При платежах, осуществляемых чаще, чем 1 раз в год используется следующая формула:

6 функция: Фактор фонда возмещения. Данная функция обратная функции накопления единицы за период. Фактор фонда возмещения показывает аннуитетный платеж, который необходимо депонировать под заданный процент в конце каждого периода для того, чтобы через заданное число периодов получить искомую сумму.

Для определения величины платежа используется формула:

При платежах (поступлениях), осуществляемых чаще, чем 1 раз в год:

Аннуитетный платеж, определяемый данной функцией, включает выплату основной суммы без выплат процента.

2. Концепция учета фактора инфляции. В финансовом менеджменте постоянно приходится считаться с фактором инфляции, которая с течением времени обесценивает стоимость находящихся в обращении денежных средств.

Концепция учета влияния фактора инфляции в управлении различными аспектами финансовой деятельности предприятия заключается в необходимости реального отражения стоимости его активов и денежных потоков, а также в обеспечении возмещения потерь доходов, вызываемых инфляционными процессами, при осуществлении различных финансовых операций.

Для оценки интенсивности инфляционных процессов в стране используются два основных показателя, учитывающих фактор инфляции в финансовых вычислениях — темп и индекс инфляции.

Темп инфляции характеризует показатель, отражающий размер обесценения (снижения покупательной способности) денег в определенном периоде, выраженный приростом среднего уровня цен в процентах к их номиналу на начало периода.

Индекс инфляции характеризует показатель, отражающий общий рост уровня цен в рассматриваемом периоде, определяемый путем суммирования базового их уровня на начало периода (принимаемого за единицу) и темпа инфляции в этом же периоде (выраженного десятичной дробью).

При расчетах, связанных с корректировкой стоимости денег с учетом фактора инфляции принято использовать два понятия — номинальная и реальная сумма денежных средств.

Номинальная сумма денежных средств отражает оценку размеров денежных активов в соответствующих денежных единицах без учета изменения покупательной стоимости денег в рассматриваемом периоде.

Реальная сумма денежных средств отражает оценку размеров денежных активов с учетом изменения уровня покупательной стоимости денег в рассматриваемом периоде, вызванного инфляцией.

Для расчета этих сумм денежных средств в процессе наращения или дисконтирования стоимости денег во времени используются соответственно номинальная и реальная ставка процента.

Номинальная процентная ставка характеризует ставку процента, устанавливаемую без учета изменения покупательной способности денег в связи с инфляцией (или общую процентную ставку, в которой не элиминирована ее инфляционная составляющая).

Реальная процентная ставка характеризует ставку процента, устанавливаемую с учетом изменения покупательной стоимости в рассматриваемом периоде в связи с инфляцией.

С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий, позволяющий учесть фактор инфляции в процессе управления финансовой деятельностью предприятия.

А. Методический инструментарий учета фактора инфляции.

1. Расчет номинальной ставки инфляции доходности осуществляется по следующей формуле

Iн=Ip+i

Где Iн – номинальная ставка доходности, Ip – реальная ставка доходности; i – темп инфляции.

2. Расчет номинальной ставки доходности по модели Фишера:

Iн=Ip+i+i* Ip= *(1+ Ip)*(1+ i)

Следовательно, реальная процентная ставка равна:

Ip=(Iн- i)/(1+ i)

3. При оценке будущей стоимости денежных средств с учетом фактора инфляции используется следующая формула (представляющая собой модификацию рассмотренной ранее Модели Фишера)

FV=(PV*(1+ Ip)*(1+ i))n

2. При оценке настоящей стоимости денежных средств с учетом фактора инфляции используется следующая формула:

PV=FV/((1+ Ip)*(1+ i))n

Поиск по сайту: