|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ОБЛАСТИ ПРИМЕНЕНИЯ СХЕМЫ ПРОСТЫХ ПРОЦЕНТОВ

На практике многие финансовые операции выполняются в рамках одного года, при этом могут использоваться различные схемы и методы начисления процентов. В частности, большое распространение имеют краткосрочные ссуды, т.е. ссуды, предоставляемые на срок до одного года с однократным начислением процентов. Как отмечалось выше, в этом случае для кредитора, диктующего чаще всего условия финансового контракта, более выгодна схема простых процентов, при этом в расчетах используют промежуточную процентную ставку, которая равна доле годовой ставки, пропорциональной доле временного интервала в году.

F = P·(1+ f · r), или F = P • (1 + t / Т • r), (4.5)

где r — годовая процентная ставка в долях единицы;

t — продолжительность финансовой операции в днях;

Т — количество дней в году;

f— относительная длина периода допогашения ссуды.

При определении продолжительности финансовой операции принято день выдачи и день погашения ссуды считать за один день. В зависимости от того, чему берется равной продолжительность года (квартала, месяца), размер промежуточной процентной ставки может быть различным. Возможны два варианта:

точный процент, определяемый исходя из точного числа дней в году (365 или 366), в квартале (от 89 до 92), в месяце (от 28 до 31);

обыкновенный процент, определяемый исходя из приближенного числа дней в году, квартале и месяце (соответственно 360, 90, 30).

При определении продолжительности периода, на который выдана ссуда, также возможны два варианта:

принимается в расчет точное число дней ссуды (расчет ведется по дням);

принимается в расчет приблизительное число дней ссуды (исходя из продолжительности месяца в 30 дней).

Для упрощения процедуры расчета точного числа дней пользуются специальными таблицами (одна для обычного года, вторая для високосного), в которых все дни в году последовательно пронумерованы. Продолжительность финансовой операции определяется вычитанием номера первого дня из номера последнего дня.

В случае, когда в расчетах используется точный процент, берется и точная величина продолжительности финансовой операции; при использовании обыкновенного процента может применяться как точное, так и приближенное число дней ссуды. Таким образом, расчет может выполняться одним из трех способов:

обыкновенный процент с точным числом дней (применяется в Бельгии, Франции);

обыкновенный процент с приближенным числом дней (ФРГ, Дания, Швеция);

точный процент с точным числом дней (Великобритания, США).

В практическом смысле эффект от выбора того или иного способа зависит от значительности суммы, фигурирующей в процессе финансовой операции.

Пример

Предоставлена ссуда в размере 5 млн.руб. 25 января с погашением через шесть месяцев (25 июля) под 60% годовых (год невисокосный). Рассчитать различными способами сумму к погашению (S).

Величина уплачиваемых за пользование ссудой процентов зависит от числа дней, которое берется в расчет. Точное число дней определяется по таблице с номерами дней года:

206—25 = 181 дн. Приближенное число дней ссуды равно: 5 дней января (30—25) + 150 (по 30 дней пяти месяцев: февраль, март, апрель, май, июнь) + 25 (июль) = 180 дн.

Возможные варианты возврата долга:

1. В расчет принимаются точные проценты и точное число дней ссуды:

S = 5 • (1 + 181:365 • 0,6) = 6,487млн.руб.

2. В расчет принимаются обыкновенные проценты и точное число дней:

S = 5 • (1 + 181:360 • 0,6) = 6,508 млн.руб.

3. В расчет принимаются обыкновенные проценты и приближенное число дней:

S = 5·(1 + 180:360·0,6) =6,5 млн.руб.

Другой весьма распространенной операцией краткосрочного характера, для оценки которой используются рассмотренные формулы, является операция по учету векселей банком. В этом случае пользуются дисконтной ставкой. Одна из причин состоит в том, что векселя могут оформляться по-разному, однако чаще всего банку приходится иметь дело с суммой к погашению, т.е. с величиной FV. Схема действий в этом случае может быть следующей. Владелец векселя на сумму FV предъявляет вексель банку, который соглашается его учесть, т.е. купить, удерживая в свою пользу часть вексельной суммы, которая нередко также называется дисконтом. В этом случае банк предлагает владельцу сумму (PV), исчисляемую исходя из объявленной банком ставки дисконтирования (d). Очевидно, что чем выше значение дисконтной ставки, тем большую сумму удерживает банк в свою пользу. Расчет предоставляемой банком суммы ведется по формуле, являющейся следствием формулы (4.2):

PV= FV (1 — f · d), или PV = FV • (1 —t/Т • d), (4.6)

где f относительная длина периода до погашения ссуды (отметим, что операция имеет смысл, когда число в скобках не отрицательно).

Пример

Векселедержатель предъявил для учета вексель на сумму 5 млн. руб. со сроком погашения 28.09.1997 г. Вексель предъявлен 13.09.1997 г. Банк согласился учесть вексель с дисконтом в 75% годовых. Тогда сумма, которую векселедержатель может получить от банка, рассчитывается по формуле (4.6) и составит:

PV = 5 • (1 —15:360 • 0,75) = 4,844 млн.руб.

Разность между величинами FV и PV представляет собой комиссионные, удерживаемые банком в свою пользу, за предоставленную услугу; в данном примере она составила 156 тыс. руб.

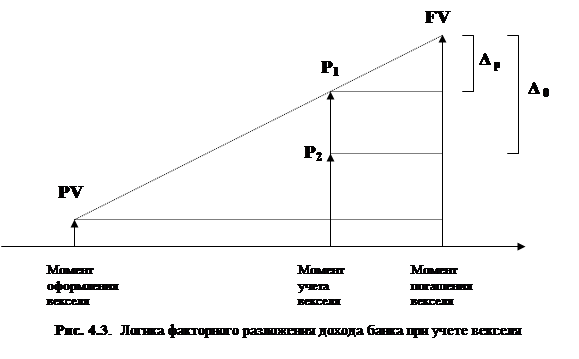

Можно выполнить и более глубокий факторный анализ. Доход банка при учете векселей складывается из двух частей — проценты по векселю, причитающиеся за время, оставшееся до момента погашения векселя, и собственно комиссионные за предоставленную услугу. Как уже упоминалось выше, теоретическая дисконтная ставка меньше процентной. Однако на практике, устанавливая дисконтную ставку, банк, как правило, повышает ее в зависимости от условий, на которых выдан вексель, риска, связанного с его погашением, комиссионных, которые банк считает целесообразным получить за оказанную услугу, и т.п. Поскольку величина процентов по векселю за период с момента учета до момента погашения предопределена, банк может варьировать лишь размером комиссионных путем изменения учетной ставки. Прежде чем рассмотреть простейший пример, изложим логику факторного анализа дохода банка в этом случае. Введем следующие обозначения:

PV - стоимость векселя в момент его оформления;

P1 - теоретическая стоимость векселя в момент учета:

P2 - предлагаемая банком сумма в обмен на вексель;

FV - стоимость векселя к погашению;

Δ0 - общий доход банка от операции.

Из формул (4.5) и (4.6) видно, что функции PV = f(t) и FV = f(t) являются линейными относительно t, т. е. процессы перехода PV —> FV и FV —> PV, а также структура факторного разложения при учете векселей могут быть

|

Скорость наращения стоимости векселя, т.е. крутизна наклона прямой PF, зависит от уровня процентной ставки r, согласованной между векселедателем и векселедержателем. По мере приближения срока погашения векселя его теоретическая стоимость постоянно возрастает на сумму причитающихся за истекший период процентов, таким образом, в момент учета векселя она составит величину P1, которую можно рассчитать по формуле (4.5). Итак, учитывая вексель в банке, его владелец теоретически мог бы рассчитывать на сумму P1, а факт ее получения означал бы, что с момента учета векселя кредитором векселедателя фактически становится банк. Вряд ли такое положение устраивает менеджеров банка, поскольку не очевидно, что заложенная в векселе доходность в размере ставки r будет привлекательной для банка. Именно поэтому предлагаемая банком сумма P2, которая рассчитывается по формуле (4.6) исходя из стоимости векселя к погашению и предлагаемой банком дисконтной ставки, в принципе не связанной со ставкой r, в подавляющем большинстве случаев меньше теоретической стоимости векселя. Разность Δc = P1 — P2 представляет собой сумму комиссионных, получаемых банком за услугу, оказываемую векселедержателю. С позиции последнего эта сумма составляет затраты, т.е. плату за возможность более быстрого получения наличных. Помимо комиссионных банк получает также проценты за период с момента учета до момента погашения векселя, сумма которых рассчитывается по формуле Δp = FV — P1 . Таким образом, общий доход банка от операции составит Δ0 = Δp + Δc = FV — P2. Отметим, что реальные потери векселедержателя составляют величину Δc = P1 - P2, а не сумму (FV — P2 ), как это кажется на первый взгляд. Дело в том, что с момента учета векселя кредитором становится банк, поэтому ему и «передаются» проценты за оставшийся период.

Пример

Предприятие продало товар на условиях потребительского кредита с оформлением простого векселя: номинальная стоимость 1,5 млн.руб., срок векселя — 60 дней, ставка процента за предоставленный кредит — 90% годовых. Через 45 дней с момента оформления векселя предприятие решило учесть вексель в банке; предложенная банком дисконтная ставка составляет:

а) 85%; б) 100%. Рассчитать суммы, получаемые предприятием и банком.

Будущая стоимость векселя к моменту его погашения составит:

FV = 1,5 • (1 + 60:360 • 0,9) = 1,725 млн.руб.

Срочная стоимость векселя в момент учета его банком составит:

P1 = 1,5 • (1 + 45:360 • 0,9) = 1,669 млн.руб.

Предлагаемая банком сумма рассчитывается по формуле (4.6):

a) P2 = 1,725 • (1 – 15: 360 • 0,85) = 1,664 млн.руб.

б) P2 = 1,725 • (1 – 15: 360 • 1,00) = 1,653 млн.руб.

Таким образом, банк получает от операции проценты по векселю за оставшиеся 15 дней в размере 56 тыс.руб. (1,725 — 1,669), величина которых не зависит от уровня дисконтной ставки, и комиссионные за оказанную услугу в размере:

в случае (а) — 5 тыс.руб. (1,669 — 1,664);

в случае (б) — 16 тыс. руб. (1,669 — 1,653).

4.2.3. ВНУТРИГОДОВЫЕ ПРОЦЕНТНЫЕ НАЧИСЛЕНИЯ

В практике выплаты дивидендов нередко оговаривается величина годового процента и частота выплаты. В этом случае расчет ведется по формуле сложных процентов по подынтервалам и по ставке, равной пропорциональной доле исходной годовой ставки по формуле:

Fn = P · (1 + r /m) k · m, (4.7)

где r—объявленная годовая ставка;

m — количество начислений в году;

k—количество лет.

Пример

Вложены деньги в банк в сумме 5 млн.руб на два года с полугодовым начислением процентов под 20% годовых. В этом случае начисление процентов производится четыре раза по ставке 10% (20%: 2), и схема возрастания капитала будет иметь вид:

| Период (месяцев) | Сумма, с которой идет начисление | Ставка (в долях ед.) | Сумма к концу периода | ||

| 5,0 | · | 1.10 | = | 5,5 | |

| 5,5 | · | 1.10 | = | 6,05 | |

| 6,05 | · | 1.10 | = | 6,655 | |

| 6,655 | · | 1.10 | = | 7,3205 |

Если пользоваться формулой (4.7), то m = 2, k = 2, следовательно:

Fn = 5 • (1 + 20%: 100%: 2)4 = 7,3205 млн. руб.

Пример

В условиях предыдущего примера проанализировать, изменится ли величина капитала к концу двухлетнего периода, если бы проценты начислялись ежеквартально.

В этом случае начисление будет производиться восемь раз по ставке 5% (20%: 4), а сумма к концу двухлетнего периода составит:

Fn = 5 • (1 + 0,05)8 = 7,387 млн.руб.

Таким образом, можно сделать несколько простых практических выводов:

при начислении процентов: 12% годовых не эквивалентно 1% в месяц (эта ошибка очень распространена среди начинающих бизнесменов);

чем чаще идет начисление по схеме сложных процентов, тем больше итоговая накопленная сумма.

4.2.4. НАЧИСЛЕНИЕ ПРОЦЕНТОВ ЗА ДРОБНОЕ ЧИСЛО ЛЕТ

Достаточно обыденными являются финансовые контракты, заключаемые на период, отличающийся от целого числа лет. В этом случае проценты могут начисляться одним из двух методов:

по схеме сложных процентов:

Fn = P ·(1 + r)w+f (4.8)

по смешанной схеме (используется схема сложных процентов для целого числа лет и схема простых процентов — для дробной части года):

Fn = P · (1 + r) w · (1 + f · r), (4.9)

где: w – целое число лет;

f – дробная часть года.

Поскольку f < 1, то (1 +f · r) > (1 + r) f, следовательно наращенная сумма будет больше при использовании смешанной схемы.

Пример

Банк предоставил ссуду в размере 10 млн. руб. на 30 месяцев под 30% годовых на условиях ежегодного начисления процентов. Какую сумму предстоит вернуть банку по истечении срока?

По формуле (4.8): Fn = 10 • (1 + 0,3)2 + 0.5 = 19,27 млн. руб.

По формуле (4.9): Fn = 10 • (1 + 0,3)2 • (1 + 0,3 • 0,5) = 19,44 млн. руб.

Таким образом, в условиях задачи смешанная схема начисления процентов более выгодна для банка.

Возможны финансовые контракты, в которых начисление процентов осуществляется по внутригодовым подпериодам, а продолжительность общего периода действия контракта не равна целому числу подпериодов. В этом случае также возможно использование двух схем:

а) схема сложных процентов:

Fn = P • (1+ r /m) m · k • (1+ r /m) f (4.10)

б) смешанная схема:

Fn = P • (1 + r /m) m · k • (1 + f •r /m), (4.11)

где k — количество лет;

m — количество начислении в году;

r — годовая ставка;

f — дробная часть подпериода.

Пример

Банк предоставил ссуду в размере 120 млн. руб. на 27 месяцев (т. е. 9 кварталов, или 2,25 года) под 16 % годовых на условиях единовременного возврата основной суммы долга и начисленных процентов. Проанализировать, какую сумму предстоит вернуть банку при различных вариантах и схемах начисления процентов:

а) годовое; б) полугодовое; в) квартальное.

а) Годовое начисление процентов

В этом случае продолжительность ссуды не является кратной продолжительности базисного периода, т.е. года. Поэтому возможно применение любой из схем, характеризуемых формулами (4.8) и (4.9) и значениями соответствующих параметров: w = 2; f = 0,25; r = 16 %.

При реализации схемы сложных процентов:

Fn = P ·(1 + r)w+f = 120 · (1 + 0,16)2.25 = 167,58 млн. руб.

При реализации смешанной схемы:

Fn = P · (1 + r) w · (1 + f · r)= 120 · (1 +0,16)2 · 1,04= 167,93 млн. руб.

б) Полугодовое начисление процентов

В этом случае мы имеем дело с ситуацией, когда начисление процентов осуществляется по внутригодовым подпериодам, а продолжительность общего периода действия контракта не равна целому числу подпериодов. Следовательно, нужно воспользоваться формулами (4.10) и (4.11), когда базисный период равен полугодию, а параметры формул имеют следующие значения:

k =2; w = 2; f = 0,25; r = 16 %.

При реализации схемы сложных процентов:

Fn = P • (1+ r /m) m · k • (1+ r /m) f = 120 • (1 +0,08)4,5= 169,66 млн. руб.

При реализации смешанной схемы:

Fn = P • (1 + r /m) m · k • (1 + f •r /m) = 120 • (1 + 0,08)4 •

• (1 + 1/2 • 0,16/2) = 169, 79 млн.руб;

в) Квартальное начисление процентов

В этом случае продолжительность ссуды кратна продолжительности базисного периода и можно воспользоваться обычной формулой сложных процентов (4.4), в которой n = 9, а r =0,16 / 4 = 0,04.

Fn = 120 · (1 + 0,04)9 = 170,8 млн.руб.

Поиск по сайту: