|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Структура показателей заемного капитала

| Наименование показателя | Код | На 31 декабря 2010 г. | На 31 декабря 2009 г. | На 31 декабря 2008 г. |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | ||||

| Отложенные налоговые обязательства | ||||

| Резервы под условные обязательства | ||||

| Прочие обязательства | ||||

| Итого по разделу IV | ||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | ||||

| Кредиторская задолженность | ||||

| Доходы будущих периодов | ||||

| Резервы предстоящих расходов | ||||

| Прочие обязательства | ||||

| Итого по разделу V | ||||

| БАЛАНС |

Таблица 8

Анализ структуры показателей заемного капитала 2010 г.

| № | Показатели | На начало года | На конец года | Отклонения | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | % | ||

| 1. | Долгосрочные займы и кредиты | ||||||

| 2. | Краткосрочные займы и кредиты | ||||||

| 3. | Кредиторская задолженность | 100% | 100% | -811 | -25% | ||

| 4. | Задолженность учредителям по выплате доходов | ||||||

| 5. | Прочие | ||||||

| Итого заемных средств | 100% | 100% | -811 | -25% |

В составе заемных средств наибольший удельный вес на конец 2010 года занимает кредиторская задолженность, её доля составляет 100 %, как на начало, так и на конец года.

В общем, к концу 2010 года, сумма заемных средств предприятия уменьшилась на 811 тыс. рублей, что произошло в основном за счет погашения части обязательств предприятия перед кредиторами.

| Наименование показателя | Код | На 31 декабря 2011 г. | На 31 декабря 2010 г. | На 31 декабря 2009 г. |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | ||||

| Отложенные налоговые обязательства | ||||

| Резервы под условные обязательства | ||||

| Прочие обязательства | ||||

| Итого по разделу IV | ||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | ||||

| Кредиторская задолженность | ||||

| Доходы будущих периодов | ||||

| Резервы предстоящих расходов | ||||

| Прочие обязательства | ||||

| Итого по разделу V | ||||

| БАЛАНС |

Таблица 9

Анализ структуры показателей заемного капитала 2011 г.

| № | Показатели | На начало года | На конец года | Отклонения | |||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | % | ||

| 1. | Долгосрочные займы и кредиты | ||||||

| 2. | Краткосрочные займы и кредиты | ||||||

| 3. | Кредиторская задолженность | 100% | 100% | 54% | |||

| 4. | Задолженность учредителям по выплате доходов | ||||||

| 5. | Прочие | ||||||

| Итого заемных средств | 100% | 100% | 54% |

В 2011 году краткосрочные займы и кредиты по-прежнему отсутствуют. Кредиторская задолженность возросла на 1304 тыс. руб. или 54 %. Просроченной задолженности нет, поэтому увеличение суммы привлечённых средств нельзя считать отрицательным моментом в его деятельности.

В результате анализа установили, что на предприятии ООО «ЭТМ-ТРАНС» отсутствует активная политика привлечения заёмных средств.

Проведённый анализ динамики структуры и состава показателей актива и пассива бухгалтерского баланса, позволяет сделать вывод о том, что предприятие наращивает производственный потенциал, укрепляет свою производственную базу, своевременно ведёт расчеты со своими кредиторами, но есть проблемы. Слабо ведётся работа с дебиторами, отсутствует практика использования заёмного капитала.

Анализ динамики структуры предприятия не даёт возможности дать объективную оценку финансовому состоянию предприятия, для этого необходимо провести ликвидности баланса.

Ликвидность баланса определяется как степень покрытия обязательств предприятия ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов - величина, обратная ликвидности баланса но времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств/по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения;

А2 - быстро реализуемые активы - дебиторская задолженность и прочие активы;

АЗ - медленно реализуемые активы - запасы, а также статьи раздела I актива баланса «Долгосрочные финансовые вложения» (уменьшенные на величину вложений в уставный и фонды других предприятий);

А4 - труднореализуемые активы - итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок;

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства;

ПЗ - долгосрочные пассивы - долгосрочные кредиты и займы;

П4 - постоянные пассивы - итог раздела III пассива баланса. Если у предприятия имеются убытки (итог раздела III актива баланса), то для сохранения баланса на величину убытков уменьшаются собственные источники, соответственно корректируется валюта баланса.

Для определения данных показателей и оценки ликвидности баланса проведём его группировку.

Таблица 10

Платежно-аналитический баланс, тыс. рублей

| Актив, сгруппированный по степени ликвидности | Величина на конец периода | Пассив, сгруппированный по степени срочности | Величина на конец периода | Платежный недостаток (излишек) на конец года | |||

| А1 Абсолютно ликвидные, денежные средства - краткосрочные финансовые вложения | П1 Наиболее срочные обязательства, в т. ч.: - кредиторская задолженность - просроченные кредиты | ||||||

| А2 Быстро реализуемые активы, в т. ч.: - краткосрочная дебиторская задолженность - прочие | П2 Краткосрочные пассивы | - | - | -2834 | -3843 | ||

| А3 Медленно реализуемые активы, в т. ч.: - запасы - долгосрочная дебиторская задолженность | П3Долгосрочные пассивы и долгосрочные займы и кредиты | -1869 | -2195 | ||||

| А4 Неликвидные - основные средства и прочие внеоборотные активы | П4 Постоянные пассивы, в т. ч.: - собственный капитал - доходы будущих периодов - и резервы предстоящих расходов | ||||||

| Итого: | Итого: | -43 |

Проанализируем бухгалтерский баланс при помощи относительных показателей платежеспособности.

Показатели ликвидности баланса, как было уже сказано, характеризуют платежеспособность предприятия как возможность рассчитаться по своим обязательствам. Наиболее распространенным условием платежеспособности, оцениваемой относительными показателями, является система из трех неравенств (числовые критерии в пределах, используемыми различными авторами, исследовавшими данный вопрос):

1) КОЭФФИЦИЕНТ АБСОЛЮТНОЙ ЛИКВИДНОСТИ:

К1 = А1 / (П1+П2) > 0,1...0,4;

2) КОЭФФИЦИЕНТ БЫСТРОЙ ЛИКВИДНОСТИ:

К2 = (А1+А2) / (П1+П2)>0,6...1,4;

3) КОЭФФИЦИЕНТ ТЕКУЩЕЙ ЛИКВИДНОСТИ:

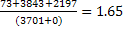

КЗ = (А1+А2+А3) / (П1+П2) > 2;

| 0,09 | 0,02 |

| 1,28 | 1,06 |

| 2,06 | 1,65 |

Рассчитаем данные показатели по данным исследуемого предприятия:

К1 (2010 год) =

К1 (2011 год) =

При расчете данного коэффициента мы видим, что полученные значения не удовлетворяют нормативному значению, предусмотренное для данного коэффициента.

К2 (2010 год) =

К2 (2011 год) =

Данный коэффициент соответствует норме, это значит, что у предприятия есть возможность погасить среднесрочные обязательства, то есть оно платежеспособно, при условии мобилизации усилий по ликвидации дебиторской задолженности.

К3 (2010 год) =

К3 (2011 год) =

Значение коэффициента текущей ликвидности не соответствует нормативному значению.

Таким образом, из расчета показателей видно, что баланс предприятия неликвиден. ООО «ЭТМ-ТРАНС» на конец 2011 года способно погасить лишь 65 % (106 % в 2010 году) своих долгов.

От финансового состояния зависит инвестиционная деятельность предприятия. Недостаток финансовых ресурсов не позволяет обновлять производственные фонды, применять новые технологии, автоматизировать процесс управления предприятием, что может отрицательно сказаться на конкурентоспособности оказываемых услуг.

Финансовое состояние оказывает непосредственное влияние на производственную и коммерческую деятельность, обеспеченность предприятия материальными и финансовыми ресурсами. Руководству предприятия необходимо принять меры по улучшению финансового состояния. Не принятие мер приведет к несвоевременным расчетам с работниками предприятия, бюджетом, внебюджетными фондами, поставщиками, банками и другими кредиторами, что может в итоге привести к банкротству предприятия.

Поиск по сайту: