|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Динамика денежно-кредитных показателей

В январе объем денежной базы сократился на 6,7%, что оказалось минимальным показателем за последние 7 лет. Добавим, что этому предшествовал рост в декабре на 14,9%, что сопоставимо с показателями докризисных лет. Основной вклад в рост рублевой ликвидности денежного рынка в последний месяц внесли традиционно высокие расходы бюджета, составившие 15% от совокупного их объема за 2009 год. Суммарное за прошедший год изменение денежной базы оценивается в 7,4%.

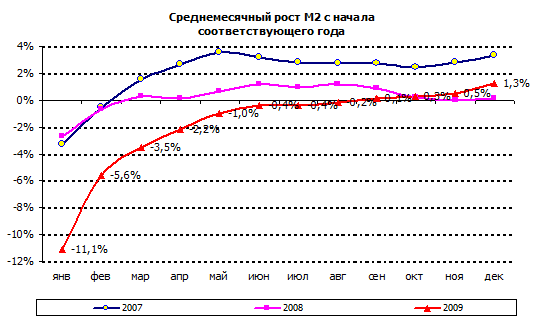

Объем денежной массы (агрегат М2) вырос в декабре на 10,4%. По итогам года прирост М2 достиг 16,3%. В реальном выражении (с учетом инфляции) изменение составило 6,9%. Показатели за 2008 года были равны 1,7% и -10,2% соответственно. Высокие темпы роста продемонстрировали в конце года обе составляющие М2: объем наличных денег увеличился на 12,2% (прирост по итогам 2009 года составил 6,4%), безналичных – на 9,7% (суммарный рост оценивается на уровне 20,2%).

По состоянию на 1 января 2010 г. доля наличных денег в обращении в структуре рублевой денежной массы снизилась на 2,4 п.п. до 25,7%.

Скорость обращения, рассчитанная по денежному агрегату М2, после достижения минимума (на уровне 2,90) в I квартале 2008 г. и роста в конце 2008 г. – первой половине 2009 г. до 3,03-3,05, в последние месяцы, на фоне постепенного восстановления спроса на деньги, снова стала снижаться и к концу года достигла 3,0.

Рассмотрим динамику денежной массы за последние 2 года. Следует привести следующие данные. Ситуация с денежной массой в 2009 году представлена в следующей таблице:

| Дата | Денежная масса М2 | Темпы прироста денежной массы, % | |||

| Всего | в том числе | к предыдущему месяцу | к 01.01.2009 | ||

| Наличные средства М0 | Безналичные средства | ||||

| 01.01.2009 | 13 493,20 | 3 794,80 | 9 698,30 | — | |

| 01.02.2009 | 11 990,70 | 3 312,70 | 8 677,90 | -11,1 | -11,1 |

| 01.03.2009 | 12 021,30 | 3 301,60 | 8 719,70 | 0,3 | -10,9 |

| 01.04.2009 | 12 111,70 | 3 278,30 | 8 833,40 | 0,8 | -10,2 |

| 01.05.2009 | 12 339,10 | 3 410,10 | 8 928,90 | 1,9 | -8,6 |

| 01.06.2009 | 12 861,10 | 3 461,90 | 9 399,30 | 4,2 | -4,7 |

| 01.07.2009 | 13 161,00 | 3 522,50 | 9 638,50 | 2,3 | -2,5 |

| 01.08.2009 | 13 121,00 | 3 550,10 | 9 570,90 | -0,3 | -2,8 |

| 01.09.2009 | 13 305,00 | 3 506,60 | 9 798,50 | 1,4 | -1,4 |

| 01.10.2009 | 13 649,50 | 3 485,60 | 10 163,90 | 2,6 | 1,2 |

| 01.11.2009 | 13 874,70 | 3 566,70 | 10 308,00 | 1,6 | 2,8 |

| 01.12.2009 | 14 224,10 | 3 600,10 | 10 623,90 | 2,5 | 5,4 |

| 01.01.2010 | 15 697,70 | 4 038,10 | 11 659,70 | 10,4 | 16,3 |

Графически ее можно показать следующим образом:

Таким образом, Денежная масса в России – М2 за 2009 год выросла на 16.3% до 15.698 трлн руб., в декабре по сравнению с ноябрем – на 10.3%, о чем свидетельствуют данные ЦБ. Сумма наличных денег в обращении (агрегат М0) в 2009 году увеличилась на 6.4% до 4.038 трлн руб., (в декабре – на 12.2%), объем безналичных средств – на 20.2% до 11.66 трлн руб.

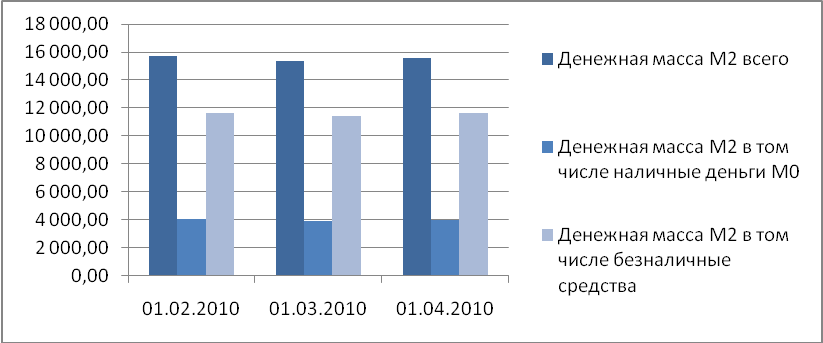

За 2010 год данные представлены в следующей таблице:

| Дата | Денежная масса М2 | Темпы прироста денежной массы, % | |||

| всего | в том числе | к предыдущему месяцу | к 01.01.2010 | ||

| наличные деньги М0 | безналичные средства | ||||

| 01.01.2010 | 15 697,70 | 4 038,10 | 11 659,70 | 10,4 | — |

| 01.02.2010 | 15 331,00 | 3 873,30 | 11 457,70 | -2,3 | -2,3 |

| 01.03.2010 | 15 565,90 | 3 950,00 | 11 615,90 | 1,5 | -0,8 |

| 01.04.2010 | 15 996,50 | 3 986,10 | 12 010,40 | 2,8 | 1,9 |

Или графически:

Денежная масса РФ выросла с 1 апреля 2009 года по 1 апреля 2010 года на 32% против 16% за 2009 год. Положительная динамика этого показателя является основой ускорения роста цен. По мнению председателя ЦБ, динамика денежной массы в последние месяцы вполне совместима с инфляционным ориентиром на 2010 год в 6,5-7,5%.

За последние 12 месяцев (с марта 2009 года по март 2010 года) инфляция составила 6,5%. По итогам 2009 года, рост потребительских цен зафиксирован на уровне 8,8%.

Стабильный и умеренный рост денежной массы, при соответствующем росте объема производства, обеспечивает постоянство уровня цен. Лишь в этом случае рыночные отношения воздействуют на экономическую систему самым эффективным и выгодным образом. Задача кредитно-денежной политики сводится еще и к обеспечению, по возможности, полной занятости (в идеале на свободном рынке должен быть какой-то резерв рабочей силы) и роста реального объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кредитно-денежной политики.

С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране. Соответственно в первом случае денежно-кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае – на ее сокращение, переходу к политике "дорогих денег" (рестрикционной).

IV. ЗАКЛЮЧЕНИЕ

В данной работе было рассмотрено понятие кредитно-денежной системы, основных инструментов кредитно-денежной политики, применяемые Центральным банком для регулирования экономики, типов кредитно-денежной политики и по результатам проведенной работы хочется подвести итоги всему вышеперечисленному.

Прежде всего, хочется отметить, что для положительного развития любой системы необходимы чёткие и понятные, одинаковые для всех субъектов правила поведения. Первейшая роль Центрального банка – обеспечить эти условия и строго контролировать их соблюдение; принять все меры для формирования комплексной правовой основы функционирования финансовых учреждений.

ЦБ обязан выступать как инициатор законотворческого процесса в финансово-кредитной сфере, а так же проводить экспертную оценку предлагаемых для принятия законопроектов, привлекать для этих целей научные учреждения, обеспечить соответствие содержания законопроектов потребностям государства, развития финансово-кредитной системы России.

Огромное значение имеет привлечение к разработке управленческих решений в указанной сфере представителей отечественной науки, нельзя слепо соглашаться на предлагаемые международными финансово-кредитными организациями рецепты выхода из кризисного состояния.

Так же важным является повышение надёжности отдельных финансово-кредитных организаций и всего рынка в целом. В этих целях необходима система страхования инвестиций и банковских вкладов, т.к. без подобной системы довольно проблематично организовать систему долгосрочного кредитования производства в стране, вовлечение частных сбережений в экономику. Здесь же следует отметить необходимость дальнейшего совершенствования своевременной системы ликвидации банков с минимальными потерями для клиентов.

Чрезвычайно важное значение для эффективного осуществления денежно-кредитной политики имеет стабильность банковской системы.

Банковская система любой страны является необходимой составляющей ее экономики. В рамках денежно-кредитных отношений банки обеспечивают непрерывность функционирования сфер производства и потребления. Банковский сектор представляет собой канал, через который всей экономике передаются импульсы денежно-кредитного регулирования. Следовательно, регулирование центральным банком деятельности коммерческих банков можно рассматривать и как одно из направлений денежно-кредитного регулирования экономики со стороны центрального банка. С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Анализ структуры и динамики денежной массы имеет важное значение при выработке центральными банками ориентиров кредитно-денежной политики.

СПИСОК ЛИТЕРАТУРЫ

1. Деньги, кредит, банки: учебник / колл. авт.; под ред. засл. деят. науки проф. О.И. Лаврушина. – 3-е изд., перераб и доп. – М.: КНОРУС, 2006.

2. Долгосрочная концепция развития денежно-кредитной системы России // Деньги и кредит.-1998.

3. Евсюков Д.Е. Электронные деньги как новая составляющая кредитно-денежной системы // Эко.- 2002. - №5 – с. 51- 67.

4. Исаева Е. Б. Денежно-кредитная политика в России: возможности и результаты // Деньги и кредит.-1999.- № 9

5. Обухов Н. П. Кредитный рынок и денежная политика // Финансы. 1995.

6. Основные направления единой государственной денежно-кредитной политики 2002-2003 г.г.// Деньги и кредит.- 2002.-№ 12.- с.3-24.

7. Симонов В.В. Кредитная система и государственное регулирование // Деньги и кредит.- 1992.- №4.

8. Чекмаева Е. Н. Межбанковский кредитный рынок и его регулирование // Деньги и кредит. 1994. № 5-6.

[1] Чекмаева Е. Н. Межбанковский кредитный рынок и его регулирование // Деньги и кредит. 1994. № 5-6.

[2] Исаева Е. Б. Денежно-кредитная политика в России: возможности и результаты // Деньги и кредит. 1999. № 9.

[3] Обухов Н. П. Кредитный рынок и денежная политика // Финансы. 1995.

Поиск по сайту: