|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Тема: Фискальная политика государства

1. Фискальная политика: сущность и основные функции

2. Мультипликаторы фискальной политики

3. Автоматические стабилизаторы и дискреционная фискальная политика

4. Государственный бюджет и ограничения. Государственный долг

1. Фискальная политика – совокупность методов государства в сфере налогообложения и государственных расходов, направленных на обеспечение занятости равновесного платёжного баланса и экономического роста в условиях производства неинфляционного ВВП.

Основные функции фискальной политики:

· Влияние на состояние хозяйственной конъюнктуры

· Перераспределение национального дохода

· Накопление необходимых ресурсов для финансирования государственных программ

· Поддержание высокого уровня занятости и т. д.

Государственные доходы – денежные отношения, складывающиеся между государством, юридическими и физическими лицами в процессе взимания и аккумуляции части стоимости ВВП в общегосударственном фонде с целью их дальнейшего использования для выполнения государством своих функций.

Источник государственного дохода:

· Налоги

· Собственные доходы государства от производительности и других видов деятельности

· Платежи за ресурсы, которые согласно с действующим законодательством находятся в собственности государства

· Официальные трансферты из-за рубежа и прочие

К фискальной политике относятся только такие манипуляции с государственным бюджетом, которые не изменяют количество денег в обращении.

Налоги – финансовые отношения между государством и плательщиками с целью создания общегосударственных фондов денежных средств, необходимых государству для выполнения своих функций.

Налоговая политика – деятельность государства в сфере ведения правовой регламентации и организации уплаты налогов в соответствующие фонды.

Налоговая система – совокупность налогов и обязательных платежей, законодательно установленных в стране для пополнения доходной части бюджета.

Функции налогов:

- распределяющая

- фискальная

- регулирующая

Виды налогов:

I. Прямые – взимаются непосредственно у собственников имущества и у получателей доходов.

1) реальные: а) земельные

б) на долю владения

в) на ценные бумаги

2) личные: а) на прибыль с населения

б) на прибыль корпорации

в) на прирост капитала

г) с наследования и дарения (5%)

д) имущественные налоги

II. Косвенные – взимаются в сфере реализации или потребления товаров, то есть перекладываются на плечи потребителей продукции.

1) фискально-монопольные: а) индивидуальные

б) универсальные (налог с оборота)

в) НДС

2) акцизы на отдельные виды товаров

3) пошлины: а) экспортно-импортные

б) протекционистские

в) фискальные

г) антидемпинговые

д) адвалорные

е) смешанные

Налоговая ставка – законодательно установленный размер налога на одну единицу налогообложения.

- прирост налоговых поступлений

- прирост налоговых поступлений

- прирост дохода

- прирост дохода

Виды налоговых систем:

· Прогрессивная

· Регрессивная

· пропорциональная

Кривая Лаффера показывает при какой ставке налога налоговые поступления максимальны. При дальнейшем увеличении ставки стимулы предполагаемой деятельности уменьшаются, производство сокращается и сокращается поступление в государственный бюджет.

Государственные расходы – это отношения по поводу распределения и использования централизованных и децентрализованных фондов денежных ресурсов с целью финансирования общегосударственных потребностей социально-экономического развития.

Государственные расходы делятся на:

1) Текущие:

а) потребления в государственном секторе

б) расходы на оплату процентов по долгам

в) трансферты

2) Капитальные вложения:

а) государственные инвестиции

На формирование расходов бюджета в Украине в современных условиях влияют:

· Экономический риск, который вызывает:

- увеличение выплат на социальную защиту населения

- увеличение налогов на финансовую поддержку государственного сектора от банкротств, а не на инновационную деятельность

- увеличение налогов на поддержание социальной сферы

· Увеличение монетизированного государственного долга, который вызывает:

- увеличение налогов на покрытие государственного долга

- вытеснение инвестиций из сферы производства

· Увеличение немонетизированного государственного долга, который вызывает выделение средств на покрытие задолженностей, возникающих в предыдущие годы по заработной плате бюджетным работникам, стипендиям и другим видам социальных выплат.

· Дефицит бюджета всех уровней, который предусматривает жёсткий режим экономии средств, сокращение расходов во всех статьях смет на содержание аппарата управления.

· Привлечение внешних ресурсов для покрытия бюджетного дефицита, который приводит к увеличению платежей по процентам.

Изменение налоговых поступлений (Т) мультипликативно влияет на равновесный уровень дохода. Если налоговые поступления снижаются на  - это значит, что доход конечного использования увеличится на

- это значит, что доход конечного использования увеличится на  . Потребительские затраты (С) соответственно возрастут на величину равную

. Потребительские затраты (С) соответственно возрастут на величину равную  , что сдвинет кривую плановых затрат и увеличит равновесный объём производства с

, что сдвинет кривую плановых затрат и увеличит равновесный объём производства с  на

на  на величину равную

на величину равную  .

.

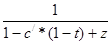

Mt =

Mt =  (если дана ставка налога)

(если дана ставка налога)

Mt =  (открытая экономика)

(открытая экономика)

Где  - прирост национального дохода

- прирост национального дохода

c/ – предельная склонность к потреблению

t – ставка налога

z – предельная склонность к импортированию

Mt – налоговый мультипликатор, показывающий, что уменьшение налогов на определённую величину вызовет увеличение НД на ещё большую величину и наоборот.

Если налоги увеличиваются на одну и ту же величину, что и государственные затраты, то есть  , то равновесный объём производства увеличивается. В таком случае говорят о мультипликаторе сбалансированного бюджета, который всегда <= 1.

, то равновесный объём производства увеличивается. В таком случае говорят о мультипликаторе сбалансированного бюджета, который всегда <= 1.

Если государственные расходы увеличиваются на  , то кривая плановых затрат АД1 сдвигается вверх на такую же величину, а равновесный объём производства возрастает с У1 на У 2 на величину

, то кривая плановых затрат АД1 сдвигается вверх на такую же величину, а равновесный объём производства возрастает с У1 на У 2 на величину  .

.

, где МG - мультипликатор государственных расходов, который показывает на сколько изменились совокупные доходы при изменении государственных затрат на 1 грн., он рассчитывается по формуле:

, где МG - мультипликатор государственных расходов, который показывает на сколько изменились совокупные доходы при изменении государственных затрат на 1 грн., он рассчитывается по формуле:

1) в закрытой экономике MG =

2) в закрытой экономике, при данной налоговой ставке

MG =

3) в открытой экономике MG =

Дискреционная фискальная политика – политика, при которой правительство сознательно манипулирует государственными расходами и налогами с целью изменения реального объема национального производства, контроля за инфляцией и ускорение экономического роста.

Основные инструменты дискреционной фискальной политики:

1. Изменение программ общественных и других программ, связанных с расходами производства

2. Изменение программ транспортного типа

3. Циклические изменения налоговых ставок

Дискреционная политика с целью стимулирования АД в период кризиса предусматривает сознательное составление государственного бюджета с дефицитом.

1. Недискреционная (автоматическая) фискальная политика базируются на действии встроенных стабилизаторов, которые обеспечивают естественное приспособление экономики к фазам деловой конъюнктуры.

Автоматические стабилизаторы – это такие налоговые и бюджетные механизмы, действиям которых присуща постоянная направленность на смягчение экономических колебаний.

К автоматическим стабилизаторам относятся:

- автоматическое изменение налоговых поступлений при прогрессивной ставки налогов

- помощь на случай безработицы и различные виды социальных трансфертов

При недискреционной фискальной политике бюджетный дефицит или излишек создаётся самими автоматическими стабилизаторами.

4. Бюджет – денежное выражение сбалансированной сметы доходов и расходов государства за определённый период.

Фактический бюджет равен структурный плюс циклический.

Фактический бюджет отображает реальные поступления, расходы и дефицит за определённый период.

Структурный бюджет отражает какими должны быть доходы, расходы и дефицит, если экономика функционирует при потенциальном ВНП.

Циклический бюджет показывает влияние делового цикла на бюджет и измеряет изменение доходов, расходов и дефицит, которые возникают из-за того, что экономика не работает при потенциальном объёме производства, а находится в состоянии роста или спада.

Бюджет может быть:

- нормальный

- дефицитный

- профицитный

Бюджетная политика – политика изменения государственных доходов и расходов для поддержания рыночного равновесия и стимулирования развития отдельных сфер национальной экономики.

Концепции бюджетной политики:

1) ежегодно балансируемый бюджет (положительное или нулевое сальдо по итогам каждого года)

2) циклически сбалансированный бюджет (балансирование бюджета не на год, а на период экономического цикла)

3) балансирование функциональных финансов (балансирование не бюджета, а экономики в целом)

Причины бюджетного дефицита:

· снижение доходов в условиях кризисного состояния экономики

· уменьшение прироста НД

· увеличение бюджетных затрат

· непоследовательная финансово-экономическая политика

· большой объём государственного сектора

· увеличение затрат по обслуживанию государственного долга

Методы снижения бюджетного дефицита:

- конверсия

- переход от финансирования к кредитованию

- ликвидация дотации убыточным предприятиям

- сокращение затрат по управлению

- реформирование системы налогообложения

- повышение роли местных бюджетов

Виды бюджетного дефицита:

1) По форме проявления

а) открытый (официально признанный в законе о бюджете на соответствующий год)

б) скрытый (возникает в результате завышения объёмов плановых расходов и включения в состав доходов источников покрытия бюджетного дефицита)

2) По причинам возникновения

а) вынужденный (в следствии сокращения ВВП и ограниченности финансовых ресурсов страны)

б) сознательный (возникающий в следствии дискреционной политики)

3) По направлению бюджетного финансирования

а) активный (характеризуется направлением средств на инвестирование экономики, что способствует росту ВВП)

б) пассивный (характеризуется направлением средств на покрытие текущих расходов)

Причины бюджетного дефицита в Украине:

· увеличение выплат по государственному долгу

· значительный объём социальных трансфертных платежей

· уклонение от уплаты налогов

· значительные затраты на управление

Источники покрытия бюджетного дефицита:

1) государственные займы

2) казначейские обязательства

3) ужесточение налогообложения

4) денежная эмиссия

5) международные кредиты

Государственный долг – накопленная сумма заёмных правительством средств для финансирования дефицита бюджета.

Государственный долг состоит из:

1) задолженности по выпущенным и непогашенным внутренним государственным займам – внутренний долг.

2) Финансовые обязательства страны по отношению к иностранным кредиторам на определённую дату – внешний долг.

Внутренний долг делится на:

- монетизированный – складывающийся из долгов, опосредованных кредитными отношениями государства с банками.

- не монетизированный – складывающийся из невыполненных государством обязательств с населением или хозяйствующими субъектами.

По срокам уплаты различают:

- текущий – срок уплаты по которым наступает в текущем году.

- капитальный – долг, срок уплаты по которому ещё не наступил.

Причины государственного долга:

· Хронический дефицит государственного бюджета

· Превышение темпов роста государственных расходов над государственными доходами

· Дискреционная фискальная политика, направленная на снижение налогового бремени

· Привлечение средств нерезидентов с целью поддержания стабильности национальной валюты

· Действие автономных стабилизаторов

В зависимости от характера влияния государственного долга на экономику может быть краткосрочным («эффект вытеснения инвестиций») и долгосрочным, связанным с накоплением капитала и потреблением будущих поколений.

Последствия государственного долга:

· Сокращение потребления населением страны

· Вытеснение частного капитала и ограничение дальнейшего развития экономики

· Увеличение налогов для обслуживания государственного бюджета

· Перераспределение доходов в пользу собственников государственных облигаций

Управление государственным долгом – это совокупность методов государства, связанных с изучением конъюнктуры на рынке, выпусков новых займов с выплатой процентов по займам, проведение конверсий (изменение условий доходности), проведение консолидации (изменение срока займа), определение ставок процента по государственному кредиту, а так же погашением ранее выпущенных займов, срок уплаты по которым уже наступил.

Рефинансирование государственного долга – выпуск новых займов для того, чтобы рассчитаться с собственниками облигаций прежних займов.

Поиск по сайту: