|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Прогнозирование банкротства

В экономической литературе предлагается несколько отличающихся методик и математических моделей диагностики вероятности наступления банкротства организаций. Первые исследования аналитических коэффициентов для предсказания возможных осложнений в финансовой деятельности компаний проводились в США ещё в начале тридцатых годов. В современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером. В связи с этим необходимо рассмотреть сущность этих подходов.

“Z-счёт” Э. Альтмана представляет собой пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США. Итоговый коэффициент вероятности банкротства Z рассчитывается с помощью пяти показателей, каждый из которых был наделён определённым весом, установленным статистическими методами:

Z-счёт = 1,2 х К1 + 1,4 х К2 + 3,3 х К3 + 0,6 х К4 + К5, где

К1 — доля чистого оборотного капитала в активах;

К2 — отношение накопленной прибыли к активам;

К3 — рентабельность активов;

К4 — отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заёмным средствам;

К5 — оборачиваемость активов.

В зависимости от значения “Z-счёта” по определённой шкале производится оценка вероятности наступления банкротства в течение двух лет:

если Z <1,81, то вероятность банкротства очень велика;

если 1,81 < Z < 2,675, то вероятность банкротства средняя;

если Z = 2,675, то вероятность банкротства равна 0,5.

если 2,675 < Z < 2,99, то вероятность банкротства невелика;

если Z > 2,99, то вероятность банкротства ничтожна.

Вероятность банкротства организаций, акции которых не котируются на фондовой бирже, определяется по балансовой стоимости акций. В этой модели используются следующие показатели:

Z2 = 0,717х1 + 0,847х2 + 3,107х3 + 0,420х4 + 0,998х5, где

Х1 = Чистый оборотный капитал / Общие активы;

Х2 = (Резервный капитала + Нераспределенная прибыль)/ общие активы;

Х3 = (Прибыль до налогообложения + Проценты к уплате)/ общие активы;

Х4 = Капитал и резервы/Общие обязательства;

Х5 = Выручка от продажи/общие активы.

Если Z <1,23, вероятность банкротства очень высокая,

Z = 1,23 – 2,9 зона неведения

Z > 2,9 вероятность банкротства невелика.

Существуют мнения, что в период переходной экономики вышеуказанную модель использовать нецелесообразно. Аргументами сторонников этих мнений служат:

- несопоставимость факторов, генерирующих банкротство;

- различия в учете отдельных показателей;

- влияние инфляции на их формирование;

- несоответствие балансовой и рыночной стоимости отдельных активов и другие объективные причины.

В связи с этим требуется корректировка весовых коэффициентов значимости показателей в модели Альтмана.

В таком случае используют модель, при которой учитываемым фактором риска является возможность необеспечения заемных средств собственными в будущем периоде.

Z = −0,3877 − 1,0736Ктл + 0,0579Кзс, где

Ктл — коэффициент текущей ликвидности;

Кзс — коэффициент капитализации.

Интерпретация результатов:

Z < 0 — вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z;

Z = 0 — вероятность банкротства равна 50%;

Z > 0 — вероятность банкротства больше 50% и возрастает по мере увеличения рейтингового числа Z.

Следует отметить, что при разработке зарубежных моделей не учитывался весь спектр внешних факторов риска, свойственных российским условиям: финансовая обстановка в стране, темпы инфляции, условия кредитования, особенности налоговой системы и т.д. Поэтому для большей объективности финансовое состояние предприятия необходимо оценивать с помощью нескольких методов интегральной оценки, в том числе и отечественных моделей.

Модели прогнозирования финансовой устойчивости и банкротства могут применяться как для внутренних целей организации, так и анализа бизнес-рисков деловыми партнерами.

Модель У. Бивера. Модель даёт возможность оценить финансовое состояние фирмы с точки зрения её возможного будущего банкротства (финансовой несостоятельности). Особенностями конструкции модели являются: отсутствие индикаторов (весовых коэффициентов); наличие для предлагаемых показателей тренда на временном интервале до пяти лет. По содержанию модель представляет комплекс финансовых показателей, характеризующих платёжеспособность, финансовую независимость и рентабельность организации. Адаптированная модель Бивера для российских реалий включает следующие показатели:

| Показатель | Алгоритм | Вероятность риска банкротства | ||

| Незначи- тельная | Средняя (в течение ближайших 5 лет) | Высокая (в течение ближайшего года) | ||

| Коэффициент Бивера | (Чистая прибыль + Амортизация) Заемный капитал | 0,4- 0,45 | 0,17 | -0,15 |

| Коэффициент текущей ликвидности | Оборотные активы Текущие обязательства | Менее 3,2 | Менее 2 | Менее 1 |

| Рентабельность активов | Чистая прибыль Величина активов | 0,6 – 0,8 | 0,4 | -0,22 |

| Коэффициент финансовой зависимости | ЗК СК+ЗК | Менее 0,37 | Менее 0,5 | Менее 0,8 |

| Коэффициент покрытия активов собственными оборотными средствами | СК – Внеоб.А Итого активов | 0,4 | Менее 0,3 | Менее 0,06 |

Шкала оценки риска банкротства построена на основе сравнения фактических значений показателей с рекомендуемыми. Вероятность банкротства компании оценивается по одной из групп возможных состояний, где находится большинство расчетных значений показателей.

Модель Лиса. В четырёхфакторной модели Лиса факторы-признаки учитывают такие результаты деятельности как ликвидность, рентабельность и финансовая независимость экономической организации. Конструкция модели имеет вид

Z = 0,063Х1 +0,092Х2+0,057Х3+0,001Х4, где

Х1- Оборотный капитал/сумма активов;

Х2 – прибыль орт реализации/сумма активов;

Х3 – нераспределенная прибыль/сумма активов;

Х4 – собственный капитал/заемный капитал.

Если

Z<0,037 – вероятность банкротства высокая;

Z>0,037 – вероятность банкротства малая.

Модель Таффлера. Таффлером была предложена следующая модель прогнозирования финансовой несостоятельности экономической организации. В целом по содержательности и набору факторов-признаков модель Таффлера ближе к российским реалиям, чем модель Лиса.

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4,

где Х1 — прибыль от реализации / краткосрочные обязательства;

Х2 — оборотные активы / сумма обязательств;

Х3 — краткосрочные обязательства / сумма активов;

Х4 — выручка от реализации / сумма активов.

Интерпретация результатов:

Z > 0,3 — малая вероятность банкротства;

Z < 0,2 — высокая вероятность банкротства.

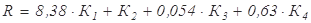

Модель R-прогнозирования вероятности банкротства. Данная модель прогнозирования банкротства торгово-посреднических экономических организаций включает четыре фактора и имеет следующий вид:

где К1 = оборотный капитал / актив;

К2 = чистая прибыль / собственный капитал;

К3 = выручка от реализации / актив;

К4 = чистая прибыль / интегральные затраты.

| Значение R | Вероятность банкротства, % |

| Меньше 0 | Максимальная (90 - 100) |

| 0 - 0,18 | Высокая (60 - 80) |

| 0,18 - 0,32 | Средняя (35 - 50) |

| 0,32 - 0,42 | Низкая (15 - 20) |

| Более 0,42 | Минимальная (до 10) |

Одним из специфических подходов к прогнозированию банкротства относится метод Аргенти. Согласно его методике, исследование начинается с предположений, что:

(а) идет процесс, ведущий к банкротству,

(б) процесс этот для своего завершения требует нескольких лет,

(в) процесс может быть разделен на три стадии:

Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства.

Ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству).

Симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи "творческих" расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 - промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель - А-счет.

Тестирование состояния организации производится по следующей схеме:

| Показатель | Балл согласно Аргенти | Ваш балл |

| Недостатки | ||

| Директор-автократ | ||

| Председатель совета директоров является также директором | ||

| Пассивность совета директоров | ||

| Внутренние противоречия в совете директоров (из- за различия в знаниях и навыках) | ||

| Слабый финансовый директор | ||

| Недостаток профессиональных менеджеров среднего и нижнего звена (вне совета директоров) | ||

| Недостатки системы учета: | ||

| Отсутствие бюджетного контроля | ||

| Отсутствие прогноза денежных потоков | ||

| Отсутствие системы управленческого учета затрат | ||

| Вялая реакция на изменения (появление новых продуктов, технологии, рынков, методов организации труда и т.д.) | ||

| Максимально возможная сумма баллов 43 "Проходной балл" 10 Если сумма больше 10, недостатки в управлении могут привести к серьезным ошибкам | ||

| Ошибки | ||

| Слишком высокая доля заемного капитала | ||

| Недостаток оборотных средств из-за слишком быстрого роста бизнеса | ||

| Наличие крупного проекта (провал такого проекта подвергает фирму серьезной опасности) | ||

| Максимально возможная сумма баллов 45, "Проходной балл" 15. Если сумма баллов на этой стадии больше или равна 25, компания подвергается определенному риску | ||

| Симптомы | ||

| Ухудшение финансовых показателей | ||

| Использование "творческого бухучета" | ||

| Нефинансовые признаки неблагополучия (ухудшение качества, падение "боевого духа" сотрудников, снижение доли рынка) | ||

| Окончательные симптомы кризиса (судебные иски, скандалы, отставки) | ||

| Максимально возможная сумма баллов 12. Максимально возможный А-счет 100. "Проходной балл" 25. Большинство успешных компаний 5-18. Компании, испытывающие серьезные затруднения 35-70. Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет. Чем больше А-счет, тем скорее это может произойти. |

Поиск по сайту: