|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Распределительный метод (по доходам)

При расчете ВНП по доходам суммируются все виды факторных доходов, а также амортизационные отчисления и чистые косвенные налоги на бизнес, т. е. налоги минус субсидии. В составе ВНП обычно выделяют следующие виды факторных доходов (критерием служит способ получения дохода):

оплата труда (заработная плата, премии и др.);

доходы собственников (доходы не корпоративных предприятий, мелких магазинов, ферм, товариществ и др.);

рентные доходы;

прибыль корпораций (остающаяся после оплаты труда и процентов за кредит);

чистый процент (как разница между процентными платежами фирм другим секторам экономики и процентными платежами, полученными фирмами от других секторов – домашних хозяйств, государства, исключая выплаты процентов по государственному долгу).

Как и при других способах подсчета, в данном случае существует связь между показателями ВВП и ВНП: ВНП = ВВП + чистые факторные доходы из-за рубежа. Чистые факторные доходы из-за рубежа равны разности между доходами, полученными гражданами данной страны за рубежом, и доходами иностранцев, полученными на территории данной страны.

5. Валовой национальный продукт (ВНП) — это произведенный в течение года совокупный объем конечных товаров и услуг, выраженный в деньгах. Определение ВНП можно сформулировать и иначе: ВНП — это рыночная стоимость совокупного объема конечных товаров и услуг, произведенных в течение календарного года.

Валовой внутренний продукт (ВВП) — это стоимость конечной продукции, произведенной на территории данной страны за определенный период, независимо от того, находятся факторы производства (труд, земля, капитал, предпринимательские способности) в собственности граждан данной страны или принадлежат иностранцам (не имеющим гражданства этой страны). Валовой внутренний продукт (ВВП) отличается от валового национального продукта (ВНП) на величину чистых факторных доходов из-за рубежа. Чистые факторные доходы из-за рубежа равны разности между доходами, полученными гражданами данной страны за рубежом, и доходами иностранцев, полученными на территории данной страны.

Номинальный ВНП – отражает объем национального производства в ценах текущего периода, то есть на момент производства этого объема товаров и услуг.

Реальный ВНП – общая рыночная стоимость товаров и услуг, измеренная в постоянных ценах (ценах базисного года) или ВНП, величина которого скорректирована с учетом изменения уровня цен (инфляции или дефляции). Реальный ВНП не увеличивается, когда растет инфляция.

6. В действительности экономика развивается не по прямой линии (тренду), характеризующей экономический рост, а через постоянные отклонения от тренда, через спады и подъемы. Экономика развивается циклически (рис. 1.). Экономический (или деловой) цикл (business cycle) представляет собой периодические спады и подъемы в экономике, колебания деловой активности. Эти колебания нерегулярны и непредсказуемы, поэтому термин «цикл» достаточно условный. Выделяют две экстремальные точки цикла: 1)точку пика (peak),соответствующую максимуму деловой активности; 2) точку дна (trough), которая соответствует минимуму деловой активности (максимальному спаду).

Цикл обычно делится на две фазы фазу спада или рецессию, которая длится от пика до дна. Особенно продолжительный и глубокий спад носит название депрессии. 2) фазу подъема или оживление, которое продолжается от дна до пика.

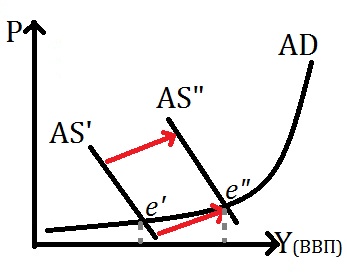

Основной причиной экономических циклов выступает несоответствие между совокупным спросом и совокупным предложением, между совокупными расходами и совокупным объемом производства. Поэтому циклический характер развития экономики может быть объяснен: либо изменением совокупного спроса при неизменной величине совокупного предложения (рост совокупных расходов ведет к подъему, их сокращение обусловливает рецессию); либо изменением совокупного предложения при неизменной величине совокупного спроса (сокращение совокупного предложения означает спад в экономике, его рост - подъем).

7. Одним из ярких проявлений макроэкономической нестабильности является неполная занятость или большая доля безработных в общей численности населения. Безработица вносит в экономическое развитие неопределенность, влияет на ряд важных показателей, например ВВП.

Безработица — это социально-экономический процесс, определяющий долю трудоспособного населения, временно испытывающего сложности с трудоустройством.

Причины безработицы:

1) колебания спроса и предложения рабочей силы на рынке труда;

2) экономические циклы, например сезонный. Сезон сельскохозяйственных работ затрагивает летний период и начало осени. В это время наблюдается наибольший уровень занятости;

3) технологические нововведения. Например, появление компьютеров привело к тому, что ряд людей остались без работы, их функции стали выполнять машины;

4) несовершенная конкуренция на рынке труда, ограничение мобильности трудовых ресурсов;

5) стремление предприятий, желающих минимизировать издержки производства, избавиться от лишней рабочей силы. Специалисты выделяют следующие виды безработицы:

1) фрикционная (естественная, добровольная) связана с поиском и сменой места работы;

2) структурная, как правило, связана с глубокими изменениями в структуре экономики: появлением новых отраслей и упадком прежних, преобразованиями в структуре спроса и предложения рабочей силы.

Зачастую люди, проработавшие довольно долго на одном месте, получившие огромный опыт и проявившие профессионализм в той или иной деятельности, оказываются без работы. Дело в том, что с внедрением новых технологий предприятие предъявляет спрос на новые специальности. И поскольку прежние кадры оказываются недостаточно подготовленными в этом плане, а переквалификация занимает много времени, то их просто увольняют. Поэтому эта безработица вынужденная;

3) скрытая безработица имеет место в том случае, если человек числится на предприятии в качестве рабочей силы, но не работает и, соответственно, заработную плату не получает;

4) циклическая безработица возникает вследствие кризиса экономики в целом. Это наиболее опасный тип безработицы, поскольку, помимо социальных противоречий, она ведет и к снижению величины реального ВВП.

Американский экономист Артур Оукен (1928—1979) сформулировал закон: при повышении уровня безработицы на 1 % страна теряет в фактическом ВВП 2—3 %. (Y – Y*) / Y* = –(U – U*), где Y — фактический ВВП; Y* — потенциальный ВВП; U — фактический уровень безработицы; U* — естественный уровень безработицы; — коэффициент, показывающий зависимость ВВП от изменений циклической безработицы.

8. Инфляция один из основных атрибутов любой современной экономики, независимо от степени ее цивилизованности. В наиболее развитых странах она колеблется от 1-1,5% до 4,5-5%, в развивающихся и кризисных экономиках может достигать десятков тысяч процентов в год (например, в России в 1992 г. – 2500%).

Под инфляцией понимают переполнение каналов денежного обращения излишней (относительно товарной) денежной массы, сопровождаемое ростом цен на товары и услуги, что ведет к падению покупательной способности денег.

В макроэкономическом плане причины инфляции могут быть разделены на два глобальных блока: монетарные и немонетарные, что вытекает из уравнения Фишера, показывающего соотношение денежной и товарной массы в экономике: MV=PQ, где М – количество денег в экономической системе, V – скорость обращения денег (число оборотов в год одноименной денежной единицы), Р – средневзвешенный уровень цен готовых товаров и услуг, Q – объем национального продукта, взятый в реальном исчислении.

Из уравнения Фишера видно, что превышение денежной массы над товарной может объясняться либо более высокими темпами роста денежной массы (MV) - (монетарными причинами), либо сокращением товарной массы (PQ) - (немонетарными причинами).

К монетарным причинам инфляции относятся:

1. Широкомасштабная эмиссия денег, проводимая Центральным банком (ЦБ) без должной привязки к росту товарной массы. Причинами такого шага может быть стремление покрыть бюджетный дефицит.

2. Безналичная кредитная эмиссия (кредитная экспансия), проводимая банковским сектором экономики. В том случае, когда количество расчетных инструментов растет быстрее товарного наполнения рынка, создается ситуация перекредитования экономики.

3. Политика валютного курса, проводимая ЦБ, который, регулируя валютный ранок, оказывает либо сдерживающее, либо поощряющее воздействие на инфляционные процессы в национальной экономике, что зависит от решаемых задач.

4. Изменение уровня процентных ставок в банковской системе. Ввиду широкого участия кредита в торговых и производственных сделках развитых стран, его удорожание приводит как к росту цены товара (заемщик включает в себестоимость процентные издержки), так и к сокращению сбыта товара, что снижает товарную массу.

К немонетным причинам инфляции относятся:

1. Наличие значительных непроизводительных расходов у государства (в первую очередь - военных), которые невозможно использовать в реальном товарном обращении.

2. Неразвитость рынков применения денег. Когда сфера применения денег ограничивается только потребительскими товарами и услугами, все денежное давление сосредоточено только в названных частях товарного обеспечения, усиливая инфляционные колебания. Чем шире спектр применения денег, тем стабильнее денежное обращение.

3. Низкий уровень развития и дисбаланс структуры национального производственного комплекса (например, в СССР).

4. Низкая производительность труда, определяющая структуру себестоимости товаров и услуг и, в конечном счете, уровень цен на них.

5. Недостаточный уровень образования населения. В условиях глобализации мировой экономики, всеобщей компьютеризации образовательный уровень определяет задействованность граждан в производственном процессе. Высокий уровень образования позволяет развивать высокотехнологические отрасли экономики, доля материальных затрат в которых незначительна, а интеллектуальная составляющая велика.

Кроме того существуют еще два вида инфляции: инфляция спроса и инфляция издержек.

Причиной инфляции спроса является преобладание платежеспособного спроса над реальным товарным предложением в рамках национальной экономической системы. Причины этого:

1. Несбалансированная политика ЦБ, выпустившего в обращение излишнюю денежную массу или не предотвратившего излишнюю кредитную активность банковской системы (актуальна для стран с рыночной экономикой).

2. Низкая эффективность работы национального товаропроизводителя (преобладает в странах с командно-административной экономикой).

Воздействие инфляции спроса на экономику является однозначно негативным, она может вызывать сокращение производства, падение инвестиционной активности населения, перетекание капитала из сферы производства в сферу обращения, ослабление позиций национальной денежной единицы на валютном рынке и т.д.

Инфляция издержек возникает ввиду роста издержек производства или реализации товаров у участников товарообменных операций, что приводит к росту цен. Причины этого:

1. Социальная причина (распространена в экономически развитых странах) связана с борьбой профсоюзов за права и социальные гарантии наемных рабочих. В результате работодатели, увеличивая продолжительность отпуска, уровень минимальной оплаты труда и др., увеличивают издержки, включая их в цену товара.

2. Налоговая причина связана с ужесточением налогового режима в стране, что увеличивает налоговую нагрузку на конкретных товаропроизводителей.

3. Структурная причина состоит из:

а) уровень монополизации национального производства, так как повышение цен или тарифов любым из монополистов приводит к росту издержек у предпринимателей, так или иначе связанных с монополистами, а значит - к росту цен. Особенно значимо это для российской экономики, где монополистами являются целые отрасли: железнодорожный транспорт, электроэнергетика, обеспечение газом и т. д.

б) степень привязки национального рынка к мировому. В условиях глобализации и взаимопроникновения национальных экономик падение курса национальной денежной единицы может вызвать инфляцию в связи с удорожанием импортных товаров, комплектующих деталей, используемых местными товаропроизводителями, а также увеличением нагрузки на бюджет, обслуживающий внешний долг государства.

в) степень доверия населения к государству, финансовому рынку и национальной валюте. Отсутствие доверия вызывает отток денег из орудий накопления, а значит, удорожание кредитов, низкую капитализацию отечественных компаний, ускорение оборачиваемости национальной валюты. Все это ведет к повышению цен.

Воздействие инфляции издержек на экономику не является однозначно негативным. Удерживаемая на уровне до 1,5% годовых, она стимулирует национальное производство. В данном случае имеет место двойной характер инфляции: с одной стороны - обесценивает фиксированные доходы граждан (пенсии, зарплату бюджетников), с другой – создается дополнительная денежная масса, которая, попадая на рынок, формирует дополнительный сбыт товаров.

9. Факторы развития инфляции можно также классифицировать как внутренние и внешние.

К внутренним факторам относятся: чрезмерные военные расходы, что способствует потере части общественного богатства, создает дополнительный денежный спрос за счет военных ассигнований без соответствующего поступления товаров в оборот, порождает дефицит государственного бюджета и рост государственного долга; чрезмерные инвестиции; необоснованное повышение цен и заработной платы; кризис государственных финансов; кредитная экспансия, т.е. расширение масштаба банковского кредитования сверх реальных потребностей хозяйства, что ведет к эмиссии денег в безналичной форме; чрезмерная эмиссия денег в наличной и безналичной формах, увеличение скорости обращения денег.

К внешним факторам относятся: структурные мировые кризисы, сопровождающиеся многократным ростом цен на сырье, импорт которого стал поводом для резкого повышения цен монополиями, товары и услуги которых, экспортируются в другие страны; обмен банками национальной валюты на иностранную вызывает потребность в дополнительной эмиссии бумажных денег, что переполняет каналы денежного обращения, ведет к инфляции.

Помимо указанных макроэкономических факторов на возникновение инфляции влияет два блока причин:

· рост издержек производства, а, следовательно, цен, что связано с внезапным, непредвиденным увеличением стоимости сырья или затрат на энергию;

· инфляция, вызванная предложением, что характерно для экономики, в которой ограничена конкуренция.

Таким образом, главной причиной инфляции служит нарушение натурально-стоимостной сбалансированности, возникающей в результате диспропорций в сфере распределения ВВП, дефицита государственного бюджета и нарушения товарного и денежного обращения.

Социально-экономические последствия

При всем многообразии причин, вызывающих инфляцию, в повседневной экономической жизни она предстает в виде неуклонного роста цен, что чрезвычайно болезненно для общества.

Устойчивые, уравновешенные цены являются непременным условием нормального экономического развития, выступают гарантом согласованности процессов производства, распределения, обмена и потребления. Напротив, инфляционные, «взбесившиеся» цены разрушают устойчивый ход общественного воспроизводства. Цены товаров отрываются от их реальной стоимости, теряют свои качества достоверного выражения затрат труда на их производство. В результате нарушаются количественные пропорции в обмене одного товара на другой, деформируются отношения спроса и предложения. Следствием этого является искаженное распределение труда и ресурсов между сферами и секторами экономики, возникают диспропорции в объемах производства товаров и услуг. Перераспределение национального дохода отрывается от его естественной трудовой основы.

Конкретные проявления социально-экономических последствий инфляции — в силу сложности самого явления — масштабны и разноплановы.

Наиболее ощутимым результатом инфляционного роста цен является

«дороговизна» — катастрофическое удорожание товаров потребительского назначения. Неуклонное повышение цен на предметы повседневного спроса ведет к сокращению денежных доходов в их реальном выражении, подрывает позиции покупателей на рынках. Ослабление покупательной способности вызывает в свою очередь падение объемов потребления материальных и духовных благ и услуг, существенно ухудшает структуру потребления. В итоге происходит снижение жизненного уровня и ухудшение качества жизни в обществе, появляются абсолютная и относительная бедность и даже нищета.

Другим не менее существенным последствием инфляционного повышения цен служит «хаос относительных цен». Неравномерный, противоречивый рост цен на продукцию различных секторов и на отдельные виды товаров взрывает устоявшуюся структуру относительных цен, отрывает цену одних товаров от других. В итоге дезорганизуются нормальные рыночные связи и отношения, производители теряют своих традиционных покупателей и поставщиков, возрастают издержки и ненадежность производства. Экономика в целом впадает в состояние кризисного упадка, в ее структуре возникают перекосы.

Наконец, еще одним важнейшим следствием инфляционного взлета цен является обесценение денег. Потребность во все большей денежной массе для обслуживания того же или сокращающегося объема производства и потребления, неправомерное сосредоточение и накопление денег в результате широкой денежной эмиссии порождают грандиозный размах спекулятивной активности на товарно-денежных и валютных рынках. Одни теряют, другие выигрывают. В итоге происходит экономически и социально неоправданное перераспределение общественных доходов и общественного достояния между различными социальными слоями и структурами, угрожающих размеров достигают социальное расслоение и напряженность.

Однако рост цен сам по себе еще не дает всей картины негативных последствий инфляции для уровня жизни. Эти данные раскрывают главным образом динамику, масштабы, всеобщность явления. Чтобы картина обрела полноту, необходимо принять в расчет самую главную принципиальную особенность инфляционного роста цен: в отличие от обычного повышения цен (скажем, в результате возрастания спроса), когда рост цен компенсируется или чаще всего перекрывается доходами потребителей, инфляционное повышение цен обязательно идет в паре, в сцепке с сокращением доходов основной массы населения — происходит не только относительное, но, прежде всего, абсолютное падение покупательной способности общества.

Когда народное хозяйство поражено инфляцией, потери неизбежны. В условиях же необходимости экономических преобразований инфляция практически им противодействует, поскольку делает невозможными рациональные экономические расчеты. Проблемы, вызываемые инфляцией, почти полностью связаны с неопределенностью. Непредсказуемость экономических явлений и разрушение инфляцией функции цен являются характерной чертой и открытой, и подавленной инфляции, при этом «если открытая инфляция значительно искажает регулирующую функцию рынка, то подавленная инфляция останавливает ее полностью».

10. Для изучения феномена инфляции нередко используется кривая Филлипса. Она указывает на наличие обратной связи между движением цен (и заработной платы) и уровнем безработицы. Эту связь впервые установил австралийский экономист Филлипс (см. гл. 14). Он обратил внимание, что в условиях депрессии, для которой характерно снижение или, по крайней мере, торможение цен, наблюдается рост безработицы. С наступлением подъема происходит рост цен (повышенный спрос на товары) и уровень безработицы снижается.

Эту связь можно прокомментировать следующим образом. Как известно, уровень заработной платы и уровень занятости взаимосвязаны. С повышением заработной платы занятость растет, а безработица снижается. Но повышение заработной платы означает рост издержек, а следовательно, и цен. Повышение же цен, как правило, означает снижение безработицы. Рост цен (т.е. инфляция) выступает в качестве платы за сокращение безработицы.

Инфляция и безработица — две острые и взаимосвязанные проблемы. Чем выше темпы инфляции, тем ниже размеры безработицы. Чем ниже темп инфляции, тем большее число людей вынуждены заниматься поиском работы. Это реальная, хотя и эмпирически установленная картина.

При выработке экономической политики приходится выбирать: либо инфляция, либо безработица. Практически идет поиск наиболее приемлемого сочетания двух «зол». На рис. 22.1 представлена модифицированная кривая Филлипса.

Подходы к решению проблемы искомого сочетания инфляции и безработицы у Кейнса и Фридмена неодинаковы. Кейнс исходит из того, что стимулирование денежного спроса (небольшая инфляция) будет способствовать повышению уровня занятости. Фридмен утверждает, что равномерный рост денежного предложения и устранение бюджетного дефицита ведут к торможению инфляции, стабильному росту и «нормальной» занятости. Кейнс делает упор на гибкую денежную политику и рост денежной массы, Фридмен — сторонник жесткой денежной и фискальной политики.

Кривая Филлипса «работает» в относительно короткие периоды роста безработицы и снижения производства. В условиях длительного периода кривая «взлетает вверх», становится «крутой». Проще говоря, возникает так называемая стагфляция — сохранение высокой безработицы при одновременном инфляционном росте цен.

Подводя некоторый итог, отметим, что в современной интерпретации кривой Филлипса вместо темпов прироста номинальной заработной платы принято рассматривать темпы прироста цен, т.е. инфляции. Это объяснимо, ибо два этих показателя тесно связаны. Если растет заработная плата, то обычно повышаются цены.

На поведение людей, производственную активность населения оказывают влияние не только рост цен, но и ожидания. Если они рациональны, то рационально и поведение. Людей интересует не номинальная, а реальная заработная плата. Сама инфляция становится теперь зависимой от степени доверия к действиям правительства. Политика выбора между безработицей и инфляцией теряет свою актуальность. Основные акценты смещаются в сторону изучения факторов, под влиянием которых формируются ожидания.

11. Антиинфляционная политика является одним из важнейших на-правлений государственного регулирования. Основная цель заключа-ется в том, чтобы установить над инфляцией надежный контроль и удерживать сравнительно невысокие темпы роста цен. При этом анти-инфляционные методы должны воздействовать, с одной стороны, на устойчивое неравновесие рынков (предложение и спрос), а с другой - на механизм инфляции.

Различают антиинфляционную стратегию, соединяющую цели и методы долговременного характера, и антиинфляционную тактику, нацеленную на результаты в краткосрочном периоде времени.

Антиинфляционная стратегия имеет следующие направле-ния:

1. Стратегия гашения адаптивных ожиданий.

2. Стратегия ограничения денежной массы.

3. Стратегические задачи сокращения бюджетного дефицита и со-вершенствования налоговой системы.

4. Стратегия сведения к минимуму воздействия на экономику со стороны внешних инфляционных факторов.

Рассмотрим подробнее данные направления.

Стратегия гашения адаптивных инфляционных ожиданий свя-зана с изменением психологии потребителя, избавлением от страха пе-ред обесценением сбережений, предотвращением нагнетания текущего спроса. При этом важную роль играет доверие населения к правитель-ству, объявившему политику ограничения прироста денежной массы и начавшему ее проводить. Если обещания правительства выполняются, то срабатывает эффект объявления. Производители и потребители по-степенно убеждаются, что правительство встало на путь борьбы с ин-фляцией и способно его контролировать.

Стратегия ограничения денежной массы играет главенствую-щую роль и основана на жестких лимитах ее ежегодного прироста. Она осуществляется современной банковской системой. Если за счет денежных ограничений удается стабилизировать темпы роста цен, то начинают меняться адаптивные инфляционные ожидания, повышает-ся склонность к сбережениям. Режим жестких денежных ограничений относится к сильнодействующим регуляторам экономики, и пользо-ваться им необходимо с осторожностью.

В высокомонополизированных хозяйствах, где доминирует госу-дарственный сектор и не развиты рыночные механизмы, установление жестких лимитов на прирост денежной массы может привести не толь-ко к стабилизации цен, но и к сокращению объемов производства.

По-этому антиинфляционная денежная политика должна сочетаться с раз-государствлением экономики, ее демонополизацией, развитием ры-ночной инфраструктуры.

Стратегическая задача сокращения бюджетного дефицита может решаться двумя путями: увеличением доходов и уменьшением расходов государства. В первом случае важную роль играет совершен-ствование налоговой системы. Снижение ставок налога на прибыль или применение других схем налогового стимулирования выступают важнейшими факторами активизации инвестиционного процесса. В дальнейшем такие шаги могут привести к увеличению производства и занятости. А это, в свою очередь, увеличит массу доходов, подлежа-щих налогообложению, и в конечном счете будут возможны рост госу-дарственных доходов и сокращение дефицита.

Во втором случае сокращение дефицита государственного бюд-жета связано с сокращением государственных расходов. Однако это сложный процесс, требующий продолжительного времени. При этом недопустимы резкие сокращения тех или иных статей бюджета.

Главный принцип сокращения бюджетных расходов - это посте-пенное уменьшение финансирования тех видов деятельности государ-ства, которые можно передать рынку. Прежде всего, это касается пре-кращения чрезмерного вмешательства государства в инвестиционный процесс, уменьшения объемов бюджетных капиталовложений, отмены необоснованных дотаций и субсидий, частичной приватизации обра-зования и здравоохранения. Однако все эти меры должны сочетаться с государственным стимулированием научно-технического прогресса, структурной перестройкой экономики и т.д.

Таким образом, государство, организуя правильную денежную политику и добиваясь сокращения бюджетного дефицита, подходит к проблеме инфляции со стороны спроса. Осуществляя структурные преобразования, оно наступает на инфляцию со стороны товарного предложения. Не случайно, что в странах, успешно осваивающих но-вейшую технологию и технику, например, в Японии, инфляция на-дежно контролируется и не представляет серьезной угрозы для эконо-мики.

Национальная антиинфляционная стратегия должна свести к ми-нимуму и воздействие на экономику внешних инфляционных факто-ров.

Антиинфляционная тактика направлена на ослабление инфля-ции.

Ее методы не устраняют причин инфляции и не воздействуют на ее механизм, но способствуют сокращению разрыва в нарушенной макроэкономической сбалансированности экономики, т. е. за счет так-тических мер либо появляется возможность увеличить совокупное предложение без соответствующего увеличения совокупного спроса, либо снизить текущий спрос без соответствующего падения производ-ства.

Краткосрочными резервами роста совокупного предложения яв-ляются:

1. Государственная поддержка повышения товарности экономики через льготное налогообложение предприятий, продающих побочные продукты производства и услуг, банков, обрабатывающих коммерче-скую информацию и торгующих ею, и тому подобных.

2. Поддержка формирования новых рынков. В качестве примера может служить рынок информации. Информация как товар обладает уникальным антиинфляционным достоинством.

3. Разумно организованная приватизация государственной собст-венности.

Бороться с инфляцией сложно, а проводимая антиинфляционная политика может привести к неоднозначным результатам.

Непременным атрибутом экономической политики в условиях инфляции является индексация доходов. Когда индексация включена в трудовые отношения, то с ростом цен автоматически повышается и уровень заработной платы. При индексации пенсий их номинальная величина растет вместе с повышением уровня цен. Это гарантирует пенсионерам защиту от возможных потерь. При индексации кредитов с ростом цен возрастает и сумма, подлежащая возврату. В этом случае кредиторы не понесут потерь при возникновении инфляции, а заемщи-ки не смогут получить от этого прибыль.

Однако индексация сложна для осуществления. Между измене-нием цен и скорректированными выплатами образуется временный лаг, что снижает эффективность данных мер.

Иногда государство прибегает к установлению ориентиров и кон-тролю над заработной платой и ценами. Эти меры могут погасить эф-фект инфляционных ожиданий. При этом правительство должно убе-ждать профсоюзы и руководство компаний в том, что оно не намерено допускать дальнейшего развития инфляции через повышение цен. Следовательно, рабочим не нужно добиваться повышения заработной платы, а у фирм не возрастут издержки производства.

12. Совокупный спрос – сумма всех расходов на конечные товары и услуги, произведенные в экономике.

Совокупный спрос отражает связь между объемом совокупного выпуска, на который предъявлен спрос экономическими агентами, и общим уровнем цен в экономике.

При отсутствии ограничений со стороны производства, а также при отсутствии сильной инфляции, рост совокупного спроса стимулирует увеличение объема выпуска и занятости, оказывая незначительное влияние на уровень цен.

Если экономика близка к состоянию полной занятости, то рост совокупного спроса вызовет не столько увеличение объема выпуска (так как практически все мощности уже задействованы), сколько рост цен.

Кривая совокупного спроса АD показывает количество товаров и услуг, которое потребители готовы приобрести при каждом возможном уровне цен. Она дает такие комбинации объема выпуска и общего уровня цен в экономике, при которых товарный и денежный рынки находятся в равновесии (рис.1)

Движение вдоль кривой АD отражает изменение совокупного спроса в зависимости от динамики общего уровня цен.

Выражение этой зависимости можно получить из уравнения количественной теории денег:

МV = РY, отсюда Р = МV/Y или Y =МV/Р, где Р – уровень цен в экономике, в данном случае - индекс цен;

Y – реальный объем выпуска, на который предъявлен спрос; М – количество денег в обращении; V – скорость обращения денег.

Неценовые факторы, влияющие на совокупный спрос:

- благосостояние потребителей;

- налоги;

- субсидии;

- колебания валютных курсов и т.д., все, что воздействует на потребительские расходы.

Уравнение количественной теории денег также дает два неценовых фактора совокупного спроса: предложение денег М и скорость их обращения Y.

Изменение неценовых факторов отражается сдвигом кривой АD. Например, увеличение предложения денег (или скорости их обращения) и соответствующий рост платежеспособного спроса в экономике отразится сдвигом кривой АD вправо (рис. 2.1), а снижение спроса на нефть и соответствующее снижение экспорта отразится графически сдвигом АD влево (рис. 2.2).

13. Совокупное предложение, факторы его определяющие

Совокупное предложение – совокупность всех товаров и услуг, предложенных к продаже в нац. экономике.

Ценовой фактор: чем выше цена, тем выше предложение. Кривая AS показывает взаимосвязь реального объёма производства и уровня цен. При этом прослеживается прямая (положительная) зависимость: чем выше уровень цен, тем больше заинтересованность в дополнительном производстве товаров и услуг.

горизонтальный участок (на этом этапе доходы населения не велики, но развитие экономики требует увеличение нац. дохода, это возможно только при увеличении пр-ва и сдерживания уровня цен.

промежуточный участок (параллельно увеличению доходов предприятия пр-дит увеличение доходов населения, что позволяет предприятиям не только увеличивать объёмы пр-ва, но и розничную цену.

вертикальный (кейсианский) участок (цена продолжает расти, доходы граждан растут, но объёмы пр-ва уже не увеличиваются, т.к. экономика работает уже на пределе и может возникнуть кризис перепроизводства.

Неценовые факторы: Цены на ресурсы (чем выше цены на ресурсы, тем ниже предложение, цены на ресурсы регулируются долгосрочными контрактами).

Производительность (чем выше, тем выше предложение; в зарубежной экономической науке она рассчитывается как отношение реального объема производства к количеству используемых ресурсов. Можно сказать иначе, что производительность — это показатель среднего объема выпуска продукции на единицу затрат. Если производительность возрастает, значит, на том же ресурсном потенциале производится больший объем продукции и, следовательно, совокупное предложение возрастает, а кривая на графике сдвигается вправо).

Государственная политика (налоги, законодательство; оно может касаться либо налогов, либо субсидий. В случае ужесточения налоговой системы увеличиваются издержки и совокупное предложение сокращается, а если налоги снижаются, сокращаются издержки и совокупное предложение возрастает. Если речь идет о субсидиях, имеются в виду прямые правительственные платежи бизнесу или снижение налоговых ставок. И те, и другие сокращают издержки и, следовательно, стимулируют рост совокупного предложения).

14. Макроэкономическое равновесие – предполагает пересечение кривых совокупного спроса и предложения, а точка пересечения говорит о том, что при данных ценах, сущ. макроэкономич. политики вся произведённая масса товаров и услуг будет поглощена совокупным спросом.

Равновесие может быть:

Общим (представляет единую взаимосвязанную систему частичных равновесий).

Частичным (равновесие на отдельных рынках товаров: равновесие на рынке труда, на валютном рынке, на рынке товаров и услуг, равновесие на фондовом рынке).

Реальным.

Планируемым.

Классическая модель:

Классики считали, что идеальным равновесием может быть в случае, если:

Объём пр-ва будет постоянен

Занятость будет полной

реализуемый товар будет продаваться не ниже себестоимости.

Помимо этого классики определили необходимый объём пр-ва (уравнение Фишера MV=PQ), а также предложили контроль ден. массы с целью сдерживания инфляции и поддержания совокупного спроса.

15. Кейнсианская модель равновесия.

В данном случае теоретики считали идеальным если все совокупные расходы в экономике соответствовали чистому нац. продукту. При дальнейшем анализе опр. след. факторы, влияющие на идеальность этой модели (метод изъятий и инъекций): При своём потреблении домашние хозяйства часть своих доходов сберегали тем самым как бы делали изъятие из совокупных расходов, чтобы компенсировать эту недостачу государству необходимо сделать инъекции, т.е. стимулировать предприятие, себя и иностранцев выкупить изъятую часть.

16. Резкие изменения совокупного спроса и предложения - шоки - приводят к отклонению объема выпуска и занятости от потенциального уровня. Шоки со стороны спроса могут возникать, например, вследствие резкого изменения предложения денег или скорости их обращения, резких колебаний инвестиционного спроса и т.д.

Шоки предложения могут быть связаны с резкими скачками цен на ресурсы (ценовые шоки, например нефтяной шок), со стихийными бедствиями, приводящими к утрате части ресурсов экономики и возможному уменьшению потенциала, усилением активности профсоюзов, изменением в законодательстве и, например, связанным с этим значительным ростом затрат на охрану окружающей среды и т.д.

С помощью модели AD-AS можно оценить воздействие шоков на экономику, а также последствия стабилизационной политики государства, направленной на смягчение колебаний, вызванных шоками, и восстановление равновесного объема производства и занятости на прежнем уровне.

Например, негативный шок предложения (рост цен на нефть) вызывает рост общего уровня цен (краткосрочная кривая AS сдвигается вверх от SRASI до SRAS2) и падение объема выпуска (точка В) (рис. 23.6).

Если Правительство и Центральный Банк не предпринимают никаких шагов, то экономика будет приспосабливаться к новой ситуации. При уровне производства и занятости ниже потенциального (точка В) цены начнут постепенно снижаться, а уровень занятости и выпуска вернется к прежнему состоянию. Это отразится на графике обратным движением вдоль прежней кривой AD, из точки В в точку А. Однако такой процесс приспособления может оказаться очень длительным, а затяжной спад в экономике чреват социальными конфликтами.

Центральный Банк может нейтрализовать спад, увеличив предложение денег (сдвиг вправо кривой AD от AD1 до AD2), но последствием этого станет фиксация цен на более высоком уровне, установившемся в результате шока (точка Q. Аналогичный результат достигается увеличением государственных расходов. Таким образом, экономическая политика государства сталкивается с известной дилеммой: длительный спад и безработица или рост цен при сохранении уровня занятости и выпуска.

18. Чтобы избежать значительных потерь от спада производства, необходима активная государственная политика по регулированию совокупного спроса. Поэтому теорию Кейнса называют теорией совокупного спроса.

Фактические инвестиции включают в себя как запланированные, так и незапланированные инвестиции. Последние представляют собой непредусмотренные изменения инвестиций в ТМЗ. Они приводят в соответствие фактические величины сбережений и инвестиций и устанавливают макроэкономическое равновесие.

Планируемые расходы представляют собой сумму, которую домохозяйства, фирмы, правительство и внешний мир планируют истратить на товары и услуги.

Реальные расходы отличаются от планируемых тогда, когда фирмы вынуждены делать незапланированные инвестиции в ТМЗ в условиях неожиданных изменений в уровне продаж.

Функция планируемых расходов:

E = C + I + G + NX.

Линия планируемых расходов пересечет линию, на которой реальные и планируемые расходы равны друг другу (линию Y=E) в точке А. Этот график получил название крест Кейнса. На линии Y=E всегда соблюдается равенство планируемых и фактических инвестиций и сбережений. В точке А достигается это равенство, т.е. устанавливается макроэкономическое равновесие.

Если фактический объем производства (Y1) больше равновесного уровня (Y0), то покупатели приобретают товаров меньше, чем производят фирмы (AD < AS). Возрастают ТМЗ, что вынуждает фирмы снижать производство и занятость. В итоге снижается ВНП. Постепенно снижается до, доход и планируемые расходы становятся равными (AD = AS).

Если же фактический выпуск Y2 меньше равновесного Y0, то фирмы производят меньше, чем покупатели готовы приобрести (AD > AS). Повышенный спрос удовлетворяется за счет сокращения запасов ТМЗ, что создает стимулы к увеличению занятости и выпуска. В итоге ВНП возрастает до Y0 (AD = AS).

19. Фискальная политика – система мер, которые предпринимаются государством по изменению государственных расходов (G), налогов (T), предоставлению льгот, субсидий, трансфертных платежей с целью регулирования деловой активности, занятости и предотвращения роста цен.

Виды фискальной политики: 1) фискальная политика стабилизации; 2) фискальная политика ограничения деловой активности.

Посмотрим график, где по оси (х) отложено время, а по оси (у) – объем валового производства (ВВП).

Здесь три линии:

Здесь три линии:

А – линия тренда, которая отражает тенденцию развития экономики;

Б – отражает реальный процесс развития экономики, ее цикличность: пик, спад, депрессию, кризис, подъем, рост;

В – отражает, результат осуществления фискальной политики государством.

Как видно из графика: основная цель фискальной политики – сглажевание колебаний в экономике.

Инструменты фискальной политики: - налоги; - государственные расходы.

Пример действия налогов:

1) Государство снижает ставку личного подоходного налого =>2) Рост доходов населения => 3) Рост потребительского спроса (т.е. рост потребительских расходов - C) => 4) Увеличение обьемов производства(Q) => 5) Увеличение объемов инвестиций (I).

Справочно, ставка подоходного налога: Республика Беларусь – 13% (2011), Россия – 12%(2011), Германия 14-45% (0%, если годовой доход ниже 7834 Евро (2009 год)), Эстония 21% (0%, если годовой доход физического лица меньше 1728 евро (2011 год)). В США федеральный подоходный налог с граждан сильно прогрессивен: первые $8950 дохода не облагаются федеральным подоходным налогом ($17,900 для супружеских пар в 2008), налоговые ставки варьируются от 10% (со следующих $8,025 облагаемого дохода в 2008) до 35% (на доходы выше $357,700), однако разнообразные вычеты из облагаемого налогом дохода (ипотечные проценты, налоги на недвижимость, образование и прочие) могут значительно уменьшить налоговое бремя для многих представителей среднего и верхнего среднего классов, особенно для домовладельцев со значительным ипотечным долгом. Кроме того, в 15 странах нет подоходного налога.

Интерестно. Кроме того, существует идея отрицательного подоходного налога, предложенная леди Райс-Уильямс.

Примичание – стадии 4 может не произойти, либо прогнозируемые объемы роста будут меньше достигнутых. Это связано с предельной склонность к сбережению: население может направить дополнительные доходы на сбережение (вспомнить Yd=C+S) – положить в кубышку в твердой валюте. Поэтому необходимо принимать во внимание и индекс доверия потребителей (Consumer confidence).

Аналогичное влияние на состояние потребительского и инвестиционного спроса могут оказывать государственные расходы: - государственные закупки; - трансферты.

Государство при осуществлении фискальной политики исполльзует как правило и налоги и государственные расходы.

В зависимости от воздействия на совокупный спрос (AD) в экономике фискальную политику можно подразделить на: 1) стимулирующую; 2) сдерживающую.

Расмотрим две модели.

1) Стимулирующая фискальная политика. Суть: налоги снижаются, а госрасходы увеличиваются. Как правило, приводит к дефициту бюджета.

1) Стимулирующая фискальная политика. Суть: налоги снижаются, а госрасходы увеличиваются. Как правило, приводит к дефициту бюджета.

2) Сдерживающая фискальная политика.

2) Сдерживающая фискальная политика.

Суть: применяется при чрезмерноном экономическом росте с целью не допустить перегрев экономики (например, Китай). Государство увеличивает налоги и снижает госрасходы. Обычно приводит к профициту бюджета.

20. Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо госбюджета (разность между поступлениями и доходами и отчислениями и расходами) в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления - разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной финансовой политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения государственных расходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно в период подъема целенаправленно создается бюджетный излишек.

При недискреционной финансовой политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

Встроенный (автоматический) стабилизатор – экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства.

В качестве встроенных стабилизаторов обычно выступают прогрессивная система налогообложения, система государственных трансфертов (в том числе страхование по безработице). Эти механизмы «включаются» без непосредственного вмешательства правительства.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит – дефицит госбюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности.

Циклический излишек – излишек госбюджета, вызванный автоматическим увеличением налоговых поступлений и уменьшением государственных трансфертов на фоне подъема деловой активности.

21. Аналогичное мультипликативное воздействие на равновесный уровень дохода окажет и снижение налогов Т. Если налоговые отчисления снижаются на ∆Т, то располагаемый доход Yd = Y - Т возрастает на величину ∆Т (рис. 25.2). Потребительские расходы соответственно увеличиваются на величину ∆Т * b, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства Y1 до Y2 на величину

∆Y = - ∆Т * b / (1 – b)

где ∆Y/∆Т = - b (1 – b) - мультипликатор налогов.

Механизм налоговой мультипликации, как и в случае с государственными расходами, связан с многократной реакцией потребления на однократное изменение налогов:

налоги снижаются на ∆Т↓ =>

=> располагаемый доход увеличивается на ∆Т↑ =>

=> потребление увеличивается на b * ∆Т↑ =>

=> совокупные расходы увеличиваются на b * ∆Т↑ =>

=> совокупный доход увеличивается на b * ∆Т↑ =>

=> потребление увеличивается на b(b * ∆Т)↑ =>

=> совокупные расходы увеличиваются на b2 * ∆Т↑ =>

=> совокупный доход увеличивается на b2 * ∆Т↑ =>

=> потребление увеличивается на b(b2 * ∆Т)↑ => и т.д.

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода У, то налоговая функция принимает вид:

Т = t * Y,

где t - предельная налоговая ставка.

В этом случае функция потребления имеет вид:

C = a + b (Y - tY) = a + b (l - t)Y, а модель налогового мультипликатора принимает вид:

где mt - налоговый мультипликатор в закрытой экономике.

Полная налоговая функция имеет вид:

T = Ta + tY, где Та - автономные налоги, не зависящие от величины текущего дохода Y (например, налоги на недвижимость, наследство и т.д.); t - предельная налоговая ставка.

22. Деньги — особый товар, служащий всеобщим эквивалентом.

Деньги - это средство, выражающее ценности товарных ресурсов, участвующих в данное время в хозяйственной жизни общества, универсальное воплощение ценности в формах, соответствующих данному уровню товарных отношений. Такое определение построено на понятии ценности, которое больше соответствует принятому в мировой науке подходу к деньгам.

В другом определении деньги — это абсолютно ликвидное средство обмена, которое обладает двумя свойствами:

обменивается на любой другой товар;

измеряет стоимость любого другого товара (эта функция выражается в цене и в масштабах этих цен).

Сущность денег раскрывается в пяти функциях:

Меры стоимости

Средства обращения

Средства платежа

Средства сбережения и накопления

Мировые деньги

Мера стоимости формируется при образовании цены, она определяет стоимость товара, которая измеряется деньгами

(т. е. приравнивание товаров между собой). Таким образом получают количественное соизмерение.

Денежное измерение стоимости — цена. Она зависит от нескольких условий:

условия производства;

условия обмена.

Чтобы цены были сравнимы, их необходимо привести к единому масштабу.

Масштаб цен — это весовое содержание золота или серебра, фиксированное в качестве единицы измерения.

В качестве меры стоимости деньги могут действовать как счетные, выступая в виде числовых величин. Счетные деньги применяются для выражения цены, учета и анализа, ведения счетов участников хозяйственной жизни.

Средства обращения. Денежное выражение стоимости товаров еще не означает его реализацию. Должен произойти обмен. Деньги — посредники при обмене от начала сделки (Т — Д) до ее завершения (Д — Т). В период преобладания торговли деньги в основном действовали как средство обращения; после возникновения кредита и развития экономики на первый план выходит функция средства платежа, которая включает в себя функцию средства обращения и трансформируется в функцию средства расчетов. Этому способствует использование пластиковых карточек и других электронных инструментов расчетов, позволяющих расплачиваться путем перечисления с банковского счета, а также осуществления оптовых и розничных покупок.

Средства платежа - время платежа не совпадает со временем оплаты, товары продают в кредит, с отсрочкой платежа

(Т — О и О — Д).

Средства накопления — денежный резерв (остатки на счетах, золотовалютные резервы). Деньги, выполняющие функцию накопления, участвуют в процессе формирования, распределения, перераспределения национального дохода, образования сбережений населения.

Мировые деньги используются в международных расчетах.

В современной развитой экономике действуют три функции денег — мера стоимости, средства накопления и средства расчетов, а средство обращения остается в очень небольших размерах.

23. Денежная масса – совокупность наличных денег и денег безналичного оборота. Для измерения денежной массы применяют специальные показатели, называемые агрегатными.

Структура денежной массы в РФ:

М0 – наличные деньги.

НВ – денежная база: М0 + обязательные резервы коммерческих банков в ЦБ + средства коммерческих банков на корреспондентских счетах в ЦБ.

М1 – М0 + расчетные, текущие и прочие счета + вклады в коммерческих банках + депозиты (все срочные и бессрочные вклады клиентов банка, кроме сберегательных) до востребования в Сбербанке (средства, которые могут быть востребованы в любой момент).

М2 – М1 + срочные вклады в Сбербанке.

М2Х – М2 + депозиты в иностранной валюте.

М3 – М2 + депозитные сертификаты (свидетельство этого учреждения о депонировании денежных средств, удостоверяющих право вкладчика на получение депозита) + облигации государственного займа.

Равновесие наступает при M2>M1, укрепляется при M2+M3>M1.

На денежную массу влияют два фактора: количество денег в обращении и скорость их оборота. Количество денег в обращении опр-ся государством, исходя их потребностей товарного оборота и дефицита Федерального бюджета. На скорость обращения денег влияют длительность технологических процессов (тяжелая пром-ть или легкая), структура платежного оборота (соотношение наличных и безналичных денег), уровень развития кредитных операций и взаиморасчетов, уровень процентных ставок за кредит, использование электронных технологий в банковском деле.

Скорость движения денег в кругообороте стоимости общественного продукта определяется как отношение валового нац-го продукта или нац-го дохода к денежной массе (агрегаты М1 или М2).

Уравнение И. фишера:

MV = PY

М - количество денег в обращении; V - скорость обращения денег; Р - уровень цен (индекс цен); Y - объем выпуска (в реальном выражении).

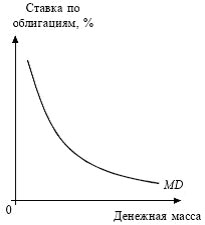

24. Деньги необходимы, как минимум, для покупки товаров и оплаты услуг, а также для накопления их в качестве запаса. Эти исходные факторы и формируют спрос. Альтернативой деньгам на рынке выступают облигации и другие финансовые активы, поэтому, если эти неденежные активы принесут их владельцам больший процент, чем деньги, то население будет предпочитать покупку облигаций. Выгода владения деньгами, по сравнению с вложением их в ценные бумаги, заключается в следующих мотивах:

трансакционный мотив: деньги нужны для текущих расчетов в экономике;

спекулятивный мотив: деньги могут потребоваться для покупки тех же облигаций при благоприятных условиях;

мотив предосторожности связан с риском потери капитала.

В целом людям свойственно ценить ликвидность денег, сравнивая свои предпочтения с динамикой процентной ставки. Кроме того, по мере роста доходов населения увеличиваются и цены, а значит, требуется больше денег для обслуживания экономики.

Спрос на деньги – количество денег, которые домохозяйства и фирмы желают иметь в своем распоряжении в зависимости от имеющегося у них дохода и процентной ставки.

Изменение процентной ставки приводит к скольжению величины спроса вдоль кривой МД, и чем она выше, тем меньшее количество денег остается у населения и, следовательно, тем с большей скоростью они должны обращаться, чтобы обслужить большее количество сделок. Изменение дохода населения ведет к сдвигу кривой МД вправо или влево.

МД – спрос на деньги.

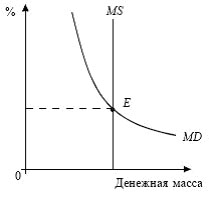

25. Предложение денег – это количество денег, выпущенных в обращение Центральным банком страны.

Если спрос формируется свободно на рынке в зависимости от потребностей населения в деньгах, то предложение всегда задается банковской системой государства.

MS – предложение денег.

На величину денежного предложения влияют три ключевых фактора:

размер денежной которую формирует Центробанк страны;

соотношение резервы-вклады, показывающее возможность коммерческих банков по увеличению денежной массы;

коэффициент депонирования, отражающий способность населения вкладывать деньги в коммерческие банки.

Равновесие на денежном рынке

MS – предложение денег;

MD – денежная масса.

В результате взаимодействия спроса и предложения денег возникает их рыночное равновесие, т. е. обеспечивается равенство количества предлагаемых на рынке денег той общей сумме, которую желает иметь у себя население (рис. 54.3)

Особенность денежного равновесия по сравнению с товарным и ресурсным рынками заключается в том, что оно является на рынке постоянным; в противном случае возникают серьезные сбои, нередко приводящие к финансовому кризису (как в августе 1998 г.).

27. Цели и инструменты кредитно-денежной политики можно сгруппировать следующим образом:

Конечные цели:

- экономический рост;

- полная занятость;

- стабильность цен;

- устойчивый платежеспособный баланс.

Промежуточные целевые ориентиры:

- денежная масса;

- ставка процента;

- обменный курс.

Инструменты:

а) прямого регулирования:

- лимиты кредитования;

- прямое регулирование ставки процента;

б) косвенного регулирования:

- изменение нормы обязательных резервов;

- изменение учетной ставки (ставки рефинансирования);

- операции на открытом рынке.

Конечные цели реализуются кредитно-денежной политикой как одним из направлений экономической политики в целом наряду с фискальной, валютной, внешнеторговой и другими видами политики. Промежуточные цели непосредственно относятся к деятельности ЦБ и осуществляются в рыночной экономике с помощью в основном косвенных инструментов.

Инструменты косвенного регулирования денежной системы

1. Обязательные резервы – это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в ЦБ (в настоящее время в ряде стран на резервные вклада начисляются небольшие проценты).

Нормы обязательных резервов устанавливаются в процентах от объема депозитов. Они различаются по величине в зависимости от вкладов (например, по срочным вкладам они ниже, чем по вкладам до востребования).

Бани могут хранить и избыточные резервы – некоторые суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако это лишает банки суммы дохода, который они могли бы получать, пуская эти деньги в оборот. Поэтому с ростом процентной ставки уровень избыточных резервов обычно снижается.

Чем выше устанавливает ЦБ норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (rr) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, ЦБ оказывает воздействие на динамику денежного предложения.

2. Другим инструментом кредитно-денежного регулирования является изменение учетной ставки, по которой ЦБ выдает кредиты коммерческим банкам. Если учетная ставка повышается, то объем заимствований у ЦБ сокращается, а следовательно, уменьшаются и операции коммерческих банков по представлению ссуд. К тому же, получая более дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Предложение денег в экономике снижается. Снижение учетной ставки действует в обратном направлении.

3. Операции на открытом рынке – третий способ контроля за денежной массой. Широко используется в странах с развитым рынком ценных бумаг. Предполагает куплю-продажу Центральным Банком государственных ценных бумаг. Чаще всего это бывают краткосрочные государственные облигации.

28. Исходя из различных негативных ситуаций, происходящих в экономике любой страны центральный банк и правительство, для урегулирования экономического положения применяют методы регулирования, проводя, так называемую политику «дешевых» и «дорогих» денег.

Политика «дешевых» денег применяется при экономических кризисах, сопровождающихся увеличением безработицы, и заключается в уменьшении центральным банком учетной ставки процента по кредитам, приобретение центральным банком у государства ценных бумаг, что, следовательно, делает кредиты более доступными и дешевыми, дает возможность увеличить инвестиции, производство и сократить безработицу.

Политика «дорогих» денег проводиться в случае, когда возникает необходимость снизить темп инфляции путем уменьшения денежного предложения, и которая «с точностью до наоборот» повторяет действия, производимые в условиях экономического кризиса.

Следовательно, политика «дешевых» и «дорогих» денег это методы, с помощью которых центральных банк увеличивает или уменьшает денежное предложение.

29. Денежно-кредитная политика тесно связана с бюджетно-налоговой и внешнеэкономической политикой. Если Центральный Банк ставит целью поддержание фиксированного обменного курса, то самостоятельная внутренняя денежная политика оказывается практически невозможной, так как увеличение или сокращение валютных резервов (покупка или продажа Центральным Банком иностранной валюты на валютном рынке) в целях поддержания обменного курса автоматически ведет к изменению денежной массы в экономике (например, при покупке валюты предложение денег в экономике увеличивается). Исключение составляет лишь ситуация, когда Центральный Банк проводит стерилизацию притока или оттока валютных резервов, нейтрализуя колебания денежной массы, происшедшие вследствие валютных операций, изменением объема внутреннего кредита с помощью известных инструментов денежной политики.

Определенные трудности связаны с вопросом согласованности, координации бюджетно-налоговой и денежной политики. Если правительство стимулирует экономику значительным расширением государственных расходов, результат будет во многом связан с характером денежной политики (поведением Центрального Банка). Финансирование дополнительных расходов долговым способом, то есть через выпуск облигаций, окажет давление на финансовый рынок, свяжет часть денежной массы и вызовет рост процентной ставки, что может привести к сокращению частных инвестиций («эффект вытеснения») и подрыву исходных стимулов к расширению экономической активности. Если же Центральный Банк одновременно проводит политику поддержания процентной ставки, он вынужден будет расширить предложение денег, провоцируя инфляцию.

Аналогичная проблема встает при решении вопроса о финансировании дефицита госбюджета. Как известно, дефицит может покрываться денежной эмиссией (монетизация дефицита) или путем продажи государственных облигаций частному сектору (долговое финансирование). Последний способ считается неинфляционным, не связанным с дополнительным предложением денег, если облигации покупаются населением, фирмами, частными банками. В этом случае происходит лишь изменение формы сбережений частного сектора - они переводятся в ценные бумаги. Если же к покупке облигаций подключается Центральный Банк, то, как уже было показано, увеличивается сумма резервов банковской системы, а соответственно, денежная база и начинается мультипликативный процесс расширения предложения денег в экономике.

Эффективная стабильная денежная политика (под которой подразумевается обычно низкий устойчивый темп роста денежной массы) в большинстве случаев не может сосуществовать с фискальной политикой, допускающей значительный дефицит госбюджета. Это связано с тем, что в условиях длительного, а тем более растущего дефицита и ограниченных возможностей долгового финансирования правительству бывает сложно удержаться от давления на Центральный Банк с целью добиться увеличения денежной массы для финансирования дефицита.

30. Mодель IS-LM (инвестиции (I), сбережения (S), (предпочтение ликвидности = спрос на деньги) (L), деньги (M)) — макроэкономическая модель, которая описывает общее макроэкономическое равновесие, образующееся путем комбинации моделей равновесия на товарном (кривая IS) и денежном (кривая LM) рынках. Модель была разработана английским экономистами Джоном Хиксом и Элвином Хансеном и впервые использована в 1937 году.

Каждая точка на кривой IS соответствует равновесию на товарном рынке, которое определяется соотношением ВВП (Y) и процентной ставки (i). Кривая IS моделирует две зависимости:

Зависимость объёма инвестиций от процентной ставки. Чем выше процентная ставка, тем ниже инвестиции. (Издержки перевода. Имеется в виду, что при высокой ставке низкодоходный бизнес перестает функционировать - из него забирают инвестиции). Следовательно, падает национальное производство, и вместе с ним национальный доход. (Однако, если это реакция на подорожавшие ресурсы, это адекватное снижение производственной деятельности. Нарастить производство в данной ситуации можно внедрением новых технологий.)

Кейнсианский крест

В свою очередь, каждая точка на кривой LM соответствует равновесию на денежном рынке. Кривая LM моделирует зависимость процентной ставки от национального дохода. Чем выше доход, тем выше процентная ставка (высокий доход → более высокие расходы, связанные с потреблением → более высокий спрос на наличные деньги → более высокая процентная ставка).

Только в точке пересечения кривых достигается равновесие между обоими рынками.

Поиск по сайту: