|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Рынок благ и его характеристики

Спрос домашних хозяйств. Спрос предпринимательского сектора. Кейнсианская функция автономных инвестиций. Неоклассическая функция автономных инвестиций. Спрос государства. Спрос со стороны экспорта. Мультипликационные эффекты.

Совокупный спрос (Yd) распадается на спрос домашних хозяйств (C), инвестиционный спрос фирм (I), спрос государства (G) и спрос иностранцев - чистый экспорт (XN). Отсюда: Yd=C+I+G+XN. Рассмотрим, от каких факторов зависят все эти составные части совокупного спроса.

А. Личные потребительские расходы (C):

Кейнс исходил из того, что спрос домашних хозяйств является функцией национального дохода (Y). Часть своего дохода люди потребляют, а другую часть сберегают (про уплату налогов мы временно забываем). Основной психологический закон, по Кейнсу, состоит в том, что по мере роста дохода люди склонны увеличивать свое потребление, но не в той мере, в какой возрастает доход. При этом при нулевом доходе расходы домашних хозяйств отнюдь не равны нулю: даже если в данном периоде люди ничего не заработали, они осуществляют потребление за счет прошлых сбережений и займов. Потребление, не зависящее от национального дохода, называется автономным потреблением. На его размер влияют накопленное богатство, потребительская задолженность, ожидания домашних хозяйств, другие факторы.

Таким образом, функция потребления выглядит так:

C=C0+CY*Y,

где C0 – автономное потребление, СY - предельная склонность к потреблению.

Предельная склонность к потреблению показывает, на сколько единиц возрастает потребление при росте дохода на одну единицу или какую долю дополнительного дохода люди потребляют: CY=C/Y. Обычно это дробная величина, изменяющаяся от нуля до единицы.

В простых моделях предельная склонность к потреблению предполагается постоянной – не меняется по мере изменения дохода. Иными словами, каждый следующий рубль дохода ведет к росту потребления на одно и тоже количество копеек.

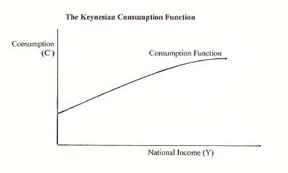

Построим функцию потребления от дохода, отложив по оси X уровень национального дохода, равный объему национального производства – реальному ВВП (Y), а по оси Y - величину потребительских расходов (рис. 7-1):

Рис. 7-1Функция потребления

Наклон функции равен предельной склонности к потреблению. Напомним, что при нулевом доходе потребительский спрос не равен нулю, поскольку существует автономное потребление. При его возрастании функция потребления сдвигается вверх.

Величиной, обратной предельной склонности к потреблению, является предельная склонность к сбережению (SY). Она показывает, на сколько единиц возрастают сбережения при росте дохода на одну единицу: SY=S/Y. Поскольку предельная склонность к потреблению и предельная склонность к сбережению в сумме равны единице, то: SY=1-CY.

Зная функцию потребления, можно легко получить и функцию сбережения. Если забыть о налогах, то национальный доход распадается на потребление и сбережения домашних хозяйств):

Y=C+S

Отсюда: S=Y-C

Поскольку C=C0+CY*Y, то:

S=Y-C0-CY*Y S= -C0-(1-CY)*Y S= -C0-SY*Y

Следовательно, график функции сбережения будет выглядеть так (рис. 7-2):

Рис. 7-2 Функция сбережения

Наклон функции равен предельной склонности к сбережению. При нулевом доходе сбережения отрицательны (люди проедают ранее сделанные запасы) и равны по модулю автономному потреблению.

Вернемся к функции потребления. Если учесть взимаемые государством налоги, функция потребления принимает вид:

C=C0+CY(Y-T)

В данном случае Т – автономные налоги, т.е. налоги, чья величина не зависит от национального дохода. Иными словами, автономные налоги постоянны при любом уровне дохода. Соответственно (Y-T) – располагаемый доход или доход после уплаты налога.

Предполагая, что Т – подоходный налог или налог, зависящий от величины национального дохода, можем записать:

Т=t*Y,

где t – налоговая ставка, исчисляемая в процентах от дохода. Тогда:

C=C0+CY(1-t)Y

Выводы: потребительский спрос тем больше, чем больше национальный доход, предельная склонность к потреблению и автономное потребление; он тем меньше, чем выше налоги.

Б. Инвестиционный спрос фирм (I):

Это, как уже говорилось, самая изменчивая часть совокупного спроса. Именно его изменения чаще всего влияют на колебания совокупного спроса, соответственно и на объем общественного производства.

В зависимости от того, какие факторы обуславливают инвестиционный спрос, инвестиции делятся на индуцированные и автономные. Инвестиции называются индуцированными, если их причиной является рост спроса на готовую продукцию фирм. Поэтому индуцированные инвестиции – функция национального дохода: Iин=f(Y).

Логика здесь такова: когда национальный доход растет, потребители предъявляют устойчивый дополнительный спрос. Чтобы его удовлетворить фирмы увеличивают свои производственные мощности (капитал) – осуществляют инвестиции. Связь между индуцированными инвестициями и приростом национального дохода выражается формулой:

Iин=*Y, где - коэффициент, показывающий, какие инвестиции необходимы для производства одной дополнительной единицы продукции. Этот коэффициент называется акселератором.

С другой стороны, предприниматели нередко делают инвестиции и при фиксированном национальном доходе. Это инвестиции в новую технику и повышение качества. Такие инвестиции являются причиной, но не следствием роста ВВП. Их величина не зависит от ВВП. Поэтому они называются автономными.

Автономные инвестиции зависят от реальной процентной ставки (r). Простейшая инвестиционная функция имеет вид:

I=e-d*r, где e и d – некоторые заданные параметры. Параметр е отражает величину инвестиций при нулевой процентной ставке, а параметр d – чувствительность инвестиций к процентной ставке: на сколько рублей снижаются инвестиции при росте процентной ставки на один пункт. На графике инвестиционная функция выглядит так (рис. 7-4):

Рис. 7-4. Инвестиционная функция от процентной ставки

В. Государственные расходы (G). Государство покупает продукцию для производства общественных благ и государственных инвестиций. Трудно определить факторы, влияющие на объем государственных расходов. Поэтому в моделях они обычно рассматриваются как экзогенная величина, не зависящая от ВВП (рис. 8):

Рис. 8. Функция государственных расходов от ВВП

Величина государственных закупок (G) фиксирована, т. е. имеют место автономные государственные расходы, независимые от объемов ВВП. Этот компонент совокупных расходов рассматривается как инъекции в общий поток доходов в экономической системе. Увеличение государственных закупок будет стимулировать производство, занятость и доходы, причем с мультипликативным эффектом. Сокращение государственных расходов на приобретение товаров и услуг будет иметь обратные последствия, причем усиленные мультипликатором.

Г. Чистый экспорт (XN) - это разница между экспортом и импортом (XN=X-M). Он зависит от реального обменного курса (RER). Если он низок, отечественные товары относительно дешевы, что стимулирует экспорт и сокращает импорт. И наоборот (рис. 9):Спрос заграницы на отечественном рынке благ выражается экспортом товаров и услуг страны. Как правило, спрос остального мира на продукты отдельной страны растет по мере увеличения мирового производства (национального дохода заграницы — yZ). Объем экспорта страны зависит также от соотношения уровней цен внутри нее и за границей (P / PZ)и обменного курса национальный валюты (е), который показывает, сколько единиц отечественных денег нужно заплатить за единицу иностранных. Оба эти фактора объединяются в показателе «реальные условия обмена» (terms of trade). Он отражает, сколько заграничных благ страна может получить в обмен на единицу своего блага, и рассчитывается по формуле

, где e- обменный курс национальный валюты

, где e- обменный курс национальный валюты

Рис. 9Функция чистого экспорта от реального обменного курса

Заграница не только покупает наши товары, но и продает нам свои. Предположим для простоты, что мы покупаем за границей только потребительские товары. Спрос на них, как и на отечественные товары, зависит от нашего национального дохода: чем он выше, тем больше наш импорт, соответственно ниже чистый экспорт. Поэтому в целом чистый экспорт представляет собой функцию: XN=f(RER, Y).

Инвестиционный спрос — это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей).К ривая инвестиционного спроса показывает в графической форме размер инвестиций, осуществление которых возможно при каждом данном уровне процентной ставки.

Рис 9 Кривая инвестиционного спроса

Из рис. 9 видно, что между ставкой процента и совокупной величиной требуемых инвестиций существует обратная зависимость. Помимо процентной ставки на инвестиции оказывает влияние увеличение ВНП, изменения в размерах налогообложения, технологические изменения и ожидания предпринимателей. В этом случае происходит изменение спроса на инвестиции. Любой фактор, вызывающий прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо, а вызывающий смещение ожидаемой доходности смещает кривую влево.

Влияние инвестиций на совокупный спрос (национальный доход) отражается в теории мультипликатора и акселератора. Теория мультипликатора возникла в период Великой депрессии 1929–1933 гг. применительно к обществу, находящемуся в условиях острейшего кризиса. Мультипликатор показывает роль инвестиций в росте объема национального дохода и занятости. Действие мультипликатора можно записать в виде цепочки: I ↑, ⇒ N ↑, ⇒ Y ↑, ⇒ С ↑, т. е. с ростом инвестиций увеличивается занятость, а затем доход и потребление. Таким образом, между изменением автономных инвестиций и национальным доходом существует устойчивая связь.

Кейнсианская концепция спроса на инвестиции

В основе кейнсианской теории спроса на инвестиции лежит введенное Дж. М. Кейнсом понятие предельной эффективности капитала. Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся. Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска. Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на  , где R — дисконтная ставка. Инвестиционный проект будет экономически целесообразным, если

, где R — дисконтная ставка. Инвестиционный проект будет экономически целесообразным, если

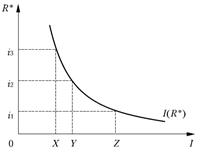

где К 0 — требуемые вложения в инвестиционный проект; П 1, П 2, …, Пn — потоки чистых доходов от проекта в момент времени 1, 2, …, n; R — норма дисконта. То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала(R *). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых R * самая высокая. R * падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным. Этот процесс изображен на рис. 10

где К 0 — требуемые вложения в инвестиционный проект; П 1, П 2, …, Пn — потоки чистых доходов от проекта в момент времени 1, 2, …, n; R — норма дисконта. То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала(R *). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых R * самая высокая. R * падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным. Этот процесс изображен на рис. 10

Рис.10

Предприниматели учитывают не только доходность капиталовложений, но и степень риска каждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента — явление не только денежное, но и психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела R *. Инвестиции будут осуществлять в том случае, если R * > i.

Из рис. 10 видно, что при ставке процента i 3 целесообразны вложения в объеме 0 Х, при ставке процента i 2 — в размере 0 Y, а при ставке процента i 1 — инвестиционные расходы увеличатся до 0 Z. Объем инвестиционного спроса будет тем выше, чем меньше текущая ставка процента. Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

где Ii — предельная склонность к инвестированию. Предельная склонность к инвестированию (Ii) показывает, на сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если i ↓, то увеличится предельная склонность к инвестированию. Предельная эффективность капитала — это категория экономического прогнозирования, поскольку за основу расчета берется не фактическая, а ожидаемая доходность инвестиционных проектов, через R *. Предполагаемое будущее влияет на настоящее; это не оценочный показатель, не конкретная ставка процента; это внутренняя норма доходности. На значение R * влияют субъективные факторы: пессимизм и оптимизм инвесторов.

Неоклассическая теория спроса на инвестиции

Согласно концепции неоклассиков, предприниматели осуществляют инвестирование с целью достижения оптимального размера капитала. Поэтому функцию инвестиционного спроса можно представить:  где I a — объем автономных инвестиций на период t; Kt — фактический объем капитала; K * — оптимальный объем капитала; β — коэффициент, характеризующий меру приближения существующего капитала к оптимальному за период t.

где I a — объем автономных инвестиций на период t; Kt — фактический объем капитала; K * — оптимальный объем капитала; β — коэффициент, характеризующий меру приближения существующего капитала к оптимальному за период t.

Определение оптимального объема капитала:

1. Оптимальный объем капитала обеспечивает при существующей технологии максимальную прибыль.

2. В условиях совершенной конкуренции прибыль максимальна, когда предельная производительность капитала (r) равна предельным издержкам, которые состоят из нормы амортизации (d) и ставки процента по финансовым активам (i), которые представляют альтернативные затраты использования средств в качестве капитала.

Прибыль максимальна, если r = d + i.

Для определения оптимального размера капитала используем производственную функцию Кобба–Дугласа:

где a — параметр, по которому определяется вклад капитала в выпуск продукции.

Используя условие максимизации прибыли, оптимальное значение капитала будет равно:

Если при заданном значении предельных издержек изменится технология производства, то значение K* тоже изменится. Если из-за научно-технического прогресса растет предельная производительность капитала, то K* также увеличится (при неизменной ставке процента). Таким образом, инвестиционный спрос есть возрастающая функция от предельной производительности капитала и убывающая функция от ставки процента (при заданном значении амортизации).

Неоклассическая функция инвестиций более объективна по сравнению с кейнсианской, так как она определяется технологией производства в отличие от кейнсианской, которая зависит от R *, соотношения оптимизма и пессимизма инвесторов. Кейнсианская функция инвестиций имеет меньшую эластичность по ставке процента, чем неоклассическая.

Поиск по сайту: