|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Финансовый механизм и его структура

Процесс управления финансовой деятельностью предприятия базируется на определенном механизме.

Механизм финансового менеджмента (финансовый механизм) - совокупность основных элементов воздействия на процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия.

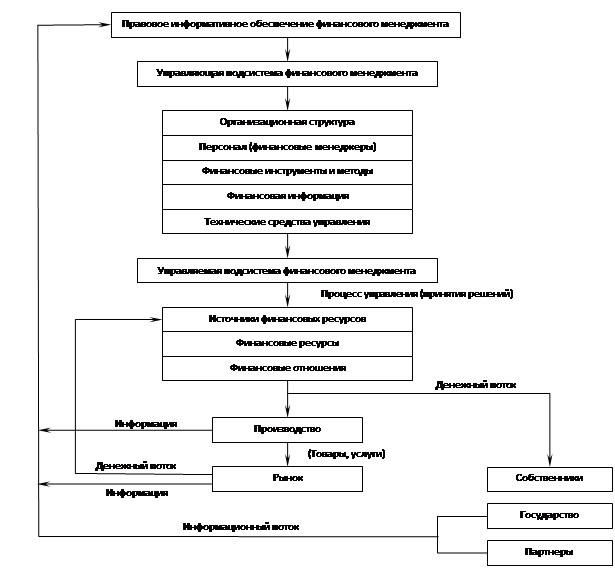

Логика его функционирования представлена на рис.1. Приведем краткую характеристику основных элементов данного механизма.

Рисунок 1. Схема организации финансового менеджмента на предприятии.

Правовое обеспечение ФМ.

1. Организационно-правовая форма:

1) единоличное владение (sole proprietorship) является собственностью одного лица и неотделимо от владельца;

2) товарищество, или партнерство (partпership) образуется, когда несколько человек объединяются для ведения некорпоративного бизнеса;

3) акционерное общество, или корпорация (corporatioп) характеризуется тем, что ее владельцы (акционеры) несут ограниченную ответственность по ее обязательствам.

4) иные (гибридные) формы организации. В Российской Федерации к ним относятся общество с ограниченной ответственностью, некоммерческие организации, унитарные предприятия.

2. законодательные акты, постановления, приказы, циркулярные письма и другие правовые документы органов управления

Управляющая подсистема ФМ (организационная структура и персонал):

Как правило, в индивидуальных и семейных предприятиях, а также в предприятиях малого бизнеса финансовое управление осуществляет непосредственно владелец.

На небольших предприятиях функции финансового управления часто возлагаются на бухгалтерию либо на отдельное подразделение, как правило, финансовый или планово-финансовый отдел, входящие в ее состав. При этом общее управление финансовой деятельностью осуществляет главный бухгалтер, который одновременно является и финансовым директором.

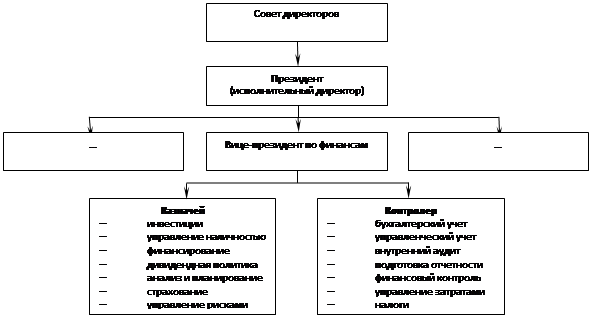

По мере роста масштабов деятельности организационная структура финансового управления усложняется вследствие увеличения числа специализированных подразделений и расширения их функций. Для средних и крупных предприятий наиболее характерно выделение специальной службы (финансовый департамент или управление и т. п.), возглавляемой финансовым директором (Chief Financial Officer - CFO) или вице- президентом фирмы по финансам, в подчинении которого находятся все соответствующие подразделения. Примерная структура финансовой службы таких предприятий представлена на рис. 2.

| |||

|

На российских предприятиях функции контролера обычно исполняет главный бухгалтер, в подчинении которого находятся:

· отдел финансового учета и налогообложения;

· отдел управленческого учета;

· отдел финансового контроля и др.

Следует отметить, что должность финансового директора появилась на отечественных предприятиях всего 5-7 лет назад. За этот сравнительно короткий срок российские CFO прошли нелегкий путь от сотрудника, занимающегося поиском и перекладкой денежных средств из сейфа в карман собственников и сдающего налоговым службам отчетность, до управленцев, чья задача - разрабатывать, корректировать и контролировать выполнение финансовой и генеральной стратегии фирмы. В современных условиях финансовый директор является членом правления или совета директоров и занимает одно из ведущих мест в управленческой иерархии. Вместе с генеральным директором (Chief Executive Officer - СЕО) он несет прямую ответственность перед акционерами, докладывает финансовые результаты инвесторам и владельцам бизнеса, как правило, кандидатура финансового директора персонально утверждается советом директоров. этим подчеркивается независимость финансового директора и его подотчетность акционерам за свои действия.

В развитых бизнес-структурах, операционные стратегии в обязательном порядке проходят в процессе планирования через финансовую службу. Это естественным образом делает финансы ядром консолидации и выработки общей стратегии. Соответственно, центральная задача CFO заключается в интеграции операционных стратегий всех подразделений фирмы и долгосрочных целей акционеров в стройную и эффективно функционирующую систему управления бизнесом.

Таким образом, CFO и руководимые им службы играют особую роль на любом среднем и крупном предприятии, выступая одновременно в трех ипостасях: функциональной, корпоративной и управленческой. Поэтому современный руководитель финансовой службы должен быть высокообразованным, творчески мыслящим специалистом с широким кругозором, способным решать как прикладные (управление денежными потоками, обеспечение внутренних и внешних пользователей оперативной информацией о работе предприятия, оценка инвестиционного проекта, поиск и привлечение финансовых ресурсов и т. д.), так и стратегические задачи (анализ эффективности слиянии и поглощений, взаимодействие с инвесторами и др).

Наряду с традиционной интеграцией системы финансового управления на предприятии в последние годы в отечественной практике используют более прогрессивные формы. Одной из таких форм является концепция управления отдельными аспектами финансово-хозяйственной деятельности на основе центров ответственности, предложенная американским ученым Дж. Хиггинсом.

Центр ответственности (ЦО) является структурным подразделением предприятия, которое полностью контролирует те или иные аспекты текущей и инвестиционной деятельности, а его руководитель самостоятельно принимает управленческие решения и несет полную ответственность за выполнение. Методическими рекомендациями по разработке финансовой политики предприятия предложено создавать четыре центра ответственности:

1. ЦО по доходам

2. ЦО по расходам

3. ЦО по прибыли

4. ЦО по инвестициям

Управляющая подсистема ФМ (финансовые инструменты):

Любая более или менее крупная компания в то или иной степени связана с финансовыми рынками; эта взаимосвязь многообразная, поскольку компания может выступать в различных ипостасях: в качестве эмитента ценных бумаг, инвестора, ссудозаемщика, лендера, спекулянта и др. возникающие в ходе этой связи операции на финансовых рынках осуществляются с помощью финансовых инструментов.

Научный инструментарий финансового менеджмента – это система теоретических и практических методов и моделей управления финансовой деятельностью предприятий и корпораций.

При самом упрощенном подходе выделяют 3 вида финансовых инструментов:

1. денежные средства (средства в кассе, на расчетных и валютных счетах в банках);

2. кредитные инструменты (облигации, кредиты, депозиты и др.);

3. способы участия в уставном капитале предприятия (акции и паи).

По мере развития финансового рынка появились новые виды финансовых инструментов:

4. форвардные контракты

5. фьючерсы

6. опционы

7. СВОПы и т.д.

Управляющая подсистема ФМ (финансовые методы):

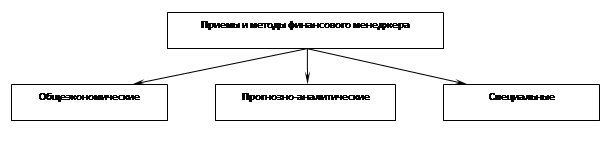

Приемы и методы, находящиеся в арсенале финансового менеджера, многообразны. С определенной долей условности их можно разделить на три большие группы.

Общеэкономические: кредитование, ссудо-заемные операции, система кассовых и расчетных операций, система страхования, система расчетов, система финансовых санкций, трастовые операции, залоговые операции, трансфертные операции, система производства амортизационных отчислений, система налогообложения и др. Описание этих методов можно найти в соответствующих курсах финансов и др.

Прогнозно-аналитические: финансовое планирование, налоговое планирование, методы прогнозирования, факторный анализ, моделирование и др.

Промежуточное положение между этими двумя группами по степени централизованной регулируемости и обязательности применения занимают специальные методы управления финансами, многие из которых еще только начинают получать распространение в России; это дивидендная политика, финансовая аренда, факторинговые операции, франчайзинг, фьючерсы и т.п. В основе многих из этих методов лежат производные финансовые инструменты.

Управляющая подсистема ФМ (финансовая информация):

Основой информационного обеспечения системы управления финансами являются любые сведения финансового характера; в частности можно выделить бухгалтерскую отчетность, сообщения финансовых органов, информацию учреждений банковской системы, данные товарных, фондовых и валютных бирж, прочую информацию.

Управляющая подсистема ФМ (технические средства управления):

Техническое обеспечение системы управления финансами является самостоятельным и весьма важным ее элементом.

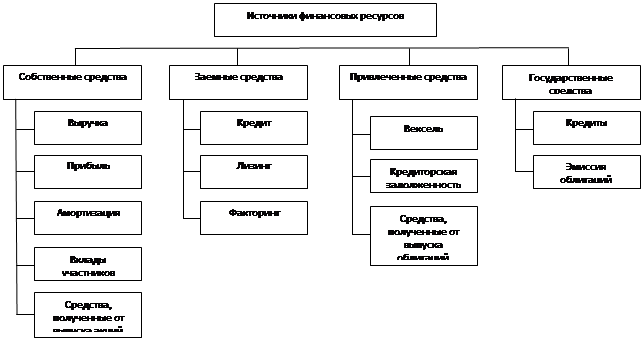

Управляемая подсистема ФМ (финансовые ресурсы и финансовые отношения):

Финансовые отношения, формирующиеся между субъектами хозяйственного процесса, - главный объект управления финансами. На их оптимизацию нацелены усилия финансовых менеджеров. Анализ особенностей финансовых отношений важен для управления финансами в теории финансов выделяют несколько групп финансовых отношений, в которые вступают субъекты в процессе хозяйственной деятельности по поводу формирования, распределения и использования финансовых ресурсов.

| Субъекты финансовых отношений | Содержание финансовых отношений |

| Собственники | формирование уставного капитала и последующих вкладов в него; распределение прибыли и выплат, дивидендная политика; выход из состава акционеров |

| Органы государственной власти | начисление и уплата налогов и сборов в бюджеты, таможенные платежи; ассигнования из бюджета, целевое финансирование, дотации; предоставление налоговых льгот, начисление штрафных санкций; валютный, антимонопольный контроль |

| Финансовые институты | текущее банковское обслуживание, кредитование; страхование имущественных интересов; привлечение инвестиций и прочих финансовых вложений |

| Поставщики и заказчики | закупка продукции, сырья и прочих материальных ценностей; выполнение работ, услуг; реализация продукции, услуг |

| Работники организации | начисление и выплата заработной платы; компенсационные и стимулирующие выплаты; взыскание штрафов за причиненный материальный ущерб |

| Внутри группы, между структурными подразделениями | формирование, распределение и использование денежных фондов и резервов; финансирование и реализация инвестиционных проектов; пополнение оборотных средств |

3. Формы и содержание финансовой отчетности.

Информация – это такие сведения, которые снижают неопределенность для принятия решений.

В условиях рыночной экономики бухгалтерская (финансовая) отчетность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом обеспечения финансового менеджмента.

Отчетность фирмы выполняет множество функций, однако основное ее назначение позиции управлении бизнесом – отражение результатов инвестиционных, операционных и финансовых решений менеджмента за определенный период времени.

Объемы, формы, степень детализации и периодичность представления финансовой отчетности определяются действующим законодательством, требованиями регулирующих органов либо соответствующих рыночных институтов, а также внутренними положениями и инструкциями, регламентирующими работу конкретного предприятия.

В настоящее время существуют различные стандарты бухгалтерского учета и отчетности, которые могут иметь обязательный либо рекомендательный характер: национальные (законодательно принятые и действующие в той или иной стране), например РСБУ (Российская Федерация), GAAP (США), SSAP (Великобритания) и т. д.; международные (принятые или рекомендованные к соблюдению группой государств - участников), например МСФО (IAS), а также устанавливаемые отдельными рыночными институтами или общественными объединениями, например биржами, профессиональными ассоциациями бухгалтеров и финансистов и т. п.

В соответствии с законодательством Российской Федерации все организации обязаны предоставлять стандартные формы отчетности, в состав которых включаются[1]:

1. бухгалтерский баланс (форма № 1);

2. отчет о финансовых результатах (форма № 2);

3. пояснения к балансу и отчету о финансовых результатах;

4. отчет о движении капитала (форма № 3);

5. отчет о движении денежных средств (форма № 4);

6. приложения к бухгалтерскому балансу (форма № 5).

Следует подчеркнуть, что законодательно принятые и действующие в Российской Федерации формы отчетности предназначены для целей налогообложения и представления в государственные органы статистического учета. Это затрудняет их непосредственное применение в управлении бизнесом.

Поэтому для целей управления обычно используются так называемые аналитические либо управленческие формы отчетности, подготовленные соответствующими службами (например, бухгалтерского или управленческого учета) для внутренних (топ-менеджеры, руководители подразделений, совет директоров) или внешних пользователей (акционеры, кредиторы, деловые партнеры, аналитики инвестиционных компаний, общественность и т. д.).

Несмотря на разнообразие форм подобной отчетности, ее основными элементами являются:

1. балансовый отчет (Balance sheet);

2. отчет о финансовых результатах (Income statement, profit and Loss statement);

3. отчет о движении денежных средств (Statement оf Cash Flow);

4. пояснения к финансовой отчетности.

Перечисленные документы могут дополняться различными справками, комментариями, а также заключением независимых аудиторов.

Для более полного отражения результатов хозяйственной деятельности финансовые отчеты обычно включают данные предшествующего периода (периодов). Каждый документ отчетности должен также содержать следующую информацию:

1) наименование и организационно-правовая форма деятельности предприятия;

2) страна регистрации;

3) дата составления и покрываемый период времени;

4) валюта, в которой отражены показатели.

В настоящее время при построении аналитических форм отчетности большинство предприятий руководствуются стандартами МСФО либо GAAP. Несмотря на существующие различия, оба стандарта базируются на общих требованиях к содержанию и принципах построения отчетности.

Принципы составления финансовой отчетности:

1. полезность

2. уместность – своевременность получения информации (влиять на принятие эффективных решений)

3. достоверность

4. сопоставимость

5. двойная запись

6. экономическая единица учета (хозяйственная операция определяется от собственника или др. единиц)

7. периодичность

8. денежная оценка (использование универсального денежного измерителя)

9. Метод начислений (доходы относятся к тому отчетному периоду, в котором продукция отгружена, услуги оказаны, расходы отражаются в отчетном периоде, когда они совершены, независимо от того, оплачены ли они в данном периоде)

10. Соответствие доходов отчетного периода расходам этого же периода (в данном периоде отражаются только те расходы, которые обусловили получение в нем доходов).

11. Осторожность (документы не должны иметь заниженной оценки активов и прибыли, заниженной оценки обязательств)

12. Конфиденциальность (отчетная информация не содержит данных, которые могут нанести ущерб по конкурентным позициям организации.)

Выделенные элементы финансовой отчетности, построенные в соответствии с приведенными требованиями и принципами, тесно взаимосвязаны между собой и в совокупности позволяют получить целостную картину о текущем состоянии бизнеса. Рассмотрим их более детально.

БАЛАНС.

Балансовый отчет (баланс) - это детализированное представление активов, обязательств и собственного капитала предприятия в денежном выражении на конкретный момент времени. В этой связи весьма популярной в литературе является метафорическая трактовка баланса как фотографического снимка имущественного и финансового положения предприятия. Поскольку баланс привязан к конкретной дате (начало или конец соответствующего периода), для оценки произошедших изменений необходимо осуществлять подобное «фотографирование» периодически (например, раз в месяц, квартал, полугодие, год)[2]. Таким образом, балансовый отчет является статическим и кумулятивным по своему характеру и отражает результаты хозяйственной деятельности предприятия с момента его образования. Он состоит из двух равновеликих частей - актива и пассива.

В одной части - активе (assets - A) - представлены средства, принадлежащие предприятию или находящиеся под его контролем (все, чем оно владеет на дату составления баланса). Иными словами, эта часть баланса показывает, во что вложены (инвестированы) деньги в данном бизнесе.

Другая часть баланса - обязательства (liabllities, debts - D) и капитал (net worth, equities - Е) - отражает источники средств, использованные для финансирования активов. Иными словами, эта часть баланса показывает, откуда были получены денежные средства для ведения бизнеса, т. е. требования к предприятию различных сторон, предоставивших необходимые для его функционирования финансовые ресурсы.

Итоговые показатели обеих частей баланса всегда равны (А=П):

Уравнению соответствует так называемый горизонтальный формат баланса (т. е. в две колонки: актив и пассив).

Несмотря на простоту, равенства являются ключом к пониманию баланса. По сути, весь процесс его дальнейшего анализа - это разделение базовых переменных балансового уравнения на множество более или менее детальных элементов (статей активов, обязательств и собственного капитала) и последующего исследования произошедших изменений и соотношений между ними.

По западным методикам составления финансовой отчетности активы баланса представлены в порядке убывания их ликвидности, обязательства перечислены в том порядке, в каком они подлежат оплате (например, выписывается кредиторская задолженность, которая обычно должна погашаться в течение 30, 60 или 90 дней, далее кратко- и среднесрочные долговые ценные бумаги и т.д.).

В России активы баланса строятся в порядке возрастающей ликвидности средств, пассивы объединяют собственный капитал и обязательства организации. Статьи пассива группируются по юридическому признаку. В первую очередь выписываются обязательства перед собственниками, затем обязательства перед третьими лицами в порядке возрастания степени срочности их возврата.

Дадим общую характеристику наиболее важных статей актива и пассива баланса. В разделе I актива баланса "Внеоборотные активы" представлены все долгосрочные активы хозяйствующего субъекта: нематериальные активы, основные средства, долгосрочные финансовые вложения, капитальные вложения. В разделе II актива баланса "Оборотные активы" отражаются запасы, краткосрочные финансовые вложения и денежные средства. В пассиве баланса отражаются капитал и резервы, долгосрочные и краткосрочные обязательства.

Отчет о прибылях и убытках.

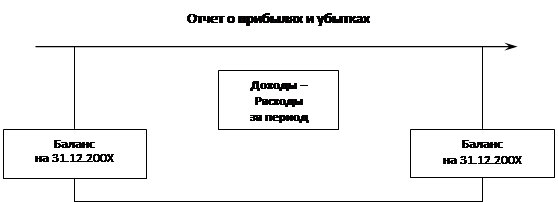

В отличие от баланса, который является моментальным снимком финансового состояния предприятия, отчет о прибылях и убытках показывает доходы и расходы предприятия за определенный период времени. По сути, он является своеобразным мостом между балансами на начало и конец отчетного периода (рис.3), увязывая результаты инвестиционной (актив баланса) и финансовой деятельности (пассив баланса) с результатами проведенных операций.

Рисунок 3. Отчет о прибылях и убытках как связующее звено в системе отчетности.

Основное назначение этого отчета – определение финансового результата деятельности предприятия за период между двумя датами составления баланса. Итоговый – или чистый – результат, т.е. прибыль или убыток от хозяйственной деятельности, представляет собой разность между всеми полученными за период доходами и понесенными при этом расходами:

На практике фирмы могут иметь множество источников доходов, равно как и нести различные виды расходов. В этой связи учетные принципы и стандарты обычно классифицируют их тем или иным способом. Например, согласно российским стандартам бухгалтерского учета раскрытие информации о доходах регулируется ПБУ 9/99 «Доходы организации». Учет и отражение затрат осуществляется в соответствии с ПБУ 10/99 «О расходах организации», а для налоговых целей - статьями НК РФ.

Согласно МСФО отчет о прибылях и убытках должен состоять из 4групп статей.

Отчет о движении денежных средств.

Значительный интерес для финансового менеджера представляет форма №4 «Отчет о движении денежных средств», который включает: остаток денежных средств на начало года, поступление денежных средств, расходование и остаток денежных средств. Существуют два основных метода построения детализированных отчетов о денежных потоках – прямой и косвенный. При этом согласно МСФО потоки денежных средств детализируются в разрезе трех ключевых видов деятельности:

1) операционная (основная);

2) инвестиционная;

3) финансовая.

Данные о движении денежных средств, учитываемые на соответствующих счетах учета денежных средств, находящиеся в кассе, на расчетных, валютных счета и специальных счетах, отражаются нарастающим итогом с начала года. При наличии денежных средств в иностранной валюте составляется расчет в этой валюте по каждому ее виду. Показатели каждого расчета, составленного в иностранной валюте, пересчитываются по курсу Центрального банка РФ на дату составления отчетности.

Движение денежных средств, получаемых и расходуемых предприятием в наличной и безналичной форме, называют в финансовом менеджменте денежными потоками (cash flow).

Показатели учета и отчетности, содержащиеся в формах 1, 2, 4 составляют необходимый минимум информации для анализа финансовой деятельности. В качестве дополнительного источника информации, главным образом для проведения углубленного анализа, могут быть использованы:

· учредительные документы предприятия (организации);

· действующие контракты и договоры;

· документы по учетной политике;

· статистическая отчетность форма номер П-2 «Сведения об инвестициях»,

· форма номер П-З «Сведения о финансовом состоянии организации»,

· форма номер П-4 «Сведения о численности, заработной плате и движении работников» и т.д.

Отчет о движении капитала.

Отчет содержит показатели о состоянии и движении собственного ка-питала хозяйствующих товариществ и обществ, целевых финансирования и поступлений, резервов предстоящих расходов и платежей и оценочных ре-зервов. Движение каждого вида капитала или резерва построено по прин-ципу следующего балансового уравнения:

ОСн+По-Ио=ОСк

- где ОСн – остаток средств различных видов капитала, резервов и фондов на начало отчетного периода;

- По – увеличение капитала (поступило в отчетном году);

- Ио – уменьшение капитала (израсходовано в отчетном году);

ОСк – остаток средств различных видов капитала, резервов и фондов на конец от-четного периода.

При изучении или сопоставлении финансовых документов и отчетов важно помнить, что в различных компаниях и отраслях могут использоваться различные термины для описания одних и тех же показателей. Поэтому важно помнить, что означают показатели, и как они были получены, независимо от того, как их называют.

Пользователи финансовой отчетности:

1. Внутренние

2. Внешние

Внутренние пользователи ФО:

1) Собственники (текущие и потенциальные)

2) Ген. директор, руководители и специалисты экономических служб - для определения путей повышения эффективности финансово-хозяйственной деятельности

3) Финансовые менеджеры - для определения потребности в финансовых ресурсах, оценки правильности принятых инвестиционных решений, эффективности структуры капитала, основных направлений дивидендной политики, составления прогнозных форм отчетности, осуществления предварительных расчетов финансовых показателей будущих периодов, оценки возможности слияния с другой фирмой или ее приобретения, структурной реорганизации

4) Юристы - для оценки выполнения условий контрактов, соблюдения законодательных норм при распределении прибыли и выплате дивидендов, определения условий пенсионного обеспечения

5) Служащие - для определения уровня заработной платы и оценки перспектив работы в данной организации

6) Профсоюзы - для определения требований в отношении заработной платы, условий трудовых соглашений, оценки тенденций развития отрасли в целом

Внутренние пользователи ФО:

В зарубежных странах отчетность, доступная внешним пользователям, называется отчетностью общего пользования (в отличие от специальной отчетности - налоговых деклараций, справок для кредитных организаций).

1) органы государственного управления

2) государство в лице органов, которые проверяют правильность составления документов, расчета налогов, определяют налоговую политику;

3) регистрирующие и другие государственные органы

4) налоговые, правоохранительные и контролирующие органы

5) арбитражные суды и федеральное управление по делам неплатежеспособности, принимающие решения о банкротстве и назначении процедур санации;

6) потенциальные инвесторы

7) деловые партнеры, поставщики и покупатели

8) банки

9) фондовые биржи

10) аудиторские службы

11) консультанты по финансовым вопросам

12) статистические органы

13) пресса и информационные агентства

14) торгово-производственные ассоциации

Поиск по сайту: