|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Спрос на деньги: номинальный или реальный?

Спрос на деньги является спросом на реальные денежные активы, поскольку потребителей интересует покупательная способность денег, а не их номинальная величина. Таким образом, номинальный спрос на деньги (при прочих равных) растет пропорционально уровню цен. Реальный спрос на деньги не изменяется с ростом цен, если все реальные факторы (реальная ставка %, реальный доход и т.п.) остаются без изменений.

Трансакционный спрос на деньги: модель Баумоля(1952) - Тобина(1956)

Траксанкционный спрос на деньги возникает из-за необходимости использовать деньги для совершения регулярных платежей.

При анализе транс. спроса нас интересует выбор между величиной %, которые теряет индивид, если держит часть средств в виде наличности и издержками, связанными с необходимостью часто пополнять запас наличных денег.

Предположим, номинальный доход индивида равен YN = Y*p, где Y - реальный доход. Пусть этот доход ежемесячно перечисляется на сберегательный счет индивида, на который ежемесячно перечисляется % по процентной ставке i. Издержки изъятия средств со сберегательного счета равны tc. Эти издержки могут представлять собой затраты времени индивида. Индивид должен решить, сколько раз в течение месяца снимать деньги со счета. Будем считать, что индивид тратит весь свой доход в течение месяца, причем делает это равномерно. Если индивид, например, изымает всю сумму сразу, то количество денег на руках у индивида выглядит как на рисунке (а).

Если он осуществляет изъятия дважды в месяц (в начале и в середине), то изменение наличности в течение месяца представлено на рисунке (б).

Обозначим количество изъятий денег в банке в течение месяца через n, тогда каждый раз индивидуум изымает YN/n и среднее количество денег на руках в течение периода равно YN/2n.

Тогда величина упущенных % выплат за период равна i*YN/2n, а издержки, связанные с походом в банк равны tc*n. В результате совокупные издержки составят:

=>

=>

Тогда средняя величина наличности:

Заметим, что реальный спрос на деньги, как следует из модели, не зависит от уровня цен: если p на 10% => tcна 10% и YN => номинальный спрос на 10%, а реальный спрос (L=M/p) остается неизменным. Свойства функции спроса на деньги Баумоля-Тобина:

i =>Md¯

tc => Md

YN = p*Y Y => Md

Существуют и другие мотивы спроса на деньги (помимо трансакционного). К ним относятся:

-мотив осторожности (когда спрос на деньги должен удовлетворять непредвиденные обстоятельства)

-спекулятивный мотив (спрос на деньги обусловлен тем, что это безрисковый актив).

Этот мотив в большей степени относится к M2 и M3.

Предложение денег (Гл. 11)

Изучая предложение денег, мы не будем проводить различия между разными видами депозитов и, следовательно, не будем различать M1 и M2. Тогда объем денежной массы M равен сумме наличности (CU) и депозитов (D): M = CU + D.

Отношение наличности к депозитам определяется поведением населения, которое решает, какую часть денег держать в виде наличности. Мы будем полагать отношение CU/D постоянной величиной, не зависящей от ставок %.

ЦБ не может полностью контролировать денежную массу. Под его контролем находится лишь денежная база (H), которая равна сумме наличности(CU) и резервов коммерческих банков, которые находятся в ЦБ (R): H = CU + R.

Отношение M к H называют денежным мультипликатором:

Отношение резервов к депозитам (R/D) находится между 0 и 1 (но < 1) => mm > 1.

Отношение R/D зависит от целого ряда факторов:

где Rобяз/D - норма обязательного резервирования (устанавливается ЦБ для всех коммерческих банков). Помимо обязательных резервов, банки обычно держат избыточные резервы, чтобы удовлетворить требования клиентов и не занимать деньги у других банков или у ЦБ.

Величина избыточных резервов будет тем больше, чем

- выше ставка межбанковского кредита

- выше ставка рефинансирования(т.е., ставка по которой можно занять у ЦБ)

- ниже ставка % по доходным активам.

Величину денежного мультипликатора будем считать достаточно стабильной, поэтому при изменении денежной базы DM = mm*DH.

ЦБ может непосредственно контролировать H, но имеет лишь ограниченное воздействие на mm и, следовательно, на M в целом.

ЦБ контролирует H посредством:

1) Операций на открытом рынке (покупка/продажа государственных облигаций у населения).

ЦБ покупает облигации => H; продает => H¯

2) Покупка/продажа иностранной валюты и золота.

Если ЦБ покупает золото или валюту, то H и, если продает, то H¯

3) изменяя ставку рефинансирования, ЦБ также влияет на H. Если ставка рефинансирования увеличивается, то объем займов у ЦБ уменьшается и в результате уменьшается H.

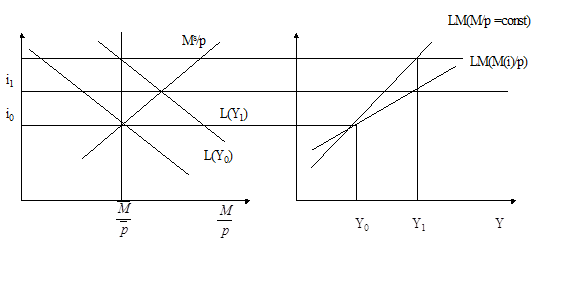

Равновесие на рынке денег

Спрос на деньги

Предложение денег номинальное:

реальное:

Напомним, что mm(i, iref, норма обяз. резерв., CU/D)

i => изб.резервы ¯ => R/D ¯ =>  =>M

=>M

Таким образом, реальное предложение не является постоянным (как мы предполагали в модели IS-LM), а является возрастающей функцией i. В результате кривая LM будет более чувствительна к изменению i (LM будет более пологой).

Проанализируем последствия операций на открытом рынке (например, рассмотрим покупку государственных облигаций).

Проанализируем последствия операций на открытом рынке (например, рассмотрим покупку государственных облигаций).

В результате H =>  . Поскольку при более высокой i, mm будет больше =>

. Поскольку при более высокой i, mm будет больше =>  сдвигается вправо пропорционально. И в результате LM также сдвигается пропорционально.

сдвигается вправо пропорционально. И в результате LM также сдвигается пропорционально.

Поиск по сайту: