|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Политика привлечения заемных средств. Оценка финансового левериджа

Каждое предприятие в рыночной экономике свободно в выборе источника финансирования хозяйственной деятельности. В этой связи выбор осуществляется, как правило, по вопросу привлечения заемных средств для осуществления текущей деятельности предприятия.

Выделяют 2 группы предприятий:

1. предприятия, не привлекающие заемные средства;

2. предприятия, привлекающие заемные средства.

По обеим группам предприятий рассчитывается показатель «рентабельность собственных средств»:

, где (16)

, где (16)

где ст.н/о – ставка налогообложения прибыли по действующей системе налогообложения прибыли в десятичном выражении, ст.н/о = 0,24;

(1-ст.н/о) – доля чистой прибыли, остающейся в организации (=0,76).

ЭФР – эффект финансового рычага, которая представляет собой прибавку (+) или вычет (-) к рентабельности собственных средств за счет привлечения заемного капитала. Отсюда следует, что у предприятий 1-го типа ЭФР = 0.

ЭФР рассчитывается по формуле:

, где (17)

, где (17)

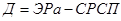

Д – дифференциал, определяемый по формуле:

, где (18)

, где (18)

где СРСП – средняя расчетная ставка процента по привлекаемым организацией кредитам и займам у других организаций.

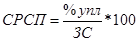

, где (19)

, где (19)

где ЗС – заемные средства, привлекаемые организацией у других организаций (Ф.4, стр.360).

ПР – плечо рычага, показывающее соотношение между заемным и собственным капиталом предприятия.

, (20)

, (20)

где ЗС определяется по Ф.1:

.

.

СС рассчитывают по итогу раздела III Ф.1 (стр.490).

Значение ЭФР определяется знаком дифференциала.

Считается, что чем больше положительное значение Д, тем меньше финансовый риск не возврата кредитору суммы долга и процентов по долгу.

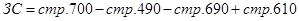

После расчета РСС следует определить возможности в перспективном периоде привлекать дополнительные заемные средства. Для этого применяются графики кривых дифференциалов, основанные на 3-х оптимальных пропорциях:

1) если ПР = 0,75, то ЭРа должен быть = 3СРСП,

2) если ПР = 1, то ЭРа = 2СРСП,

3) если ПР = 1,5, то ЭРа = 1,5СРСП.

По данным пропорциям строятся графики кривых дифференциалов (рис.2). Рассмотрим алгоритм их использования по вопросу определения оптимальной суммы заимствования.

Рис.2 График кривых дифференциалов

Алгоритм использования графика представлен несколькими этапами.

1) определяем фактическое соотношение между ЭРа и СРСП по данным последнего отчетного периода

, представим данное соотношение в линейной форме

, представим данное соотношение в линейной форме

ЭРа = 1,86СРСП.

Если не было в отчетном периоде заимствование, то необходимо принять за СРСП среднефактическое значение цены капитала на финансовом рынке по месту расположения предприятия.

2) Выбираем на графике ближайшую кривую дифференциала к той, которая была определена в п.1. В нашем случае это кривая = 2СРСП.

3) Выбираем на графике горизонталь налогообложения прибыли по действующей в настоящее время ставке налогообложения прибыли.

4) Определяем проекцию точки пересечения выбранной в п.2 кривой дифференциала с выбранной в п.3 горизонталью налогообложения прибыли. В нашем случае ПРопт. = 0,6. Это значит, что соотношение между заемным и собственным капиталом организации должно составлять 0,6. По данному соотношению определяем оптимальную сумму заимствования, которую необходимо иметь на балансе предприятия.

5) Оптимальную сумму можно определить следующим образом:

, (21)

, (21)

Полученное оптимальное значение необходимо сравнить с фактическим значением  за последний отчетный год.

за последний отчетный год.

Если  >

>  , то можно сделать вывод о возможности дополнительного привлечения заемных средств в плановом периоде в размере разницы между оптимальным и отчетным значением.

, то можно сделать вывод о возможности дополнительного привлечения заемных средств в плановом периоде в размере разницы между оптимальным и отчетным значением.

Если  <

<  , то следует дать рекомендацию о необходимости возврата излишне полученного кредита в размере разности между отчетным и оптимальным значением.

, то следует дать рекомендацию о необходимости возврата излишне полученного кредита в размере разности между отчетным и оптимальным значением.

В случае необходимости и возможности привлечения дополнительного заимствования в плановом периоде рассчитывают так называемый финансовый леверидж (риск), он связан с предприятием-заемщиком.

В случае получения кредитов и займов, эмиссии ценных бумаг рассматриваемым предприятием, финансовый леверидж позволит определить возможность невыполнения предприятием своих финансовых обязательств перед кредиторами, т.е. погашение долга и выплаты процентов по долгу.

Финансовый леверидж (риск) определяется по формуле:

(23)

(23)

где БП – балансовая прибыль предприятия (Ф.2, стр.140 гр.3).

Если фактическое расчетное значение  будет близко к 1, то риск невыполнения финансовых обязательств перед кредиторами будет минимален. Из этого следует, что предприятие может иметь возможность привлечь заемные средства.

будет близко к 1, то риск невыполнения финансовых обязательств перед кредиторами будет минимален. Из этого следует, что предприятие может иметь возможность привлечь заемные средства.

Поиск по сайту: