|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Дискреционная фискальная политика. Мультипликативные эффекты

Сущность стабилизационной политики, постоянно проводимой правительством, сводится к воздействию государства на совокупный спрос и (или) совокупное предложение с целью поддержания их динамического равновесия при желаемых значениях занятости, уровня цен и дохода. Главной целью государственной экономической политики является поддержание экономики в состоянии полной занятости. Это гарантирует отсутствие безработицы и инфляции.

Современная рыночная экономика при всем разнообразии ее моделей характеризуется социально-ориентированным хозяйством, которое дополняется государственным регулированием. Выполнение функций государственного регулирования невозможно без централизации средств, необходимых для:

1 поддержания социальной сферы и социальной защиты населения (здравоохранение, развитие культуры, выплаты заработной платы бюджетным учреждениям, пенсий и пособий, финансирование дошкольных учреждений, финансовая поддержка малообеспеченных и т.д.);

2 развития приоритетных областей хозяйства (финансирование научно-исследовательских разработок, поддержка агропромышленного комплекса, перераспределение средств между отраслями народного хозяйства и т.д.);

3 обеспечения обороны и безопасности государства (содержание армии, финансирование военно-промышленного комплекса);

4 содержания государственного аппарата управления для выполнения им своих функций (финансирование государственных служб всех уровней управления и контроля: администрации Президента, депутатского корпуса, налоговой администрации, Контрольно-ревизионного управления, милиции и т.д.);

5 поддержки международных отношений (взносы в международные организации для обеспечения участия в них государства и т.п.).

Для выполнения всех этих функций правительством страны разрабатывается и проводится бюджетно-налоговая (или фискальная) политика, которая объединяет в себе мероприятия по формированию целостного устройства бюджетной системы и налоговой системы государства.

Фискальная политика (от лат. fisc – налог) – совокупность правительственных мер по взиманию налогов и расходованию средств государственного бюджета для достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Кейнсианская теория рассматривает эту политику в качестве наиболее эффективного инструмента государственного воздействия на экономический рост, уровень занятости и динамику цен, т.к. государство выражает не частные интересы, как фирмы и домохозяйства, а общественные. В кейнсианской модели экономического равновесия стабилизирующая роль фискальной политики связана с ее воздействием на равновесный ВВП (ВНП) через изменение совокупных расходов (совокупного спроса).

К фискальной политике относятся только такие манипуляции бюджетом, которые не сопровождаются изменением количества денег в обращении.

Фискальная политика складывается из дискреционной и автоматической.

Дискреционная фискальная политика (лат. discrecio – действующий по своему усмотрению) – это сознательное изменение величин налогов и государственных расходов со стороны правительства с целью достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Основные инструменты этой политики:

1. Изменение объема государственных закупок товаров и услуг (G).

2. Изменение суммы подоходного налогообложения (Т).

На характер дискреционной фискальной политики большое влияние оказывает состояние экономики; на разных фазах экономического цикла эта политика использует различные инструменты (рис. 8.1).

Рис. 8.1. Государственная экономическая политика в периоды спада (а) и подъема (б)

В период экономического спада (недостаточного спроса) осуществляется стимулирующая дискреционная политика (политика бюджетной экспансии, экспансионистская), которая складывается из роста государственных расходов и (или) снижения налогов, что предотвращает падение производства и направлено на увеличение совокупного спроса. Задача государственной экономической политики в период экономического спада (см. рис. 8.1, а) – добиться увеличения объема производства Y* до потенциального уровня Y1 и достижения полной занятости посредством увеличения планируемых расходов (АЕ – aggregated expenses).

В период экономического подъема (избыточного спроса) осуществляется сдерживающая (политика бюджетной рестрикции, рестрикционная) фискальная политика, направленная на сокращение совокупного спроса путем уменьшения государственных расходов и (или) роста налогов. Задача государственной экономической политики в период экономического подъема (см. рис. 8.1, б) – добиться снижения объема производства Y* до потенциального уровня Y1 и устранения избыточной занятости путем сокращения планируемых расходов (АЕ).

Также часто применяется и комбинированная фискальная политика, представляющая собой применение обоих инструментов одновременно.

Воздействуя таким образом на совокупный спрос, дискреционная фискальная политика оказывает влияние на величину равновесного выпуска в стране. Это влияние имеет множительный характер и измеряется с помощью мультипликаторов государственных расходов (закупок), налогов и сбалансированного бюджета.

Мультипликатор государственных расходов (mG) – отношение изменения равновесного выпуска и дохода к изменению величины государственных закупок товаров и услуг, показывающий, во сколько раз конечный прирост совокупного дохода превосходит вызвавший его первоначальный прирост государственных закупок товаров и услуг.

Данный мультипликативный эффект рассмотрим на примере стимулирующей фискальной политики (рис.8.2).

Рис. 8.2. Эффект мультипликатора государственных расходов

Увеличение государственных закупок товаров и услуг на ∆G сдвигает функцию планируемых расходов АЕ вверх и смещает точку равновесия из положения 1 в положение 2. Изменение государственных расходов имеет явно мультипликативный эффект, поскольку конечное увеличение планируемых расходов ∆АЕ и совокупного дохода ∆Y больше, чем исходный прирост государственных закупок ∆G.

В период экономического подъема с целью снижения объема производства и занятости производится уменьшение государственных закупок товаров и услуг. Тогда величина планируемых расходов снижается на величину сокращения государственных закупок товаров и услуг ∆G. При этом объем выпуска и совокупный доход сокращаются больше чем на ∆G благодаря эффекту мультипликатора (см. рис. 8.2 – обратный переход из точки 2 в точку 1).

Его формула расчета аналогична мультипликатору инвестиций:

. (8.1)

. (8.1)

Это доказывается алгебраически для трехсекторной экономики (с участием государства). В точке равновесия Y = АЕ = С + I + G = (a + MPC*Y) + I + G. Решим это уравнение относительно Y:

. Отсюда очевидно, что

. Отсюда очевидно, что  .

.

Поскольку МРС < 1, то мультипликатор государственных закупок всегда больше единицы.

Следует отметить, что точно такой же мультипликационный эффект дает увеличение любого компонента автономных расходов (см. тему 5).

Экономический смысл мультипликатора государственных расходов. При увеличении государственных расходов планируемые совокупные расходы увеличиваются на ∆G. В ответ на ту же величину возрастет объем производства, а значит, и совокупный доход: ∆Y1 = ∆G (∆Y1 – это первичный прирост совокупного дохода).

Рост совокупного дохода вызовет, в свою очередь, увеличение потребительских (а вместе с ними и совокупных) планируемых расходов на МРС * ∆Y1. Благодаря этому объем производства, а значит, и совокупный доход возрастут на ту же величину: ∆Y2 = ∆Y1 * МРС = ∆G*МРС (∆Y2 – это вторичный прирост совокупного дохода и т.д.).

Новый прирост дохода вызовет новое увеличение потребительских (а вместе с ними и совокупных) планируемых расходов теперь уже на МРС*∆Y2. Тогда объем производства, а значит, и совокупный доход возрастут следующим образом:

∆Y3 = ∆Y2 * МРС = (∆Y1*МРС) * МРС = (∆G * МРС) * МРС

и т.д. до бесконечности. В общем виде:

∆Yn = ∆Уn-1 * МРС = ∆G * МРС n-1.

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

.

.

Следовательно, увеличение государственных закупок приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

Мультипликатор налогов (mТ) – отношение изменения равновесного выпуска к изменению налоговых поступлений, показывающий, во сколько раз конечный прирост совокупного дохода превосходит первоначальное изменение объема подоходных налогов.

В период экономического спада сцелью увеличения объема производства и занятости производится сокращение объема подоходного налогообложения. При этом располагаемый доход домохозяйств возрастает, и увеличивается их потребительский спрос. Тогда объем планируемых расходов возрастет, и объем производства, и совокупный доход тоже увеличиваются, причем больше чем на величину сокращения налогов благодаря действию налогового мультипликатора.

Графическое изображение эффекта налогового мультипликатора при проведении стимулирующей фискальной политики представлено на рис. 8.3.

Рис. 8.3. Эффект налогового мультипликатора

Сокращение подоходных налогов на ∆Т увеличивает располагаемый доход домохозяйств на ту же величину (∆Yd = –∆T). Этот прирост располагаемого дохода будет израсходован на прирост сбережений на сумму MPS*∆Yd = –MPS*∆T и на увеличение потребления на сумму MPС*∆Yd = –MPС*∆T. В результате функция планируемых расходов сдвинется вверх на величину MPС*∆T и точка равновесия сместится из положения 1 в положение 2. Изменение подоходного налогообложения имеет мультипликативный эффект, поскольку конечное увеличение планируемых расходов ∆АЕ и совокупного дохода ∆Y по модулю больше, чем исходное сокращение подоходных налогов ∆Т.

Мультипликатор налогов всегда меньше мультипликатора государственных расходов, т.к. при изменении налогов потребление изменяется частично (часть располагаемого дохода используется на сбережения), тогда как каждая единица прироста расходов государства оказывает прямое воздействие на объем выпуска и дохода. Поэтому

. (8.2)

. (8.2)

Знак «минус» означает отрицательное воздействие роста налогов на объем выпуска и дохода.

Это также доказывается алгебраически. В точке равновесия имеет место равенство  .

.

Решим данное уравнение относительно Y:

.

.

Отсюда очевидно, что

, где

, где

– налоговый мультипликатор.

– налоговый мультипликатор.

Налоговый мультипликатор по модулю может быть и больше, и меньше единицы, но в любом случае по модулю он меньше мультипликатора государственных закупок согласно (8.2).

В период экономического подъема с целью снижения объема выпуска и занятости производится увеличение уровня подоходного налогообложения. Тогда объем планируемых расходов снизится на величину ∆ Т*МРС. При этом объем производства и совокупный доход сокращаются по модулю больше чем на ∆ Т благодаря действию налогового мультипликатора (см. рис. 8.3 – обратный переход из точки 2 в точку 1).

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи – сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для «откладывания» уплаты налогов, так как за время такой отсрочки происходит обесценивание денег, в результате которого выигрывает налогоплательщик. В результате дефицит госбюджета и общая неустойчивость финансовой системы могут возрасти.

Экономический смысл налогового мультипликатора. Рассуждения во многом аналогичны выводу мультипликатора государственных закупок. При сокращении подоходного налогообложения на ∆Т планируемые расходы увеличиваются на - ∆Т*МРС. В ответ на ту же величину возрастет и объем производства, а значит, и совокупный доход: ∆Y1 =-∆Т*МРС. Дальнейшее развитие процесса мультипликативного расширения планируемых расходов и совокупного дохода будет происходить так же, как и в случае увеличения государственных закупок. В общем виде:

∆Yn = ∆Уn-1 * МРС =- ∆Т * МРС n.

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

Следовательно, сокращение подоходного налогообложения также приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

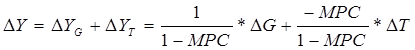

Одновременное воздействие изменения государственных расходов и подоходных налогов на изменение объема производства и совокупного дохода представляется следующей формулой:

(8.3)

(8.3)

Мультипликатор сбалансированного бюджета показывает, что одинаковые увеличения государственных расходов и налогов ведут к росту равновесного выпуска на величину их прироста (что очевидно из формулы (8.3)). Изменение государственных расходов имеет наиболее сильное влияние на совокупные расходы, чем изменение величины налогов такого же масштаба. Государственные расходы прямо и непосредственно влияют на совокупные расходы, а изменение суммы налогов влияет косвенно – через изменение доходов после уплаты налогов, что изменяет величину потребительских расходов. Он всегда равен 1 (так как  ), что равнозначно отсутствию мультипликативных эффектов. Поэтому соблюдение правила сбалансированности бюджета резко снижает эффективность фискальной политики.

), что равнозначно отсутствию мультипликативных эффектов. Поэтому соблюдение правила сбалансированности бюджета резко снижает эффективность фискальной политики.

Поиск по сайту: