|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налоговая система

Налоги имеют столь же древнюю историю, что и само государство. История разных стран знает самые неожиданные объекты налогообложения: налоги на певчих птиц, скаковых лошадей, на меха, окна, холостяков и т.п. Налоговая система - совокупность взаимосвязанных налогов, взимаемых в стране, форм и методов налогообложения, сбора и использования налогов, а также налоговых органов. Налоговые органы РФ включают в себя федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов (Федеральная налоговая служба России), и его территориальные органы.

Мировой экономической наукой сформулированы общетеоретические принципы налогообложения: принцип платежеспособности(налоги должны зависеть от величины получаемого дохода, больше налогов должны платить те, чей доход выше) и принцип получаемых благ(налоги должны уплачиваться пропорционально выгодам, которые физические и юридические лица получают от государства).

Мировой экономической практикой выработаны важнейшие принципы формирования налоговой системы. Принцип экономической эффективности - налоговая система не должна входить в противоречие с эффективным распределением ресурсов. Принцип административной простоты - администрирование налоговой системы должно быть простым и относительно недорогим на практике. Принцип гибкости - налоговая система должна быть в состоянии быстро реагировать (в некоторых случаях автоматически) на изменяющиеся экономические условия. Принцип политической ответственности - налоговая система должна быть построена таким образом, чтобы убедить людей: они платят для того, чтобы политическая система была в состоянии более точно отражать их предпочтения. Принцип справедливости- налоговая система должна быть справедливой в подходе к различным индивидуумам. Соблюдение этих принципов напрямую определяет собираемость налогов и сборов в стране.

Налоги – обязательные индивидуально безвозмездные платежи, взимаемые центральными и местными органами государственной власти с физических и юридических лиц, поступающие в государственный и местный бюджеты. В РФ по уровням взимания налоги подразделяются на федеральные (налог на добавленную стоимость, акцизы, налог на прибыль, налог на доходы физических лиц, государственные пошлины и т.д.), региональные (налог на имущество организаций, налог на игорный бизнес, транспортный налог) и местные налоги (земельный налог, налог на имущество физических лиц). По виду объектов налогообложения налоги делятся на прямые, взимаемые непосредственно с дохода (налог на доходы физических лиц, налог на прибыль) и косвенные в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, налог на добавленную стоимость). Косвенные налоги постоянно подвергаются критике со стороны рядовых налогоплательщиков, так как они оплачиваются потребителями, но для властей простота их исчисления и сбора является неоспоримым преимуществом, объясняющим их широкую распространённость во многих странах.

Сборы - разнообразные виды платежей, изъятий, которые в обязательном порядке вносятся предприятиями, организациями, гражданами в порядке оплаты услуг, оказываемых им государственными органами. Примерами сборов являются: административные – взимаемые за административные действия в интересах физических и юридических лиц (например, за государственную регистрацию вновь открываемой фирмы), консульские – взимаемые за услуги консульств, лицензионные – за получение лицензий, таможенные – дополнительные сборы, взимаемые сверх таможенных пошлин, и т.д.

Любой налог (сбор) рассчитывается субъектами налогообложения (налогоплательщиками) от определённой налоговой базы с учётом действующей налоговой ставки. Налогоплательщики – юридические и физические лица, которые в соответствии с законом обязаны уплачивать налоги. Объект налогообложения – это вид и величина дохода, имущество и его стоимость, другие предметы, объекты, виды деятельности, денежная выручка, облагаемые налогом. Налоговая база – база налогообложения, сумма с которой взимается налог, налогооблагаемый доход и стоимость облагаемого налогом имущества. Таким образом, под налоговой базой понимают стоимостную, физическую или иную характеристику объекта налогообложения. Иными словами – это всё то, что облагается налогом.

Налоговая ставка – величина налога в расчёте на единицу налогообложения, то есть доля от стоимости объекта налогообложения, которую подлежит уплатить в виде налога, или величина налога, приходящаяся на единицу земельной площади, веса, количества товара или на другую единицу, в которой измеряется величина объекта налогообложения. Если налог взимается с доходов в денежной форме, то налоговая ставка устанавливается в виде процента с облагаемого налогом дохода. Налоговые ставки могут устанавливаться и в виде денежной суммы, приходящейся на один объект или на показатель, характеризующий этот объект, например налог на транспортное средство с кубического сантиметра объёма двигательной установки. Различают твердые налоговые ставки в абсолютной сумме, не зависящие от величины дохода, пропорциональные ставки, действующие в одинаковом проценте к доходу вне зависимости от его величины (пропорциональное обложение), прогрессивные ставки, возрастающие по мере роста облагаемого дохода (прогрессивное обложение), регрессивные налоговые ставки, понижающиеся по мере роста дохода (в этом случае чем беднее человек, тем выше его налоговое бремя).

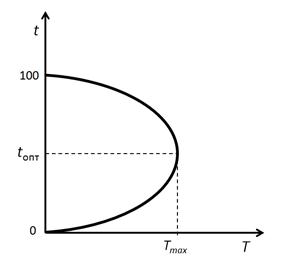

Следует отметить, что стремление пополнить государственный бюджет, увеличивая налоговый пресс, может привести к противоположным результатам: у производителя при взгляде на высокие налоги «опускаются руки» и он либо уходит в «теневую экономику», не платя налоги, либо отдаёт предпочтение спекулятивным операциям. Подтверждением этого является модель, получившая название «кривая Лаффера» в честь её автора – американского экономиста Артура Лаффера. На рисунке 19.2.1 по вертикали отмечена налоговая ставка (t), по горизонтали - налоговые поступления в бюджет (T).

Кривая Лаффера характеризует связь между ставками налогов и налоговыми поступлениями в бюджет: по мере роста ставок налога от нуля до 100 % доходы государственного бюджета будут сначала расти от нулевого до какого-то максимального уровня Ттах, а затем – вновь снижаться до нуля. Стопроцентная ставка налога - это конфискационная мера, прекращающая производство.

Рисунок 19.2.1 – Кривая Лаффера

Главная задача правительства состоит в том, чтобы найти оптимальный уровень налоговых ставок (tопт), который обеспечит решение проблемы экономического роста и при этом не вызовет катастрофического увеличения бюджетного дефицита.

Поиск по сайту: