|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Налогообложение. Налоговый мультипликатор. Дефицит бюджета и бюджетный излишек. Мультипликатор сбалансированного бюджета

Исследования природы налога, принципов налогообложения, влияния налогов на национальную экономику имеет принципиальное значение для обоснования фискальной политики.

Одним из инструментов дискреционной фискальной политики являются изменения в налогообложении. Налоги – это обязательные платежи физических и юридических лиц, взимаемые государством для выполнения своих функций. Для соответствия основополагающим принципам при построении налоговой системы используются различные виды налогов. В макроэкономике налоги делятся на: автономные (аккордные), которые не зависят от уровня дохода (обозначим Тa) и подоходные, величину которых будем определять t×Y, где  – предельная налоговая ставка.

– предельная налоговая ставка.

В рамках кейнсианской модели налоги, так же как и государственные расходы действуют на объем национального производства с мультипликативным эффектом.

Рассмотрим сначала действие мультипликатора автономных налогов.

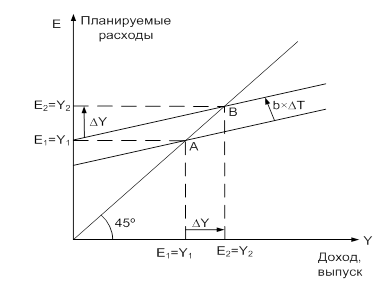

Уменьшение налогов на величину DT увеличит планируемые расходы на mpc×DT. Равновесие переместится из точки А в точку В, а доход увеличится с Y1 до Y2 на величину равную DY (рис.4.3).

Рис. 4.3. Влияние снижения налогов на равновесный доход

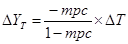

, где

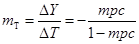

, где  - налоговый мультипликатор - отношение изменения объема выпуска к вызвавшему его изменению налогов.

- налоговый мультипликатор - отношение изменения объема выпуска к вызвавшему его изменению налогов.

Следует обратить внимание, что мультипликатор налогов всегда величина отрицательная. Это означает, что его действие на доход обратное.

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода Y, тогда сумма налоговых поступлений (налоговая функция) равна: Т = Тa + t×Y, где t – предельная налоговая ставка.

В этом случае функция потребления имеет вид:

C = a + mpc×(Y – (Тa + t×Y)), а модель равновесного объема производства:  , где

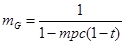

, где  - мультипликатор государственных расходов, с учетом ставки t подоходного налога.

- мультипликатор государственных расходов, с учетом ставки t подоходного налога.

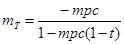

При наличии подоходного налога соответственно мультипликатор налогов равен:  , а мультипликатор трансфертов:

, а мультипликатор трансфертов:  .

.

Рассмотрим взаимосвязь между государственными расходами и налоговыми поступлениями (к ним сведем все доходы государственного бюджета).

Бюджетный дефицит – это превышение размера государственных расходов над величиной бюджетных поступлений в текущем году.Когда правительство имеет дефицит бюджета, то его расходы больше доходов. По установленным международным стандартам бюджетный дефицит не должен превышать 5% от суммы валового внутреннего продукта (ВВП).

Различают структурный и циклический дефицит. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Он рассчитывается как разность между текущими государственными расходами и доходами, которые могли бы поступить в бюджет при условии полной занятости при существующей системе налогообложения.

Однако реальный дефицит может оказаться больше структурного. Основной причиной этого в странах с рыночной экономикой является спад производства. Он приводит, с одной стороны, к сокращению доходов предпринимателей, населения, что уменьшает налоговые поступления в бюджет, а с другой – к росту выплат по безработице и другим социальным программам, что увеличивает расходы государства. Разность между реальным и структурным дефицитом называется циклическим дефицитом бюджета. Циклический бюджетный дефицит – это дефицит государственного бюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности.

Если же реально наблюдаемый дефицит бюджета меньше структурного, разница между структурным и реальным дефицитом называется циклическим излишком. В случае, когда при формировании бюджета закладывается превышение доходов над расходами, говорят об излишке доходов бюджета.

Равенство Рикардо: альтернативный взгляд на проблему бюджетного дефицита

Равенство Рикардо: альтернативный взгляд на проблему бюджетного дефицита

Большинство экономистов убеждены в том, что дефицит государственного бюджета означает уменьшение национальных сбережений и инвестиций. Однако небольшая группа ученых не согласна с этим утверждением. Их взгляды базируются на выводах из так называемого равенства Рикардо, получившего название по имени выдающегося экономиста XIX в. Давида Рикардо, первым проанализировавшего его в своих теоретических работах (и первым поставившего под сомнение возможность его практического применения).

Теоретические построения Д.Рикардо выглядят следующим образом. Представьте, что государство перестает получать доход в виде налогов, а его расходы остаются на прежнем уровне. Вследствие бюджетного дефицита общественные сбережения сократятся. Но если домашние хозяйства направят все сэкономленные средства не на потребление, а на сбережения, их объем вырастет ровно настолько, насколько уменьшатся общественные сбережения. В результате национальные сбережения, равные сумме общественных и частных, останутся на прежнем уровне. Не изменится ни предложение заемных средств, ни равновесная ставка процента. Таким образом, в экономике не произойдет никаких изменений, кроме относительного перераспределения общественных и частных сбережений.

Уместно поинтересоваться, а направят ли домашние хозяйства сумму, равную объему неуплаченных налогов на сбережения? Д.Рикардо дает такое объяснение. Население понимает, что рост бюджетного дефицита означает увеличение в недалеком будущем налогов для покрытия накопившегося государственного долга. Отмена налогов и рост бюджетного дефицита представляют собой не подарок, а просто временную отсрочку уплаты долга. Поэтому население будет вынуждено направлять средства, полученные в результате налоговой льготы, не на потребление, а на сбережения, чтобы компенсировать снижение уровня жизни, которое наступит в будущем при введении повышенных налогов.

Однако при знакомстве с теорией Д.Рикардо возникает еще один любопытный вопрос: если рост бюджетного дефицита должен привести в будущем к увеличению налогов (как это и происходит на самом деле), почему население игнорирует необходимость увеличения сбережений, чтобы подготовиться к такой ситуации? Один из возможных ответов состоит в том, что население склонно к принятию слишком близоруких решений, не учитывающих всех хитросплетений государственной политики. Согласно другому мнению, люди просто надеются, что новые налоги придется платить не им, а их потомкам. В любом случае многие экономисты подчеркивают, что перераспределение налогового бремени между разными поколениями было и остается важным аспектом бюджетной политики государства.

Источник: Мэнкью Н.Г. Принципы экономикс. СПб.: Питер Ком, 1999. – С. 552.

Основным вопросом бюджетно-налоговой политики является вопрос: должен ли быть бюджет сбалансирован или сбалансированность бюджета должна быть подчинена целям стабилизации экономики. Можно выделить три основные концепции регулирования бюджетного дефицита: ежегодное балансирование, балансирование в ходе экономического цикла и концепция функциональных финансов.

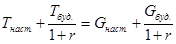

Концепция ежегодного балансирования основана на равенстве Д.Рикардо, в котором объемы налоговых поступлений настоящего и будущего периодов должны быть равны расходам аналогичных периодов. Экономические субъекты действуют рационально и адекватно оценивают текущие и будущие события, любой прирост задолженности государства воспринимают как прирост налогов в будущем, так как другого источника доходов, кроме налогов, у государства нет. При этом не имеет значения, как именно формируется прирост задолженности. Формально это можно выразить следующим образом:

, где r – ставка процента.

, где r – ставка процента.

Данное уравнение называется рикардианским равенством, или государственным бюджетным ограничением.

Однако такое ежегодное балансирование снижает или вовсе исключает эффективность фискальной политики государства. Так, в период спада и длительной безработицы доходы населения падают, следовательно, уменьшаются и налоговые поступления в бюджет. В данном случае государство для балансирования бюджета должно либо увеличить налоги, либо снизить собственные расходы, что приведет к уменьшению совокупного спроса.

В условиях инфляции при повышении денежных доходов автоматически увеличиваются и налоговые поступления. Для уменьшения налоговых поступлений государство должно снизить налоговые ставки или увеличить государственные расходы, но обе эти меры или их сочетание приведут к росту деловой активности, занятости и в конечном итоге не уменьшат инфляцию. Следовательно, ежегодное балансирование бюджета с помощью оперативного государственного регулирования доходов и расходов не обеспечивает стабильности экономики в длительном периоде.

Концепция циклического балансирования бюджета предполагает, что правительство осуществляет антициклическое воздействие и одновременно балансирует бюджет. Чтобы противостоять спаду, правительство снижает налоги и увеличивает государственные расходы, т.е. сознательно идет на допущение дефицита бюджета. Затем проводит противоположную политику, а возникшее положительное сальдо бюджета использует для возмещения предыдущего дефицита. Однако проблемой данной концепции является то, что подъемы и спады в экономическом цикле не совпадают во времени, не одинаковы по глубине и не равнозначна реакция субъектов хозяйствования на фискальные меры государства.

Идея концепции функциональных финансов основана на том, что государство должно заботиться не о балансировании бюджета, а о макроэкономической стабильности экономики. Сторонники данной концепции считают, что налоговая система должна стимулировать налоговые поступления. Они будут увеличиваться автоматически по мере экономического подъема, а значит, дефицит бюджета будет самостоятельно ликвидироваться. Кроме того, права и возможности правительства по выпуску займов и эмиссии денег безграничны и они могут практически финансировать любой дефицит. Считается также, что при большом объеме национального богатства, в том числе и у населения, проблема дефицита государственного бюджета не является обременительной и острой для национальной экономики.

Государство строит свою бюджетно-налоговую политику так, что периодически использует все три концепции, при этом оперируя одновременно как расходами, так и налогами.

Однако при выборе между инструментами фискальной политики следует учитывать, что при росте государственных расходов и снижении налогов на равную величину национальный доход возрастет в большей степени при росте госрасходов, а бюджетный дефицит будет большим при снижении налогов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором.

Если государственные расходы и автономные налоговые отчисления возрастают на одну и ту же величину (DG=DТ), то и равновесный объем производства возрастает. В этом случае говорят о мультипликаторе сбалансированного бюджета.

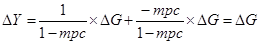

Сравним мультипликативный эффект, который дает изменение автономных расходов государства и налогов. Изменение величины государственных закупок приводит к изменению дохода:  , а изменение автономных налогов приводит к изменению дохода:

, а изменение автономных налогов приводит к изменению дохода:  . Общее изменение Y произойдет под суммарным воздействием этих двух эффектов, т.е.

. Общее изменение Y произойдет под суммарным воздействием этих двух эффектов, т.е.  . Следовательно,

. Следовательно,  .

.

А поскольку бюджет сбалансированный, т.е.  , после замены получим:

, после замены получим:  , т.е. мультипликатор сбалансированного бюджета равен 1.

, т.е. мультипликатор сбалансированного бюджета равен 1.

Следует заметить, что когда появляется подоходный налог, мультипликатор сбалансированного бюджета (DG=DТ) не равен 1. Докажем это:  . Поскольку бюджет сбалансированный, то заменив DТ на DG и перегруппировав, получим:

. Поскольку бюджет сбалансированный, то заменив DТ на DG и перегруппировав, получим:  . Очевидно, что величина

. Очевидно, что величина  >1.

>1.

Таким образом, если рост государственных расходов финансируется за счет роста налогов, то конечный прирост национального дохода равен первоначальному приросту государственных расходов.[6]

Поиск по сайту: