|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Финансовые риски: сущность и виды, методы их оценки

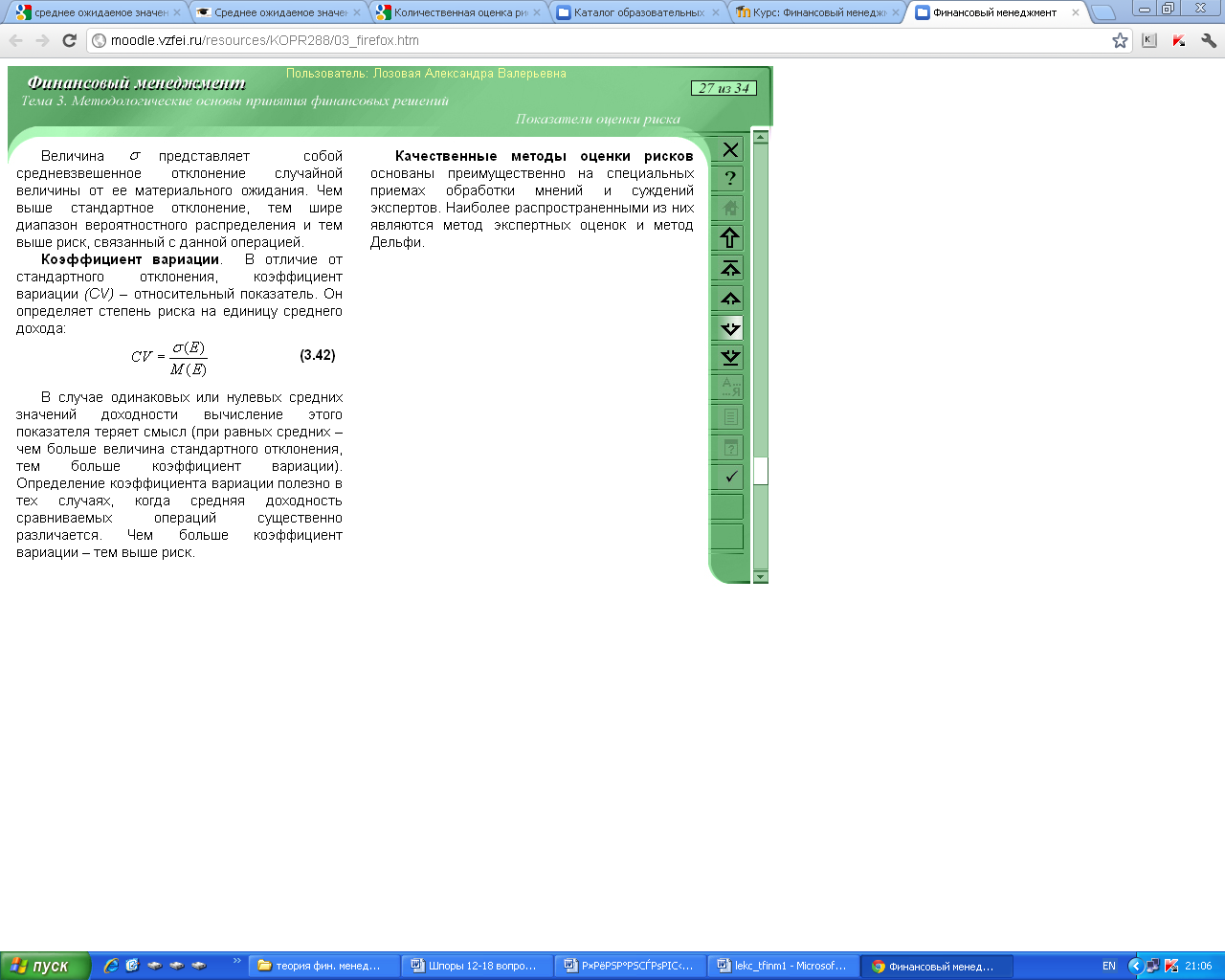

Риск – неопределенность, которую можно измерить с помощью каких-либо показателей. Риск в общем виде – это оцененная в любом виде неопределенность. Риски устранить невозможно. «Риск-менеджмент» минимизирует риск. Риски: - чистые (только убытки); - финансовые. Существуют принципиальные отличия между чистыми и финансовыми рисками. В случае возникновения чистых рисков предприятие получает убытки. Результатом финансового риска могут быть: убыток, прибыль, нулевой результат. Финансовые риски – это риски, связанные с вероятностью потерь финансовых ресурсов. Причины рисков: 1 гр.: Риски, связанные с покупательной способностью денег. Курсы валют плавающие, до 1972 г. «Золотой стандарт». - Инфляционный риск (снижение покупательной способности денег); естественная инфляция. - Дефляционный риск – связан с покупательной способностью (явление, обратное инфляции); - Валютные риски (девальвация); - Риск ликвидности возникает по ценным бумагам (фондовый рынок не стабилен). 2 гр. Инвестиционные риски. - Риск упущенной выгоды; - Риск снижения доходности; - Риск прямых финансовых потерь (кредитный, биржевой, риск банкротства). 3 гр. Системный - связан с изм. цен на акции, их доходностью, текущим и ожидаемым % по облигациям, ожидаемыми размерами дивиденда и доп.прибылью, вызванными общерын. Колебаниями Несистемный - не зависит от состояния рынка и является спецификой конкр. предприятия, банка. Методы оценки рисков: 1) Статистические – опр. вероятности возникновения потерь на основе стат. данных пред. периода. установление зоны риска, коэффициента риска; 2) Метод экспертных оценок – комплекс логических и математико-статистических методов и процедур по обработке результатов опроса группы экспертов. Возможность использования интуиции, жизненного опыта. В случае недостатка или отсутствия информации; 3) Аналитические методы – на основе матем. моделей, используются для анализа риска инвестиционных проектов. Нейтрализовать риск: 1)Уклонение от риска; 2)Принятие риска на себя; 3)Передача риска на 3 лица (страхование); 4)Диверсификация (заниматься разными видами деятельности); 5) Разработка внутренних нормативов (брать/давать в долг не больше к-л суммы); 6)Сбор и анализ фин-эк.информации

Поиск по сайту: