|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Оценка стоимости бессрочных облигаций

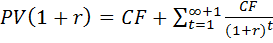

Текущая стоимость бессрочной облигации может быть определена из предположения, что генерируемый ею поток платежей представляет собой вечную ренту (аннуитет). Запишем формулу для определения текущей стоимости PV подобного аннуитета:

(1)

(1)

Умножим обе части (1) на (1+r):

(2)

(2)

Вычтем из (2) выражение (1):

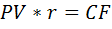

Поскольку  ,

,

Откуда:

Если платежи осуществляются m-раз в год, формула исчисления текущей стоимости вечной ренты примет следующий вид:

Рассмотренные методы оценки могут быть также использованы для анализа привилегированных или обыкновенных акций, если по ним выплачивается постоянный дивиденд. Поскольку акции не имеют установленного срока обращения, их владельцы имеют право на получение дивидендов до тех пор, пока предприятие-эмитент функционирует. В случае регулярных постоянных выплат по акции, генерируемый ею денежный поток можно условно считать вечной рентой, для анализа которой можно использовать приведенные выше соотношения.

17. Оценка безотзывных облигаций с постоянным доходом и их доходности

Срочная купонная облигация с постоянным доходом предусматривает два типа дохода:

· регулярный, т.е. периодическая выплата процентов по оговоренной – постоянной или переменной – ставке);

· единовременный (т.е. номинал в момент погашения облигации).

Базисный период – обычно год или полугодие. Денежный поток в этом случае складывается из одинаковых по годам поступлений (С) и нарицательной стоимости облигации (М), выплачиваемой в момент погашения.

Облигации могут быть безотзывными либо отзывными.

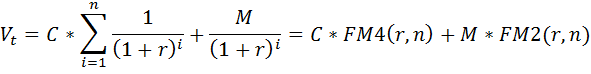

В случае с безотзывной срочной купонной облигацией с постоянным доходом общая модель дисконтирования стоимости финансовых активов трансформируется в формулу:

Расчет ведется по формуле:

где: С – сумма купонного дохода, выплачиваемого в каждом периоде (представляет собой произведение номинала на объявленную ставку купона); М – номинал облигации, подлежащий погашению в конце срока ее обращения.

Экономическое содержание базисной модели заключается в то, что ее текущая реальная стоимость равна сумме всех процентных поступлений по ней за оставшийся период ее обращения и номинала, приведенных к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли.

В экономически развитых странах весьма распространенными являются облигационные займы с полугодовой выплатой процентов. Такие займы более привлекательны, поскольку инвестор в этом случае в большей степени защищен от инфляции и, кроме того, имеет возможность получения дополнительного дохода от реинвестирования получаемых процентов.

18. Оценка привилегированных и обыкновенных акций

Оценка привилегированных акций

По привилегированным акциям выплата дивиденда обычно осуществляется по фиксированной ставке в течение неопределенного или ограниченного временного периода. Бессрочная акция генерирует денежный поток неопределенно долго, поэтому формулу C.1) для расчета ее оценки преобразуем следующим образом:

или в других обозначениях:

где E0 — текущая цена привилегированной акции; D — ожидаемый фиксированный дивиденд; а — текущая требуемая доходность.

Используя формулу, можно вычислять и ожидаемую доходность привилегированной акции по данным о выплачиваемым по ней дивидендам и ее цене:

В условиях равновесного рынка требуемая доходность и ожидаемая доходность совпадают: ар = вр.

Налогообложение доходов инвестора. Как и в случае с облигациями, который был рассмотрен ранее, если предположить, что банковские процентные ставки останутся неизменными, можно' рассчитать с помощью приведенных выше формул ожидаемый доход по бессрочной акции. Поскольку получаемые дивиденды облагаются налогом, доходность акции, рассчитываемая по прибыли, остающейся у ее владельца после уплаты налога, исчисляется по формуле:

Где  – номинальная доходность с учётом налогообложения

– номинальная доходность с учётом налогообложения

– ожидаемая доходность без учёта налогообложения

– ожидаемая доходность без учёта налогообложения

– ставка налога на дивидендные доходы

– ставка налога на дивидендные доходы

Аналогичной формулой определяется и величина дивиденда после уплаты налога:

Оценка обыкновенных акций

Ожидаемый денежный поток, генерируемый обыкновенной акцией, состоит из двух компонентов: дивидендов и выручки от возможной продажи акции. Для построения моделей его оценки введем следующие обозначения: Dt — дивиденд, ожидаемый к получению в году t; D0 — последний фактически выплаченный дивиденд. Поскольку ожидания инвесторов и их оценки различны, a Dt, представляет собой оценку возможных поступлений, то Dt имеют разные значения для разных потенциальных инвесторов; Е0 — текущая рыночная цена акции;  — ожидаемая цена акции на конец года /;

— ожидаемая цена акции на конец года /;  — внутренняя, или теоретическая, стоимость акции с позиции инвестора, выполняющего анализ;

— внутренняя, или теоретическая, стоимость акции с позиции инвестора, выполняющего анализ;  — стоимость, ожидаемая на конец первого года.

— стоимость, ожидаемая на конец первого года.  - представляет собой субъективную оценку инвестором ожидаемого потока дивидендов и рисковости акции, поэтому она различается в зависимости от степени оптимизма конкретного инвестора. Очевидно, что инвестор будет покупать акции, только если по его оценке.

- представляет собой субъективную оценку инвестором ожидаемого потока дивидендов и рисковости акции, поэтому она различается в зависимости от степени оптимизма конкретного инвестора. Очевидно, что инвестор будет покупать акции, только если по его оценке.  Условие равновесия на рынке акций определяется равенством

Условие равновесия на рынке акций определяется равенством

qt — предполагаемый темп прироста дивиденда в году t. Значение этого показателя может варьировать среди инвесторов, но его динамика может подчиняться некоторой закономерности. Если темп прироста постоянен во времени  то акция называется постоянно растущей акцией;

то акция называется постоянно растущей акцией;

as — требуемая доходность акции, учитывающая как риск, так и доходность альтернативных вариантов инвестирования, которая варьирует среди инвесторов в зависимости от их оценки степени риска компании-эмитента;

— ожидаемая доходность, значение которой может варьировать среди инвесторов. Условия равновесного рынка этих акций

— ожидаемая доходность, значение которой может варьировать среди инвесторов. Условия равновесного рынка этих акций

При покупке пакета акций на неопределенно долгое время с целью получения дивидендов теоретическая стоимость акции согласно модели DCF равна дисконтированной стоимости ожидаемого потока дивидендов:

На практике бесконечный поток можно заменить на конечный, поскольку значениями слагаемых с порядковыми номерами, превышающими 40, можно пренебречь. Постоянный рост. Если предполагается, что дивиденды по акциям будут неопределенно долго расти с постоянным темпом прироста может быть приведена к виду:

Модель оценки акций с -равномерно возрастающими дивидендами часто связывают с именем Майрона Дж. Гордона, который популяризировал ее. В случае, когда qt=0, модель Гордона трансформируется в модель, описываемую формулой D.5). Модель Гордона имеет смысл лишь при

Целесообразность капитализации прибыли. Для акционеров представляет немалую сложность оценка целесообразности капитализации — реинвестирования части прибыли. Для этой оценки представим формулу в следующем виде:

Где

– ожидаемый доход – чистая прибыль на одну акцию

– ожидаемый доход – чистая прибыль на одну акцию

– доля прибыли, выплаченная в виде дивидендов

– доля прибыли, выплаченная в виде дивидендов

– коэффициент реинвестирования прибыли

– коэффициент реинвестирования прибыли

– рентабельность собственного капитала

– рентабельность собственного капитала

Используя модель, можно установить, что реинвестирование прибыли повышает стоимость акции только в том случае, если рентабельность инвестиций превышает требуемую рентабельность собственного капитала.

Непостоянный рост. Большинство компаний обеспечивают рост дивидендов непостоянно. Например, дивиденды по акциям компаний, ориентирующихся на новейшие технологии, быстро растут в течение нескольких лет, затем следует неизбежное замедление темпов.

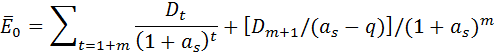

Стоимость акций таких компаний рассчитывается следующим образом:

1) разделяют поток дивидендов на две части — начальный период непостоянного роста сменяется периодом постоянного роста;

2) находят приведенную стоимость потока дивидендов, ожидаемых в период непостоянного роста;

3) используют модель постоянного роста для нахождения ожидаемой стоимости акции к началу периода постоянного роста, а затем дисконтируют эту величину к текущему моменту;

4) суммируют эти две оценки для нахождения теоретической стоимости акции:

Где

n – ожидаемое число лет непостоянного роста

– ожидаемый дивиденд в году t фазы непостоянного роста

– ожидаемый дивиденд в году t фазы непостоянного роста

– первый ожидаемый дивиденд фазы постоянного роста

– первый ожидаемый дивиденд фазы постоянного роста

– требуемая доходность акции

– требуемая доходность акции

– ожидаемый темп прироста, когда компания достигнет стабильности

– ожидаемый темп прироста, когда компания достигнет стабильности

Многие начинающие компании в начале своей деятельности не платят дивидендов. Для них формулу можно представить в виде:

где L — число лет, в течение которых компания не выплачивает дивиденды; m — порядковый номер года, завершающего период роста дивидендов с переменным темпом.

Фактор налогообложения доходов инвесторов. Как уже отмечалось, для инвестора релевантными (значимыми) являются денежный поток, сформированный с учетом выплаты налогов, и доходность, исчисленная по послена- логовой базе. Их величины и следует принимать в расчет. Напомним, что ожидаемая доходность акций складывается из дивидендной доходности и доходности капитализированной прибыли — прироста стоимости акций. Значение этих показателей нужно скорректировать на величину налогов, причем ставки налогов на них могут различаться.

19. Доходность привилегированных акций, обыкновенных акций при однократном периоде владения, обыкновенных акций с постоянным приростом дивидендов. Компоненты доходности

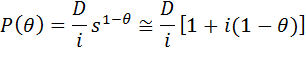

Доход по привилегированной акции фактически является постоянной бессрочной рентой постнумерандо. Если акция куплена в начале года, то ее стоимость равна текущей стоимости бесконечной ренты на этот момент времени:

(2.8.1)

где D – гарантированная величина дивиденда по ПА; i – годовая норма доходности.

Формула используется для оценки доходности акций по результатам торгов, когда цена покупки акции известна.

Если ПА куплена за время qдо очередной выплаты дивидендов, то ее стоимость определяется формулой

(2.8.2)

По аналогии с соответствующей формулой для цены облигации цену можно представить в виде суммы "чистой" цены акции, определяемой формулой (2.8.1), и "накопленным" дивидендным доходом А(q) (ср. с (2.6.12)):

(2.8.3)

Тогда для определения доходности акции следует вычесть из цены, по которой она была куплена, накопленный доход для выплаты очередного дивиденда:

(2.8.4)

Стоимость и доходность обыкновенной акции

Доход держателя акции складывается из полученных дивидендов и изменения ее рыночной стоимости. В случае однопериодной инвестиции (n = 1) стоимость акции может быть определена следующим образом:

где DIVb Рх — соответственно дивиденд и цена акции в периоде t = 1.

Соответственно, доходность инвестиции

где Р0 — цена акции в периоде t= 0

Для инвестиции сроком n периодов:

Поскольку срок обращения акции формально не ограничен,

при n –> ∞ последнее слагаемое будет стремиться к нулю. Тогда

Полученное выражение известно как модель дисконтирования дивидендов, которая была разработана американским ученым Д. Уилльямсом. Согласно данной модели стоимость обыкновенной акции равна сумме всех дивидендов, дисконтированных к текущему моменту.

При проведении анализа обычно исходят из тех или иных предположений о возможных или ожидаемых темпах роста дивидендов.

Наиболее простое предположение состоит в том, что размер дивидендов остается неизменным на протяжении всего срока инвестиции, т. е.

DIV0 = DIVl =... = DIVn = DIV = const.

Тогда формула оценки стоимости акции примет вид:

Поскольку при n –> ∞ величина в квадратных скобках стремиться к г, модель оценки упрощается

Это выражение известно как модель нулевого роста Д. Гордона и может быть также использовано для оценки привилегированных акций с фиксированным дивидендом.

Еще одним простым и достаточно популярным подходом к оценке акций является модель постоянного роста. В основе данной модели лежит допущение, что дивидендные выплаты по акции увеличиваются пропорционально некоторой величине g (т. е. с одинаковым темпом роста). Тогда DIVt = DIVt-l (1 + g) или DIV, = DIV0 (1 + g)'.

Стоимость акции при этих условиях составляет

Можно показать, что при п–> ∞ выражение в квадратных скобках при r > g будет стремиться к величине: (1+ g) / (r — g).

Тогда модель постоянного роста примет следующий вид:

Доходность инвестиции в модели постоянного роста можно определить как

Хотя модель Гордона обеспечивает простой подход к оценке акций, ее использование сопровождается рядом ограничений.

Первое ограничение связано с предположением о стабильности темпов роста дивидендов на протяжении длительного (по сути, бесконечного) периода времени. Отсюда неявно следует, что другие показатели предприятия, например прибыль, будут изменяться такими же темпами. Очевидно, что на практике для большинства предприятий подобные допущения не выполняются.

Второе ограничение заключается в определении приемлемых темпов стабильного роста. В общем случае эти темпы должны соответствовать среднеотраслевым либо отличаться от них ту или иную сторону.

Наконец, модель крайне чувствительна к входным данным. Поэтому ее некорректное использование может привести к ложным или даже абсурдным результатам.

В целом модель Гордона применима к фирмам со стабильной финансовой политикой и темпами роста, близкими к среднеотраслевым.

31. Система денежных потоков предприятия

Деятельность предприятия неразрывно связана с движением денежных средств. Хозяйственные операции, осуществляемые предприятием, вызывают либо расходование денежных средств, либо их поступление. Непрерывный процесс движения денежных средств во времени представляет собой денежный поток. Это понятие является агрегированным, включает в себя различные виды денежных потоков, обслуживающих хозяйственную деятельность. Рассмотрим классификацию денежных потоков фирмы.

Денежные потоки можно классифицировать по следующим признакам.

1. По видам хозяйственной деятельности в соответствии с международными стандартами учета

1.1. По операционной (основной) деятельности — ДП(ОД)

Денежные выплаты поставщикам сырья и материалов сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность; заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом; налоговые платежи предприятия в бюджеты всех уровней и во внебюджетные фонды; другие выплаты, связанные с осуществлением операционного процесса. Отражает поступления международных денежных средств от покупателей продукции, от налоговых органов в порядке осуществления перерасчета излишне уплаченных сумм и некоторые другие платежи, предусмотренные стандартами учета.

1.2. По инвестиционной деятельности — ДП(ИД)

Платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов, ротацией долгосрочных финансовых инструментов инвестиционного портфеля и другие аналогичные потоки денежных средств, обслуживающие инвестиционную деятельность фирмы.

1.3. По финансовой деятельности — ДП(ФД)

Поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников и некоторые другие финансовые потоки, связанные с осуществлением внешнего финансирования хозяйственной деятельности фирмы.

2. По направленности движения денежных средств фирмы

2.1. Положительный — ПДП

Совокупность поступлений денежных средств на фирму от всех видов хозяйственных операций (в качестве аналога этого термина используется термин «приток денежных средств»).

2.2. Отрицательный — ОДП

Совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин «отток денежных средств»).

3. По методу исчисления объема

3.1. Валовый — ВДП

Вся совокупность поступлений или расходования денежных средств в рассматриваемом периоде в разрезе отдельных его интервалов.

3.2. Чистый — ЧДП

Разница между положительным и отрицательным потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде в разрезе отдельных его интервалов. Является важнейшим результатом финансовой деятельности предприятия, во многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости.

4. По уровню достаточности объема

4.1. Избыточный — ИЗДП

Характеризуется тем, что поступления денежных средств существенно превышают реальную потребность фирмы в целенаправленном их расходовании. Признаком данного потока является высокая положительная величина чистого денежного потока, не используемого в процессе осуществления хозяйственной деятельности фирмы.

4.2. Дефицитный — ДФДП

Характеризуется тем, что поступления денежных средств существенно ниже реальных потребностей фирмы в целенаправленном их расходовании. Даже при положительном значении суммы чистого финансового потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности фирмы. Отрицательное значение суммы чистого финансового потока автоматически делает этот поток дефицитным.

5. По методу оценки во времени

5.1. Настоящий — НДП

Характеризует денежный поток фирмы как единую сопоставимую его величину, приведенную по стоимости к текущему моменту времени.

5.2. Будущий — БДП

Единая сопоставимая величина денежного потока фирмы, приведенная по стоимости к конкретному предстоящему моменту времени. Понятие «будущий» денежный поток определяет номинальную идентифицированную его величину в предстоящем моменте времени (или в разрезе интервалов будущего периода), служит базой дисконтирования в целях приведения к настоящей стоимости.

6. По непрерывности формирования в рассматриваемом периоде

6.1. Регулярный — РДП

Характеризует поток поступления или расходования денежных средств по отдельным хозяйственным операциям (денежным потокам одного вида), который в рассматриваемом периоде осуществляется постоянно по отдельным интервалам этого периода. Регулярным являются большинство видов денежных (финансовых) потоков, генерируемых операционной деятельностью фирмы: потоки, связанные с обслуживанием финансового кредита во всех его формах; денежные потоки, обеспечивающие реализацию долгосрочных реальных инвестиционных проектов и т.п. В рамках жизненного цикла фирмы преимущественная часть его денежных потоков носит регулярный характер.

6.2. Дискретный — ДДП

Отражает поступление или расходование денежных средств, связанное с осуществлением единичных хозяйственных операций предприятия в рассматриваемом периоде времени. Характеризуется одноразовым расходованием денежных средств, связанным с приобретением предприятием целостного имущественного комплекса; покупкой лицензии франчайзинга; поступлением финансовых средств в порядке безвозмездной помощи. При определенном минимальном временном интервале все денежные потоки фирмы могут рассматриваться как дискретные.

7. По масштабам обслуживания хозяйственного процесса

7.1. Денежный поток фирмы в целом — ДПФ

Наиболее агрегированный вид денежного потока, аккумулирующий все виды денежных потоков, обслуживающих хозяйственный процесс фирмы в целом.

7.2. По отдельным структурным подразделениям — ДПЦО

Дифференциация денежного потока фирмы по отдельным подразделениям, являющимся самостоятельными объектами управления в системе организационно-хозяйственного построения фирмы (центрам ответственности).

7.3. По отдельным хозяйственным операциям — ДПХО

В системе хозяйственного процесса фирмы такие виды денежного потока представляют собой первичный объект самостоятельного управления

***

По стабильности временных интервалов формирования регулярные финансовые потоки характеризуются следующими видами:

· с равномерными временными интервалами в рамках рассматриваемого периода, он носит характер аннуитета;

· с неравномерными временными интервалами в рамках рассматриваемого периода. Примером такого финансового потока может служить график лизинговых платежей за арендуемое имущество с согласованными сторонами неравномерными интервалами времени их осуществления на протяжении периода использования актива.

Финансовое состояние предприятия зависит от умения менеджеров управлять потоками денежных средств.

Расчет величины денежного потока

Сумма денежного потока предприятия представляет собой величину, равную:

ЧДП = ЧДП(ОПД) + ЧДП(ИНД) + ЧДП (ФД),

где ЧДП(ОПД) — размер чистого денежного потока по операционной деятельности; ЧДП(ИНД) — размер чистого денежного потока по инвестиционной деятельности; ЧДП(ФД) — размер чистого денежного потока по финансовой деятельности.

Так как основная деятельность предприятия является главным источником прибыли, то, очевидно, что основным источником денежных средств является ЧДП(ОПД).

Инвестиционная деятельность, как правило, связана в основном с временным оттоком денежных ресурсов, необходимых для приобретения оборудования, технологий и т.п. Наряду с этим по инвестиционной деятельности может быть и приток денежных средств за счет полученных дивидендов и процентов по долгосрочным ценным бумагам и др.

Расчет чистого денежного потока по инвестиционной деятельности осуществляется по формуле:

ЧДП(ИНД) = В(ОС) + В(НМАК) + В(ДФВ) + В(АКВ) + ДВДП — ОСПР + + ДНКС — НМАКП — ДФАП — АКВП,

где В(ОС) — выручка от реализации основных средств; В(НМАК) — выручка от реализации нематериальных активов; В(ДФВ) — выручка от реализации долгосрочных финансовых активов; В(АКВ) — выручка от реализации ранее выкупленных акций предприятия; ДВДП — сумма полученных дивидендов и процентов по долгосрочным ценным бумагам; ОСПР — сумма приобретенных основных средств; АНКС — изменение остатка незавершенного производства; НМАКП — сумма приобретенных нематериальных активов; ДФАП — сумма приобретения долгосрочных финансовых активов; АКВП — сумма выкупленных собственных акций предприятия.

Чистый денежный поток по финансовой деятельности характеризует притоки и оттоки денежных средств, связанных с использованием внешнего финансирования и определяется по формуле:

ЧДП(ФД) = ПРСК + ДКЗ + ККЗ + БЦФ — ПЛДКР — ПЛККЗ — ДВДВ,

где ПРСК — сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, дополнительные вложения собственников фирмы); ДКЗ — сумма дополнительно привлеченных долгосрочных заемных кредитов и займов; ККЗ — сумма дополнительно привлеченных краткосрочных кредитов и займов; БЦФ — сумма средств, поступивших в порядке безвозмездного целевого финансирования фирмы; ПЛДКР — сумма выплат основного долга по долгосрочным кредитам и займам; ПЛККЗ — сумма выплат основного долга по краткосрочным кредитам и займам; ДВДВ — сумма дивидендов, выплаченных акционерам предприятия.

Финансовая деятельность должна способствовать увеличению денежных средств на предприятии для финансового обеспечения основной и инвестиционной деятельности.

32. Ключевые показатели эффективности управленческих решений в области инвестиционной, текущей и финансовой деятельности

Ликвидность баланса – это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

платежеспособность – моментарная характеристика предприятия, отражающая наличие свободных расчетных средств в объеме, достаточном для немедленного погашения требований кредиторов, пролонгировать которые невозможно.

| 1.3. Коэффициент текущей ликвидности {>2} | Оборотные активы: Краткосрочные обязательства |

| 1.4. Коэффициент быстрой ликвидности {>1} | Оборотные активы за минусом запасов: Краткосрочные обязательства |

| 1.5. Коэффициент абсолютной ликвидности {0,05-0,1} | Денежные средства: Краткосрочные обязательства |

Финансовая устойчивость понимается как характеристика риска несостоятельности предприятия, его способности, по крайней мере, не ухудшать свое состояние в процессе деятельности.

1.Коэффициент финансовой автономии (независимости),который характеризует долю собственных средств предприятия (собственного капитала) в общей сумме средств, авансированных в его деятельность. Этот показатель свидетельствует о перспективах изменения финансового положения в ближайший период. Расчет коэффициента финансовой устойчивости производитсяпо формуле: Кфа= СК/А, где СК — собственный капитал; А — величина совокупных активов (валюта баланса).

Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму собственных источников финансирования, т. е. источники финансирования предприятия (общая сумма капитала) должны быть хотя бы наполовину сформированы за счет собственных средств. Таким образом, критическое значение коэффициента автономии — 0,5.

2. Коэффициент концентрации привлеченных средств,который рассчитывается по формуле: Ккзс = О/А, где О — совокупные обязательства; А — величина совокупных активов (валюта баланса).

Значение этого коэффициента показывает удельный вес заемного капитала предприятия в общей стоимости средств, инвестированных в его деятельность. Сумма коэффициентов автономии и концентрации заемных средств равна 1: КФА+ ККЗС = 1

Коэффициентом, обратным коэффициенту финансовой автономии, является коэффициент финансовой зависимости. Произведение этих коэффициентов равно 1.

3. Коэффициент финансовой зависимостиявляется обратным коэффициенту автономии. Произведение этих коэффициентов равно 1, этот коэффициент рассчитывается по формуле: Кфз=А/СК.

Критическое значение коэффициента финансовой зависимости — 2. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия, а следовательно, и утрату финансовой независимости. Если его значение снижается до единицы, то это означает, что собственники полностью финансируют свое предприятие.

4. Коэффициент финансового рискахарактеризует соотношение привлеченных средств и собственного капитала: Кфр= О/СК

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он имеет довольно простую интерпретацию: показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т. е. о снижении финансовой устойчивости, и наоборот. Оптимальное значение данного коэффициента <0,7. Критическое значение — 1.

5. Коэффициент маневренности собственного капитала, показывающий какая часть собственного оборотного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Он рассчитывается как отношение собственного оборотного капитала предприятия к собственным источникам финансирования: Км=СОС/СК, где СОС — собственные оборотные средства. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия. Какие-либо универсальные рекомендации по величине этого показателя или тенденциям его изменения вряд ли возможны; все определяется спецификой отрасли или данного предприятия. С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние предприятия.

Показатели рентабельности — это выражаемые в процентах относительные показатели, в которых прибыль сопоставляется с некоторой базой, характеризующей предприятие с одной из двух сторон — ресурсы или совокупный доход в виде выручки, полученной от контрагентов в ходе текущей деятельности.

Показатели, характеризующие рентабельность.

| Показатель | Формула расчета |

| Рентабельность активов (общая) (Ра) | Ра = Прд/н: А |

| Рентабельность внеоборотных активов (Рвоа) | Рвоа = Прд/н: ВОА |

| Рентабельность оборотных активов (Роа) | Роа = Прд/н: ОА |

| Рентабельность собственного капитала (финансовая)(Рск) | Рск = ПЧ: СК |

| Рентабельность заемного капитала (Рзк) | Рзк = Прд/н: ЗК |

| Рентабельность продаж (Рпродаж) | Р продаж = Пр от продаж: Вр от продаж |

Деловая активность - это результативность работы предприятия относительно величины авансированных ресурсов или величины их потребления в процессе производства.

коэффициентобеспеченности запасами текущей деятельности (Sd), рассчитываемый по следующему алгоритму:

Sd = St / Zp,

где St — запасы сырья и материалов на дату анализа (для промышленного

предприятия) либо товарные запасы (для торгового предприятия);

Zp — ежедневная потребность в сырье и материалах по плану (для промышленного предприятия) либо плановый однодневный товарооборот (для торгового предприятия).

Оборачиваемость в оборотах рассчитывается по следующему алгоритму:

INVt = COGS / INV

где COGS — себестоимость продукции, реализованной в отчетном периоде

(совокупные затраты сырья и материалов);

Inv —средние запасы сырья и материалов в отчетном периоде (в стоимостном выражении).

Оборачиваемость запасов в днях - это иное представление оборачиваемости — не в оборотах, а в днях. Алгоритм расчет таков:

INVd = INV / (COGS/d)

где d — количество дней в отчетном периоде.

Оборачиваемость средств в расчетах (в оборотах) рассчитывается по следующему алгоритму:

ARt = S / AR,

где S — выручка от реализации в отчетном периоде;

AR — средняя дебиторская задолженность в отчетном периоде.

положительная тенденция.

Оборачиваемость средств в расчетах (в днях) рассчитывается по следующему алгоритму:

ARd = AR / (S/d),

где d — количество дней в отчетном периоде.

33. Финансовая отчётность в контексте принятия решений

Финансовая отчетность выполняет множество функций, однако основное ее назначение с позиции управления бизнесом — отражение результатов инвестиционных, операционных и финансовых решений менеджмента за определенный период времени.

В настоящее время существуют различные стандарты бухгалтерского учета и отчетности, которые могут иметь обязательный либо рекомендательный характер:

1) национальные (законодательно принятые и действующие в той или иной стране), например РСБУ (Российская Федерация), GAAP (США), SSAP (Великобритания) и т. д.;

2) международные (принятые или рекомендованные к соблюдению группой государств-участников), например МСФО (IAS);

3) устанавливаемые отдельными рыночными институтами или общественными объединениями, например биржами, профессиональными ассоциациями бухгалтеров и финансистов и т. п.

В соответствии с законодательством РФ все организации обязаны предоставлять стандартные формы отчетности, в состав которых включаются:

1. бухгалтерский баланс (форма № 1);

2. отчет о финансовых результатах (форма № 2);

3. пояснения к балансу и отчету о финансовых результатах;

4. отчет о движении капитала (форма № 3);

5. отчет о движении денежных средств (форма № 4);

6. приложения к бухгалтерскому балансу (форма № 5).

Формы отчетности предназначены для целей налогообложения и представления в государственные органы статистического учета. Это затрудняет их непосредственное применение в управлении бизнесом.

Поэтому для целей управления обычно используются так называемые аналитические либо управленческие формы отчетности, подготовленные соответствующими службами (например, бухгалтерского или управленческого учета) для внутренних (топ-менеджеры, руководители подразделений, совет директоров) или внешних пользователей (акционеры, кредиторы, деловые партнеры, аналитики инвестиционных компаний, общественность и т. д.).

Несмотря на разнообразие форм подобной отчетности, ее основными элементами являются:

1. балансовый отчет (Balance sheet);

2. отчет о финансовых результатах (Income statement, Profit and Loss statement);

3. отчет о движении денежных средств (Statement of Cash Flow);

4. пояснения к финансовой отчетности.

Перечисленные документы могут дополняться различными справками, комментариями, а также заключением независимых аудиторов.

В настоящее время при построении аналитических форм отчетности большинство предприятий руководствуются стандартами МСФО либо GAAP. Несмотря на существующие различия, оба стандарта базируются на общих требованиях к содержанию и принципах построения отчетности.

Общими требованиями, которым должна удовлетворять финансовая отчетность, являются значимость, своевременность, полнота, надежность, сопоставимость и др.

Требования значимости, своевременности и полноты: приведенная в отчетности информация должна отражать реальное состояние предприятия, а служить основой для анализа дальнейших перспектив бизнеса. Надежность: адекватное и достоверное отражение информацией экономических реалий деятельности предприятия (возможность независимой проверки отчетной информации, непредвзятость). Сопоставимость: возможность сравнения данных финансовой отчетности о работе конкретного предприятия с показателями предыдущих периодов, данными других предприятий, среднеотраслевыми данными и т. д.

Недостатки:

1)в бухгалтерской отчетности приведены только остатки на конец и начало периодов, все процессы и обороты средств между отчетными датами остаются за рамками отчетных форм;

2)в отчетах представлены данные за предыдущий период (ы), таким образом, присутствует фактор историчности;

3) в отчетах указываются нерыночные цены.

35. Источники денежных средств и направления их использования

Финансовые ресурсы предприятий – это совокупность источников денежных средств, аккумулируемых ими для формирования необходимых активов и в целях осуществления всех направлений деятельности, как за счет собственных доходов, накопленного капитала, так и за счет поступлений извне.

По источникам формирования финансовые ресурсы делятся на 3 группы:

1. Финансовые ресурсы, формируемые за счет собственных и приравненных к ним средств: прибыль от реализации выбывшего имущества, поступления от учредителей при формировании уставного капитала, дополнительные взносы учредителей, устойчивые пассивы и т.д.

2. Финансовые ресурсы, формируемые за счет заемных средств: средства от выпуска и размещения облигаций, кредиты банков и других учреждений, займы юридических и физических лиц, факторинг, лизинг.

3. Финансовые ресурсы, поступающие в порядке перераспределения: страховые возмещения, средства, поступающие от головной организации (холдинг, концерн, ассоциация), бюджетные средства.

Собственные финансовые ресурсы формируются за счет внутренних и внешних источников. Внутренние: прибыль, остающаяся в распоряжении предприятия, амортизация (денежное выражение стоимости износа основных средств и нематериальных активов). Амортизация не увеличивает собственного капитала, а служит средством реинвестирования прибыли в имущество предприятия. К собственному капиталу относятся доходы от сдачи имущества в аренду.

Внешние источники собственного капитала: дополнительная эмиссия акций (увеличение акционерного капитала + дополнительные взносы учредителей, которые могут быть не связаны с дополнительным выпуском акций и паев). К внешним источникам собственного капитала относятся устойчивые пассивы (средства, которые уже не принадлежат предприятию, но постоянно находятся в его обороте).

Привлеченные средства – это средства, не принадлежащие предприятию, но, в отличие от заемных – не оформленные специальными кредитными соглашениями и используемые безвозмездно. Заемные средства в обороте организации при условии их эффективного использования позволяют данной организации увеличивать объемы хозяйственных операций, наращивать доходы, повышать рентабельность собственного капитала, расширяет инвестиционные возможности предприятия, но их использование должно быть экономически обоснованно. Если плата за заемные средства начинает превышать доходы от их использования, то это неизбежно влечет за собой ухудшение финансовых показателей деятельности.

К средствам, поступающим в порядке перераспределения относятся страховые возмещения по наступившим рискам, средства от материнских компаний в концернах, ассоциациях, холдингах, дивиденды и проценты по ценным бумагам других предприятий, государства, бюджетные средства.

Финансовые ресурсы предприятий

| собственные и приравненые к собственным | источники заемных средств | источники средств, поступающих в порядке распределения |

| прибыль в распоряжении предприятия | кредиты банков и других кредитных организаций | Страховые возмещения |

| амортизация | займы других предприятий и физ лиц | денежные средства от концернов союзов асоциаций |

| поступления от учредителей при формировании уставного капитала | комерческий кредит | депозиты по срочным вкладам в банках |

| дополнительные взносы в уставный капитал | средства от выпуска и размещения облигаций | % и дивиденды по ЦБ других предприятий |

| дополнительные эмиссии и размещение акций (паев) | факторинг | бюджетные средства |

| устойчивые пассивы и кредиторская задолженность | лизинг | средства внебюджетных фондов |

| Прочие источники | Прочие источники | Прочие источники |

Выделяют следующие основные направления использования финансовых ресурсов организаций: увеличение оборотных средств, капитальные вложения, осуществление НИОКР, уплата налогов и других обязательных платежей, размещение в ценный бумаги других эмитентов, банковские депозиты и др.активы, распределение прибыли между собственниками, стимулирование работников, формирование финансовых резервов и прочие.

36. Цикличность в движении денежных средств

При управлении денежными средствами на первый план выходит задача сокращения периода обращения денежных средств. Денежные средства совершают следующий кругооборот:

В представленном кругообороте выделяют отдельные циклы:

1. Операционный цикл;

2. Финансовый цикл.

Операционный цикл – это период времени, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности. Операционный цикл начинается с момента появления обязательств оплатить приобретенные производственные запасы, то есть с момента формального (но не обязательно фактического) вложения денежных средств в запасы, и заканчивается моментом возврата денежных средств на счета фирмы в виде выручки. Продолжительность операционного цикла имеет следующий вид:

Период обращения запасов+ Период обращения дебиторской задолженности

Финансовый цикл – период, в начале которого денежные средства фактически уходят в оплату поставщикам за купленные у них сырье и материалы и в конце которого возвращаются в виде выручки. Продолжительность финансового цикла имеет вид:

Период обращения запасов + Период обращения дебиторской задолженности - Период обращения кредиторской задолженности

Следовательно финансовый цикл обращения денежных средств можно сократить путем:

1. Снижения периода обращения запасов (ускорение производства, снижение уровня запасов, ускорение продажи готовой продукции);

2. Ускорения обращения дебиторской задолженности (улучшение ее сбора, уменьшение длительности отсрочки, снижение величины продаж в кредит);

3. Увеличения периода отсрочки оплаты кредиторской задолженности (увеличение закупок в кредит, сроков оплаты).

Операционный и финансовый цикл связаны между собой через период погашения кредиторской задолженности. Финансовый цикл меньше на среднее время обращения кредиторской задолженности. Сокращение операционного и финансового циклов рассматриваются как положительная тенденция.

37. Движение денежных средств по видам деятельности

Движ-е ден. ср-в предприятия предст. собой непрерывный процесс. Для каждого направл-я использ-я ден. ср-в. Должен быть соответствующий источник. В Российской практике с 1996 г. появилась форма №4 «Отчет о движении ден. ср-в», где источники и использ-е ден. ср-в приводятся в разбивке по 3м видам деят-ти предприятия: текущей (основной), инвестиционной, финансовой. Это позволяет определить, какой вид деят-ти генерирует ден. ср-ва, а какой – потребляет, что важно с позиций контроля и оценки эфф-ти деят-ти предпр-я.

1) Текущая д-ть. Гл. источник д. ср-в – выручка от реализации прод-ции. Направление использ-я: оплата счетов поставщиков; з/п производственного персонала; налоговые пл-жи в бюджеты всех ур-й и во внебюдж фонды; и др. Производств-я деят-ть, как правило, явл-ся основным источником прибыли, а положит-е ден. потоки от нее могу использ-ся на финансир-е остальных 2х видов деят-ти.

2) Инвестиционная д-ть. Характеризует платежи и поступления ден. ср-в, связанные с реальным и финансовыи инвестированием. Например, от купли-продажи ОС, НМА, ценных бумаг и др. фин. вложений, поступления %в и дивидендов и др. Чаще всего инвест. деят-ть приводи к оттоку ден. ср-в, тк предпр-я обычно стремятся к расширению и модернизации пр-ва.

3) Финансовая д-ть. Источники: привлечение доп. акционерного и паевого капитала (эмиссия акций); получение кредитов и займов и др. Использование ден. ср-в: возврат задолж-ти кредиторам; погаш-е займов; выплата %в и дивид-в и др.

Все 3 рассмотр-х вида деят-ти формируют единую сумму ден. ресурсов предприятия, нормальное функционир-е которого невозможно без пост. перелива ден. потоков из 1й сферы в другую. Даже очень прибыльная произв.-хозяйсв-я деят-ть предприятия не всегда может обеспечить ему сумму денег, достаточную для какого-либо крупн. вложения, например на приобр-е какого-ниб. ОС => требуются источники инвестиц. и финанс. д-ти.

Применяют 2 метода составления отчета о движ. ден ср-в: прямой и косвенный.

Прямой. > сложный, но > информативный. Исходный элемент – выручка. Основан на изучении всех денежных операций и пред-я для каждой – к какому виду д-ти она относится (опер, инвест, фин). Т.е. он отражает валовые потоки денег и берет в рассмотр-е все проводки, затрагивающие Дт и Кт денежных счетов, группируя оттоки о притоки по видам д-ти. «+» - позволяет судить о ликвидности предпр-я, детально отображая движ-е ден ср-в по счетам. «-» - не раскрывает взаимосвязь получ-го финн результата и измен-я величины ден. ср-в.

Косвенный. Позволяет раскрыть указанные выше взаимосвязи (например – объясняет различие в велич. прибыли и приросте ден. ср-в). Он оперирует изменениями данных, содерж-ся в балансе о отчете о приб. и убыт. Исходн. элемент – прибыль. Суть метода: преобраз-е величины ЧП в велич. ден. ср-в путем корректировки ее на величину расх-в, не связ-х с оттоком ден. ср-в, и величину дох-в, связ-х с их притоком. Например, выбытие ОС связано с получением убытка в размере их остат ст-ти, ден. средства же в рез-те данн операции не меняются, поэтому к велич. ЧП должна быть добавлена недоамортизированная ст-ть ОС.

46. Цель и задачи управления оборотным капиталом, виды политики управления оборотным капиталом

Непременным условием для осуществления предприятием по какой то хозяйственной деятельности является наличие оборотных средств. Оборотные средства – это денежные средства, авансированные в оборотные производственные фонды и фонды обращения.

Сущность оборотных средств определяется экономической ролью, т е необходимостью обеспечения производственного процесса (состоит не только из процесса производства но и из процесса обращения)

В отличии от основных фондов, которые неоднократно участвуют в процессе производства. Оборотные средства участвуют только в одном процессе производства и независима от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

И.А.Бланк: Оборотные средства – это совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую деятельность и полностью потребляемых в течение одного производственного цикла.

Г.Шмален.: Он описывает процесс который обеспечивают оборотные средства. Оборотные средства служат для создания фондов, которые рассчитаны на определённый срок и они непосредственно обеспечивают процесс обработки и переработки, реализации продукции, а также формирования денежных ресурсов и их расходования.

Различие оборотных средств и оборотного капитала можно определить следующим образом:

1) Оборотные средства согласно принятой методике бух учёта характеризуют активы предприятия, а капитал – источники

2) Под капиталом принято понимать стоимость, приносящую прибавочную стоимость, а оборотные средства просто переносят стоимость на готовую продукцию

3) Капитал – это производственные отношения, которое представлено в вещественной или денежной форме, а оборотные средства обслуживают производственные процесс и обеспечивают его непрерывность

4) Теория оборотного капитала подразумевает выделение оборотных активов текущей задолженности и чистого оборотного капитала. Чистый оборотный капитал это разность м/у оборотными активами и краткосрочной задолженностью.

5) Теория оборотных средств оперирует понятиями собственных и приравненных к ним оборотных средств

6) Теория оборотных средств рассматривает привлечение заёмных средств как восполнение недостатков средств, обеспечивающих непрерывность производственного процесса, а в теории оборотного капитала привлечение займов не связано с производственным процессом

7) Теория оборотного капитала рассматривает однородную группу, т е оборотные активы и не выделяет из их состава производственные фонды и фонды обращения

Оборотные фонды по их назначению в финансовом менеджменте подразделяются на следующие группы:

1) производственные запасы,

2) незавершённое производство

3) Готовые изделия

4) Денежные средства в кассе и на расчётном счёте

5) Средства в расчётах

Для определения понятия оборотные средства выделяют: внешние и внутренние факторы, от которых зависит величина и состояние оборотных активов предприятия.

К внешним факторам обычно относят:

· Общая экономическая ситуация в стране

· Особенности налогового законодательства

· Темпы инфляции/дефляции

· Уровень ставок банковского кредитования

· Инвестиционный климат

· Экономический потенциал региона

К внутренним факторам относят:

· Конкурентоспособность предприятия

· Организация складского хозяйства

· Масштаб деятельности предприятия

· Количество и разнообразие потребляемых ресурсов

· Доля добавленной стоимости к цене продукта

· Учётная политика предприятия

· Качество работы менеджеров

Факторы, влияющие на эффективность использования оборотных средств:

· По широте влияния и степени управляемости:

- общеэкономические факторы

- экономико-организационные факторы

- факторы, связанные с техническим прогрессом

· По влиянию на величину оборотных средств:

- факторы, повышающие величину оборотных средств

- факторы, способствующие снижению оборотных средств

· В зависимости от деятельности предприятия:

- объективные факторы

- субъективные факторы

Классификация оборотных средств:

1) По форме функционирования:

· Монетарная форма (денежные средства)

· Немонетарная форма (материальная)

2) По функциональному назначению:

· Оборотные производственные фонды

· Фонды обращения

3) По источникам формирования:

· Собственные ресурсы

· Заёмные ресурсы

4) По периоду функционирования:

· Переменный оборотный капитал

· Постоянный оборотный капитал

5) По видам оборотных активов

· Запасы сырья и материалов

· Запасы готовой продукции

· Дебиторская задолженность

· Денежные активы

· Краткосрочные финансовые вложения

6) По месту использования:

· На внутреннем обороте предприятия

· За пределами предприятия

7) По степени ликвидности:

· Медленно реализуемые

· Быстро реализуемые

· Абсолютно ликвидные

8) По степени риска вложения в капитал:

· С минимальным риском вложения

· С малым риском

· Со средним риском

· С высоким риском

9) По принципам организации регулирования:

· Нормируемый оборотный капитал

· Ненормируемый оборотный капитал

10) По характеру участия в операционном процессе:

· Оборотный капитал, обслуживающий производственный цикл

· Оборотный капитал, обслуживающий финансовый цикл

график

В теории финансового менеджмента существуют две основные трактовки понятия постоянный оборотный капитал:

1) Постоянный оборотный капитал представляет собой ту часть денежных средств дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течении всего операционного цикла

2) Постоянный оборотный капитал может быть как минимум необходимый для осуществления производственной деятельности

Переменный капитал отражает дополнительные текущие активы, которые необходимы предприятию в пиковые периоды.

Политика управления оборотными средствами представляет собой часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объёма и состава оборотных средств, рационализации и оптимизации структуры источников их финансирования.

Эта политика может разрабатываться по следующим основным этапам:

1) Анализ оборотных средств в предшествующем периоде. Сначала рассматривается динамика общего объёма оборотных средств, темпы изменения средней их суммы в сопоставлении с темпами изменения объёма реализации. Отслеживается динамика удельного веса в общей сумме активов.

· Рассматривается динамика состава оборотных средств. В процессе этого этапа рассчитывается и изучаются темпы изменения каждого из этих видов и сопоставляют с темпами изменения объема производства и реализации. Рассматривается динамика удельного веса основных видов оборотных средств в общей их сумме

· Изучается оборачиваемость отдельных видов и общая оборачиваемость всех оборотных активов, это проводится с помощью коэффициента оборачиваемости и считается период оборота

· Определяется рентабельность оборотных средств и исследуются, определяющие её факторы, т е проводится факторный анализ

· Рассматривается состав основных источников финансирования оборотных средств. Удельный вес в общем объёме, определяется уровень риска

2) Определение принципиальных подходов к формированию оборотных средств

Такие принципы отражают общую идеологию финансового управления предприятием.

Применительно к оборотным средствам они определяют выбор определённого типа политики их формирования

В финансовом менеджменте большинство экономистов выделяют 3 принципиальных подхода к формированию оборотных средств предприятия, а именно консервативный, умеренный и агрессивный

Консервативный предусматривает не только полное удовлетворение всех текущих потребностей во всех видах для её деятельности но и создания высоких резервов.

Этот подход гарантирует минимизацию рисков, но эффективность использования оборотных средств ухудшится

Агрессивный подход: в этом случае мы минимизируем все формы резервов. В это случае риски у нас возрастают и эффективность тоже возрастёт

Умеренный подход: среднее между агрессивным и консервативным

3) Оптимизация объёма оборотных активов, эта оптимизация должна исходить из избранного типа политики, т е обеспечивать заданный (желаемый) уровень эффективности и рисков. Процесс оптимизации объёма рекомендуется проводить в три этапа:

1. С учётом проведённого анализа определяется система мероприятий по реализации резервов, однако при сокращении продолжительности отдельных циклов не должно происходить снижение объёмов производства и реализации продукции

2. На основе избранного типа политики планируемого объёма производства реализации и найденных резервов оптимизируется объём и уровень отдельных видов оборотных средств. Средством такой оптимизации является нормирование периода их оборота и суммы.

3. После этого определяется общий объём оборотных средств в предстоящем периоде. Общий объём оборотных средств равен: сумма запасов на конец предстоящего периода плюс сумма запасов готовой продукции на конец периода плюс сумма дебиторской задолженности на конец периода плюс сумма денежных активов на конец периода плюс сумма прочих оборотных средств

4) Оптимизация соотношение постоянной и переменной частей оборотных средств. Потребность в отдельных видах оборотных средств и их сумма может существенно колебаться от сезонных особенностей. Поэтому в процессе управления оборотными средствами следует определять их сезонную составляющую – это разница между максимальной и минимальной потребностью. Процесс оптимизации рекомендуется осуществлять по следующим этапам:

· По результатам анализа (по месячной динамике) уровня оборотных средств в днях оборота или в сумме на усмотрение аналитика составляется график средней сезонной волны.

ГРАФИК

· По результатам графика рассчитываются коэффициенты неравномерности

· Определяется сумма постоянной части оборотных средств. Средняя сумма оборотных средств * коэффициент минимального уровня оборотных активов

· Определяется максимальная и средняя сумма переменной части оборотных средств.

Максимальная сумма = сумма постоянной части оборотных активов * (коэф макс ур – коэф мин ур)

Средняя сумма переменной части = Максимальная сумма / 2

5) Обеспечение необходимой ликвидности оборотных средств. Общий уровень их срочной ликвидности должен обеспечивать необходимый уровень платёжеспособности. В этих целях с учётом объёма и графика предстоящего платёжного оборота должна быть определена доля оборотных средств в форме денежных средств и кроме того высоко и среднеликвидные активы

6) Обеспечение повышения рентабельности оборотных средств. Как и любой вид активов оборотные средства должны генерировать какую то прибыль, но отдельные виды оборотных средств способны приносить предприятию прямой доход в процессе финансовой деятельности, поэтому составной частью разрабатываемой политики является обеспечение своевременного использования временно свободного остатка денежных средств

7) Обеспечение минимизации потерь оборотных средств в процессе их использования

8) Формирование принципов финансирования отдельных видов оборотных средств. Исходя из общих принципов финансирования активов, которые определяют формирование структуры и стоимости капитала должны быть конкретизированы принципы финансирования отдельных видов оборотных средств

9) Формирование оптимальной структуры источников формирования оборотных средств. В соответствии с ранее определёнными принципами финансирования формируются и подходы к выбору конкретной структуры источников финансирования

Политика управления оборотными средствами получает своё отражение в системе разработанных на предприятии финансовых нормативов. Основными из этих нормативов считаются:

1) Норматив собственных оборотных средств

2) Система нормативов оборачиваемости и здесь же нормируется продолжительность операционного цикла в целом

3) Система коэффициентов ликвидности оборотных средств

4) Нормативное соотношение отдельных источников финансирования

Цель и задачи управления оборотным капиталом

Поиск по сайту: