|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

А. Оценка ликвидности предприятия

Ликвидность означает способность превратить актив в деньги быстро и без потерь его рыночной стоимости.

Оценивая ликвидность предприятия, анализируют его способность своевременно и в полном объеме погасить текущие обязательства - краткосрочную кредиторскую задолженность.

Финансовый анализ

При оценке ликвидности рассчитывают коэффициенты:

1) текущей ликвидности;

2) быстрой ликвидности;

3) абсолютной ликвидности;

4) оборачиваемости запасов;

5) оборачиваемости кредиторской задолженности;

6) оборачиваемости дебиторской задолженности.

Первые три коэффициента рассчитываются на основании данных формы № 1 «Баланс» путем сопоставления текущих активов и текущих обязательств предприятия. Они характеризуют достаточность текущих активов для погашения долгов в течение года. Четвертый, пятый и шестой показатели рассчитываются на основании формы № 1 «Баланс» и формы № 2 «Отчет о финансовых результатах». Эти коэффициенты позволяют оценить эффективность использования активов.

Рассмотрим состав текущих активов и текущих обязательств.

Текущие активы - это активы, которые постоянно обращаются в процессе хозяйственной деятельности предприятия. К текущим активам относятся:

1. Оборотные активы. Согласно П(С)БУ 2 «Баланс» оборотные активы- это денежные средства и их эквиваленты, не ограниченные в использовании, а также другие активы, предназначенные для реализации или потребления в течение операционного цикла или в течение 12 месяцев с даты баланса. Учет этих активов в соответствии с инструкцией № 291 ведется на счетах класса 2 «Запасы» и класса 3 «Средства, расчеты и другие активы». В балансе они отражаются в строках 100 - 260 раздела II Актива баланса.

2. Расходы будущих периодов. Отнесение этих расходов к текущим активам объясняется следующим: несмотря на то, что это расходы, оплаченные наперед, т. е. совершенные ради получения прибыли, ожидаемой в будущем, вполне вероятно, что часть этой прибыли может быть получена в течение одного года или операционного цикла предприятия. Таким образом, расходы будущих периодов сберегают денежные средства предприятия.

Согласно требованию пункта 13 ПСБУ 13 «Представление текущих активов и текущих обязательств» среди статей, включаемых в

Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

состав текущих активов, должны быть расходы будущих периодов, которые, как ожидается, будут полностью использованы (списаны) на протяжении одного года начиная с даты баланса.

В соответствии с Инструкцией № 291 расходы будущих периодов учитываются на одноименном счете 39 и согласно П(С)БУ 2, отражаются в разделе III Актива Баланса, в строке 270. Примером таких расходов являются расходы, связанные с подготовительными работами в сезонных отраслях промышленности; с освоением новых производств и агрегатов; оплаченные авансом арендные платежи; оплата страхового полиса; подписка на газеты, журналы, периодические и справочные издания и др.

Следовательно, в строке 270 Баланса в составе расходов будущих периодов учитываются расходы, которые подлежат списанию как в течение 12 месяцев с даты баланса, так и в более позднее время.

Следует помнить, что статьи Баланса, включающие активы или обязательства, которые подлежат использованию (погашению) как в течение периода, меньшего чем 12 месяцев с даты баланса, так и в более длительный период времени, должны быть раскрыты в примечаниях к финансовой отчетности в той их части, которая будет использована (погашена) в течение срока, превышающего 12 месяцев с даты баланса. Таким образом, информацию о расходах будущих периодов, подлежащих списанию в течение 12 месяцев с даты баланса, можно получить, используя строки 270 Баланса и примечаний к отчетам. В табл. 7.1 сделан расчет текущих активов (цифры условные).

Текущие обязательства, согласно П(С)БУ 2 «Баланс» — это обязательства, которые будуг погашены в течение операционного цикла предприятия или в течение 12 месяцев с даты баланса. Они отражаются в разделе IV Пассива баланса.

Также к текущим обязательствам следует отнести ту часть доходов будущих периодов, погашение которых ожидается в течение 12 месяцев с даты баланса. Это требование содержится в пункте 15 Г1СБУ 13 «Представление текущих активов и текущих обязательств». Данная статья аналогична статье «Расходы будущих периодов», она должна быть раскрыта в примечаниях к финансовой отчетности.

Финансовый анализ

Таблица 7.1 Расчет текущих активов

| № п/п | Активы | Учет на счетах согласно Инструкции № 291 | Отражение вбалансе согласно П(С)БУ 2 | Значения показателя, грн |

| II. Оборотные активы | ||||

| Запасы | Счета класса 2 «Запасы» | Стр. 100-140 | 1160,0 | |

| Векселя полученные | Счет 34 «Краткосрочные векселя полученные» | Стр.150 | 400,0 | |

| Дебиторская задолженность за товары | Счет 36 «Расчеты с покупателями и заказчиками» | Стр. 160-162 | 500,0 | |

| Дебиторская задолженность по счетам | Счет 37 «Расчеты с различными дебиторами» | Стр. 170-200 | 300,0 | |

| Другая текущая дебиторская задолженность | Субсчет 377 «Расчеты с другими дебиторами» | Стр.210 | 200,0 | |

| Текущие финансовые инвестиции | Счет 35 «Текущие финансовые инвестиции» | Стр.220 | 120,0 | |

| Денежные средства и их эквиваленты | Счет 30 «Касса», Счет 31 «Счета в банках», Счет 33 «Прочие средства» | Стр. 230,240 | 800,0 | |

| Другие оборотные активы | - | 100,0 | ||

| Всего по разделу II | Стр.260 | 3580,0 | ||

| III. Расходы будущих периодов | Стр.270 | 300,0* | ||

| Итого текущих активов (3580,0 + 300,0-180,0) | - | 3700,0 | ||

| * Расходы будущих периодов, которые будут списаны спустя 12 месяцев с даты баланса, составляют 180,0 грн (эта информация указана в прмечаниях к фмнансовой отчетности). |

Раздел 7. Оценка эффективнее™ функционирования фирмы на основе...

В соответствии с Инструкцией № 291 текущие обязательства учитываются на счетах одноименного класса 6.

В табл. 7.2 сделан расчет текущих обязательств (цифры условные).

Таблица 7.2 Расчет текущих обязательств

| п/п | Текущие обязательства | Отражение в балансе согласно П(С)БУ 2 | Значение показателя, грн |

| Всего по разделу IV (текущие обязательства) | Стр. 620 | 1600,0 | |

| V. Доходы будущих периодов | Стр. 630 | 500,0* | |

| Итого текущих обязательств (1600,0 + 500,0-200,0) | 1900,0 | ||

| * Доходы будущих периодов, которые будут погашены спустя 12 месяцев с даты баланса, составляют 200,0 грн (эта информация указана в примечаниях к финансовой отчетности). |

Используя данные табл. 7.1 и 7.2, рассчитываем первые три из перечисленных выше коэффициентов.

1. Коэффициент текущей ликвидности (Кт п) - другое название этого коэффициента - коэффициент общей ликвидности - коэффициент покрытия. Он дает общую оценку ликвидности активов, показывая, сколько гривень текущих активов предприятия приходится на одну гривню текущих обязательств. Если текущие активы превышают текущие обязательства, предприятие может рассматриваться как успешно функционирующее.

(* Расходы будущих периодов в той части, которая будет списана в течение 12 месяцев с даты баланса.

I* Доходы будущих периодов в той части, которая будет погашена в течение 12 месяцев с даты баланса).

Финансовый анализ

Значение коэффициента текущей ликвидности, равное 2 или 2:1, свидетельствует о благоприятном состоянии ликвидности активов предприятия. Такое высокое соотношение (2:1) объясняется сложившейся практикой, согласно которой при ликвидации активов их продажная цена на аукционе составляет примерно половину их рыночной стоимости. Иными словами, если стоимость активов снизится наполовину, оставшейся выручки будет достаточно для погашения текущей задолженности в том случае, если до ликвидации коэффициент был равен 2:1.

Отметим, что в Украине разработаны методики анализа финансового состояния предприятия: Методика № 81, Методика № 22, Положение № 323.

Согласно Методикам № 81 и № 22:

♦ значение коэффициента покрытия в пределах 1-1,5 свидетельствует о том, что предприятие своевременно погашает долги;

♦ критическое значение коэффициента покрытия принято равным 1;

♦ при значении коэффициента покрытия меньше 1 предприятие имеет неликвидный баланс.

В Положении № 323 в качестве ориентировочного значения коэффициента покрытия приведено его теоретическое значение, которое должно быть не меньше 2,0 - 2,5.

Рассчитаем коэффициент текущей ликвидности, используя данные табл. 7.1 и 7.2:

1) определим коэффициент покрытия: 3700,0:1900,0 = 1,95. Запишем этот коэффициент как соотношение 1,95:1. Это означает, что на каждую 1 гривню текущих обязательств (долгов) предприятие имеет 1,95 грн текущих активов;

2) определим, насколько предприятие может уменьшить стоимость текущих активов (3700,0 грн) при их продаже с тем, чтобы полученной суммы было достаточно для погашения текущих обязательств (1900,0 грн). Для этого:

Раздел 7. Оценка эффективнее»™ функционирования фирмы на основе...

♦ определим удельную часть задолженности (1900,0:: 3700,0) х 100 = 51%;

♦ из общей суммы имеющихся текущих активов оборотных средств) (3700,0), принятой за 100%, вычтем удельную часть задолженности: 100% - 51% = 49%.

Следовательно, при ликвидации текущих активов их стоимость может быть уменьшена на 49%, что не помешает предприятию вернуть деньги кредиторам.

Обращаем внимание на то, что при нормальных обстоятельствах предприятие никогда не ликвидирует свои оборотные активы. Поэтому коэффициент текущей ликвидности не является абсолютным показателем способности вернуть долги, так как он характеризует лишь наличие оборотных активов, а не их качество.

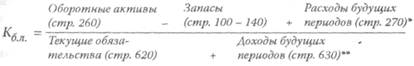

2. Коэффициент быстрой ликвидности (Кбл). В отличие от предыдущего он учитывает качество оборотных активов и является более строгим показателем ликвидности, так как при его расчете учитываются наиболее ликвидные текущие активы (запасы не учитываются):

(* Расходы будущих периодов в той части, которая будет списана в течение 12 месяцев с даты баланса.

** Доходы будущих периодов в той части, которая будет погашена в течение 12 месяцев с даты баланса).

Чаще всего приводится ориентировочное нижнее значение этого коэффициента, равное 1. Однако эта оценка носит условный характер, например, в розничной торговле, этот коэффициент невысок, так как большая  часть денежных средств вложена в запасы:

часть денежных средств вложена в запасы:

Финансовый анализ

Финансовый анализ

3. Коэффициент абсолютной ликвидности (Кал) показывает,

какая часть текущих обязательств может быть погашена немедленно.

Коэффициент рассчитывается по формуле:

(** Доходы будущих периодов в той части, которая будет погашена в течение 12 месяцев с даты баланса).

Согласно Положению № 323 в качестве ориентировочного значения коэффициента абсолютной ликвидности приведено его теоретическое значение 0,2 - 0,25:

Обращаем внимание на то, что ликвидность предприятия также можно охарактеризовать такими показателями, как оборачиваемость запасов, оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности.

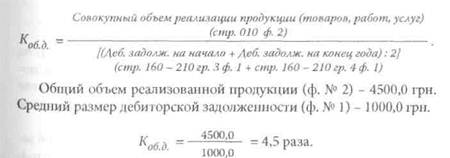

4. Коэффициент оборачиваемости запасов (Кобз). В большин

стве сфер деятельности необходимо поддерживать определенный

объем запасов для обеспечения соответствующего объема продаж.

С другой стороны, избыточные запасы отвлекают денежные средства,

которые можно использовать более прибыльно для других целей.

В управлении запасами существует подход, называющийся «точно

в срок», то есть поддержание запасов на возможно низком уровне,

достаточном для реализации соответствующего объема продаж.

Коэффициент оборачиваемости запасов показывает, как часто оборачиваются запасы для обеспечения текущего объема продаж: Себестоимость реализованной продукции (работ, услуг)

Себестоимость реализованной продукции (ф. № 2) - 4200,0 грн. Средний размер запасов (ф. № 1) - 1500,0 грн. Коэффициент оборачиваемости запасов:

Чем выше значение коэффициента, тем быстрее оборачиваются запасы, тем более эффективно они используются. Об этом факте может также свидетельствовать более низкое значение данного коэффициента по сравнению со среднеотраслевыми показателями.

Разделив продолжительность отчетного периода (один год) на коэффициент оборачиваемости запасов, получим оборот запасов. Согласно данному примеру 365: 2,8 =130 дней. Это означает, что для сохранения текущего уровня продаж пополнение запасов необходимо осуществлять через 130 дней.

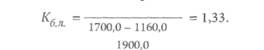

5. Коэффициент оборачиваемости дебиторской задолженности (Коб д). В процессе хозяйственной деятельности предприятие предоставляет товарный кредит для потребителей своей продукции. То есть существует разрыв между продажей товара и поступлением оплаты за него, в результате чего возникает дебиторская задолженность.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год обернулись средства, вложенные в расчеты. Он исчисляется как отношение общего объема реализации к среднему размеру дебиторской задолженности:

Финансовый анализ

В разумных пределах, чем больше количество оборотов, тем лучше. В этом случае предприятие быстрее получает оплату по счетам.

Используя этот коэффициент, рассчитаем более наглядный показатель - период инкассации, то есть время, в течение которого дебиторская задолженность обратится в денежные средства. Для этого разделим продолжительность отчетного периода (один год) на коэффициент оборачиваемости по расчетам. Согласно данным примера период инкассации (период ожидания предприятием получения денежных средств после реализации продукции) составит 365:4,5 = 81 день.

6. Коэффициент оборачиваемости кредиторской задолженности (Коб к). Кредиторская задолженность, в отличие от дебиторской, свидетельствует о наличии денежных средств, временно привлеченных предприятием и подлежащих возврату. Период погашения кредиторской задолженности рассчитывается с помощью коэффициента оборачиваемости кредиторской задолженности:

Разделив продолжительность отчетного периода (.один год; на коэффициент оборачиваемости кредиторской задолженности, получим среднее количество дней, в течение которых предприятие оплачивает счета кредитов. Согласно данным примера этот период равен 365: 5,6 = 65 дням.

Сопоставляя сроки погашения дебиторской и кредиторской задолженности, можно сделать вывод о платежеспособности предпри-

Раздел 7. Оценка эффективнсоти функционирования фирмы на основе...

ятия. Превышение срока погашения кредиторской задолженности над дебиторской свидетельствует об ухудшении платежеспособности предприятия.

Наглядно период погашения дебиторской и кредиторской задолженности можно представить, рассматривая операционный и финансовый циклы предприятия.

Согласно П(С)БУ 2 «Баланс» операционный цикл - промежуток времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции или товаров и услуг. То есть деятельность предприятия представляет процесс непрерывной трансформации одних видов активов в другие, который можно записать в следующем виде:

Д->3->ГП->СР-+Д,

где Д - деньги;

3 - запасы;

ГП - готовая продукция;

СР - средства в расчетах (дебиторская задолженность).

Отобразим приведенную выше трансформацию на условной временной оси (рис. 7.2).

| д | 3->ГП | СР (дебиторская задолженность) | Д |

| Начало цикла | Приобретение запасов, преобразование в готовую продукцию, отгрузка готовой продукции | Получение оплаты за отгруженную продукцию (запасы) | Окончани цикла |

| , | i Погашение - кредиторской задолженности | Финансовый цикл | к |

| Операционн | ыйцикл |

Рис. 7.2. Схема операционного цикла

Финансовый анализ

Из схемы видно, что операционный цикл состоит из периодов оборота кредиторской и дебиторской задолженности.

Период финансового цикла определяется как разность между операционным циклом и периодом оборота кредиторской задолженности.

Поиск по сайту: