|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Анализ движения денежных средств. До реформирования в Украине системы бухгалтерского учета и отчетности в составе годовой финансовой отчетности присутствовали аналоги нынешнего «Баланса»

До реформирования в Украине системы бухгалтерского учета и отчетности в составе годовой финансовой отчетности присутствовали аналоги нынешнего «Баланса», «Отчета о финансовых результатах» и «Отчета о собственном капитале». Что же касается «Отчета о движении денежных средств», то эта форма отчетности является принципиально новой в системе финансовой отчетности украинских предприятий. В этой связи рассмотрим основные принципы ее составления и роль в системе финансовой информации, содержащейся в отчетности.

Предприятие может быть очень прибыльным и в то же время иметь чрезвычайный дефицит денежных средств или среднепри-быльным и в то же время иметь в распоряжении большие суммы денежных средств. Отчет о движении денежных средств призван показать подобные избытки и дефициты. Он составляется для того, чтобы показать порядок финансирования операций отчитывающегося предприятия и использование им финансовых ресурсов.

Информация о движении денежных средств предприятия полезна тем, что она предоставляет пользователям финансовой отчетности базу для оценки способности предприятия привлекать и использовать денежные средства и их эквиваленты.

Отчет о движении денежных средств, кроме того, содержит информацию, которая полезна при оценке финансовой гибкости фирмы. Финансовая гибкость - это способность фирмы генерировать значительные суммы денежных средств с тем, чтобы своевременно реагировать на неожиданно возникающие потребности и возможности. Информация о движении денежных средств за прошлые периоды, особенно о движении денежных средств от основной

Раздел 5. Анализ движения денежных средств

деятельности, помогает оценить финансовую гибкость. Оценка способности фирмы пережить, например, неожиданное падение спроса, может включать в себя анализ движения денежных средств от основной деятельности за прошлые периоды. Чем существеннее потоки денежных средств, тем выше окажется способность фирмы выдержать неблагоприятные изменения экономических условий.

Некоторые инвесторы и кредиторы считают отчет о движении денежных средств полезным при оценке «качества» доходов фирмы. Определение доходов при учете по методу начислений требует множества бухгалтерских проводок, связанных с начислением и отражением сумм, относящихся к будущим отчетным периодам, их распределением и оценкой. Такие корректировки и процедуры делают процесс определения дохода более субъективным, чем хотелось бы некоторым пользователям финансовой отчетности. Такие пользователи полагаются на более объективную оценку эффективности, чем чистая прибыль,— на движение денежных средств от основной деятельности. С точки зрения этих пользователей, чем выше этот показатель, тем выше «качество» дохода.

Отчет о движении денежных средств подразделяет денежные поступления и выплаты на три основные категории:

♦ движение средств в результате операционной деятельности;

♦ движение средств в результате инвестиционной деятельности;

♦ движение средств в результате финансовой деятельности.

Группировка потоков денежных средств по этим трем категориям

позволяет отразить влияние каждого из трех основных направлений деятельности фирмы на уровень денежных поступлений. Комбинированное воздействие всех трех категорий на объем денежных средств определяет чистое изменение денежных средств за период. Затем чистое изменение денежных средств за период выверяется с начальным и конечным сальдо денежных средств.

Операционная деятельность - основная деятельность предприятия, а также другие виды деятельности, не являющиеся инвестиционной или финансовой деятельностью.

Финансовый анализ

Как правило, операционная деятельность фирмы направлена на продажу продукции или предоставление услуг. Движение денежных средств от основной деятельности включает в себя все операции предприятия, не подпадающие под определение инвестиционной или финансовой деятельности.

Примерами денежных поступлений и выплат в результате операционной деятельности могут быть:

♦ поступления от покупателей за проданные товары или оказанные услуги;

♦ поступление денежных средств за предоставление права пользования активами;

♦ выплаты поставщикам;

♦ выплаты работникам.

Под инвестиционной деятельностью предприятия понимается совокупность операций по приобретению и продаже долгосрочных (необоротных) активов, а также краткосрочных (текущих) финансовых инвестиций, не являющихся эквивалентами денежных средств.

Сведения о движении денежных средств, связанных с инвестиционной деятельностью, важны, поскольку они отражают расходы, произведенные в отношении ресурсов, которые, как предполагается, создадут в будущем прибыль и движение денежных средств. Ниже приводятся примеры такого движения денежных средств.

Примеры движения денежных средств в результате инвестиционной деятельности:

♦ поступления от продажи необоротных активов, как материальных, так и нематериальных;

♦ поступления от реализации акций, облигаций и других ценных бумаг (кроме денежных эквивалентов);

♦ поступления по ссудам, выплачиваемых заемщиками;

♦ выплаты, связанные с приобретением необоротных активов, как материальных, так и нематериальных;

♦ выплаты, связанные с приобретением акций, облигаций и других ценных бумаг (кроме денежных эквивалентов);

♦ выдача ссуд заемщикам.

Раздел 5. Анализ движения денежных средств

Финансовая деятельность - это деятельность, результатом которой являются изменения в размере и составе собственного капитала и заемных средств предприятия.

Считается, что фирма осуществляет финансовую деятельность, если она получает ресурсы от акционеров, возвращает ресурсы акционерам, берет ссуды у кредиторов и выплачивает суммы, полученные в качестве ссуды. Информация о движении денежных средств, связанных с финансовой деятельностью, важна потому, что она позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала предприятия. Ниже приводятся примеры движения денежных средств в результате финансовой деятельности:

♦ поступления от эмиссии простых и привилегированных акций;

♦ поступления от выпуска облигаций;

♦ выплаты, связанные с выкупом собственных акций;

♦ выплаты дивидендов;

♦ выплаты, связанные с погашением выпущенных облигаций;

♦ выплаты, производимые арендатором в уменьшение задолженности по финансовому лизингу.

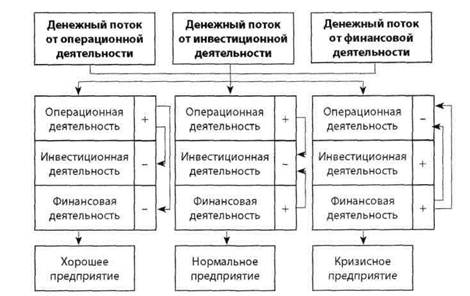

По состоянию движения денежных потоков можно судить о качестве управления предприятием. Эту зависимость покажем при помощи схемы, изображенной на рис. 5.1.

По мнению специалистов, качество управления предприятием можно охарактеризовать как хорошее в том случае, если по результатам отчетного периода чистое движение денежных средств в результате операционной деятельности имеет положительное значение, в результате инвестиционной и финансовой деятельности - отрицательное. Это означает, что в результате операционной деятельности, в частности от реализации продукции, предприятие получает достаточно денежных средств, чтобы иметь возможность инвестировать эти средства, а также выплачивать проценты по привлеченным кредитам. Причем предприятию для осуществления инвестиций достаточно только собственных средств. Бхли при этом чистое движение средств в результате всех видов деятельности

Финансовый анализ

предприятия за год также имеет положительное значение, то можно говорить о том, что руководство предприятия полностью справляется со своими функциями.

Рис. 5.1. Зависимость качества управлением предприятием от структуры денеж ных потоков

В случае если движение денежных средств в результате операционной и финансовой деятельности имеет положительное значение, а в результате инвестиционной - отрицательное, говорят о нормальном качестве управления предприятием. Суть такой структуры денежных потоков сводится к следующему: предприятие направляет денежные средства, полученные от операционной деятельности, а также средства, полученные как кредиты и дополнительные вложения собственников (финансовая деятельность), на приобретение необоротных активов (обновление основных средств, вложение капитала в нематериальные активы, осуществление долгосрочных инвестиций). В этой ситуации также желательно положительное

Раздел 5. Анализ движения денежных средств

значение по статье «Чистое движение средств за отчетный период» (стр. 400 формы 3). Следует отметить, что финансирование расходов инвестиционной деятельности за счет поступления от финансовой деятельности не всегда является отрицательным результатом. Привлечение инвестиций для развития предприятия в настоящее время - часто встречающееся явление. Более того, отрицательное значение по статье «Чистое движение средств от инвестиционной деятельности» и положительное по статье «Чистое движение средств от финансовой деятельности» может также означать, что предприятия под небольшой процент получило кредит и инвестировало полученные денежные средства на более выгодных условиях. Другими словами, как первая, так и вторая ситуация приемлема при оценке качества управления предприятием.

Настораживающей является ситуация, при которой движение средств в результате инвестиционной и финансовой деятельности имеет положительное значение, а в результате операционной -отрицательное. В этом случае состояние предприятия можно охарактеризовать как кризисное, качество управления в такой ситуации не выдерживает никакой критики. Смысл такой структуры капитала сводится к следующему: предприятие финансирует расходы операционной деятельности за счет поступлений от инвестиционной и финансовой, т. е. за счет привлеченных кредитов, дополнительной эмиссии акций и т. п. Такая структура движения денежных средств приемлема только для вновь созданных предприятий, которые еще не начали работать на полную мощность и находятся на начальной стадии развития.

Таким образом, можно сделать вывод о том, что качество управления предприятием будет находиться на приемлемом уровне лишь в том случае, если будет иметь положительное значение движения денежных средств в результате операционной деятельности. Иными словами, предприятие будет своевременно получать оплату за реализованную продукцию, выполненные работы, предоставленные услуги от покупателей и заказчиков. Кроме того, затраты предприятия, связанные с реализацией продукции (товаров, работ, услуг),

Финансовый анализ

будут меньше полученных доходов, т. е. предприятие будет иметь прибыль.

Рассмотрев общие положения анализа отчета о финансовых результатах, оценим структуру денежных потоков анализируемого предприятия. Форма 3 анализируемого предприятия приведена в Приложении 3.

Анализируемое предприятие за два года имеет следующую структуру денежных потоков (табл. 5.1).

Таблица 5.1 Структура денежных потоков

| Вид деятельности | Предыдущий год | Отчетный год |

| Операционная | 74,5 (+) | 3,4 (+) |

| Инвестиционная | Зб(-) | 100,1 (-) |

| финансовая | ЗО(-) | 150М |

| Чистое движение средств за отчетный период | 8,5 (+) | 53,3 (+) |

| Общая оценка качества управления | хорошее | нормальное |

Как следует из табл. 5.1, в предыдущем году качество управления предприятия характеризовалось как хорошее. В течение года структура денежных потоков несколько ухудшилась, и в отчетном периоде качество управления предприятием уже характеризовалось как нормальное. Это было вызвано тем, что в отчетном периоде, ввиду недостаточности денежных средств от операционной деятельности, предприятию пришлось привлечь долгосрочные кредиты в сумме 150 тыс. грн. Факт привлечения кредита, тем более долгосрочного, сам по себе не является отрицательным явлением. В то же время обращает на себя внимание то, что сократился поток денежных средств в результате операционной деятельности на 71,1 тыс. грн, или почти в 30 раз. Так как наблюдался явный рост объема производства (в отчетном периоде размер чистой выручки от реализации возрос

Раздел 5. Анализ движения денежных средств

Раздел 5. Анализ движения денежных средств

на 20% по сравнению с предыдущим), такое сокращение денежных потоков в результате операционной деятельности можно объяснить резким ростом размера дебиторской задолженности (темп роста составил 5,19). А это, в свою очередь, свидетельствует о плохой работе соответствующих служб предприятия.

Увеличение чистого потока денежных средств в 6,27 раз произошло опять-таки благодаря привлечению кредита.

Если такая тенденция сохранится в будущем, предприятие может оказаться на грани кризиса.

Таким образом, предприятию необходимо стремиться увеличивать размеры денежных потоков от операционной деятельности. Так как основной причиной их сокращения является рост суммы дебиторской задолженности, то можно посоветовать принять меры по сокращению дебиторской задолженности. В дальнейшем же необходимо более критично относиться к своим потенциальным покупателям, а также больше внимания уделять организации платежной дисциплины.

Анализируя структуру пассива баланса, мы уже частично провели анализ собственного капитала предприятия. Но в связи с тем, что в балансе отражается информация по состоянию на определенную дату, мы не имели возможности проследить, за счет каких источников формировался тот или иной элемент собственного капитала, а также в каком направлении использован собственный капитал. Ответ на данный вопрос можно получить, читая информацию формы № 4 «Отчет о собственном капитале» (Приложение 4).

Для того чтобы проанализировать состояние и движение собственного капитала предприятия, необходимо на основании данных формы 4 составить аналитическую таблицу (табл. 5,2).

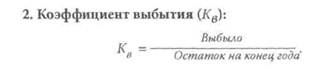

Используя данные формы 4 (Приложение 4) и аналитической таблицы, можно рассчитать такие показатели движения собственного капитала:

1. Коэффициент поступления (Кп):

Поступило

is 1

и Остаток на конец года

Финансовый анализ

Финансовый анализ

Таблица 5.2 Анализ движения собственного капитала

| Показатель | Уставный капитал | Прочий дополнительный капитпл | Резервный капитал | Нераспределенная прибыль |

| Остаток на начало года | - | - | 48,7 | |

| Поступило | - | 19,2 | 52,6 | |

| Использовано | - | - | - | |

| Остаток на конец года (стр. 300 ф. 4) | 19,2 | 81,3 | ||

| Абсолютное изменение остатка (стр. 290 ф. 4) | - | 19,2 | ||

| Темп роста, % | - | - | 166,94 | |

| Коэффициент поступления | - | - | 1,08 | |

| Коэффициент выбытия | - | - | 0,25 |

Данные табл. 5.2 показывают, что за отчетный год размер уставного капитала предприятия не изменился. Для таких составляющих собственного капитала, как прочий дополнительный и резервный рассчитать коэффициенты поступления и выбытия, а также темпы роста невозможно, так как на начало года эти статьи в составе собственного капитала отсутствовали. При этом достаточно высок темп роста нераспределенной прибыли (166,94%).

Анализируя собственный капитал, необходимо обратить внимание на соотношение коэффициентов поступления и выбытия. Если значения коэффициентов поступления превышают значения

Раздел 5. Анализ движения денежных средств

коэффициентов выбытия, значит, на предприятии идет процесс накопления собственного капитала, и наоборот.

Итак, мы закончили работу по расчету показателей, характеризующих финансово-хозяйственную деятельность предприятия. Надеемся, что данный материал поможет Вам выбрать деловых партнеров и инвестировать средства в перспективное предприятие, провести диагностику финансово-хозяйственного состояния своего предприятия и сделать свою отчетность более привлекательной для инвесторов. В то же время нельзя не отметить, что рассмотренная методика анализа при применении на практике должна учитывать особенности конкретного предприятия: отрасль, в которой оно работает, общую экономическую ситуацию в стране, статус предприятия. Помните, что, проводя анализ, важно не просто рассчитать тот или иной показатель, важно понять его экономическую интерпретацию применительно к конкретной ситуации, конкретному объекту анализа.

Поиск по сайту: