|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Решения по финансированию

Этот сегмент представляет собой различные доступные для менеджеров варианты создания фондов для инвестиций и работы бизнеса в долгосрочном периоде. Здесь выделяют две основныаоб-ласти принятия решений и формирования стратегий:

♦ распоряжение прибылью;

♦ оптимизация структуры капитала фирмы.

Обычно оценки и решения в обеих областях принимаются высшим руководством компании (фирмы) и утверждаются Советом директоров, если таковой имеется, так как эти решения определяют долгосрочную жизнеспособность фирмы.

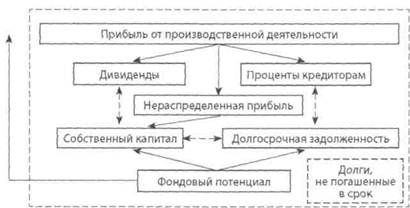

Ид. рис. 1.8 представлены отношения, критерии и стратегии на сегменте «финансирование в системе бизнеса».

В блоке «долгосрочная задолженность» предполагается постоянный переход долговых обязательств на новый период. Это означает, что но мере погашения одних долговых обязательств компания

Финансовый анализ

Финансовый анализ

привлекает другой заемный капитал, и уровень заемного капитала в структуре капитала остается постоянным. Это не относится к долговым обязательствам, не входящим в баланс, таким, как аренда.

Рис. 1.8. Финансирование в системе бизнеса

Первая область - распоряжение прибылью - включает в себя распределение прибыли от основной деятельности между владельцами, кредиторами и реинвест орами в бизнесе. На каждый элемент влияют текущие или прошлые решения и финансовая политика.

Например., выплата дивидендов владельцам находится в компетенции совета директоров. Критическим моментом здесь является относительный размер выплачиваемых дивидендов, так как это прямо повлияет на возможность альтернативного использования этих фондов для роста инвестиций.

Выплата процентов кредиторам определяется договорными обязательствами. Доля процентных выплат в общей прибыли от основной деятельности прямо отражает политику руководства по использованию долга: чем выше доля заемного капитала в структуре капитала, тем более необходимой является прибыльная деятельность, чтобы обеспечивать долговые обязательства, и тем больше риск по операциям компании.

Раздел 1. Значение и основы финансового анализа...

Нераспределенная прибыль представляет собой остаточную прибыль за период после выплат дивидендов, процентов за кредит и налога на прибыль. Вместе с другими новыми фондами, полученными от инвесторов и кредиторов, нераспределенная прибыль увеличивает фондовый потенциал для дополнительных инвестиций и роста.

Основные показатели в области распределения прибыли - это прибыль и поток денежных средств в расчете на одну акцию (если капитал акционерный). Они являются общими индикаторами способности компании удовлетворять и кредиторов, и владельцев. Кроме того, существуют специальные коэффициенты, позволяющие определить долю прибыли, выплаченную в виде дивидендов, покрытие процентов и покрытие всех обязательств по обслуживанию долга.

Вторая область этих связей (планирование структуры капитала) включает в себя выбор и сохранение пропорций между фондами, полученными из собственных источников, и долгосрочными заемными средствами. С учетом риска и требований по обслуживанию долга эти пропорции определяют приемлемый уровень общей прибыльности компании.

Следует помнить, что этот процесс также затрагивает ряд финансовых альтернатив, включая оценку полученных выгод по отношению к допущенному риску в различных вариантах. Существует много источников для формирования собственного капитала, аналогично выбор долговых инструментов также достаточно широк.

Основной вопрос при выборе методов привлечения фондов - это воздействие финансового рычага (его, в сущности, можно описать как осторожное использование долговых обязательств с фиксированными выплатами для фиксирования тех инвестиций, которые обещают доход больший, чем процентные выплаты по этим обязательствам, их разница дает величину финансового рычага). Положительная разница между ставкой доходности и стоимостью таких фондов увеличит собственный капитал и, соответственно, акционерный капитал. И, наоборот, в случае, если ставка доходности ниже, чем процентные выплаты, собственный капитал и инвестиционная стоимость акционерного капитала будет уменьшаться.

Финансовый анализ

Финансовый анализ

Управленческие решения в данном случае сводятся к сознательному выбору между риском и ожиданиями выгод.

Ключевые показатели в области выбора стратегий структуры капитала включают в себя ставку доходности инвестированного капитала (он представляет собой сумму собственного капитала плюс долгосрочные займы), различные коэффициенты покрытия долговых выплат (показатели ликвидносяти), долю собственного и заемного капитала, показатели стоимости различных видов капитала, а также общей стоимости капитала и, наконец, показатели увеличения стоимости акционерного капитала.

Определение стоимости капитала основано на учете затрат в прошлом, т. е. используется фактическая стоимость реальной прошедшей сделки. Сюда включают:

♦ затраты прошлых периодов;

♦ балансовую стоимость;

♦ остаточную стоимость;

♦ учет потенциальных расходов в будущем.

Увеличение стоимости признается только при продаже активов, а не тогда, когда они имеются в распоряжении предприятия. Когда рыночная стоимость активов меняется, поправки к балансовой стоимости можно делать только в строго определенных случаях: при списании безнадежных счетов или уценке товарно-материальных запасов, рыночная стоимость которых стала ниже первоначальной.

Таким образом, остаточная стоимость бизнеса представляет собой учетный собственный капитал компании (балансовую стоимость). Со временем она не будет иметь ничего общего с рыночной.

Финансовый анализ на предприятии направлен на понимание взаимосвязи между управленческими решениями и финансовыми результатами, а также на умении читать финансовую отчетность, разрабатывать простые прогнозы, оценивать финансовые решения и стоимость бизнеса.

Объектами финансового анализа являются предприятия всех форм собственности. Предметом - результаты хозяйствования, отраженные в финансовой отчетности предприятия. Субъектами

Раздел 1. Значение и основы финансового анализа...

Раздел 1. Значение и основы финансового анализа...

финансового анализа выступают заинтересованные в деятельности предприятия пользователи информации и, прежде всего, собственники предприятия, взаимодавцы (банки), поставщики, покупатели, налоговые органы, аудиторские фирмы и др.

1.2. Принципы и виды финансового анализа

Финансовый анализ должен соответствовать определенным требованиям, которые накладывают свой отпечаток на само исследование и должны обязательно включаться при организации, проведении и практическом использовании результатов анализа. Важнейшими из них являются:

♦ принцип систематичности;

♦ принцип взаимоувязки экономических показателей;

♦ принцип интеграции;

♦ принцип комплексности;

♦ принцип моделирования.

Принцип системности требует подходить к объекту анализа как к системе. Система есть совокупность взаимосвязанных элементов, обладающих эмерджентными свойствами (эмерджентные свойства - свойства, присущие всей системе в целом, но не являющиеся свойствами ее элементов). Таким образом, определение системы содержит в себе два важных признака - взаимосвязь элементов и наличие общесистемного свойства.

Принцип взаимоувязки экономических показателей. Основным недостатком традиционного (несистемного) анализа состояния производственного процесса предприятия является его изолированность, нацеленность на один фактор. Единичные относительные показатели имеют ограниченную ценность, т. к. принципиальное значение для управления имеет оценка общих тенденций. Кроме того, изменения в одном показателе могут иметь значение только тогда, когда оно соотносится с другими показателями. Поэтому системный экономический анализ должен обеспечивать рассмотрение хозяйственных процессов всех взаимосвязей, взаимозависимостей и взаимообусловленности.

Финансовый анализ

Принцип интеграции. Этот принцип требует, прежде всего, разработки (и использования) интегральных аналитических показателей. Интегральный показатель получается путем свертки нескольких частных показателей. Сверткой называется обобщение разных показателей одного объема для получения интегрального показателя того же объема.

Принцип комплексности (полного отражения всех значимых свойств объекта исследования). Показатели должны отражать многие условия и результаты коммерческой деятельности предприятия, все частные факторы, финансовые и нефинансовые аспекты хозяйственной деятельности.

Принцип моделирования. Модель - это, прежде всего, инструмент анализа объекта. Модель позволяет на основе регулирования исходными параметрами, предположениями прогнозировать поведение системы. Модели могут строиться на разных основаниях:

♦ модели, имитирующие свойства или поведение какого-либо реально существующего объекта;

♦ модели, выступающие реальным воплощением некоторой умозрительной концепции или идеи.

Финансовый анализ представляет собой процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов повышения его рыночной стоимости и обеспечения эффективного развития.

Виды финансового анализа классифицируются в зависимости от следующих признаков:

/. По организации проведения:

♦ внутренний анализ;

♦ внешний анализ.

Внутренний финансовый анализ проводится финансовыми менеджерами предприятия и его владельцами с использованием всей совокупности имеющихся информационных показателей (результаты такого анализа могут представлять коммерческую тайну).

Внешний финансовый анализ осуществляется работниками налоговых органов, аудиторских фирм, коммерческих банков,

Раздел 3. Анализ финансового состояния предприятия

страховых компаний с целью изучения правильности отражения результатов финансовой деятельности предприятия, его кредитоспособности и т. п.

2. По объему аналитического исследования выделяют:

♦ полный анализ;

♦ тематический финансовый анализ.

Полный финансовый анализ проводится с целью изучения всех аспектов финансовой деятельности и всех характеристик финансового состояния предприятия в комплексе.

Тематический финансовый анализ ограничивается изучением отдельных сторон финансовой деятельности и отдельных характеристик финансового состояния предприятия (предметом тематического финансового анализа может являться состояние его финансовой устойчивости; уровень текущей платежеспособности; эффективность использования отдельных активов предприятия или их совокупности в целом; оптимальность структуры источников формирования финансовых ресурсов; анализ ценных бумаг; анализ капитальных вложений и т. п.).

3. По объекту финансового анализа выделяют:

♦ анализ финансовой деятельности предприятия в целом;

♦ анализ финансовой деятельности отдельных «центров ответственности» предприятия;

♦ анализ отдельных финансовых операций предприятия.

При анализе финансовой деятельности в целом не выделяются

отдельные его структурные единицы и подразделения.

Анализ финансовой деятельности отдельных подразделений базируется на результатах управленческого учета и направлен на исследование уровня и эффективности использования финансового потенциала (затрат), т. к. такие структурные подразделения чаще всего не имеют законченного цикла формирования собственных финансовых ресурсов.

Предметом анализа отдельных финансовых операций предприятий могут быть отдельные операции, связанные с краткосрочными или долгосрочными финансовыми вложениями; с финансированием реализации отдельных инвестиционных проектов и т. п.

Финансовый анализ

4. По периоду проведения финансового анализа выделяют:

♦ предварительный;

♦ текущий;

♦ последующий финансовый анализ. Предварительный финансовый анализ связан с изучение условий

осуществления финансовой деятельности в целом или осуществления отдельных финансовых операций (например, оценка инвестиционных качеств отдельных ценных бумаг в преддверии формирования инвестиционных рсгиений о направлении долгосрочных финансовых вложений; оценка уровня собственной кредитоспособности в преддверии принятия решений о привлечении крупного банковского кредита и т. п.).

Текущий (оперативный) финансовый анализ проводится в контрольных целях в процессе реализации отдельных финансовых планов или осуществления отдельных финансовых операций для оперативного воздействия на ход финансовой деятельности (как правило, он ограничивается кратким периодом времени).

Последующий (ретроспективный) финансовый анализ осуществляется предприятием за отчетный период (месяц, квартал, год). Он позволяет глубже и полнее проанализировать финансовое состояние и результаты финансовой деятельности предприятия в сравнении с предварительным и текущим анализом, так как базируется на завершенных отчетных материалах статистического и бухгалтерского учета.

1.3. Методы и приемы финансового анализа

Для решения конкретных задач финансового менеджмента применяется ряд методов и приемов финансового анализа, позволяющих получить количественную оценку результатов хозяйственной деятельности в разрезе отдельных ее аспектов как в статике, так и в динамике.

В зависимости от используемых методов различают следующие основные системы финансового анализа, проводимого на предприятии:

Раздел 3. Анализ финансового состояния предприятия

♦ горизонтальный анализ;

♦ вертикальный анализ;

♦ сравнительный анализ;

♦ анализ коэффициентов;

♦ интегральный анализ;

♦ факторный анализ.

Горизонтальный (временной, или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. В процессе такого анализа рассчитываются темпы роста (прироста) отдельных показателей финансовой отчетности за ряд периодов и определяются общие тенденции их изменения.

Вертикальный (структурный) анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В процессе анализа рассчитывается удельный вес отдельных структурных составляющих агрегированных финансовых показателей.

В финансовом анализе наибольшее распространение получили следующие виды структурного анализа.

1. Структурный анализ активов. В процессе этого анализа определяются удельный вес оборотных и внеоборотных активов; элементный состав оборотных активов; элементный состав внеоборотных активов; состав активов предприятия по уровню ликвидности; состав инвестиционного портфеля и др. Результаты этого анализа используются в процессе оптимизации и состава активов предприятия.

2. Структурный анализ капитала. В процессе этого анализа определяется удельный вес используемого предприятием собственного и заемного капитала; состав используемого заемного капитала по периодам его предоставления (кратко- и долгосрочный привлеченный заемный капитал); состав используемого заемного капитала по его видам (банковский кредит; финансовый кредит других фирм; товарный или коммерческий кредит и т. п.). Результаты такого анализа используются в процессе оценки эффекта финансового левериджа, определение средневзвешенной стоимости капитала, оптимизации структуры источников формирования заемных финансовых ресурсов и т. п.

Финансовый анализ

3. Структурный анализ денежных потоков. В процессе этого анализа в составе общего денежного потока выделяют денежные потоки на операционной, инвестиционной и финансовой деятельности предприятия; в составе каждого из этих видов денежного потока более глубоко структуризируются поступления и расходование денежных средств, состав остатка денежных активов по отдельным его элементам.

Сравнительный финансовый анализ базируется на сопоставлении значения отдельных групп аналогичных показателей между собой. В процессе такого анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. В финансовом анализе наибольшее распространение получили следующие виды сравнительного финансового анализа:

♦ сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей с целью оценки своей конкурентной позиции;

♦ сравнительный анализ финансовых показателей данного предприятия и предприятий-конкурентов с целью выявления слабых сторон финансовой деятельности предприятия;

♦ сравнительный анализ финансовых показателей отдельных единиц и подразделений данного предприятия (его «центров ответственности») с целью поиска резервов повышения эффективности финансовой деятельности внутренних подразделений предприятия;

♦ сравнительный анализ отчетных и плановых (нормативных) финансовых показателей. Такой анализ составляет основу организуемого на предприятии мониторинга текущей финансовой деятельности. Но в результате такого анализа вносятся рекомендации по корректировке отдельных направлений финансовой деятельности.

Анализ финансовых коэффициентов (R-анализ). Такой анализ базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В процессе использования этой системы анализа определяются

Раздел 3. Анализ финансового состояния предприятия

различные относительные показатели, характеризующие отдельные результаты финансовой деятельности и уровень финансового состояния предприятия. В финансовом анализе наибольшее распространение получили следующие группы аналитических финансовых коэффициентов:

♦ коэффициенты относительной финансовой устойчивости предприятия;

♦ коэффициенты оценки платежеспособности (ликвидности) предприятия;

♦ коэффициенты оценки оборачиваемости активов;

♦ коэффициенты оценки оборачиваемости капитала;

♦ коэффициенты оценки рентабельности и др.

Факторный анализ - это анализ влияния отдельных факторов

на результативный показатель с помощью детерминированных или стохастических приемов исследования.

Наличие таких знаний позволит эффективно управлять бизнесом в направлении интенсивного использования всех видов ресурсов, имеющихся на предприятии.

Раздел 2.

Поиск по сайту: