|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ЮРИДИЧЕСКИХ ЛИЦ

Налогообложение иностранных организаций зависит от того, осуществляют ли они свою деятельность через постоянное представительство или без него, и кто выплачивает доход. В первом случае они являются плательщиками налога на прибыль. Инофирмы, не осуществляющие деятельности через постояное представительство, получающие доходы из источников на территории Республики Беларусь, уплачивают налог на доходы.

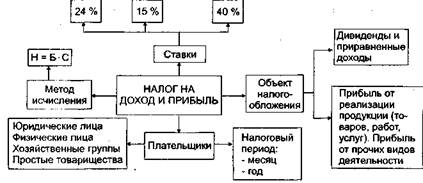

Плательщиками налога на прибыль являются иностранные юридические лица, осуществляющие хозяйственную деятельность на территории Республики Беларусь через постоянное представительство, расположенное на территории Республики Беларусь. Распределение налога на доход и прибыль иностранных юридических лиц рассмотрено на рис. 15.

Рис. 15. Определение налога на доход и прибыль Под иностранными юридическими лицами понимаются организации, которые в соответствии с законодательством государства, регулирующего правоспособность данных организаций, рассматриваются для целей налогообложения как юридические лица.

Под постоянным представительством иностранного юридического лица, расположенным на территории Республики Беларусь, для целей налогообложения понимается: 76

а) обособленное структурное подразделение (учрежде

ние), через которое осуществляется хозяйственная деятель

ность иностранного юридического лица на территории Рес

публики Беларусь;

б) юридическое или физическое лицо Республики Бела

русь, осуществляющее деятельность на территории Бела

руси по производству продукции, выполнению работ, оказа

нию услуг в соответствии с условиями договора поручения,

комиссии или аналогичных договоров в интересах и в пользу

иностранного юридического лица.

Не считается постоянным представительством иностранного юридического лица юридическое или физическое лицо Республики Беларусь, осуществляющее деятельность на основании договора поручения, комиссии или иного аналогичного договора в соответствии с поручением иностранного юридического лица, в случае, если эта деятельность является обычной хозяйственной деятельностью данного лица, осуществляемой им в отношении нескольких иностранных юридических лиц.

Объектом налогообложения является прибыль, полученная иностранным юридическим лицом через постоянное представительство на территории Республики Беларусь.

Налогообложению подлежит прибыль иностранного юридического лица, образуемая из источников в Республике Беларусь за счет выручки от реализации продукции (товаров, работ, услуг), доходов от внереализационных операций, уменьшенных на сумму расходов на эти операции, за вычетом затрат, приходящихся на реализованную продукцию (товары, работы, услуги), и расходов, непосредственно связанных с осуществлением деятельности в Республике Беларусь через постоянное представительство, включая управленческие, общеадминистративные расходы как в Республике Беларусь, так и за границей.

Иностранные юридические лица, получающие оплату в виде продукции или имущества в качестве компенсации за. осуществляемую в Республике Беларусь деятельность через постоянное представительство, уплачивают налог на прибыль, исчисленный исходя из договорных (контрактных) цен, цен основных организаций-экспортеров или цен, опре-

деляемых на базе мировых цен на такую же или аналогичную продукцию или имущество. Иностранное юридическое лицо, осуществляющее деятельность в Республике Беларусь, пользуется всеми льготами, предоставленными законодательством Республики Беларусь для налогоплательщиков на территории Республики Беларусь, если иное не предусмотрено международными соглашениями.

Порядок исчисления и сроки уплаты налога. Налог на прибыль иностранного юридического лица исчисляется непосредственно плательщиком по месту нахождения постоянного представительства иностранного юридического лица.

Иностранное юридическое лицо, осуществляющее деятельность в Республике Беларусь, не позднее 15 апреля года, следующего за отчетным, представляет в налоговый орган отчет о деятельности в Республике Беларусь, а также декларацию о доходах по форме, утверждаемой Министерством финансов Республики Беларусь. При прекращении деятельности до окончания календарного года указанные документы должны быть представлены в течение месяца со дня ее прекращения.

Декларация о доходах иностранного юридического лица, осуществляющего деятельность в Республике Беларусь, подлежит ежегодной проверке хозрасчетной аудиторской организацией за плату.

Если международным договором Республики Беларусь установлены иные правила, чем те, которые предусмотрены внутренним законодательством, то применяются правила международного договора.

Взимание налогов на доходы и прибыль иностранных юридических лиц может быть прекращено или ограничено на основе принципа взаимности в случаях, когда в соответствующем иностранном государстве такие же меры осуществляются по отношению к юридическим лицам Республики Беларусь применительно к таким же или аналогичным налогам, что должно быть подтверждено налоговыми органами этого государства.

Налог на доходы иностранных юридических лиц, не осуществляющих деятельности в Беларуси через постоянное представительство. Иностранные юридические лица, не 78

осуществляющие деятельности в Республике Беларусь через постоянное представительство, получающие доход из источников, находящихся на территории Республики Беларусь и являющиеся резидентами Республики Беларусь, уплачивают налог:

- по дивидендам, роялти, лицензиям, другим доходам — по ставке 15 %. Перечень доходов иностранных юридических лиц, подлежащих налогообложению в качестве "других доходов", определяется Советом Министров Республики Беларусь;

- доходам от долговых обязательств (требований) любого вида, в частности, облигаций (за исключением государственных), векселей, займов (вкладов, депозитов, кредитов, пользования временно свободными средствами на счетах в банках Республики Беларусь) — 15 %.

Налог на доход от операций с ценными бумагами по их реализации (погашению) взимается по ставке 40 %.

Доходы в виде процентов по кредитам, предоставленным для осуществления отдельных государственных программ, освобождаются от обложения налогом.

Иностранное юридическое лицо, имеющее в соответствии с международным договором Республики Беларусь право на полное или частичное освобождение от налога на доходы из источников в наглей стране, подает заявление о снижении или отмене налога в порядке, установленном Министерством по налогам и сборам Республики Беларусь.

Налог с доходов иностранных юридических лиц из источников в Республике Беларусь удерживается юридическими и физическими лицами, выплачивающими доход иностранному юридическому лицу, с полной суммы дохода. В случае выплаты дохода не в денежной форме налог уплачивается с денежного эквивалента дохода. Налог удерживается и перечисляется в бюджет не позднее дня, следующего за днем начисления платежа.

Иностранные юридические лица, открывшие счета в банках Республики Беларусь, не позднее 15 апреля года, следующего за отчетным, представляют в государственную налоговую инспекцию декларацию о доходах по утвержденной форме, заверенную аудитором. Закрытие счета производится

после предъявления в государственную налоговую инспекцию окончательной декларации о полученных доходах.

Иностранные юридические лица, ввозящие на территорию Республики Беларусь товары для демонстрации на выставках, выставках-продажах, ярмарках (далее — выставки), в случае реализации этих товаров уплачивают налог по ставке 10 % от таможенной стоимости товара, декларируемого при его предъявлении к таможенному оформлению в режиме, позволяющем вовлекать товары в гражданский оборот.

Налог взимается таможенными органами при предъявлении товара к таможенному оформлению в режиме, позволяющем вовлекать товары в гражданский оборот.

В случае ввоза на территорию Республики Беларусь товаров из стран, в отношении которых отсутствует таможенный контроль, для демонстрации на выставках иностранное юридическое лицо или лицо, представляющее его интересы, до открытия выставки обязано представить в налоговый орган по месту проведения выставки гарантию банка на сумму в размере 10 % стоимости ввозимого товара.

Налог удерживается и уплачивается в размере 10 % стоимости ввезенного и реализованного на выставке товара юридическим или физическим лицом при начислении платежа, но не позднее последнего дня выставки, и переводится на счет налогового органа по месту ее проведения.

Поиск по сайту: