|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Специальные режимы налогообложения

В соответствии с п.6 ст. 346.2 НК РФ казенные, автономные и бюджетные учреждения не вправе применять единый сельскохозяйственный налог.

Также для бюджетных и казенных учреждений установлен запрет на применение упрощенной системы налогообложения в соответствии с пп.17 п.3 ст.346.12 НК РФ. Таким образом, упрощенную систему налогообложения могут применять только автономные учреждения. Право применения упрощенной системы для автономных учреждений предусмотрено в том случае, если оно соответствует общим требованиям, предъявляемым к хозяйствующим субъектам, имеющим право на работу по упрощенной системе налогообложения (численность персонала, денежный оборот и т.д.).

Исходя из требований статьи 346.2 НК РФ не могут переходить на упрощенную систему налогообложения следующие автономные учреждения:

- имеющие филиалы и представительства;

- учреждения, средняя численность работников которых превышает 100 человек;

- учреждения, стоимость основных средств и нематериальных активов которых превышает 100 млн.руб. (за исключением земельных участков).

При расчете налоговой базы по УСН не учитываются те же группы доходов, что и при расчете налога на прибыль (в соответствии со ст.251 НК РФ).

Несколько сложнее дела обстоят с единым налогом на вмененный доход. Данным налогом облагается не организация в целом, а отдельные виды приносящей доход деятельности. При этом перечень видов деятельности, в отношении которых применяется данный налог, устанавливается решением органа местного самоуправления. Следовательно, если государственное (муниципальное) учреждение осуществляет один или несколько видов деятельности, подпадающих под обложение ЕНВД, то оно должно зарегистрироваться в налоговом органе в качестве плательщика ЕНВД. При этом гл.26.3 НК РФ не содержит прямого запрета на применение данного налогового режима ни в отношении казенных, ни в отношении бюджетных и автономных учреждений.

Условия перехода на ЕНВД практически аналогичны другим организациям. Не имеют права перехода на ЕНВД:

- организации, среднесписочная численность работников которых превышает 100 человек;

- учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания, если оказание услуг общественного питания является неотъемлемой частью процесса функционирования этих учреждений.

А вот требование о доле участия в капитале других организаций в размере не более 25% на государственные учреждения не распространяется, о чем свидетельствуют разъяснения, данные в Письме Министерства финансов РФ от 19.03.2009 №03-11-06/3/69. В соответствии с указанным письмом Российская Федерация, субъекты РФ и муниципальные образования не являются юридическими лицами по смыслу гражданского законодательства и не подпадают под указанное в статье 11 НК РФ определение организации в целях применения законодательства о налогах и сборах.

Таким образом, если учреждение осуществляет виды деятельности, подпадающие под действие гл.26.3 НК РФ, то они могут применять систему налогообложения в виде единого налога на вмененный доход, поскольку никаких исключений для налогоплательщиков – государственных учреждений указанной главой не предусмотрено. Данное положение прописано в Письме Минфина России от 05.05.2012 № 03-11-10/22.

4. Транспортный налог. Федеральным законодательством не предусмотрено льгот и исключений по уплате транспортного налога для государственных (муниципальных) учреждений. Поэтому при наличии зарегистрированных транспортных средств, признаваемых объектом налогообложения, государственные (муниципальные) учреждения признаются плательщиками данного налога. Единственное исключение установлено п.6 ст.358 НК РФ, в соответствии с которым не признаются объектами налогообложения транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба.

При этом в соответствии со ст.356 НК РФ региональные органы власти имеют право установления льгот по указанным налогам. В Республике Татарстан в соответствии с законом республики Татарстан от 29 ноября 2002 г. №24-ЗРТ «О транспортном налоге» льгот по уплате данного налога для государственных (муниципальных) учреждений не предусмотрено.

5. Налог на имущество организаций. Государственные (муниципальные) учреждения признаются плательщиками налога на имущество организаций в случае, если имеют на балансе имущество, признаваемое объектом налогообложения. При этом в соответствии со ст. 374 НК РФ не признается объектом налогообложения имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

Также ст. 381 НК РФ определяется перечень организаций, освобождаемых от налогообложения налогом на имущество. В контексте деятельности государственных (муниципальных) учреждений освобождаются от налога имущество учреждения уголовно-исполнительной системы, а также организации, осуществляющие производство фармацевтической продукции, – в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями и т.д. Региональным законодательством могут устанавливаться дополнительные условия и льготы по уплате данного налога. В соответствии с законом РТ от 28 ноября 2003 г. №49-ЗРТ «О налоге на имущество организаций» освобождаются от уплаты налога на имущество организации - в отношении объектов, признаваемых памятниками истории и культуры регионального и местного значения и используемых для нужд культуры и искусства, образования, здравоохранения и социального обеспечения либо для осуществления религиозной деятельности. В остальных случаях налог на имущество организаций уплачивается в общем порядке.

6. Земельный налог. Государственные учреждения являются плательщиками земельного налога, в случае наличия земельных участков, признаваемых объектами налогообложения в соответствии со ст. 389 главы 31 НК РФ на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Согласно ст. 388 главы 31 НК РФ не признаются налогоплательщиками организации в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды. В соответствии со ст. 395 главы 31 НК РФ освобождаются от налогообложения организации и учреждения уголовно-исполнительной системы Министерства юстиции РФ - в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций.

3.9. Порядок формирования отчетности государственных (муниципальных) учреждений

Нормативными актами Министерства финансов РФ устанавливаются формы отчетности государственных (муниципальных) учреждений. Формы отчетности отличаются для бюджетных, автономных и казенных учреждений, поскольку они обладают разными правомочиями и порядком финансирования.

Сметный порядок финансирования деятельности казенных учреждений предполагает, что они, являясь получателями бюджетных средств, формируют отчет об их использовании. После окончания финансового года казенное учреждение готовит отчет об исполнении бюджета в соответствии с требованиями Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации, утвержденной Приказом Минфина России от 28.12.2010 №191н. В течение года также готовится ежеквартальная отчетность нарастающим итогом с начала года. Бюджетная отчетность предоставляется казенным учреждением своему вышестоящему распорядителю (главному распорядителю) бюджетных средств в установленные им сроки.

| Казенные учреждения формируют следующие отчетные документы: Баланс получателя бюджетных средств (ф. 0503130); Справка по консолидируемым расчетам (ф. 0503125); Справка по заключению счетов бюджетного учета отчетного финансового года (ф. 0503110); Справка о суммах консолидируемых поступлений, подлежащих зачислению на счет бюджета (ф. 0503184); Отчет об исполнении бюджета получателя бюджетных средств (ф. 0503127); Отчет о принятых бюджетных обязательствах (ф. 0503128); (см. текст в предыдущей редакции) Отчет о финансовых результатах деятельности (ф. 0503121); Пояснительная записка (ф. 0503160); Разделительный (ликвидационный) баланс получателя бюджетных средств (ф. 0503230) |

В соответствии с положением о публичном размещении информации о деятельности государственных (муниципальных) учреждений, казенные учреждения на портале для размещения такой информации публикуют отчет об исполнении бюджета по форме 0503127. Данная форма, по сути, представляет собой отчет об использовании средств в рамках доведенных до учреждения лимитов бюджетных обязательств. Пример отчета об исполнении бюджета представлен в Приложении 10. Данная форма предполагает представление казенным учреждением ежемесячных, ежеквартальных и годовых отчетов. Форма содержит 3 раздела:

- доходы бюджета, в котором отражаются плановые доходы из всех источников поступления, а также данные о фактических объемах поступивших средств;

- расходы бюджета, в котором отражаются бюджетные ассигнования, утвержденные (доведенные) на текущий финансовый год согласно утвержденной бюджетной росписи с учетом последующих изменений, оформленных в установленном порядке на отчетную дату;

- источники финансирования дефицита бюджета, в котором отражаются утвержденный объем дефицита и источники его финансирования.

Кроме того, казенные учреждения также предоставляют в казначейство и распорядителю бюджетных средств отчет о финансовых результатах деятельности, представляющий собой документ о доходах и расходах учреждения, произведенных операциях, дебиторской и кредиторской задолженности. С точки зрения оценки деятельности казенного учреждения этот документ имеет важнейшее значение. Пример отчета о финансовых результатах деятельности приведен в Приложении 11.

Порядок формирования периодической и годовой отчетности бюджетных и автономных учреждений регламентирован Приказом Минфина РФ от 25.03.2011 №33н «Об утверждении Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений».

В соответствии с указанными документом отчетность может быть представлена учредителю в электронном виде или на бумажном носителе. Отчетность включает в себя промежуточную (квартальную) и годовую отчетность. Отчетность составляется бухгалтером учреждения, либо, централизованной бухгалтерией - в случае передачи функций по ведению бухгалтерии данной организации.

| Формы отчетов автономных и бюджетных учреждений: Баланс государственного (муниципального) учреждения (ф. 0503730); Справка по консолидируемым расчетам учреждения (ф. 0503725); Справка по заключению учреждением счетов бухгалтерского учета отчетного финансового года (ф. 0503710); Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737); Отчет о принятых учреждением обязательствах (ф. 0503738); Отчет о финансовых результатах деятельности учреждения (ф. 0503721); Пояснительная записка к Балансу учреждения (ф. 0503760); Разделительный (ликвидационный) баланс государственного (муниципального) учреждения (ф. 0503830). |

С точки зрения финансовой оценки деятельности бюджетных и автономных учреждений наибольший интерес из перечисленных документов представляют отчет о финансовых результатах деятельности и отчет о выполнении плана финансово-хозяйственной деятельности.

Отчет об исполнении учреждением его плана финансово-хозяйственной деятельности характеризует результаты работы учреждения за финансовый год и позволяет дать оценку отклонений достигнутых значений от плановых. Показатели исполнения плана отражаются на основании аналитических данных бухгалтерского учета учреждения в разрезе аналитических кодов вида доходов (иных поступлений, в том числе от заимствований) и расходов (иных выплат, в том числе по погашению заимствований). Отчет составляется учреждением в разрезе видов финансового обеспечения деятельности: собственные доходы учреждения, субсидия на выполнение государственного (муниципального) задания, субсидии на иные цели, бюджетные инвестиции, средства по обязательному медицинскому страхованию, по состоянию на 1 апреля, 1 июля, 1 октября, 1 января года, следующего за отчетным. По сути это означает, что отчет представляет собой несколько одинаковых таблиц, характеризующих доходы и расходы учреждения по отдельным источникам финансирования. В силу того, что отчет представляет собой большой объем информации, в Приложении 12 представлена часть отчета о выполнении плана финансово-хозяйственной деятельности в части субсидий на выполнение государственного задания.

Отчет о финансовых результатах деятельности позволяет дать оценку выполнения показателей учреждения по поступлению субсидий на выполнение государственного задания, средств от приносящей доход деятельности, а также структуру фактически произведенных расходов. Кроме того, отчет отражает финансовый результат от операций с финансовыми и нефинансовыми активами, а также структуру задолженности учреждения. Данные приводят в отчете в разрезе видов финансового обеспечения деятельности учреждения. Так по графе 4 приводят данные о деятельности с целевыми средствами, графе 5 - по деятельности, связанной с оказанием услуг или выполнением работ, по графе 6 - по средствам, полученным во временное распоряжение. В графу 7 вписывают итоговые данные. В случае наличия обособленных подразделений составляется консолидированный отчет. Пример отчета о финансовых результатах деятельности представлен в Приложении 13.

Кроме указанных документов, все учреждения, вне зависимости от типа, формируют Отчет о результатах деятельности государственного (муниципального) учреждения и об использовании закрепленного за ним государственного (муниципального) имущества, общий порядок формирования которого устанавливается Приказом Минфина России от 30.09.2010 №114н. Детальный порядок формирования отчета для казенных учреждений устанавливается главным распорядителем бюджетных средств, а для автономных и бюджетных учреждений – учредителем.

В отличие от других видов отчетных документов, данный Отчет представляет собой не только финансовую характеристику работы учреждения, но и результаты выполнения им функций по оказанию государственных (муниципальных) услуг.

Пример отчета представлен в Приложении 14. При изучении примера отчета необходимо иметь в виду, что его публикация осуществляется в соответствии с требованиями законодательства о защите государственной тайны, поэтому содержит не все разделы, рассмотренные далее.

Полная форма отчета учреждения формируется в разрезе трех разделов:

1) «общие сведения об учреждении», в котором указывается перечень видов деятельности, перечень услуг, оказываемых за плату, количество штатных единиц учреждения, средняя заработная плата сотрудников;

2) «результат деятельности учреждения», в котором указывается изменение балансовой стоимости нефинансовых активов, сумма требований в возмещение ущерба, изменение дебиторской и кредиторской задолженности, суммы доходов от оказания платных услуг, сведения о выполнении государственного задания и т.д. В этом же разделе указывается число потребителей, фактически воспользовавшихся услугами, наличие жалоб потребителей.

3) «об использовании имущества, закрепленного за учреждением», в котором указывается стоимость движимого и недвижимого имущества, переданного учреждению в оперативное управление, сданного в аренду, его площадь и т.д.

Таким образом, государственные (муниципальные) учреждения формируют систему бухгалтерской и финансовой отчетности в соответствии с требованиями законодательства, которая позволяет оценить как фактические результаты деятельности, так и их соответствие плановым значениям.

Вопросы для проверки полученных знаний и задания для самостоятельной работы

1. В чем заключается принципиальное отличие сметного порядка финансирования от государственного (муниципального) задания?

2. В каком случае могут быть внесены изменения в смету казенного учреждения?

3. Как формируется государственное (муниципальное) задание, если учреждение оказывает несколько видов государственных услуг?

4. Возможно ли изменение объемов субсидий после утверждения государственного задания?

5. Какой метод расчета нормативных затрат позволяет оценить долю затрат в оказании разных государственных услуг?

6. Какие расходы включаются в нормативные затраты на коммунальные услуги? Как они делятся между расходами на общехозяйственные нужды и расходы на содержание имущества учреждения?

7. Какую информацию содержит план финансово-хозяйственной деятельности?

8. Какие типы учреждений имеют право переходить на упрощенную систему налогообложения?

9. Охарактеризуйте порядок использования учреждениями различных типов доходов от приносящей доход деятельности.

10. Используя данные официального сайта для размещения информации о государственных (муниципальных) учреждениях, выберите учреждение высшего профессионального образования Республики Татарстан и оцените выполнение плана финансово-хозяйственной деятельности, опираясь на плановые и фактические показатели. Обоснуйте возможные причины отклонений показателей.

11. Составьте аналитическую таблицу по показателям бюджетной сметы выбранного индивидуально казенного учреждения федерального или субфедерального подчинения за два последних года и сделайте выводы об изменении показателей.

4. ОПЛАТА ТРУДА РАБОТНИКОВ БЮДЖЕТНОЙ СФЕРЫ

| Для усвоения материала данной главы, студент должен иметь знания: - об основных направлениях реформы в бюджетной сфере; - о порядке финансирования бюджетных расходов; - о фонде оплаты труда и порядка его формирования в коммерческих организациях; - о формах и методах стимулирования трудового процесса. |

| В результате изучения материала студент приобретает следующие знания и умения: - знание особенностей формирования системы оплаты труда в бюджетной сфере; - знание сути реформы системы оплаты труда и причин ее проведения; - порядок формирования фонда оплаты труда в государственных (муниципальных) учреждения; - способность дать оценку структуры фонда оплаты труда в государственном (муниципальном) учреждении с точки зрения экономического стимулирования эффективности труда; - умение осуществлять поиск и обработку информации о системе оплаты труда в отдельных отраслях бюджетной сферы |

4.1. Особенности оплаты труда работников бюджетной сферы

Формирование оплаты труда работников бюджетной сферы сопряжено с определенными особенностями деятельности в большинстве бюджетных отраслей. Система государственных (муниципальных) учреждений представлена, главным образом, социальной сферой, сферой культуры и искусства. Поэтому главной спецификой деятельности работников отраслей бюджетной сферы является их повышенная социальная ответственность перед потребителями и обществом в целом за результаты своей деятельности.

От того, как эффективно осуществляют свою деятельность работники в этой сфере, во многом зависит благополучие не только отдельного потребителя. Например, качество образования для отдельно взятого индивидуума означает возможность трудоустройства по специальности, уровень зарплаты и возможности роста. Однако для общества в целом качество образования означает наличие квалифицированных кадров, определяющих уровень экономического развития, качество человеческого капитала.

Кроме того, следует помнить, что деятельность социально-культурных отраслей, представляющих бюджетную сферу, направлена на реализацию важнейших конституционных прав граждан.

| Конституция РФ гарантирует: - охрану семьи, материнства и детства; - поддержку инвалидов и пожилых граждан; - право за защиту интересов в суде; - право на труд и защиту от безработицы; - социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей; - право на охрану здоровья и медицинскую помощь; - право на бесплатное общедоступное образование; - право на участие в культурной жизни и пользование учреждениями культуры, на доступ к культурным ценностям и т.д. |

Исходя из этого возникают и другие особенности оплаты труда:

1) Для работников бюджетной сферы характерен более высокий уровень квалификации по сравнению с работниками отраслей материального производства;

2) Значительная доля творческой деятельности в трудовом процессе работников бюджетной сферы;

3) Высокий уровень государственного регулирования оплаты труда в бюджетной сфере. Здесь формирование уровня зарплаты происходит не под влиянием спроса и предложения на труд, а в результате принятия административных решений органами государственной власти и местного самоуправления.

В результате возникает проблема несоответствия требуемого уровня квалификации персонала и размера оплаты его труда. Повышение уровня заработных плат происходит на основе информации об уровне оплаты труда в аналогичных сферах частного сектора и уровня инфляции. Однако решение о повышении размеров оплаты труда бюджетников чаще всего принимается исходя из действующих бюджетных ограничений, поскольку источником ее финансирования является бюджетная система.

Кроме того, в бюджетной сфере чаще всего отсутствует экономический эффект от оказания услуг, если их платность прямо не предусмотрена законом, поэтому увеличение объема оказания услуг никак не сопряжено с ростом доходов бюджетной системы, что и налагает ограничения на возможность роста заработных плат.

Для российской действительности характерно хроническое запаздывание роста заработных плат работников бюджетной сферы, его оторванность от уровня цен на рынке труда. При этом основой для расчетов выступает минимальный размер оплаты труда, что приводит к недооцененности труда работников данного сектора.

| Для справки: Минимальный размер оплаты труда, установленный с 1 января 2014 года, составляет 5 544 рубля в месяц. |

Еще одной особенностью оплаты труда работников государственных (муниципальных) учреждений является правовое поле ее установления. Для сферы материального производства основным актом, регламентирующим порядок формирования оплаты труда, является Трудовой кодекс. В бюджетной сфере применяются и другие нормативные акты для отдельных категорий трудящихся. Трудовой кодекс РФ предусматривает такую возможность - статья 11 ТК РФ допускает правовое регулирование труда (в т. ч. вопросы оплаты труда) отдельных категорий работников в соответствии с положениями иных федеральных законов и прочих нормативных правовых актов.

Можно выделить несколько категорий специалистов бюджетной сферы, оплата труда которых регламентирована иными актами и осуществляется по иным, характерным только для них правилам:

1) Работники федеральных государственных учреждений, оплата труда которых осуществляется в соответствии с постановлением Правительства от 05.08.2008 № 583 «О введении новых систем оплаты труда работников федеральных бюджетных учреждений и федеральных государственных органов, а также гражданского персонала воинских частей, учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, оплата труда которых в настоящее время осуществляется на основе Единой тарифной сетки по оплате труда работников федеральных государственных учреждений»;

2) Государственные гражданские служащие, оплата труда которых осуществляется в виде денежного содержания в соответствии с Федеральным законом от 27.07.2004 № 79-ФЗ «О государственной гражданской службе Российской Федерации», Указом Президента РФ от 25.07.2006 № 763 «О денежном содержании федеральных государственных гражданских служащих», Постановлением Правительства РФ от 06.09.2007 № 562 «Об утверждении Правил исчисления денежного содержания федеральных государственных гражданских служащих» и другими нормативными правовыми актами;

3) Муниципальные служащие, оплата труда которых осуществляется в виде денежного содержания на основе Федерального закона от 02.03.2007 № 25-ФЗ «О муниципальной службе в Российской Федерации» и муниципальных правовых актов;

4) Работники федеральных государственных органов, замещающие должности, не являющиеся должностями федеральной государственной гражданской службы, оплата труда которых осуществляется в соответствии с Постановлением Правительства РФ от 24.03.2007 № 176 «Об оплате труда работников федеральных государственных органов, замещающих должности, не являющиеся должностями федеральной государственной гражданской службы»;

5) гражданский персонал учреждений отдельных федеральных органов исполнительной власти, выполняющий задачи в области обороны, правоохранительной деятельности и безопасности государства - на основе положений Постановления Правительства РФ от 30.12.2000 № 1027 «Об упорядочении оплаты труда работников отдельных органов федеральных органов исполнительной власти, выполняющих задачи в области обороны, правоохранительной деятельности и безопасности государства" и ведомственных нормативных правовых актов.

Оплата труда в государственных (муниципальных) учреждениях основана на соблюдении ряда принципов:

1) принцип обеспечения зависимости величины заработной платы от квалификации работника, количества и качества затраченного труда без ограничения ее максимальным размером;

2) принцип систематизации выплат за выполнение работы в особых условиях и в условиях, отклоняющихся от нормальных;

3) принцип единого подхода по исчислению стажа работы;

4) принцип использования различных видов поощрительных выплат за высокие результаты, надбавок стимулирующего характера, устанавливаемых к тарифным ставкам, а также премирования за основные результаты работы;

5) принцип сохранения единого порядка аттестации и квалификации работников;

6) принцип тарификации работ и работников с учетом Единого тарифно-квалификационного справочника (ЕТКС) и Единого квалификационного справочника (ЕКС);

7) принцип обеспечения повышения уровня реальной заработной платы.

4.2. Характеристика реформы системы оплаты труда в бюджетной сфере

С 2007 года система оплаты труда работников бюджетной сферы изменилась коренным образом. До этого времени заработная плата бюджетников определялась в соответствии с Единой тарифной сеткой (ЕТС).

Единая тарифная сетка РФ — система разрядов, служащая для определения правильных соотношений между оплатой труда и квалификационным уровнем работы работников бюджетной сферы. Тарифная сетка включала 18 разрядов исходя из уровня квалификации и должности работника.

Для работников государственных (муниципальных) учреждений ЕТС была упразднена и сформировалась новая тарифная система оплаты труда, о которой речь пойдет далее.

Переход к новой системе оплаты труда был обусловлен рядом причин.

1) Прежде всего, главным недостатком ЕТС являлось отсутствие связи между размером оплаты труда и результатами, эффективностью деятельности работника. В результате работник не имеет экономических стимулов к повышению качественных результатов своей деятельности, что в бюджетной сфере может привести к повышению социальной нестабильности.

2) Еще одним отрицательным моментом в ранее действовавшей системе являлось отсутствие возможности у руководства учреждений регулировать размер оплаты труда работников, повышать ее размер в результате роста показателей эффективности. Это означает, что все сотрудники вправе рассчитывать на стабильный оклад, который, вместе с тем, никак не увязан с производительностью труда и системой стимулирования лучших результатов работы.

3) Одной из главных проблем был низкий уровень тарифных ставок для работников малых разрядов ЕТС, а также их несоответствие уровню прожиточного минимума. В дореформенный период заработная плата работников социально-культурных отраслей была почти в 2 раза ниже, чем у работников сферы материального производства. Несоответствие уровня заработной платы социальной значимости профессий, отсутствие учета особенностей труда в отдельных отраслях привело к падению престижа профессий работников бюджетной сферы, прежде всего, труда учителей, преподавателей, ученых, работников культуры и искусства.

4) Изменение подхода к формированию заработной платы в сфере материального производства. В последние годы ускоряется изменение подхода работодателей к формированию систем оплаты труда, которые имеют возможность самостоятельно формировать формы и механизмы материального стимулирования работников к повышению результативности труда. Теперь заработная плата – это не просто плата за труд определенного уровня квалификации и напряженности. Это еще и система механизмов стимулирования, включая премии, надбавки, льготы, в том числе в натуральной форме. Такой подход к формированию оплаты труда создает конкурентные преимущества, а также стимулы для трудящегося к повышению квалификации, профессиональному росту, улучшения показателей деятельности. В условиях изменения подхода к деятельности государственных (муниципальных) учреждений и повышению уровня их самостоятельности, переход на конкурентные способы формирования заработной платы стал очевидным. Это означает, что в условиях повышения конкуренции за бюджетные средства среди государственных (муниципальных) учреждений, возрастают и их требования к качеству рабочей силы, используемой для оказания государственных (муниципальных) услуг.

Таким образом, необходимость создания системы материальных стимулов, а также формирование индивидуального подхода к расчету заработной платы для каждого работника на основе четких критериев эффективности, обеспечивающих единый подход к оценке его работы, привели к пониманию необходимости проведения реформы.

Результатом стало внедрение бестарифной, гибкой модели оплаты труда, при которой заработок работника находится в прямой зависимости от качества и конкурентоспособности выполняемых работ. Реформа стартовала с принятием постановлением Правительства от 05.08.2008 № 583 «О введении новых систем оплаты труда работников федеральных бюджетных учреждений и федеральных государственных органов, а также гражданского персонала воинских частей, учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, оплата труда которых в настоящее время осуществляется на основе Единой тарифной сетки по оплате труда работников федеральных государственных учреждений», определившим новый порядок формирования заработной платы в бюджетной сфере.

Принципами новой системы оплаты труда работников государственных (муниципальных) учреждений стали:

- расширение сферы полномочий руководителей учреждений в части повышения уровня оплаты труда своим работникам, в первую очередь высококвалифицированным специалистам;

- установление системы сквозных должностных окладов для работников одинаковой профессии во всех отраслях бюджетной сферы;

- сохранение установленных государством гарантий по минимальному размеру оплаты труда, по компенсационным выплатам и надбавкам;

- систематизация и упорядочение доплат и надбавок, повышение их роли в заработной плате;

- дифференцированный подход к оплате труда в различных отраслях бюджетной сферы, учитывающий содержание и условия оказания государственной (муниципальной) услуги;

- привязка заработной платы к результативности труда работника.

Несмотря на понимание необходимости реформы и наличие очевидных проблем Единой тарифной сетки, результаты внедрения новой системы оплаты труда оказались неоднозначными.

Так, редакция Трудового Кодекса РФ, действовавшая до 2007 года определяла, что не менее, чем прожиточный минимум должны составлять оклады и базовые оклады работников. Теперь же данное положение утратило силу, что фактически означает, что не ниже прожиточного минимума должна составлять суммарная заработная плата работника, с учетом всех доплат и компенсаций. Соответственно, тарифные ставки (должностные оклады, оклады) или основное вознаграждение с 1 сентября 2007 г. могут устанавливаться ниже минимального размера оплаты труда. Главное, чтобы в целом за месяц сумма заработной платы работника превысила величину минимального размера оплаты труда, исчисленного пропорционально отработанному времени.

Учитывая, что в настоящее время порядок оплаты труда работников бюджетной сферы в большинстве случаев основан на системе доплат и компенсаций, становится понятно, что это в значительной степени ограничивает возможности по росту заработных плат.

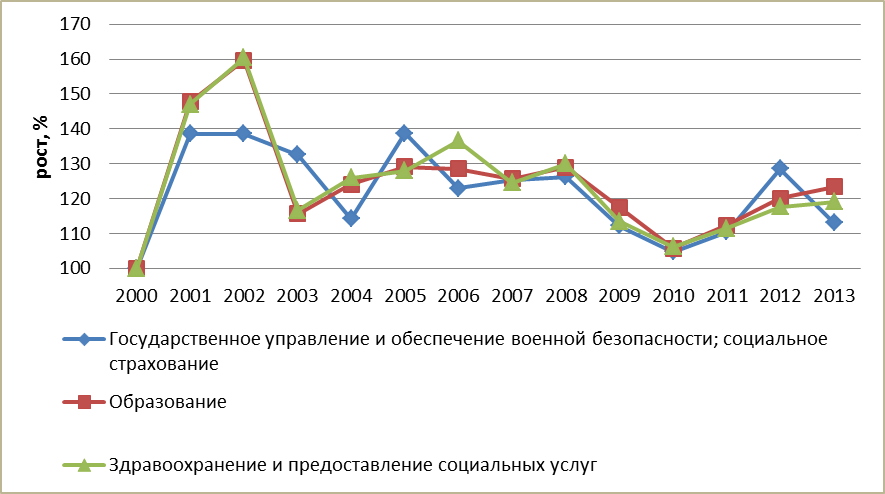

Также не в пользу результатов реформы говорят и данные официальной статистики. В частности, данные рис.17 свидетельствуют о том, что темпы роста заработной платы отдельных бюджетных отраслей в дореформенный период были выше, чем в конце «нулевых» годов.

Рис.17. Темпы роста заработной платы работников отдельных бюджетных отраслей

Кроме того, сопоставительный анализ уровня заработных плат отдельных отраслей бюджетной сферы по сравнению со средней зарплатой по стране (данные за 2013 год) показывает, что она зачастую значительно ниже (рис.18).

Рис.18. Уровень заработных плат работников бюджетной сферы в 2013 году

Кроме того, более высокий уровень заработных плат характерен для сотрудников, имеющих высокий уровень квалификации, в то время как для работников с более низкой квалификацией новая система оплаты труда практически не решила проблемы низкой заработной платы.

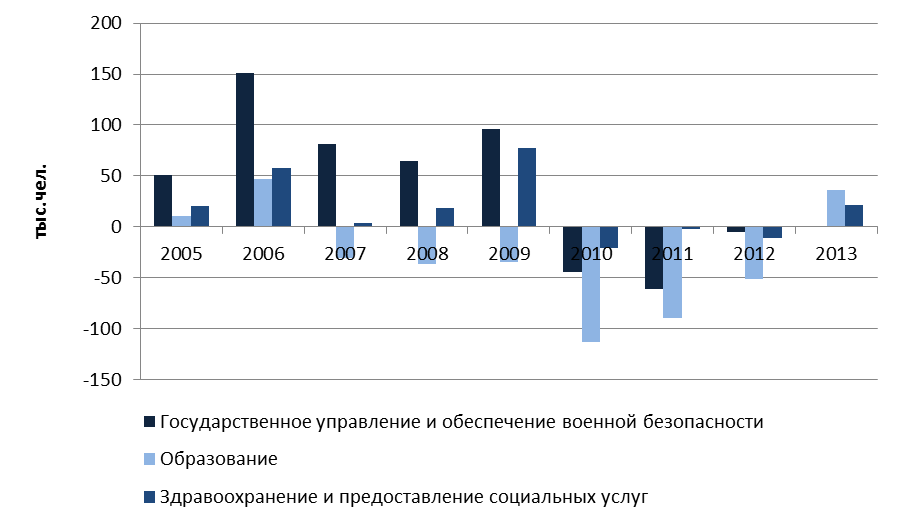

Характерно и то, что косвенным результатом реформы оплаты труда может служить показатель приема/увольнения работников бюджетной сферы. Чистый прирост персонала в этой сфере представлен на рис.19.

Рис.19. Чистый прирост персонала учреждений бюджетной сферы

Рисунок свидетельствует о том, что в последние годы для бюджетной сферы был характерен отрицательный прирост численности персонала, особенно в системе образования. И что характерно – начиная с 2007 года, когда изменилась система оплаты труда. В 2010-2012 году отрицательная динамика была характерна для всех сфер. Некоторый положительный прирост достигнут только в 2013 году в результате повышения заработных плат работников бюджетной сферы.

Таким образом, результаты реформы нельзя назвать однозначными, поскольку проблему низких зарплат бюджетников снять полностью не удалось, результатом чего стало постоянное сокращение численности работников бюджетной сферы.

4.3. Характеристика новой системы оплаты труда работников государственных (муниципальных) учреждений

Новая система оплаты труда — способ начисления зарплаты работников бюджетной сферы, введенный в России с 1 декабря 2008 года.

Принципиальным отличием новой системы оплаты труда от ранее действовавшей тарифной сетки стало формирование оплаты труда не на основе коэффициентов за разряд, а на основе ряда факторов:

- объема выполняемой работы;

- уровня образования, квалификации;

- профессиональных обязанностей работника;

- должностных требований и др.

Другая особенность новой системы – право руководителя устанавливать самостоятельно дополнительные выплаты в пользу своих работников, характеризующихся высокими профессиональными результатами деятельности. При этом основная цель введения новой системы оплаты труда – привлечение молодых специалистов в бюджетную сферу, а также повышение качества услуг, оказываемых государственными (муниципальными) учреждениями.

В соответствии со ст.144 Трудового кодекса РФ система оплаты труда работников государственных (муниципальных) учреждений устанавливается с учетом:

- единого тарифно-квалификационного справочника работ и профессий рабочих;

- единого тарифно-квалификационного справочника должностей руководителей, специалистов и служащих;

- государственных гарантий по оплате труда;

- рекомендаций Российской трехсторонней комиссии по регулированию социально-трудовых отношений;

- мнения профсоюзов и объединений работодателей;

- порядка аттестации работников государственных и муниципальных учреждений, устанавливаемого в соответствии с законодательством РФ;

- систем нормирования труда, определяемых работодателем.

Профессиональные квалификационные группы - группы профессий рабочих и должностей служащих, сформированные с учетом сферы деятельности на основе требований к уровню квалификации, которые необходимы для осуществления соответствующей профессиональной деятельности.

Для каждой профессиональной группы устанавливаются свои должностные обязанности и требования к квалификации, необходимый уровень знаний и т.п. Разработкой квалификационной сетки занимается Министерство здравоохранения и социального развития РФ совместно с федеральными органами исполнительной власти, на которые возложены управление, регулирование и координация деятельности в соответствующей отрасли (подотрасли) экономики.

| Так, например, Постановлением Минтруда РФ от 21.08.1998 № 37 устанавливаются квалификационные характеристики для работников, занятых в научно-исследовательских учреждениях: - директор учреждения; - заместитель директора/главный инженер; - ученый секретарь; - заведующий научно-исследовательским отделом (лабораторией) института; - главный научный сотрудник; - ведущий научный сотрудник; - младший научный сотрудник; - заведующий отделом научно-технической информации; - заведующий планово-экономическим отделом; - заведующий отделом кадров; - ведущий экономист; - инженер и т.д. |

Кроме того, ТК РФ определяет, что заработная плата не может быть установлена ниже установленных Правительством РФ базовых окладов, базовых ставок заработной платы соответствующих профессиональных квалификационных групп.

В каждой сфере деятельности учредители учреждений разрабатывают примерные положения об оплате труда работников бюджетных и автономных учреждений, которые носят рекомендательный характер для подведомственных учреждений.

Для казенных учреждений системы оплаты труда работников устанавливаются положениями, утверждаемыми федеральными органами исполнительной власти, осуществляющими функции и полномочия учредителя, которые, в отличие от бюджетных и автономных учреждений, носят обязательный характер.

Однако конкретные условия оплаты труда в каждом учреждении определяется коллективными договорами, соглашениями или локальными нормативными актами, устанавливаемыми в соответствии с законодательством РФ, субъекта РФ или муниципального образования. Это означает, что если учреждение финансируется из бюджета субъекта РФ, то оплата труда его сотрудников должна основываться на нормативных актах данного субъекта РФ, но при этом конкретные условия оплаты труда устанавливаются в коллективном договоре учреждения. Таким образом, руководителям учреждений предоставляются полномочия по регулированию системы оплаты труда сотрудников в пределах выделенных ассигнований (определение базовых окладов с возможностью их корректировки, регулирование размеров дополнительной оплаты труда и т. п.).

Если учреждению законодательно не предоставлены права по регулированию системы оплаты труда своих сотрудников (в частности, по определению тарифной сетки, размеров дополнительных выплат и др.), то в коллективном договоре или локальных нормативных актах фактически должны быть воспроизведены положения соответствующих законов и иных нормативных правовых актов.

В соответствии с новой системой оплаты труда заработная плата включает три части (рис.20).

Рис.20. Структура заработной платы работников государственных (муниципальных) учреждений

Основную часть оплаты труда составляет базовый оклад. В соответствии со ст.129 ТК РФ:

Базовый оклад (базовый должностной оклад), базовая ставка заработной платы - минимальные оклад (должностной оклад), ставка заработной платы работника государственного или муниципального учреждения, осуществляющего профессиональную деятельность по профессии рабочего или должности служащего, входящим в соответствующую профессиональную квалификационную группу, без учета компенсационных, стимулирующих и социальных выплат.

Базовые оклады (базовые должностные оклады), базовые ставки заработной платы, установленные Правительством Российской Федерации, обеспечиваются:

·

· федеральными государственными учреждениями - за счет средств федерального бюджета;

· государственными учреждениями субъектов Российской Федерации - за счет средств бюджетов субъектов Российской Федерации;

· муниципальными учреждениями - за счет средств местных бюджетов.

Оклад (должностной оклад) - фиксированный размер оплаты труда работника за исполнение трудовых (должностных) обязанностей определенной сложности за календарный месяц без учета компенсационных, стимулирующих и социальных выплат

В соответствии с Едиными рекомендациями по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2014 год

(утв. решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 25.12.2013, протокол № 11), размеры окладов (должностных окладов), ставок заработной платы устанавливаются с учетом обеспечения их дифференциации в зависимости от требований к профессиональной подготовке и уровню квалификации, сложности выполняемых работ либо на основе профессиональных квалификационных групп. По должностям служащих, не включенным в профессиональные квалификационные группы, размеры окладов (должностных окладов) устанавливаются в зависимости от сложности труда.

Должностной оклад руководителя учреждения определяется трудовым договором, устанавливается в кратном отношении к средней заработной плате основного персонала возглавляемого им учреждения. В соответствии с указанными выше Едиными рекомендациями предельный уровень соотношения средней заработной платы руководителей и работников учреждения рекомендуется определять в кратности от 1 до 8.

Должностные оклады заместителей руководителей учреждений и главных бухгалтеров устанавливаются на 10 - 30 % ниже должностных окладов руководителей этих учреждений.

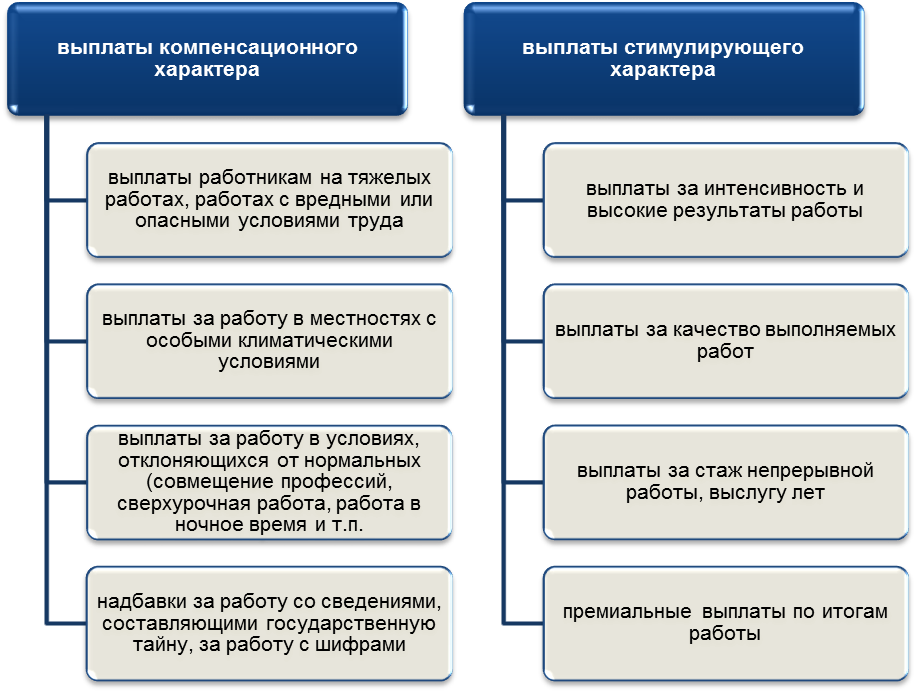

Вторая часть заработной платы работника государственного (муниципального) учреждения – выплаты компенсационного и стимулирующего характера (рис.21).

Перечень выплат компенсационного характера регулируется Приказом Министерства здравоохранения и социального развития РФ от 29 декабря 2007 г. №822 «Об утверждении перечня видов выплат компенсационного характера в федеральных бюджетных, автономных, казенных учреждениях и разъяснения о порядке установления выплат компенсационного характера в этих учреждениях».

Рис.21. Структура выплат компенсационного и стимулирующего характера в государственных (муниципальных) учреждениях

Выплаты компенсационного характера являются обязательными и не могут быть изменены даже в условиях недостаточности бюджетных средств. Размеры и условия повышенной платы за работу в особых условиях не могут быть снижены или ухудшены без проведения специальной оценки условий труда (до 2014 года – аттестация рабочих мест). Размер выплат компенсационного характера не может быть ниже размеров, установленных трудовым законодательством, коллективными договорами и соглашениями.

| Например: минимальная надбавка за работу в ночное время, установленная Правительством РФ – составляет 20% от должностного оклада (Постановление Правительства от 22.07.2008 №554). |

Перечень выплат стимулирующего характера устанавливается Приказом Минздравсоцразвития РФ от 29 декабря 2007 г. №818 «Об утверждении перечня видов выплат стимулирующего характера в федеральных бюджетных, автономных, казенных учреждениях и разъяснения о порядке установления выплат стимулирующего характера в этих учреждениях». Выплаты стимулирующего характера не являются гарантированными и зависят от результатов деятельности работника. В числе стимулирующих выплат, тем не менее, можно выделить те, которые носят условно-постоянный характер. К ним можно отнести, например, выплаты за непрерывный стаж работы, выплаты за интенсивность и т.п.

Основанием для осуществления стимулирующих выплат является выполнение работником критериев и условий, необходимых для получения права на такие выплаты. Размеры и условия выплат конкретизируются в трудовых договорах работников, однако при этом не рекомендуется в договорах прописывать конкретные суммы премий, поощрений и т.п. Обязательным условием при определении учреждением размеров стимулирующих выплат согласование их с представительным органом работников (профсоюзом). При этом размеры выплат должны рассчитываться на основе формализованных показателей и критериев эффективности работы, измеряемых качественными и количественными показателями.

В соответствии с Едиными рекомендациями трехсторонней комиссии, разработка показателей и критериев эффективности работы должна осуществляться с соблюдением следующих принципов:

а) объективность – размер вознаграждения работника должен определяться на основе объективной оценки результатов его труда, а также за достижение коллективных результатов труда;

б) предсказуемость – работник должен знать, какое вознаграждение он получит в зависимости от результатов своего труда, а также за достижение коллективных результатов труда;

в) адекватность – вознаграждение должно быть адекватно трудовому вкладу каждого работника в результат коллективного труда;

г) своевременность – вознаграждение должно следовать за достижением результатов;

д) прозрачность – правила определения вознаграждения должны быть понятны каждому работнику.

При разработке показателей и критериев эффективности работы рекомендуется полностью или частично учитывать методические рекомендации по разработке органами государственной власти субъектов Российской Федерации и органами местного самоуправления показателей эффективности деятельности подведомственных государственных (муниципальных) учреждений, их руководителей и работников по видам учреждений и основным категориям работников, утвержденные приказом Минздрава России от 28 июня 2013 г. №421, приказом Минтруда России от 1 июля 2013 г. №287 и приказом Минкультуры России от 28 июня 2013 г. №920, письмом Минобрнауки России от 20 июня 2013 г. №АП-1073/02.

Пример: Критерии оценки эффективности деятельности врача-педиатра участкового, установленные Приказом Минздрава России от 28.06.2013 №421 «Об утверждении Методических рекомендаций по разработке органами государственной власти субъектов Российской Федерации и органами местного самоуправления показателей эффективности деятельности подведомственных государственных (муниципальных) учреждений, их руководителей и работников по видам учреждений и основным категориям работников».

┌───┬─────────────────────────────┬───────────────┬─────────┬─────────────┐

│ N │ Показатель │ Критерии │ Оценка │Периодичность│

│п/п│ │ │ (баллы) │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│1. │ Выполнение государственного │ 100% │ +3 │ Ежемесячно │

│ │ заказа │от 95% до 100% │ +1 │ │

│ │ │ от 90% до 95% │ 0 │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│2. │ Процент охвата │ 95% и более │ +2 │ Ежемесячно │

│ │ профилактическими осмотрами │ Менее 95% │ 0 │ │

│ │ детей декретированных │ │ │ │

│ │ возрастов │ │ │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│3. │ Процент активных посещений │ более 40% │ +1 │ Ежемесячно │

│ │ на дому │ менее 45% │ 0 │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│4. │ Обоснованные жалобы │ Отсутствие │ +1 │ Ежемесячно │

│ │ │ 1 и более │ 0 │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│5. │ Удовлетворенность качеством │ 50% и более │ +1 │ Ежемесячно │

│ │оказанной медицинской помощи │ опрошенных │ │ │

│ │ │ Менее 50% │ 0 │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│6. │ Процент посещений │ 95% и более │ +2 │ Ежемесячно │

│ │ новорожденных в первые три │ Менее 95% │ 0 │ │

│ │ дня после выписки из р/д │ │ │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│7. │ Индекс здоровья годовичков │ 30% и более │ +1 │ Ежемесячно │

│ │ │ Менее 30% │ 0 │ │

├───┼─────────────────────────────┼───────────────┼─────────┼─────────────┤

│8. │ Полнота охвата диспансерным │ Более 90% │ +1 │ Ежемесячно │

│ │ наблюдением по │ Менее 90% │ 0 │ │

│ │ нозологическим формам │ │ │ │

└───┴─────────────────────────────┴───────────────┴─────────┴─────────────┘

Устанавливается, что фонд стимулирующих выплат должен составлять не менее 30% от фонда оплаты труда.

Фонд оплаты труда в государственных (муниципальных) учреждениях формируется исходя из лимитов бюджетных обязательств или размеров субсидий на выполнение государственного (муниципального) задания. Нормативными актами устанавливается, что увеличение фонда оплаты труда в учреждениях осуществляется исходя из возможностей соответствующего бюджета на основе необходимости его корректировки в связи с ростом потребительских цен. При этом устанавливается, что при увеличении фонда оплаты труда приоритет отдается повышению базовых окладов (базовых ставок оплаты труда – в отношении педагогических работников).

В целом при формировании нормативных актов по оплате труда органы государственной власти субъектов РФ и муниципальных образований не имеют права (п.34 Единых рекомендаций):

а) формировать и изменять профессиональные квалификационные группы и критерии отнесения профессий рабочих и должностей служащих к профессиональным квалификационным группам;

б) изменять порядок регулирования продолжительности рабочего времени (норм часов педагогической работы в неделю (в год) за ставку заработной платы), в том числе вводить оплату труда на основе должностных окладов вместо ставок заработной платы работникам, нормирование труда которых осуществляется с учетом норм часов педагогической работы в неделю (в год) за ставку заработной платы;

в) применять наименования должностей (профессий) работников, не соответствующие наименованиям должностей руководителей, специалистов и служащих, профессий рабочих и квалификационным требованиям к ним, предусмотренным Единым тарифно-квалификационным справочником работ и профессий рабочих, Единым квалификационным справочником должностей руководителей, специалистов и служащих или соответствующими положениями профессиональных стандартов, если в соответствии с ТК РФ, иными федеральными законами с выполнением работ по определенным должностям, профессиям, специальностям связано предоставление компенсаций и льгот либо наличие ограничений;

г) утверждать квалификационные характеристики по должностям служащих и профессиям рабочих;

д) отступать от единого реестра ученых степеней и ученых званий и порядка присуждения ученых степеней;

е) устанавливать повышающие коэффициенты за наличие среднего или высшего профессионального образования при формировании размеров должностных окладов (ставок заработной платы) по должностям служащих, квалификационные характеристики которых не содержат требований о наличии среднего или высшего профессионального образования;

ж) устанавливать по должностям работников, входящим в один и тот же квалификационный уровень профессиональной квалификационной группы, различные размеры повышающих коэффициентов к тарифным ставкам, окладам (должностным окладам), ставкам заработной платы.

4.4. Особенности оплаты труда государственных и муниципальных гражданских служащих

Порядок оплаты труда гражданских служащих отличается от порядка, установленного для сотрудников государственных (муниципальных) учреждений. Основы оплаты труда государственных гражданских служащих закреплены в Федеральном законе от 27.07.2004 № 79-ФЗ «О государственной гражданской службе Российской Федерации», а оплата труда муниципальных служащих - в Федеральном законе от 02.03.2007 № 25-ФЗ «О муниципальной службе в Российской Федерации».

Государственная гражданская служба РФ - вид государственной службы, представляющей собой профессиональную служебную деятельность граждан Российской Федерации на должностях государственной гражданской службы РФ по обеспечению исполнения полномочий федеральных государственных органов, государственных органов субъектов РФ, лиц, замещающих государственные должности РФ, и лиц, замещающих государственные должности субъектов РФ.

Муниципальная служба - профессиональная деятельность граждан, которая осуществляется на постоянной основе на должностях муниципальной службы, замещаемых путем заключения трудового договора (контракта).

Ст.50 федерального закона №79-ФЗ определяет, что оплата труда гражданских служащих осуществляется в виде денежного содержания, являющегося основным средством его материального обеспечения и стимулирования профессиональной служебной деятельности по замещаемой должности гражданской службы.

Денежное содержание гражданского служащего состоит из следующих компонентов (рис.22).

Рис. 22. Структура денежного содержания гражданского служащего

Размеры должностных окладов определяются указами Правительства РФ, нормативными актами субъекта РФ или муниципальными правовыми актами.

Оклад за классный чин устанавливается также в фиксированном размере для каждого чина соответствующими нормативными актами органов государственной власти РФ и субъектов РФ. Следует иметь в виду, что месячный оклад в соответствии с присвоенным классным чином для муниципальных служащих не предусмотрен.

| Классный чин присваивается по итогам квалификационного экзамена. Законом предусмотрены следующие группы должностей: 1) высшие должности гражданской службы; 2) главные должности гражданской службы; 3) ведущие должности гражданской службы; 4) старшие должности гражданской службы; 5) младшие должности гражданской службы. Для каждой группы должностей может быть присвоен классный чин 1,2 или 3 класса: - для высшей группы: действительный государственный советник; - для главной группы: государственный советник; - для ведущей группы: советник государственной гражданской службы; - для старшей группы: референт государственной гражданской службы; - для младшей группы: секретарь государственной гражданской службы. |

К дополнительным выплатам относятся:

1. ежемесячная надбавка за выслугу лет на гражданской службе:

- от 1 до 5 лет – 10%;

- от 5 до 10 лет – 15%;

- от 10 до 15 лет – 20%;

- свыше 15 лет – 30%.

2. Ежемесячная надбавка к должностному окладу за особые условия гражданской службы (сложность, важность, срочность, ненормированный рабочий день и т.п.) – в размере до 200% оклада. Надбавка устанавливается представителем нанимателя;

3. Надбавка за работу со сведениями, составляющими государственную тайну – устанавливается нормативными актами исполнительных органов власти;

4. Премии за выполнение особо важных и сложных заданий – определяется индивидуально представителем нанимателя, размер не ограничивается;

5. Ежемесячное денежное поощрение – устанавливается дифференцировано по должностям указами Президента РФ или соответствующими органами власти субъекта РФ;

| Пример: В соответствии с Указом Президента РФ от25.07.2006 №763 установлены следующие размеры должностных окладов для отдельных федеральных служащих (на 2014 год): - заместитель федерального министра: оклад 5650 руб., ежемесячное денежное поощрение – 10,5 окладов; - управляющий делами Президента РФ: оклад 7000 руб., ежемесячное денежное поощрение – 12,5 окладов; - руководитель федеральной службы: оклад 5650 руб., ежемесячное денежное поощрение – 8 окладов. Оклады за классный чин (2014 год): - действительный государственный советник 1 класса – 1850 руб. - государственный советник 1 класса – 1500 руб. - советник государственной гражданской службы 1 класса – 1150 руб. |

Поиск по сайту: