|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Тема 13. Формирование инвестиционной стратегии предприятия

Эффективная деятельность предприятий и хозяйственных организаций, стабильные темпы их работы и конкурентоспособность в современных экономических условиях в значительной степени определяются уровнем управления финансами.

Происходящие в стране экономические перемены требуют адекватного изменения в области финансовых отношений не только на микроуровне, т. е. на уровне предприятий различных форм собственности, но и на макроуровне. Это касается финансовых отношений, охватывающих государственную бюджетную систему, внебюджетные фонды, фонды страхования и т.д.

Комплекс вопросов, связанных с управлением финансами па макро- и макро уровне требует достаточно глубоких знаний теории и практики принятия управленческих решений в области финансов.

По отдельным вопросам финансового менеджмента за последние годы у нас появился ряд работ отечественных я зарубежных авторов. За рубежом при рассмотрении вопросов финансового менеджмента основное внимание уделяют управлению портфелем ценных бумаг, приемам управления движением финансовых ресурсов и капитала, анализу финансового состояния хозяйствующих субъектов и расчетам финансовых показателей.

Незащищенность фондового рынка, ограниченный набор финансовых инструментов управления и ряд других факторов не позволяют пока с достаточной полнотой и эффективностью использовать зарубежный опыт управления финансами в наших социально-экономических условиях.

Предприятия в сложных условиях российского налогового климата могут иметь различные интересы в вопросах регулирования массы и динамики прибыли, приумножения имущества акционеров, контроля за курсовой стоимостью акций, дивидендной политики, повышения стоимости предприятия, но все эти и многие другие аспекты деятельности предприятия поддаются управлению с помощью универсальных методов, наработанных

рыночной цивилизацией и объединенных в науке финансового менеджмента в стройную и неоценимо полезную в практическом отношении систему.

Итак, финансовый менеджмент — наука управления финансами предприятия, направленная на достижение его стратегических и тактических целей.

Предпосылки и направления инвестиционной политики предприятий. Исходной предпосылкой формирования инвестиционной политики является общая стратегия финансового менеджмента предприятия. По отношению к ней инвестиционная политика носит подчиненный характер и должна согласовываться с ней по целям и этапам практической реализации. Процесс формирования инвестиционной политики предприятия проходит несколько этапов, основные из которых представлены на рис. 13.1.

Главным условием успешной реализации инвестиционной политики предприятия па каждом ее этапе становится состояние отечественной экономики, во многом определяющей инвестиционный климат в стране. В настоящее время больших возможностей для инвестиционной деятельности российских предприятий не существует.

рис. 13.1. Основные этапы формирования инвестиционной политики предприятия

рис. 13.1. Основные этапы формирования инвестиционной политики предприятия

Итоги за 1997г. показывают, что экономика России продолжает стагнировать. Не удалось переломить тенденцию спада производства, к концу года обострился платежный кризис. Производство валового внутреннего продукта в сопоставимых ценах снизилось по отношению к его объему в предшествующем году примерно на

6%. Налогооблагаемая база сокращается катастрофическими темпами. Общий объем прибыли, полученной предприятиями основных отраслей экономики на 1997 г., уменьшился по сравнению с 1996 г. почти наполовину, а убытки возросли в 3 раза. В промышленности убыточны свыше 40% всех предприятий, на транспорте -около 60%, в строительстве - каждое третье предприятие. Недостаток финансовых ресурсов у предприятий в основном вызван систематическими и растущими неплатежами предприятий - покупателей продукции. Финансовый кризис, прежде всего, ударил по инвестициям.

Тяжелое финансовое положение предприятий явилось основной причиной их низкой инвестиционной активности. В прошлом году инвестиции в основной капитал сократились на 18%. Несвоевременное инвестирование в экономику привело к снижению технического состояния основных производственных фондов предприятий. Темпы обновления основных фондов промышленности составили всего 2-8%, а уровень изношенности достиг в среднем 70%.Официальные данные свидетельствуют, что за все годы реформ коэффициенты обновления и выбытия основных фондов неуклонно снижались, достигнув в настоящее время своих критических значений.

По существу все отечественные предприятия нуждаются в реконструкции при острой нехватке финансовых ресурсов.

При реконструкции путем обновления основных производственных фондов отечественные предприятия вынуждены все меньше рассчитывать на долгосрочный банковский кредит. Удельный вес долгосрочного кредита неуклонно снижается.

Из-за низкой платежеспособности предприятий коммерческие банки не могут без большого риска надолго отвлекать средства в долгосрочные капитальные вложения, предпочитая инвестировать свои деньги в более надежные государственные ценные бумаги. За 1997 г. в структуре кредитных

учреждений темпы роста кредитных вложений в экономику в три раза меньше темпов роста вложений в ценные бумаги.

Другой путь - это привлечение иностранных инвестиций. Перспективы обновления основных фондов отечественных предприятий путем привлечения иностранного капитала почти не существует. Россия по степени инвестиционной привлекательности находится сейчас примерно на двухсотом месте в мире, и потому рассчитывать на заинтересованность иностранного капитала в инвестирование развития отечественной экономики не приходится.

Вклад отечественных инвесторов в экономику сомнителен. Продолжается вывоз за границу российского капитала. Федеральная инвестиционная программа не выполнена. Еще два года назад правительство обещало помочь одним государственным рублем четырем рублям частных инвестиции. Но из отобранных по условиям конкурса Минэкономики РФ нескольких десятков инвестиционных проектов ни один не был полностью профинансирован. В результате инвестиционное сотрудничество с государственной властью обернулось для отечественных инвесторов убытками, поскольку из государственного бюджета невозможно было покрыть даже расходы на разработку бизнес-планов.

Начиная с 1997 г. применяется новый механизм выделения бюджетных ассигнований на инвестиционные цели посредством формирования в составе федерального бюджета развития. Объем бюджета развития на 1998 г. составляет 16,4 млрд. руб.

Бюджет развития — государственный инструмент привлечения в дополнение к средствам федерального бюджета средств частных инвесторов и инвестиционных институтов на реализацию инвестиционных проектов, обеспечивающих перестройку экономики. Предусмотрен также механизм государственных гарантий, предоставляемых российским инвесторам под инвестиционные проекты, размещаемые на конкурсной основе. Верхний

предел государственных гарантии российским инвесторам установлен до 40% заемных средств, направляемых на эти цели.

Для промышленности, сельского хозяйства и транспорта установлены прямые лимиты использования государственных гарантий для реализации инвестиционных проектов в сумме 50 трлн. руб., а для инвестиционных проектов, связанных с использованием финансового лизинга - 8 млрд. руб.

При разработке инвестиционной политики предприятия, находящиеся в сложных экономических условиях, свою инвестиционную деятельность осуществляют па определенных принципах, единой правовой основе инвестиционной деятельности, имеют ограниченные источники финансирования. В инвестиционной деятельности используются общепринятые, единые для всех участников инвестиционного процесса термины и понятия.

Под инвестициями понимают денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности и других видов деятельности в целях получения доходов (прибыли) и достижения положительного социального эффекта.

Инвестиционная деятельность представляет собой вложение инвестиций (инвестирование) и совокупность практических действий по реализации инвестиций. При этом инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений. Экономика переходного периода приводит к постепенному изменению структуры капитальных вложений по формам собственности. Однако доля инвестиций в государственную собственность по-прежнему остается наибольшей.

Субъектами инвестиционной деятельности являются инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности, а также поставщики, юридические лица (банковские, страховые и посреднические организации, инвестиционные фонды) и другие участники инвестиционного процесса. Субъектами инвестиционной деятельности могут быть физические и юридические лица, в том числе иностранные, а также государства и международные организации. Инвесторы осуществляют вложения собственных, заемных и привлеченных средств в форме инвестиций и обеспечивают их целевое использование.

Заказчиками могут быть инвесторы, а также любые иные физические и юридические лица, уполномоченные инвестором осуществить реализацию инвестиционного проекта, не вмешиваясь при этом в предпринимательскую или иную деятельность других участников инвестиционного процесса, если иное не предусмотрено договором (контрактом) между ними. В случае, если заказчик не является инвестором, он наделяется правами владения, пользования и распоряжения инвестициями на период и в пределах полномочий, установленных договором.

Пользователями объектов инвестиционной деятельности могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности. В случае если пользователь объекта инвестиционной деятельности не является инвестором, отношения между ними и инвестором определяются договором (решением) об инвестировании. Субъекты инвестиционной деятельности вправе совмещать функции двух или нескольких участников.

Объектами инвестиционной деятельности в РФ являются:

• вновь создаваемые и модернизируемые основные фонды и оборотные

средства во всех отраслях народного хозяйства;

• ценные бумаги (акции, облигации и т.д.);

• целевые денежные вклады;

• научно-техническая продукция и другие объекты собственности;

• имущественные права и права на интеллектуальную собственность.

Аналогичные объекты включают и иностранные инвестиции,

если они не противоречат законодательству РФ. Иностранные инвесторы имеют право осуществлять инвестирование на территории России посредством:

• долевого участия в предприятиях, создаваемых совместно с

юридическими и физическими лицами РФ;

• создания предприятий, полностью принадлежащих иностранным

инвесторам, а также филиалов иностранных юридических лиц;

• приобретения предприятий, зданий, сооружений, долей участия в

предприятиях, паев, акций, облигаций и других ценных бумаг, а также

иного имущества, которое по законодательству i РФ может

принадлежать иностранным инвесторам;

• приобретения прав пользования землей и другими природными

ресурсами;

• предоставления займов, кредитов, имущества и других имущественных

прав.

Законом запрещается инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, действующим на территории РФ, или наносит ущерб охраняемым законом правам и интересам граждан, юридических лиц или государства.

Субъекты инвестиционной деятельности действуют в инвестиционной сфере, где осуществляется практическая реализация инвестиций. В состав инвестиционной сферы включаются:

• сфера капитального строительства, где происходит вложение

инвестиций в основные и оборотные производственные фонды

отраслей. Эта сфера объединяет деятельность заказчиков-инвесторов,

подрядчиков, проектировщиков, поставщиков оборудования, граждан в

индивидуальном и кооперативном жилищном строительстве и других субъектов инвестиционной деятельности;

• инновационная сфера, где реализуются научно-техническая

продукция и интеллектуальный потенциал;

• сфера обращения финансового капитала (денежного, ссудного и

финансовых обязательств в различных формах).

Все инвесторы имеют равные права на осуществление инвестиционной деятельности. Инвестор самостоятельно определяет объемы, направления, размеры и эффективность инвестиций. Он по своему усмотрению привлекает на договорной, преимущественно конкурсной, основе (в том числе через торги подряда) юридических и физических лиц для реализации инвестиций. Инвестор, не являющийся пользователем объектов инвестиционной деятельности, вправе контролировать их целевое использование и осуществлять в отношениях с пользователем таких объектов Другие права, предусмотренные договором. Инвестору предоставлено право владеть, пользоваться и распоряжаться объектами и результатами инвестиций, в том числе осуществлять торговые операции и реинвестирование. Инвестор может передать по договору (контракту) свои права по инвестициям, их результатам юридическим и физическим лицам, федеральным и муниципальным органам власти.

Участники инвестиционной деятельности, выполняющие соответствующие виды работ, должны располагать лицензией или сертификатом на право осуществления такой деятельности. Перечень работ, подлежащих лицензированию, порядок выдачи лицензий и сертификатов установлены Правительством РФ.

Основным правовым документом, регулирующим производственно-хозяйственные и другие отношения субъектов инвестиционной деятельности, является договор (контракт) между ними. Заключение договоров, выбор партнеров, определение обязательств, любых других условий хозяйственных отношений является исключительной компетенцией субъектов

инвестиционной деятельности. Условия договоров (контрактов), заключенных между субъектами инвестиционной деятельности, сохраняют свою силу на весь срок их действия. В случаях, если после их заключения законодательством, действующим на территории РФ, установлены условия, ухудшающие положение партнеров, договоры (контракты) могут быть изменены.

Незавершенные объекты инвестиционной деятельности являются долевой собственностью субъектов инвестиционного процесса до момента приемки и оплаты инвестором (заказчиком) выполненных работ и услуг. В случае отказа инвестора (заказчика) от дальнейшего инвестирования проекта он обязан компенсировать затраты другим его участникам, если иное не предусмотрено договором (контрактом).

Государство гарантирует стабильность прав субъектов инвестиционной деятельности. В случае принятия законодательных актов, положения которых ограничивают их права, соответствующие положения этих актов не могут вводиться в действие ранее, чем через год с момента их опубликования. В случаях принятия государственными органами актов, нарушающих законные права и интересы инвесторов и других участников инвестиционной деятельности, убытки, включая упущенную выгоду, причиненную субъектам инвестиционной деятельности в результате принятия таких актов, возмещаются им этими органами по решению суда или арбитражного суда.

В соответствии с законодательством, действующим на территории РФ, гарантируется защита инвестиций, в том числе иностранных, независимо от форм собственности. Инвестиции не могут быть безвозмездно национализированы, реквизированы, к ним не могут быть применены меры, равные указанным по последствиям. Применение таких мер, возможно, лишь с полным возмещением инвестору всех убытков, причиненных отчуждением инвестированного имущества, включая упущенную выгоду, и только па основе законодательных актов РФ и субъектов Федерации.

Внесенные или приобретенные инвесторами целевые банковские вклады, акции или иные ценные бумаги, платежи за приобретенное имущество, а также арендные права в случаях их изъятия возмещаются инвесторам за исключением сумм, использованных или утраченных в результате действий самих инвесторов или предпринятых с их участием. Инвестиции на территории РФ в некоторых случаях подлежат обязательному страхованию, что является гарантией их сохранения.

Трудности осуществления инвестиционной деятельности в РФ усугубляются существенным усилением диспропорций в инвестиционной сфере. Реализация инвестиций (принятие инвестиционных решений) в современных условиях определяется предприятиями с учетом таких факторов, как скрытая инфляция и ожидание роста цен на производственные ресурсы.

Для нивелирования (снижения) давления инфляции вложения осуществляются преимущественно в движимое и недвижимое имущество (товарно-материальные ценности, импортное оборудование, приобретение зданий и сооружений), в финансовые активы и потребительские товары, в уставный капитал совместных и акционерных предприятий. В условиях скрытой инфляции выбор таких объектов инвестирования определяется их свойством сохранять стоимость и возможностью получения прибыли (дохода) главным образом путем колебаний цен или курсов ценных бумаг.

Согласно действующему законодательству инвестиционная деятельность на территории РФ может финансироваться за счет:

• собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления граждан и юридических лиц, средства,

выплачиваемые органами страхования и в виде возмещения потерь от аварий, стихийных бедствий и другие);

• заемных финансовых средств инвестора (банковские и бюджетные

кредиты, облигационные займы и другие средства);

• привлеченных финансовых средств инвестора (средства, получаемые

от продажи акций, паевые и иные взносы членов трудовых

коллективов, граждан, юридических лиц);

• денежных средств, централизуемых объединениями (союзами)

предприятий в установленном порядке;

• инвестиционных ассигнований из государственных бюджетов,

местных бюджетов и внебюджетных фондов;

• иностранных инвестиций.

Прибыль — главная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. После уплаты налогов и других платежей в бюджет у предприятия остается чистая прибыль, часть которой можно направлять на капитальные вложения производственного и социального характера. Эта часть прибыли может использоваться на инвестиции в составе фонда накопления или другого фонда аналогичного назначения, создаваемого на предприятии.

Крупным источником финансирования инвестиций на предприятиях являются амортизационные отчисления. Накопление амортизации на предприятии происходит систематически (ежемесячно), в то время как основные производственные фонды не требуют возмещения в натуральной форме после каждого цикла воспроизводства. В результате формируются свободные денежные средства амортизационного фонда, которые могут быть направлены на расширенное воспроизводство основного капитала предприятий. Кроме того, ежегодно вводятся в эксплуатацию новые объекты, на которые по установленным нормам начисляется амортизация. Однако такие объекты не требуют возмещения до истечения нормативного срока службы.

Выпуск ценных бумаг акций, облигаций, векселей, казначейских

обязательств государства, сберегательных сертификатов и других и их оборот на финансовом рынке существенно расширяют возможности привлечения временно свободных денежных средств предприятий и граждан для инвестирования.

В источниках финансирования, инвестиций резко снизилась доля долгосрочных кредитов банков в связи с ростом ставки банковского процента и высоким риском. Однако по мере повышения инвестиционной активности и расширения государственных гарантий осуществления эффективных инвестиционных проектов эта доля должна увеличиваться.

Кредит выражает экономические отношения между заемщиком и кредитором, возникающие в связи с движением денег на условиях возвратности и возмещения. Важным элементом кредитного регулирования является ссудный процент. В настоящее время инвесторы привлекают кредит в те сферы предпринимательской деятельности, которые дают быстрый эффект (в форме получения прибыли или дохода). Практика показывает, что для предприятий, которые способны быстро увеличить выпуск продукции (или платежеспособный спрос на продукцию которых достаточно устойчив), привлечение кредитов значительно выгоднее, чем инвестирование средств с выплатой доли прибыли.

Объектами банковского кредитования капитальных вложений

юридических и физических лиц могут быть затраты:

• на строительство, расширение, реконструкцию и техническое

перевооружение объектов производственного и непроизводственного назначения;

• на приобретение движимого и недвижимого имущества (машин,

оборудования, транспортных средств, зданий и сооружений);

• на образование совместных предприятий;

• на создание научно-технической продукции, интеллектуальных

ценностей и других объектов собственности;

• на осуществление природоохранных мероприятии.

Основой кредитных отношений юридических и физических лиц с банком является кредитный договор. В этом документе предусматриваются, как правило, следующие условия суммы выдаваемых ссуд, сроки и порядок их использования и погашения, процентные ставки и другие выплаты за кредит, формы обеспечения обязательств (залог, договор гарантии, договор поручительства, договор страхования), перечень документов, представляемых банку. Конкретные сроки и периодичность погашения долгосрочного кредита, выдаваемого юридическим лицам, устанавливаются по договоренности банка с заемщиком исходя из окупаемости затрат, платежеспособности и финансового состояния заемщика, кредитного риска, необходимости ускорения оборачиваемости кредитных ресурсов.

Выдача долгосрочного кредита на объекты производственного и непроизводственного назначения осуществляется при условии представления заемщиком документов, подтверждающих его кредитоспособность и возможность кредитования объекта:

• устава (решения о создании предприятия);

• бухгалтерского баланса предприятия на последнюю отчетную дату,

заверенного налоговой инспекцией;

• технико-экономического обоснования (расчета, отражающего

экономическую эффективность и окупаемость затрат на строительство);

• других документов, подтверждающих финансовое состояние и

кредитоспособность предприятия.

Банк осуществляет наблюдение за ходом выполнения кредитуемых мероприятий. При невыполнении заемщиком своих обязательств банк вправе применять экономические санкции, предусмотренные кредитным договором.

Одним из перспективных направлений инвестирования в переходный период может стать лизинг. Лизинг представляет собой долгосрочную аренду машин, оборудования, транспортных средств, а также сооружений производственного характера, т.е. форму инвестирования. Все лизинговые операции делятся на два типа: оперативный лизинг с неполной окупаемостью вложений; финансовый лизинг с полной окупаемостью.

К оперативному лизингу относятся все сделки, в которых затраты арендодателя (лизингодателя), связанные с приобретением сдаваемого в аренду имущества, окупаются частично в течение первоначального срока аренды. Оперативный лизинг имеет следующие особенности:

• арендодатель не рассчитывает покрывать все свои затраты за счет

поступлений от одного арендатора (лизингополучателя);

• сроки аренды не охватывают полного физического износа, имущества;

• риск от порчи или утери имущества лежит главным образом на

арендодателе;

• по окончании установленного срока имущества возвращается

арендодателю, который продает его или сдает в аренду другому

клиенту.

В состав оперативного лизинга включаются: рейтинг - краткосрочная аренда имущества от одного дня до одного года; хайринг - среднесрочная аренда от одного года до трех лет. Указанные операции предлагают многократную передачу стандартного оборудования то одного арендатора другому.

Финансовый лизинг предусматривает выплату в течение срока аренды твердо установленной суммы арендной платы, достаточной для полной амортизации машин и оборудования, и способной обеспечить лизингодателю фиксированную прибыль. Финансовый лизинг делится на следующие операции: лизинг с обслуживанием; леверидж - лизинг; лизинг в «пакете».

Лизинг с обслуживанием представляет собой сочетание финансового лизинга с договором подряда и предусматривает оказание ряда услуг, связанных с содержанием и обслуживанием сданного в аренду оборудования.

Леверидж-лизинг - особый вид финансового лизинга. В этой сделке большая доля (по стоимости) сдаваемого в аренду оборудования берется е третьей стороны - инвестора. В первой половине срока аренды осуществляются амортизационные отчисления по арендованному оборудованию и уплата процентов по взятой ссуде на его приобретение, что снижает облагаемую налогом прибыль инвестора и создает эффект отсрочки уплаты налога.

Лизинг в «пакете» - система финансирования предприятия, при которой здание и сооружение предоставляются в кредит, а оборудование сдается по договору аренды.

По источнику приобретения объекта сделки лизинг можно разделить на прямой и возвратный. Прямой лизинг предполагает приобретение арендодателем у предприятия - изготовителя (поставщика) имущества в интересах арендатора. Возвратный лизинг заключается в предоставлении предприятиям - изготовителям части его собственного имущества лизинговой компании с одновременным подписанием контракта об его аренде.

Таким образом, предприятие получает денежные средства от сдачи в аренду своего имущества, не прерывая его эксплуатации. Подобная операция тем выгоднее предприятию, чем больше будут доходы от новых инвестиций по сравнению с суммой арендных платежей. В условиях лизинга имущество, используемое арендатором в течение всего срока контракта, числится на балансе лизингодателя, за которым сохраняется право собственника.

Финансовые ресурсы лизинговых компаний формируются за счет взносов участников, поступлений арендных платежей, ссуд банков, средств, полученных от продажи ценных бума. Прибыль лизинговых компаний образуется как разность между полученными доходами и расходами. Основной вид дохода - арендная плата.

Арендные платежи за использование объектов лизинга должны обеспечить лизингодателю (банку или лизинговой компании) возмещение затрат на приобретение и содержание имущества (до сдачи его в аренду), а также необходимую величину прибыли. Арендный платеж может быть установлен неизменным на весь период лизинга или меняющимся исходя из уровня колебаний ссудного процента. При этом учитывается динамика инфляции. Из полученной прибыли лизинговая компания уплачивает проценты за кредит, налоги в бюджет, а чистая прибыль используется ею самостоятельно.

Необходимо учитывать, что лизинг дает лизингополучателю право лишь временно использовать арендованное имущество, причем он может оказаться более дорогостоящим, чем банковский кредит на приобретение того оборудование.

Итак, инвестиции - (вложение финансовых, основных, нематериальных и прочих активов) в акции, облигации и другие ценные бумаги, в доли уставного капитала других предприятий, а также дебиторскую задолженность в виде предоставления займов другим предприятиям и организациям.

Цель инвестиций — получение дохода и сохранение капитала от обесценивания, что в условиях высокого уровня инфляции, характерного для нынешнего состояния экономики, имеет немаловажное значение.

Инвестиции позволяют предприятиям самим распоряжаться своими

средствами, контролировать и регулировать свою хозяйственную

деятельность, обеспечивать процесс расширенного воспроизводства,

пополнение основных и оборотных фондов, увеличивать объемы

капитального строительства, а также направлять значительную часть средств

на благоустройство социально-культурной сферы и удовлетворение нужд

своих работников.,

Американские и западноевропейские коллеги определяют финансовый менеджмент как управление финансами фирмы, имеющее, главной своей целевой функцией максимизацию курса акций, чистой прибыли на акцию, имущества акционеров, чистых активов в расчете на акцию, прибыли — возможны варианты. В условиях же российского рынка надо, как говорится, «брать шире»: финансовый менеджмент дает необходимый набор методов для достижения тех целей, которые данное предприятие само перед собой ставит. Главное — выбрать методы, соответствующие этой цели, а не противоречащие ей, и суметь их применить.

Вопреки, мнению оппонентов, другие воспринимают, финансовый менеджмент с позиции критериев принятия финансовых решений, признавая, что главные принципы и методы финансового менеджмента носят универсальный характер.

Владея логикой функционирования финансового механизма предприятия не только на уровне науки, но и как искусством, финансовый менеджер осуществляет свои профессиональные обязанности по финансированию деятельности предприятия, по сочетанию стратегии и тактики, по внутреннему финансовому контролю, по финансовой стороне эксплуатации активов и т.п.

Разумеется, все эти аспекты деятельности финансового менеджера должны быть проникнуты заботой о минимизации налогообложения, о разумном снижения рисков и защите имущества фирмы. Владея логикой функционирования финансового механизма предприятия не только на уровне науки, но и как искусством, финансовый менеджер осуществляет свои профессиональные обязанности по финансированию деятельности предприятия, по сочетанию стратегии и тактики, по внутреннему финансовому контролю, по финансовой стороне эксплуатации активов и т.п.

Разумеется, все эти аспекты деятельности финансового менеджера должны быть проникнуты заботой о минимизации налогообложения, разумном снижения рисков и защите имущества фирмы.

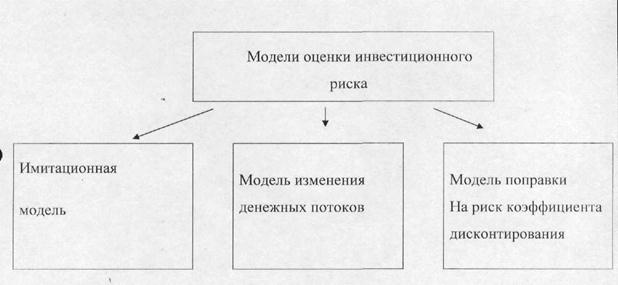

Модели оценки инвестиционных рисков. Риск и доходность в финансовом менеджменте рассматриваются как две взаимосвязанные категории. В наиболее общем виде под инвестиционным риском понимают вероятность возникновения убытков или недополучения доходов от реализации инвестиционного решения по сравнению с прогнозируемым вариантом. В частности, инвестиционный риск может быть определен как уровень конкретной финансовой потери, выражающейся в возможности. не достичь поставленной цели, неопределенности прогнозируемого результата, субъективности оценки прогнозируемого результата. В современной методике существуют несколько моделей оценки инвестиционного риска (рис.14.1).

Рис. 13.1. Модели оценки инвестиционного риска.

Раскроем содержание основных моделей оценки инвестиционного риска.

1. Имитационная модель оценки риска связана с корректировкой денежных потоков и последующим расчетом NPV (чистой приведенной стоимости) для всех вариантов.

Чистая приведенная стоимость - экономическая стоимость проекта, рассчитанная путем суммирования его издержек и доходов, которые он будет приносить в течение всего времени функционирования, и вычитания первой суммы из последней. Если в результате NPV оказывается положительной, проект должен быть прибыльным. Метод основан на сопоставлении величины исходных инвестиций с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента, устанавливаемого аналитиком самостоятельно, исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый капитал.

По каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный и оптимистический; по каждому варианту определяется соответствующий показатель чистой приведенной стоимости {NPV), далее для каждого проекта рассчитывается размах вариации этого показателя (NPV) как разница между показателями оптимистического и пессимистического вариантов. Из двух сравниваемых проектов более рискованным считается тот, у которого размах вариации показателя чистой приведенной стоимости (NPV) больше.

Имитационную модель оценки риска представим в виде:

R(NPV) = NPVo-NPVp, где R (NPV) -размах вариации;

NPVo - чистая приведенная стоимость при оптимистическом варианте;

NPVp - чистая приведенная стоимость при пессимистическом варианте. Если Ra (NPV) R > b(NPV), то принимается проект В.

Пример. Фирма должна выбрать один из двух альтернативных

проектов. Известно, что чистая приведенная стоимость проекта А при оптимистическом прогнозе составит 0,54 тыс. долл., при пессимистическом 0,23 тыс. долл.; а чистая приведенная стоимость проекта В при оптимистическом варианте 0,52 тыс. долл. Тогда:

Размах вариации для проекта А составит:

0,54-0,23-0,32. Размах вариации для проекта В составит:

0,52-0,27-0,25.

В этом случае проект В является более предпочтительным, так как проект А, считается более рисковым.

2.Методика изменения денежных потоков предполагает оценку вероятности появления заданной величины денежных поступлений для каждого года и каждого проекта. После этого составляются новые проекты на основе откорректированных с помощью понижающих коэффициентов денежных потоков и для них рассчитываются показатели чистой приведенной стоимости (NPV). Предпочтение отдастся проекту, откорректированный денежный поток которого имеет наибольшее значение показателя NPV.

Изменения денежных потоков отразим формулой:

NPV--I+ INn*Qn/(l+i),

где NPV - чистая приведенная стоимость, рассчитанная на скорректированных с учетом риска денежных потоках; TNn - прибыль периода;

Qn - вероятность получения прибыли в данном периоде; I - инвестиции; п - число периодов; i - ставка дисконтирования. Если NPVa > NPVb, to принимается проект А.

Пример: Если вероятность получения прибыли для проекта А в первом

году составляет 90 % (=0,9), а во втором 80 % (=0,8); для проекта В — 70 % и 90 % соответственно, то, используя данные предыдущего примера, получим:

скорректированная на риск чистая приведенная стоимость проекта А равна:

-2,5+ (1,1 * 0,9) / (1+0,1) + (2,42* 0,8) /(1 + 0,1) = 0

для проекта В:

- 6,5 + (3,3 * 0,7) / (1 + 0,1) + (4,84 * 0,9) / (1 + 0,1) = - 0,8 (тыс. долл.).

Очевидно, что с учетом вероятности поступления денежных потоков проект В является более рисковым и даже убыточным, поэтому принимается проект А.

3. Методика поправки па риск коэффициента дисконтирования предполагает, что к безрисковому коэффициенту дисконтирования добавляется премия за риск и рассчитывается чистая приведенная стоимость проекта (NPV) с полученным новым коэффициентом дисконтирования. Проект с большим показателем чистой приведенной стоимости (NPV) считается наиболее предпочтительным.

Методику поправки на риск коэффициента дисконтирования представим следующим образом:

Если NPVa (ia) > NPVb (iB), то принимается проект А,

где NPVa (ia) - чистая приведенная стоимость проекта А, рассчитанная по скорректированной на риск ставке дисконтирования;

NPVb (jb) - чистая приведенная стоимость проекта В, рассчитанная по скорректированной на риск ставке дисконтирования;

I = CC+ премия за риск, где СС - стоимость капитала.

Пример. Если известно, что вложения в проект А более рискованны, чем инвестиции в проект В, то при расчете чистой приведенной стоимости

проекта А применяется более высокая ставка дисконтирования, например участники сделки могут определить премию за риск инвестирования в размере 5 %, тогда как ставка дисконта для проекта В осталась на уровне 10%. Следовательно, ставка дисконтирования для проекта А будет равна:

10%+ 5%- 15%,

а чистая приведенная стоимость проекта А, рассчитанная по скорректированной на риск ставке дисконтирования, составит:

-2,5+ (1,1/(1 +0,15)) + (2,42/(1 +0,15) = 0,2 (тыс. долл.). Если мы вспомним, что чистая приведенная стоимость проекта В, рассчитанная по ставке дисконта 10 %, была равна 0,5 тыс. долл., то очевидно, что более прибыльным является проект В.

На практике для оценки уровня инвестиционного риска широкое применение нашли многолетние исследования ученых, которые выявили характерные особенности инвестиционных рисков для различных классов инвестиционных решений и соответствующие им уровни доходности.

Согласно международной практике, на стадии инвестиционного проектирования осуществляется разработка предварительного бизнес-плана проекта по стандартной схеме, в котором также обосновываются возможные способы измерения и пути снижения вероятных рисков проекта (в частности, варианты включения его в инвестиционный портфель или объединения с другим проектом). Значимость этого требования настолько велика в судьбе проекта, что в мировой практике существует требование обязательного участия на этой стадии инвестиционного проектирования высшего менеджмента фирмы.

Подготовка бизнес-плана проекта завершается обоснованием его технико-экономической, социальной и финансовой приемлемости, т. е. оценкой эффективности данного инвестиционного проекта.

Третья стадия — оформление инвестиционного проекта и оценка его технико-экономической, социальной и финансовой приемлемости, т, е. оценка эффективности инвестиционных проектов.

Тема 14. Методический инструментарий формирования

инвестиционной стратегии.

Финансовая активность предприятия определяется, прежде всего, объемами средств, которые оно может привлечь. Однако привлечение средств не самоцель. Объемы привлекаемых средств зависят не только от состояния рынка, но и от инвестиционных потребностей предприятия. В этой связи выделяются следующие понятия:

• инвестиционные ресурсы предприятия – это средства, которые имеются в распоряжении предприятия, т.е. располагаемые ресурсы, полученные из всех источников предприятия;

• инвестиционный потенциал предприятия – ресурсы, которые оно может мобилизовать на финансовом рынке;

• инвестиционные потребности – объем средств, необходимый всем подразделениям предприятия для осуществления комплексной инвестиционной программы;

• инвестиционная программа – разработанная в рамках финансовой стратегии предприятия программа, включающая направления, сроки и объемы инвестиций по всем проектам;

• потребность предприятия в инвестиционных ресурсах – разность между инвестиционными потребностями и инвестиционными ресурсами предприятия.

То есть:  , где:

, где:

ПРК – потребность в инвестиционных ресурсах;

∑ИП – инвестиционные потребности всех подразделений предприятия;

∑ИР – инвестиционные ресурсы всех подразделений предприятия;

i = 1,..., N; N – число подразделений, имеющих инвестиционные потребности;

j = 1,..., М; М – число подразделений предприятия, имеющих свободные инвестиционные ресурсы.

Если  , то ситуация для осуществления инвестиционной программы благоприятна, и величина, равная

, то ситуация для осуществления инвестиционной программы благоприятна, и величина, равная  где ИПТ – инвестиционный потенциал предприятия, может рассматриваться в виде мобильного резерва или страхового запаса (СЗ) предприятия.

где ИПТ – инвестиционный потенциал предприятия, может рассматриваться в виде мобильного резерва или страхового запаса (СЗ) предприятия.

Таким образом, одним из основных факторов при разработке финансовой стратегии предприятия является определение основных инвестиционных потребностей, на основе которых выявляется потребность в ресурсах и, соответственно, разрабатывается кредитная стратегия предприятия.

Составляющие инвестиционного портфеля. В соответствии с принятыми в мировой практике положениями любая совокупность инвестиционных ценностей, находящихся в собственности одного инвестора, называется инвестиционным портфелем. Составляющими инвестиционного портфеля являются инвестиционные ценности различных видов. Каждый вид имеет отличительные черты, но перед тем как охарактеризовать эти виды, классифицируем их следующим образом:

• по степени материализации: материальные, нематериальные;

• по отдаленности возврата вложенных средств: краткосрочные, среднесрочные и долгосрочные;

• по степени риска: высокого риска, среднего риска, низкого риска;

• по объему требуемых инвестиционных ресурсов: дорогостоящие, средней стоимости, дешевые;

• по целевому использованию: спекулятивные, прямого участия; Рассмотрим виды классификации более подробно.

Степень материализации позволяет различать такие инвестиционные ценности как права, технологии, интеллектуальный потенциал персонала в качестве нематериальных инвестиционных ценностей, с одной стороны, и недвижимость, оборудование в качестве материальных инвестиционных ценностей – с другой.

Отдаленность возврата вложенных средств – классификатор, позволяющий с определенной вероятностью прогнозировать срок возврата средств и, как следствие, формировать план финансовых потоков предприятия.

Степень риска позволяет инвестору устанавливать приемлемую плату за риск или определенный уровень дохода при вложении в конкретную инвестиционную ценность. Причем высокорискованные инвестиции, как правило, называются венчурами. Инвестиции среднего риска – это наиболее распространенная и многочисленная группа, к которой относятся практически все корпоративные ценные бумаги, типовые инвестиционные проекты, а также инвестиции в переподготовку персонала. Низкорискованные инвестиционные ценности – государственные ценные бумаги, объекты тезаврации и др.

Расчет объема требуемых инвестиционных ресурсов производится на этапе оценки инвестиционных возможностей инвестора. Он позволяет разделить объекты на приемлемые и неприемлемые для инвестиций по объемам требуемых ресурсов для конкретного инвестора.

Целевое использование инвестиционных ценностей может быть охарактеризовано следующим образом. Спекулятивные инвестиционные ценности используются для перепродажи. В этом случае приобретаемая инвестиционная ценность удерживается в руках инвестора сколь угодно долгий срок, по истечении которого она может быть продана по цене более высокой, чем цена приобретения (например, акции предприятий – голубых фишек). При этом инвестор не принимает непосредственного участия в изменении рыночной стоимости данной инвестиционной ценности. С другой стороны, инвестиционные ценности прямого участия позволяют инвестору оказывать влияние на изменение их рыночной стоимости (собственный инвестиционный проект, акции дочерних предприятий и т.д.).

Предложенная классификация является достаточно общей для всех видов инвестиций, поэтому целесообразно использование ее для целей управления инвестиционным портфелем предприятия. Как уже отмечалось, по видам инвестиции делятся на реальные, финансовые и интеллектуальные.

Структура портфеля. Главная цель инвестиционной стратегии предприятия заключается в формировании инвестиционного портфеля, который представляет собой диверсифицированную совокупность вложений в различные виды активов (рис. 14.1). Портфельная стратегия является неотъемлемой частью стратегии финансов хозяйствующего субъекта, которая включает в себя такие мероприятия, как размещение капитала и ресурсов, их продажа или приобретение. Портфельная стратегия создает условия для роста накоплений за счет внешних субъектов вложений.

Рис. 14.1. Структура инвестиционного портфеля

Рис. 14.1. Структура инвестиционного портфеля

Портфель – собранные воедино различные инвестиционные ценности, служащие инструментом для достижения конкретной инвестиционной цели. Формируя портфель, инвестор исходит из своих «портфельных соображений», которые представляют собой желание владельца средств иметь их в такой форме и в таком месте, чтобы они были безопасными, ликвидными и высокодоходными.

Поэтому основными принципами формирования инвестиционного портфеля являются безопасность и доходность вложений, их стабильный рост, высокая ликвидность. Под безопасностью понимаются неуязвимость инвестиций от потрясений на рынке инвестиционного капитала и стабильность получения дохода.

Ликвидность инвестиционных ценностей – это их способность быстро и без потерь в цене превращаться в наличные деньги. Как правило, наиболее низкой ликвидностью обладает недвижимость.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как тем, кто предпочитает надежность, будут предлагать высокую цену. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которые он будет использовать. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск потерь вкладчика до минимума и одновременно увеличить его доход до максимума.

Методом снижения риска крупных потерь служит диверсификация портфеля, т. е. вложение средств в проекты и ценные бумаги с различными уровнями надежности и доходности. Риск снижается, когда вкладываемые средства распределяются между множеством разных видов вложений. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одному элементу портфеля будут компенсироваться высокими доходами по другому. Минимизация риска достигается за счет включения в портфель множества различных элементов, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности.

Оптимальное количество элементов портфеля зависит от возможностей инвестора, наиболее распространенная величина – от 8 до 20 различных элементов инвестиционного портфеля.

Управление портфелем представляет собой процесс реализации определенных связей между всеми его элементами. С этих позиций понятие «управления портфелем» можно описать следующим образом: управление портфелем – определение, установление, регулирование и развитие соотношений между элементами портфеля, обеспечивающих достижение поставленных перед ним целей.

На практике успешность управления портфелем зависит от того, насколько велики ресурсы, позволяющие достичь поставленной перед ним цели, и как они используются. Как следствие, возникает проблема оптимального размещения ограниченного объема ресурсов. Однако в общем случае проблема оптимального распределения ресурсов между инвестиционными ценностями является частью инвестиционной стратегии предприятия.

Управление – чрезвычайно сложный вид деятельности в любой области народного хозяйства. Управление инвестиционным портфелем в этом смысле не исключение. Поскольку процесс формирования и последующей реструктуризации портфеля представляет собой не одномоментную, а растянутую во времени деятельность, то, по нашему мнению, управление портфелем является инвестиционным процессом. В этой связи принцип системности по отношению к управлению инвестиционным процессом, т. е. взгляд на него как на систему, вполне естествен. Отсюда вытекает возможность декомпозиции и структуризации процесса управления инвестиционным портфелем.

При рассмотрении или изучении любых процессов можно выделить ряд подходов к изучаемому явлению. Наиболее распространенные из них: функциональный, динамический, предметный.

Функциональный подход предполагает рассмотрение основных функций управления (видов управленческой деятельности) (рис. 14.2).

Функции управления считаются центральным понятием: они выполняются на всех уровнях управленческой деятельности, в каждой фазе реализации проекта, для всех его процессов и управляемых объектов (элементов). Последовательность функций управления образует своеобразный цикл.

Обычно, анализ состояния портфеля требуется, если появляется необходимость вмешаться в инвестиционный цикл. С анализа начинается вся работа над портфелем. Анализируются все характеристики портфеля: степень материализации, отдаленность возврата вложенных средств, степень риска, объем требуемых инвестиционных ресурсов, целевое использование.

Рис. 14.2. Цикл управления предприятием

Рис. 14.2. Цикл управления предприятием

Динамический подход к управлению портфелем предполагает рассмотрение основной деятельности по реализации инвестиционной стратегии в качестве продолжительного процесса. Этот подход связан с логикой осуществления мероприятий в рамках управления инвестиционным портфелем. Укрупненно эти процессы таковы: анализ проблемы, разработка концепции портфеля, базовое и детальное планирование, формирование портфеля, реструктуризация, ликвидация портфеля.

Следует отметить, что деятельность по осуществлению мероприятий в рамках инвестиционной стратегии реализуется на разных уровнях и в различных подразделениях предприятия, поэтому она сама нуждается в управлении. В этом также проявляются свойства управления инвестиционным портфелем как системы.

Система управления реализацией стратегии – это процесс, который, как и сама реструктуризация портфеля, нуждается в руководстве. Следует подчеркнуть, что одним из аспектов, определяющих эффективность управления портфелем, является использование системного подхода и специально разработанной методологии.

Обобщая сказанное о функциях управления можно кратко резюмировать особенности их выполнения, которые должны обеспечить высокую эффективность управления портфелем:

• всеобъемлемость, т.е. максимальный охват всех уровней и всех элементов процесса управления портфелем;

• непрерывность выполнения мероприятий на всех этапах управления им.

Выполнение этих требований сопряжено со значительными усилиями и финансовыми затратами. Поэтому на практике приходится ограничивать управленческую деятельность, чтобы она не превратилась в самоцель и не разорила инвестора. Обеспечение рационального выполнения функций управления портфелем – задача как методологии управления инвестиционным процессом, так и управляющих предприятия.

Инвестиционная привлекательность предприятия. Конкуренция как неотъемлемый элемент рыночных отношений предполагает не только определенный экономический динамизм, но и его обратную, негативную сторону – стагнацию производства. Условия функционирования любого субъекта рыночных отношений таковы, что ему самому приходится решать проблему привлечения оборотных средств для возобновления нормального процесса функционирования. В этом случае субъект рыночных отношений становится заемщиком и обращается к другой стороне – кредитору, который обладает надлежащими ресурсами.

При размещении денежных средств их владелец всегда стремится обезопасить себя от возможных потерь, которые могут быть вызваны невозвратом вложенных сумм. Возможность потери вложенных средств или их части называется риском невозврата ссуды. Задача кредитора – минимизировать вероятные потери (риски). В этой связи перед кредитором возникает задача тщательного отбора потенциальных контрагентов.

Наиболее распространенные в практике зарубежных кредиторов (корпораций-инвесторов либо банков) мероприятия, направленные на снижение кредитного риска, таковы:

1. Оценка инвестиционной привлекательности заемщика. В практике зарубежных кредиторов все большее распространение получает метод, основанный на балльной оценке ссудополучателя. Этот метод предполагает определение рейтинга заемщика. Критерии, по которым производится оценка заемщика, строго индивидуальны для каждого кредитора, базируются на его практическом опыте и периодически пересматриваются.

2. Уменьшение размеров выдаваемых одному заемщику кредитов. Этот способ применяется, когда кредитор не полностью уверен в достаточной инвестиционной привлекательности клиента.

3. Страхование кредитов. Страхование кредита предполагает полную передачу риска его невозврата организации, занимающейся страхованием. Все расходы, связанные со страхованием, как привило, относятся на ссудополучателей.

4. Привлечение достаточного обеспечения. Такой метод практически гарантирует кредитору возврат выданной суммы и получение процентов. Приоритет при защите от риска невозврата ссуды отдается не привлечению достаточного обеспечения, предназначенного для покрытия убытков, а анализу инвестиционной привлекательности заемщика, направленному на недопущение этих убытков, поскольку ссуда выдается в расчете на то, что она будет возвращена в соответствии с кредитным договором.

5. Выдача дисконтных ссуд. Дисконтные ссуды лишь в небольшой степени позволяют снизить риск невозврата. Такой способ предоставления кредитов гарантирует как минимум получение платы за кредит, а вопрос о ее возврате остается открытым, если не используются другие методы предупреждения и минимизации рисков.

Для характеристики надежности заемщика используется понятие инвестиционной привлекательности, с помощью которой можно классифицировать заемщиков и распределять их по группам, в зависимости от целей кредитора. Таким образом, инвестиционная привлекательность – это совокупность значений определенных показателей формальной и неформальной оценки различных аспектов деятельности заемщика.

Совокупность показателей, выбираемая для оценки инвестиционной привлекательности, зависит от многих условий, среди которых можно выделить несколько основных:

• кредитная и коммерческая репутация заемщика;

• характер деятельности заемщика;

• сумма кредита;

• цель кредита.

Рассмотрим выбор инвестиционной стратегии на примере.

В текущих условиях ООО «ВЕГА» для расширения бизнеса и с учетом стратегических задач планирует осуществление нескольких инвестиционных проектов.

Сущность Проекта 1 заключается в подготовке вспомогательного производства для изготовления полуфабрикатов. В складывающихся условиях Проект 1 является планово затратным, поскольку его цель – обеспечение других производств необходимыми комплектующими. Общая стоимость проекта составляет 1 500 тыс. руб. (с учетом дисконтирования), он является наиболее дорогостоящим из рассматриваемых. Основные инвестиции предполагается осуществить на начальном этапе, а затем текущие затраты будут практически полностью покрываться за счет трансфертных цен.

Таким образом, Проект 1 – наименее прибыльный и сам по себе, на первый взгляд, экономически нецелесообразный, в рамках инвестиционной стратегии является неотъемлемой частью всего производственного комплекса.

Проект 2 по общей дисконтированной сумме затрат может считаться средним, поскольку совокупная сумма чистых затрат составляет 680 тыс. руб. и эти затраты осуществляются в первые три периода инвестирования, а начиная с четвертого периода данный проект выходит на самоокупаемость и начинает приносить достаточную прибыль.

Суть данного проекта заключается в производстве самостоятельного вида продукции, который необходим для реализации программы диверсификации деятельности предприятия. Основными статьями затрат по данному проекту являются: приобретение оборудования, закупка сырья, шеф-монтаж оборудования, а также расходы на персонал. Основные текущие затраты по данному проекту будут распределены в следующей пропорции (рис. 15.1).

Рис 14.3.. Структура текущих затрат по Проекту 2

Как видно из рис. 14.3.. наиболее существенной статьей текущих затрат являются затраты на сырье и материалы, однако в соответствии с инвестиционной стратегией все затраты должны окупиться за счет доходов от реализации данного вида продукции.

Таким образом, в рамках инвестиционной стратегии Проект 2 должен добавить стабильности всему бизнесу ООО «ВЕГА».

Проект 3 является наиболее доходным из всех планируемых к осуществлению. При чистых дисконтированных затратах 400 тыс. руб. проект в рассматриваемый период может принести чистый доход в размере 270 тыс. руб., что фактически позволяет признать его самым быстроокупаемым и наиболее инвестиционно привлекательным. Рентабельность инвестиций составит около 70%, что даже по меркам рисковой переходной экономики является достаточно высоким показателем.

Таким образом, Проект 3 осуществляется в основном для поддержания высокой средней ликвидности инвестиционного портфеля ООО «ВЕГА», его суть заключается в создании сети торговли предметами повышенного спроса. При реализации данного проекта необходимо учитывать возможные воздействия со стороны конкурентов, т.е. необходимо осуществление дополнительных нефинансовых мероприятий.

Итак, в рамках инвестиционной стратегии данный проект может рассматриваться как основной источник окупаемости совокупных инвестиций.

Проект 4 представляет собой стандартную процедуру осуществления краткосрочных финансовых вложений. То есть данный проект направлен на повышение доходности инвестиций при достижении приемлемого уровня риска.

Данный проект может быть охарактеризован как умеренный с точки зрения соотношения риск/доходность. Тем не менее, данный проект в совокупности с другими проектами позволяет сформировать достаточно сбалансированный инвестиционный портфель ООО «ВЕГА».

В соответствии с инвестиционными условиями и рассчитанными потребностями в финансировании могут быть сформулированы основные направления кредитной стратегии ООО «Синтез». В рамках кредитной стратегии мы считаем целесообразным определить основные источники финансирования и составить программу финансирования на рассматриваемый период.

Основными источниками привлечения финансовых ресурсов в таком объеме и на такой длительный срок в России могут быть:

• долгосрочное финансирование банком под государственные гарантии;

• привлечение финансовых ресурсов за счет выпуска акций.

Наиболее привлекательным вариантов выглядит следующий: увеличение уставного капитала в 2 раза, т.е. размещение акций на сумму 200 тыс. руб., размещение облигаций сроком на 5 лет на сумму 500 тыс. руб. и привлечение кредита на сумму 600 тыс. руб. сроком на 3 года. В этом случае проценты за кредит составят 90 тыс. руб., что позволит сократить потребности во внешнем финансировании и выйти на уровень самоокупаемости к третьему году осуществления инвестиционных программ.

В рассматриваемом случае необходимо заранее уведомить потенциальных акционерах о возможной невыплате дивидендов по акциям в первые три периода реализации инвестиционной программы. В частности, это можно продекларировать при распространении инвестиционного меморандума, предваряющего эмиссию, а также при презентации проспекта эмиссии.

В соответствии с рассмотренными условиями привлечения средств был сформирован следующий график привлечения финансовых ресурсов (табл. 8). Как видно из таблицы, наиболее критичным для ООО «ВЕГА» является первый период осуществления инвестиционной программы.

Таблица 8

График привлечения финансирования для осуществления инвестиционной программы ООО «ВЕГА» (в тыс. руб.)

| Периоды | |||

| Сумма |

Таким образом, реализация предлагаемой схемы финансирования инвестиций позволит наиболее полно использовать эффект финансового рычага, а также осуществить все запланированные инвестиции в полном объеме и под приемлемые проценты.

Обеспечение инвестиционной привлекательности в рамках финансовой стратегии осуществляется за счет положительной динамики рентабельности активов, а также собственного капитала. При благоприятном стечении обстоятельств убытки могут быть минимизированы уже в третий период реализации финансовой стратегии.

Итак, на основе инвестиционной стратегии была разработана кредитная стратегия ООО «ВЕГА», которые в совокупности позволят повысить не только доходность бизнеса, но и ликвидность активов, а также увеличить собственный капитал, снизить риск убытков за счет диверсификации всех направлений бизнеса ООО «ВЕГА».

[1] Общая теория денег и кредита: Учеб. / Под ред. Е.Ф.Жукова. - М.: Банки и биржи: ЮНИТИ, 2003. – C.115,116

[2] Стоянова Е.С. Финансовый менеджмент. - М.: Перспектива, 2006.-С.67-70.

[3] Поляк Г.Б. Финансовый менеджмент: Учебник для ВУЗов.- М.: ЮНИТИ-ДАНА, 2003.- С.112-114

[4] Финансовый менеджмент: руководство по технике эффективного менеджмента. – М.: Корпорация "Карана", 2003. – С.67

[5] Крутик А.Б., Хайкин М.М. Основы финансовой деятельности предприятия: Учеб. пособие. – 2-е изд., перераб. и доп. – СПб.: Бизнес-пресса, 2005. – С.105,106

[6] Общая теория финансов: Учеб. / Л.А.Дробозина, Ю.Н.Константинова, Л.П.Окунева и др. Под ред. Л.А. Дробозиной. - М.: Банки и биржи: ЮНИТИ, 2004. – C.89,90

[7] Романовский М.В.Финансы и кредит: Учебник - М.: Юрайт-Издат,2004.- C.221,222

[8] Финансовый менеджмент: Учебник для вузов/ Г.Б. Поляк, И.А. Акодис и др.; Под ред. проф. Г.Б. Поляка. – М.: Финансы, ЮНИТИ, 2004. – C.98

[9] Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. – М.: Издательство “ДИС”, НГАЭиУ, 2004. – C.114,115

Поиск по сайту: