|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

ТЕМА 9. УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

1. Ризики у фінансово-господарській діяльності суб'єктів господарювання.

2. Основи формування моделі управління фінансовими ризиками суб'єкта господарювання.

3. Основні методи нейтралізації фінансових ризиків у підприємницькій діяльності суб'єкта господарювання.

9.1. Ризики у фінансово-господарській діяльності суб'єктів господарювання

Адекватність та ефективність моделі фінансового менеджменту на підприємстві потребам ринкового середовища передбачає органічну інтеграцію до структури такої моделі функціонально-організаційного блоку, на який буде покладено завдання управління сукупністю ризиків, що виникають у процесі здійснення операційної, інвестиційної та фінансової діяльності суб'єктом господарювання, при цьому управління такими ризиками спрямоване, перш за вcе, на забезпечення стабільності фінансово-господарської діяльності суб'єкта господарювання, а також підтримання належного рівня його конкурентоспроможності у короткостроковій та довгостроковій перспективах, досягнення таких цілей можливе за умови виконання наступних вимог, зокрема: (1) належне обґрунтування управлінських фінансових рішень та оцінка рівня ризику, який пов'язаний із виконанням таких рішень, (2) визначення та аналізу взаємозв'язку між ідентифікованим ризиком та іншими параметрами фінансово-господарської діяльності суб'єкта господарювання, (3) обґрунтування доцільності прийняття ризику та розрахунок максимальної величини утримання ризику, (4) пошук методів нейтралізації ризику та оцінки їх ефективності для кожної окремої господарської операції та/або їх сукупності і, нарешті, (5) забезпечення уникнення, покриття або ж перерозподілу ризиків підприємницької діяльності суб'єкта господарювання у просторі та часі.

Зважаючи на той факт, що джерелом усієї сукупності ризиків, що формуються в результаті здійснення операційної, інвестиційної та фінансової діяльності суб'єктом господарювання, являється будь-яке управлінське фінансове рішення щодо тієї чи іншої господарської операції, яка здійснюється в рамках згаданих вище напрямків діяльності підприємства, управління ризиками є об'єктивною необхідністю та обов'язковою умовою ефективності моделі фінансового менеджменту на підприємстві. У свою чергу, ефективність та результативність моделі управління фінансовими ризиками підприємства в ринкових умовах господарювання безпосередньо залежить від рівня адекватності фінансово-математичного, інформаційно-методологічного, а також нормативно-правового забезпечення такої моделі. при цьому, у якості забезпечення потреб моделі управління фінансовими ризиками необхідно розуміти сукупність інформаційних каналів, механізмів та форм первинного зведення, узагальнення та обробки фінансової інформації з метою покриття потреб виявлення, ідентифікації, оцінки та нейтралізації фінансових ризиків в операційній, інвестиційній та фінансовій діяльності суб'єкта господарювання.

Здійснення підприємницької діяльності, при цьому не залежно, чи здійснюються господарські операції суб'єкта господарювання в рамках операційної, або інвестиційної, або ж фінансової діяльності нерозривно пов'язано із таким явищем як невизначеність, тобто не можливості спрогнозувати майбутність наслідки здійснення тієї чи іншої господарської операції із 100-відсотковою достовірністю. Однак це не є підставою для відмови від зорієнтованих на перспективу напрямків управління фінансами суб'єктів господарювання, при цьому слід чітко усвідомлювати, що, наприклад, планування та прогнозування є об'єктивною необхідністю побудови ефективної моделі фінансового менеджменту на підприємстві, оскільки наявність ефекту невизначеності та її вплив на формування сценарію фінансово-господарської діяльності підприємства не означає, що суб'єктам господарювання не доцільно здійснювати її планування та прогнозування на майбутні періоди.

Невизначеність при здійсненні господарських операцій суб'єктом господарювання в раках операційної, інвестиційної та фінансової діяльності свідчить про наявність ймовірності відхилення кінцевого результату від очікуваної величини, при цьому таке відхилення може мати як позитивний, так і негативний ефект. У свою чергу, ймовірність виникнення будь-яких відхилень, незалежно від того, позитивні чи негативні це відхилення, від очікуваного рівня фінансових показників прийнято визначати як ризик, що дозволяє стверджувати, що невизначеність, притаманна реалізації тих чи інших господарських операцій суб'єкта господарювання, формує його сукупний ризик, який, у свою чергу, складається із сукупності окремих видів ризиків.

Існування невизначеності при прийнятті управлінських фінансових рішень, а також ризику, що пов'язаний із їх виконанням, постає об'єктивна проблема формування адекватної системи виявлення, ідентифікації, оцінки та нейтралізації відповідних ризиків реалізації операційної, інвестиційної та фінансової діяльності суб'єкта господарювання - моделі управління ризиками (Risk Management Model), у тому числі фінансовими. У той же час, ефективність моделі управління ризиками суб'єкта господарювання передбачає чітке усвідомлення основних функціонально-організаційних питань, пов'язаних із практичним провадженням такої модель, у тому числі:

класифікація основних ризиків підприємства, пов'язаних із здійсненням його операційної, інвестиційної та фінансової діяльності;

структурування сукупного ризику суб'єкта господарювання;

ідентифікація основних фінансово-математичних моделей та методів кількісної оцінки рівня ризику, а також обґрунтування доцільності використання окремих фінансових показників та коефіцієнтів для аналізу конкретного виду ризику суб'єкта господарювання;

визначення та зведення основних критеріїв прийняття управлінських фінансових рішень в умовах невизначеності тощо.

Об'єктивна необхідність дослідження та вивчення сукупного ризику суб'єкта господарювання пояснюється тим фактом, що будь-яка операційна, інвестиційна та фінансова діяльність такого суб'єкта господарювання у ринковому середовищі здійснюється виключно в умовах загрози формування негативних фінансових результатів -збитків, це, у свою чергу, дозволяє говорити про існування своєрідних центрів формування ризиків (аналогічно до центрів затрат суб'єкта господарювання - див. Тема 5), на основі яких можна структурувати три узагальнюючі рівні (напрямки) центрів формування ризику.

Центр формування ризику - системоутворююча сукупність факторів формування ризиків суб'єкта господарювання при здійснення господарських операцій в рамках операційної, інвестиційної та фінансової діяльності, їх якісних характеристик, також визначення основних їх кількісних параметрів.

Формування класифікаційних ознак на основі наведеного вище структурування ризиків суб'єкта господарювання дозволяє виділити у структурі сукупного ризику наступні основні його види (групи):

операційних ризик (operating risk), формування якого притаманне господарським операціям які реалізуються в межах операційної діяльності суб'єкта господарювання;

інвестиційний ризик (investing risk), формування якого притаманне господарським операціям, які реалізуються в межах інвестиційної діяльності суб'єкта господарювання;

фінансовий ризик (financing risk), формування якого притаманне господарським операціям які реалізуються в межах фінансової діяльності суб'єкта господарювання.

відповідно, сукупний ризик суб'єкта господарювання відповідатиме сумарній величині ризиків по кожному центру (напрямку) їх формування - операційного, інвестиційного та фінансового ризиків.

так, операційні ризики формуються як наслідок прийняття управлінських рішень, пов'язаних із здійсненням основних діяльності, у тому числі господарські операції у виробничій сфері, постачанні сировини та збуті готової продукції.

У свою чергу, інвестиційний ризик отримання збитків формується при здісненні системоутворюючої сукупності господарських операцій з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, які не є еквівалентами грошових коштів - інвестиційної діяльності.

Фінансовий ризик суб'єкта господарювання пов'язаний із управлінськими рішеннями щодо покриття потреби підприємства у капіталі для фінансування операційної та інвестиційної діяльності. Таким чином, фінансовий ризик безпосередньо пов'язаний із формуванням структури капіталу підприємства.

Слід наголосити, що ризик, пов'язаний із будь-якими управлінськими фінансовими рішеннями зводиться, переважно, до кількісної оцінки впливу невизначеності на фінансування суб'єкта господарювання - покриття його потреби у капіталі, таким чином можна говорити, що сукупність ризиків з достатнім рівнем достовірності можна звести системи фінансових ризиків, що дозволяє нам надалі використовувати паралельно такі терміти як модель управління ризиками та модель управління фінансовими ризиками як поняття із однорідним функціонально-організаційним навантаженням.

Формування моделі управління ризиками суб'єкта господарювання, забезпечення її адекватності та ефективності передбачає використання у якості функціонально-організаційного блоку системи методів кількісної оцінки ризиків суб'єкта господарювання. Слід відмітити, що використання фінансово-математичних методів кількісної оцінки ризиків суб'єкта господарювання тісно пов'язано із системою показників та факторів, що визначають параметри реалізації моделі управління ризиками.

У сучасній практиці корпоративних фінансів для кількісної оцінки сукупного ризику та окремих його складових можуть використовуватися ціла сукупність різноманітних фінансово-математичних моделей, найбільш розповсюдженими серед яких є наступні:

середнє квадратичне відхилення або дисперсія очікуваної величини цільового показника –

a - середнє квадратичне відхилення або абсолютна величини ризику;

а2 - дисперсія;

Хі - абсолютне значення цільового показника в і - ому періоді;

Х - очікувана величина цільового показника (розраховується як математичне очікування абсолютних значень цільових показників за п періодів);

n - кількість періодів, що аналізуються і передують плановому.

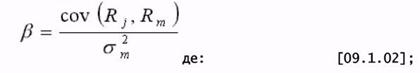

для кількісної оцінки ризиків, пов'язаних із активами, що мають активний ринок обігу, наприклад, цінні папери, може використовуватися коефіцієнт 3 (див. модель шарпа (Sharpe) або САРМ) –

3 - коефіцієнт 3 - використовується у якості кількісної оцінки системного (ринкового) ризику (market risk);

cov (RJ, Rm) - коваріація між Rj та Rm;

Rj - очікувана величина цільового показника для j - ого активу;

Rm - очікувана величина цільового показника для ринку даного активу;

32т - дисперсія.

Обґрунтування, прийняття та виконання управлінських фінансових рішень в рамках моделі управління ризиками суб'єкта господарювання має відповідати певних критеріям, що корелюють із відповідними цілями фінансово-господарської діяльності суб'єкта господарювання, зафіксованими у його статутних документах, а також його корпоративній та фінансовій стратегіям, так, перш ніж структурувати базові критерії прийняття управлінських фінансових рішень в умовах невизначеності, доцільно нагадати основні цілі підприємницької діяльності, яким підпорядкована операційна, Інвестиційна та фінансова діяльність суб'єкта господарювання, зокрема:

максимізація добробуту власників (shareholder value maximization);

максимізація ринкової вартості підприємства (firm value maximization);

підтримання конкурентоспроможності суб'єкта господарювання у короткостроковому та довгостроковому періодах;

забезпечення належного рівня ліквідності та платоспроможності суб'єкта господарювання з метою попередження фінансової неспроможності підприємства;

підтримання цільового рівня рентабельності (прибутковості) фінансово-господарської діяльності суб’єкта господарювання;

підтримання Інвестиційної привабливості підприємства тощо.

Паралельно, необхідно визначити функціонально-організаційне навантаження поняття критерію прийняття управлінських фінансових рішень в умовах невизначеності:

критерій прийняття управлінських фінансових рішень в умовах невизначеності представляє собою обґрунтування причинно-наслідкових зв'язків між складовими елементами процесу прийняття управлінських фінансових рішень з метою забезпечення взаємоузгодженості таких елементів.

Порівнюючи особливості узгодження загальних цілей фінансово-господарської діяльності суб'єкта господарювання із умовами невизначеності ринкового середовища, необхідно усвідомлювати, що критерії прийняття управлінських фінансових рішень в умовах невизначеності мають ряд особливостей, у тому числі: (1) сукупність критерії являється органічною складовою моделі управління ризиками суб'єкта господарювання; (2) порядок застосування критеріїв визначається системою цілей та завдань моделі управління ризиками як функціонально-організаційного блоку фінансового менеджменту господарювання; (3) об'єктом застування критеріїв являються якісні та кількісні параметри управлінських фінансових рішень тощо.

Виходячи з наведених вище цілей фінансове господарської діяльності підприємства, можна визначити системоутворюючу сукупність базових критеріїв прийняття управлінських фінансових рішень в умовах невизначеності, перш за все:

мінімізація абсолютної величини ризику суб'єкта господарювання;

забезпечення співставності рівня ризику та величини цільового показника;

максимізація абсолютної або відносної величини цільового показника.

Поиск по сайту: