|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Управление финансовыми ресурсами российских предприятий

Успешная деятельность предприятия не возможна без разумного управления финансовыми ресурсами. Нетрудно сформулировать цели для достижения которых необходимо рациональное управление финансовыми ресурсами[1]:

- выживание фирмы в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- лидерство в борьбе с конкурентами;

- максимизация рыночной стоимости фирмы;

- приемлемые темпы роста экономического потенциала фирмы;

- рост объемов производства и реализации;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной деятельности и т.д.

Приоритетность той или иной цели может выбираться предприятием в зависимости от отрасли, положения на данном сегменте рынка и от многого другого, но удачное продвижение к выбранной цели во многом зависит от совершенства управления финансовыми ресурсами предприятия.

Логика функционирования управления финансовыми ресурсами представлена на рисунке 1.3.

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел. На небольших предприятиях роль финансового менеджера обычно выполняет главный бухгалтер.

Управление финансовыми ресурсами фирмы, ввиду многовариантности его проявления, на практике невозможно осуществлять без профессиональной организации этой работы.

Долгое время в отечественной практике финансовые службы фирм не имели самостоятельного значения, их работа сводилась к обслуживанию расчетов с использованием строго определенных форм, составлению элементарных финансовых планов и отчетов, не имеющих реальных последствий. Реальные последствия имела только работа бухгалтерии, то есть было целесообразным объединять финансовую работу с бухгалтерской в рамках одной службы – бухгалтерии.

Такая практика организации финансов существовала и существует до сих пор на большинстве российских предприятий. Но руководителю предприятия следует принять во внимание, что одновременно быть хорошим бухгалтером и хорошим финансистом человек не может.

Главное в работе бухгалтера – способность внимательно разобраться в первичных документах и в соответствии с инструкциями и циркулярами точно отразить их в бухгалтерских регистрах.

Совсем другое требуется от финансового менеджера. Работа этой профессии связана с принятием решений в условиях неопределенности, что вытекает из многовариантности исполнения одной и той же финансовой трансакции. Работа финансиста требует гибкости ума, это должна быть натура творческая, способная рисковать и оценивать степень риска, воспринимать новое в быстро меняющейся внешней среде[2].

|

Рисунок 1.3. – Структура и процесс функционирования системы управления финансами на предприятии

Сопоставляя особенности двух профессий, не следует забывать об очень тесной взаимосвязи между ними, которую кратко можно выразить так: если бухгалтер фиксирует денежное значение осуществленных трансакций, отображая их в итоговом документе – балансе, то финансист формирует эти значения из множества неизвестных. В сущности, все функции по поиску значений этих неизвестных и есть финансовая работа.

Сегодня предприятие при организации адекватной времени финансовой работы сталкивается с большими трудностями. Опыт успешно работающих фирм показал, что кратчайший путь разрешения этой проблемы находится в руках руководителя предприятия. Сегодня признание получили два подхода к реорганизации финансовой службы фирмы:

- если руководитель – профессиональный финансист, он сам координирует реорганизацию финансовой службы. Это оптимальный вариант, но в отечественной практике это скорее исключение, чем правило;

- руководитель, понимающий задачи и функции современной финансовой службы фирмы, но, не будучи профессиональным финансистом, не знающий тонкостей этой профессии, привлекает стороннюю организацию для постановки и внедрения на практике необходимой модели организации финансовой работы.

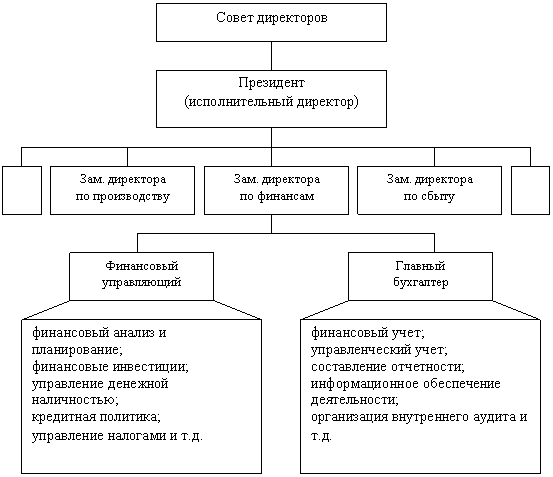

Независимо от выбранного подхода к реорганизации финансовой службы, фирма стремится к созданию некой стандартной модели организации финансовой работы, адекватной рыночным условиям. Принципиальная схема этой модели показана на рисунке 1.4. Приведенная схема нетиповая, а состав ее элементов может варьировать в зависимости от вида компании, ее размеров и прочих факторов.

|

Рисунок 1.4. – Организационная структура управления финансами предприятия

Главное, что следует отметить в работе финансового менеджера, это то, что она либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера.

Тем самым подчеркивается исключительная важность этой функции. Вне зависимости от организационной структуры фирмы финансовый менеджер отвечает за анализ финансовых проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур на предприятии. Он ответственен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий. Однако если поставленная проблема имеет существенное значение для предприятия, он может быть лишь советником высшего управленческого персонала.

Финансовый менеджер осуществляет оперативную финансовую деятельность. В общем случае деятельность финансового менеджера может быть структурирована следующим образом:

1. Общий финансовый анализ и планирование.

2. Обеспечение предприятия финансовыми ресурсами (управление источниками средств).

3. Распределение финансовых ресурсов (инвестиционная политика и управление активами).

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован следующим образом.

В рамках первого направления осуществляется общая оценка:

- активов предприятия и источников их финансирования;

- величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

- источников дополнительного финансирования;

- системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

- объема требуемых финансовых ресурсов;

- формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

- степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора; финансы должны быть доступны в нужном объеме и в нужное время);

- стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

- риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

- оптимальность трансформации финансовых ресурсов;

- эффективность финансовых вложений.

Принятие финансовых решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

Управление финансовыми ресурсами является одной из ключевых подсистем общей системы управления предприятием. В ее рамках решаются следующие вопросы:

Каковы должны быль величина и оптимальный состав активов предприятия, позволяющие достичь поставленные перед предприятием цели и задачи?

Где найти источники финансирования и каков должен быть их оптимальный состав?

Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия.

Финансовые инструменты подразделяются на первичные (денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и вторичные, или производные (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Существует и более упрощенное понимание сущности понятия «финансовый инструмент». В соответствии с ним выделяют три основные категории финансовых инструментов: денежные средства (средства в кассе и на расчетном счете, валюта), кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы, свопы и др.) и способы участия в уставном капитале (акции и паи).

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составными элементами приведенных методов являются специальные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и др. основу информационного обеспечения системы финансового управления составляет любая информация финансового характера:

- бухгалтерская отчетность;

- сообщения финансовых органов;

- информация учреждений банковской системы;

- информация товарных, фондовых, валютных бирж;

- прочая информация.

Техническое обеспечение системы финансового управления является самостоятельным и весьма важным ее элементом. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек и др.), невозможны без применения компьютерных сетей, прикладных программ.

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

Опыт консультационной деятельности на предприятиях России дает возможность выделить группу ключевых проблем в области управления финансами. Большинство из этих проблем являются типовыми для российских предприятий. В первую очередь к этим проблемам относятся:

- дефицит денежных средств, планирование и управление финансовыми потоками;

- разработка финансово-экономической стратегии предприятия;

- формирование комплексного бизнес-плана развития;

- составление комплексного финансового плана, контроль его выполнения;

- эффективное управление оборотным капиталом предприятия;

- решение задач управления финансами в комплексе, т.е. формирование системы управления финансами, в рамках которой решаются задачи анализа и управления ассортиментом, разработки ценовой политики, анализа и планирования эффективных бартерных цепочек и т.д.

Сравнивая задачи управления финансами решаемые на предприятиях и возникающие при этом проблемы можно сделать вывод, что на современном этапе развития управленческой культуры в России происходит переход от решения простых задач (планирование и анализ движения денежных средств) к более сложным комплексным (бюджетирование, планирование и управление капиталом, разработка и реализация финансово-экономической стратегии, внедрение управленческого учета, разработка бизнес-планов).

Особенно актуальным решение этих задач становится в условиях требующих проведение реорганизации (реформирования) предприятия, когда за короткое время (2-3 месяца) необходимо добиться выхода на безубыточный уровень функционирования и обеспечить дальнейшее устойчивое развитие предприятия. Не теряют актуальности эти проблемы и для устойчиво работающих предприятий.

Экспертные оценки показывают, что наиболее крупные потери в долгосрочной перспективе предприятия несут из-за отсутствия четкой финансово-экономической стратегии (целей, критериев и путей достижения поставленных целей) и механизма ее реализации, осуществляемую с участием систем бизнес-планирования, финансового планирования и контроля, управленческого учета.

Как избежать этих финансовых потерь и стратегических просчетов? К сожалению, только личная интуиция генерального директора далеко не всегда может служить основой для принятия стратегических решений. Зарубежный опыт и опыт отечественных предприятий, особенно в условиях реформирования, говорит о том, что предприятию необходима хорошо проработанная стратегия реорганизации и развития, необходимо научиться вырабатывать и принимать стратегические решения, используя при этом проверенные технологии (методики) их подготовки. Для реализации стратегии необходим тщательно проработанный бизнес-план.

Какие решения следует отнести к стратегическим? Это принципиальные, жизненно важные решения, связанные с:

- выбором целей предприятия и критериев их достижения;

- выбором путей выхода из создавшегося кризисного состояния (совершенствования деятельности для успешно развивающихся предприятий).

Все эти решения должны быть объединены в единую стратегию, определяющую выбор направления комплексных действий, обеспечивающего достижение целей предприятия.

Обычно считают, что стратегическое управление включает в себя три основных элемента:

- стратегический анализ;

- стратегический выбор;

- реализацию стратегии.

К основным частям первой компоненты (стратегического анализа) относятся:

- анализ изменений внешней среды (на рынке, в политике, законодательстве и т.д.), с выделением тех изменений, которые могут оказать существенное влияние на функционирование и развитие предприятия;

- анализ ожиданий руководства, акционеров и персонала, уточнение целей функционирования и развития;

- анализ потенциальных возможностей и внутренних резервов предприятия (материальные, финансовые и людские ресурсы; проекты, идеи, наличие команды и т.д.);

- анализ рисков по различным направлениям, формирование дерева рисков.

Проведение такого анализа позволяет выделить основные тенденции изменений во внешней среде и внутри предприятия, оценить положительные и отрицательные тенденции, риски, определить ключевые цели и наметить предпочтительные пути развития. Однако опыт показывает, что такая работа на предприятиях чаще всего не ведется. Для этого не ни опыта, ни структур, способных решать такие задачи. Чаще всего на предприятии нет четко сформулированных целей, не говоря уже о стратегии.

Отсутствие общих целей, понятных и разделяемых всем коллективом, приводит к разобщенности интересов различных групп на предприятии.

Вторая компонента (стратегический выбор) включает:

- формирование альтернативных стратегий развития основных направлений деятельности;

- оценку этих альтернативных вариантов по критериям, характеризующим достижение целей предприятия (прибыль, рентабельность, доля рынка и т.д.);

- выбор варианта стратегии (направления деятельности).

Для выбранной стратегии обычно разрабатывается более детальный бизнес-план развития (как совокупность реализуемых проектов). Детальная проработанность и контроль исполнения этого бизнес-плана – одно из ключевых условий успешного осуществления процесса реформирования на предприятии.

Третья компонента (реализация стратегии) связана:

- с формированием краткосрочных и оперативных планов, в том числе комплексного финансового плана предприятия, его исполнение, контроль, анализ «план/факт», принятие решений по отклонениям;

- с реорганизацией (если это необходимо) бизнес-процессов предприятия;

- с созданием специальной системы управления изменениями (отделы стратегического развития, отделы реинжиниринга бизнеса и т.д.);

- с внедрением новых технологий, привлечением инвестиций и т.д.

На этапе стратегического планирования формируются укрупненные планы предприятия на 1-3 года вперед, которые потом детализируются. Например, финансовый план предприятия на год разбивается на квартальные, а первый квартальный план – на месячные. В дальнейшем осуществляется сбор фактической информации по выполнению плана, проводится контроль и анализ «план/факт», анализ выполнения стратегических целевых установок.

К сожалению, на практике такой идеальный механизм не реализуется практически ни на одном из предприятий. Происходит отрыв декларативных стратегических целей от реальной хозяйственной деятельности предприятия. Задача планирования реализации стратегии практически решается очень слабо. Даже если у руководства есть сформулированные цели, обеспечение их реализации не контролируется, а оперативные решения часто принимаются вразрез стратегическим целям.

Следует отметить, что стратегически важные решения практически всегда связаны с серьезными изменениями, новшествами, непривычными для фирмы, которые не могут быть реализованы без создания системы (механизма) управления изменениями.

Стратегические цели предприятия тесно связаны друг с другом. Например, увеличение объема продаж и повышение рентабельности (за счет сокращения затрат, использования новой ценовой политики, выбора выгодной ассортиментной политики) должны обеспечить выход на безубыточное функционирование, обеспечить возможность привлечения инвестиций, улучшить социальное положение работающих. Тесная связь целей и путей их достижения говорят о том, что руководство предприятия обязано придерживаться комплексного подхода при решении задач управления финансами и экономикой. На практике, однако, руководители традиционно уделяют большую часть времени контролю производственной деятельности предприятия, обеспечению выполнения плана.

При разработке финансово-экономической стратегии предприятия руководству приходится затрагивать такие вопросы, как:

- выбор взаимно непротиворечивых финансово-экономических целевых установок;

- анализ ассортимента, определение наиболее выгодных видов продукции;

- разработка ценовой политики;

- разработка учетной и налоговой политики;

- выработка кредитной политики предприятия;

- стратегия управления оборотными средствами, кредиторской и дебиторской задолженностью;

- управление издержками, включая выбор амортизационной политики;

- выбор дивидендной политики и т.д.

Неэффективное, невыгодное решение этих задач может существенно снизить прибыль предприятия, а иногда и привести к убыточной работе, поэтому их решение может быть стратегически важным. Каждая из этих задач – это задача принятия решения, связанная с выбором одного наиболее выгодного варианта из ряда альтернатив, и для их решения требуются вариантные расчеты. Кроме того, все эти задачи взаимосвязаны и требуется их согласованное и достаточно быстрое решение.

Этап стратегического планирования очень важен, так как принятая стратегия определяет основные направления деятельности предприятия, точки, к которым необходимо приложить максимум усилий всего коллектива. Стратегия позволяет объединить усилия всех подразделений предприятия на достижении ключевых целей и обеспечить конкурентоспособность и выживание предприятия. Но так же важны и методы (приемы) эффективного решения отдельных задач управления финансами. Например, задача выбора оптимальной структуры ассортимента требует:

- проведения анализа себестоимости продукции (структуры затрат);

- определения маржинальной прибыли и рентабельности по каждому продукту;

- анализа рыночных цен и возможностей по сбыту;

- выявления и анализа узких мест и ограничений по производству и реализации продукции;

- определения наиболее выгодных продуктов по заданным приоритетам;

- расчета вариантов ассортиментной и ценовой политики.

При решении этой задачи должны тесно взаимодействовать отдел маркетинга и планово-экономический отдел (или, более широко, коммерческая и финансовая службы), а для этого необходимы четкая регламентация такой деятельности.

Анализ потенциальных возможностей по сбыту, формирование плана продаж в отделе сбыта являются необходимым элементом формирования планов движения денежных средств и товарно-материальных ресурсов. Достоверный прогноз продаж обеспечивает руководство информацией об оборотных средствах, которые можно будет направить на увеличение выпуска наиболее выгодных видов продукции, определенных на основе ассортиментного анализа. Таким образом, задачи анализа и выбора ассортимента, планирования продаж, управления оборотными средствами оказываются тесно увязанными и входят в общую систему управления финансами.

Инструментом для решения задачи анализа ассортимента служит маржинальный анализ. К сожалению, приходится констатировать, что в настоящее время его используют не более 10-20 % российских предприятий. Это очень низкий процент.

Итак, мы видим, что реализация выбранной финансово-экономической стратегии предприятия требует эффективного решения основных задач управления финансами. Рассмотрим типичные проблемы, возникающие на этом пути.

Ключевые проблемы предприятий в области управления финансами можно представить следующим образом[3]:

- управление финансовыми потоками; дефицит денежных средств;

- составление финансового плана, бюджетирование;

- освоение системы управленческого учета;

- антикризисное управление;

- разработка финансово-экономической стратегии;

- управление затратами;

- оргструктура финансовой службы и др.

На первом месте стоит проблема дефицита денежных средств на расчетном и валютном счетах, в кассе. До недавнего времени, средняя доля живых денег в составе валовой выручки предприятий составляла менее 20 %, остальное приходилось на оплату по бартеру и зачеты. Дефицит ликвидных средств платежа возмещался за счет использования расчетов по бартеру, т.е. менее ликвидных средств, при этом сроки расчетов постоянно росли. Увеличивались долги контрагентам, основным и вспомогательным производственным рабочим, в бюджет и внебюджетные фонды всех уровней (включая пени и штрафы). Хотя за последнее время произошло значительное снижение доли бартера в расчетах, проблема снижения дефицита денежных средств (кассовых разрывов) одной из ключевых проблем большинства предприятий России на сегодняшний день.

Помимо непосредственного дефицита денежных средств, на предприятиях стоит проблема эффективного управления существующими финансовыми потоками. Потери от неэффективного управления в данном случае могут составлять 5 - 20 % и более от оборота предприятий. Отсутствие элементарного планирования и контроля поступлений денежных средств от контрагентов приводит, например, к увеличению среднего периода возврата дебиторской задолженности, незапланированной оплате бартером, навязываемой предприятию его партнерами.

Причины возникновения проблем в области управления финансовыми потоками предприятий целесообразно разделить на внешние и внутренние:

Таблица 1.3. – Причины возникновения проблем в области управления финансовыми потоками предприятий

| Проблема | Причины возникновения проблем | |

| внешние | внутренние | |

| Низкая доля денежных средств в выручке | - неплатежеспособность предприятий-контрагентов; - фискальная система (например, безакцептное списание в счет задолженности по налогам); - конкуренция со стороны давальцев; - прочие. | - отсутствие финансовой экономической стратегии предприятия – не производится выбор стратегических альтернатив, не определены пути выхода из создавшегося положения; - просчеты в маркетинговой и сбытовой политике, ассортиментной политике и ценообразовании; - посредники, на счетах которых оседают деньги предприятия. |

| Неэффективное управление финансовыми потоками | - нестабильная ситуация на рынке, трудность прогнозирования спроса и поступлений денежных средств; - использование сложных схем расчетов через дочерние и прочие фирмы. | - неэффективная работа служб маркетинга и сбыта, проблемы на стыках «маркетинг – финансы»; - отсутствие четких процедур планирования, анализа и контроля движения денежных средств, отсутствие или недоработки в финансовом плане предприятия; - нет инструмента автоматизации планирования и управления финансовыми потоками, обеспечивающего оперативные вариантные расчеты финансовых планов. |

В качестве примера просчета в выборе стратегических альтернатив (при разработке финансово-экономической стратегии), повлекшего негативный результат, можно привести ситуацию работы на давальческом сырье. Как правило, производство продукции из давальческого сырья оплачивается посредником «живыми» деньгами, он же берет на себя и реализацию готовой продукции. Такая ситуация приводит к тому, что предприятие лишается как существенной денежной выручки, так и теряет долю рынка (за исключением случаев, когда схема работы на давальческом сырье специально разработана владельцами группы взаимосвязанных предприятий).

На практике часто встречается и такая ситуация: отдел маркетинга (сбыта) предоставляет в финансовую службу (ПЭО, финансовый отдел) заведомо неточную информацию о сроках и объемах оплаты отгружаемой по договорам продукции. Очевидно, что сформировать реальный план поступлений и платежей денежных средств, обеспечить их эффективное использование финансовая служба не в состоянии.

Для выявления частных проблем и их причин, связанных с управлением финансовыми потоками на предприятии необходимо проводить специальное диагностическое исследование.

Приведем несколько типичных ситуаций, которые отражают степень эффективности решения задачи управления финансовыми потоками предприятия.

1. Отсутствует планирование как поступлений, так и платежей. Работа ведется по методу «затыкания дыр», руководство принимает решения о распределении имеющихся денежных ресурсов на основе субъективного взгляда на приоритетность платежей. Это часто приводит к явно неэффективному распределению средств.

2. На предприятии осуществляется ведение платежных календарей-планов по платежам, ежедневное распределение поступающих финансовых ресурсов в соответствии с заранее определенными приоритетами. Планирование поступлений возможно лишь частично в связи с неэффективной работой служб маркетинга и сбыта, дефицитом информации, отсутствием четких регламентов планирования. Предприятие постоянно испытывает дефицит денежных средств, т.к. суммы по плану платежей чаще всего превосходят реальные поступления.

3. Присутствует планирование поступлений денежных средств и первоочередных платежей, планирование бюджетов подразделений. Это позволяет более обоснованно распределять средства, проводить анализ выполнения бюджетов подразделений.

4. На предприятии освоено комплексное финансовое планирование, рассчитываются планы движения денежных средств по подразделениям, проектам, консолидированные планы по компании в целом, планы по прибылям и убыткам, плановый баланс. Проводится анализ «план-факт», принимаются корректирующие решения. Это наиболее эффективный способ управления финансовыми ресурсами, обеспечивающий финансирование наиболее эффективных жизненно важных направлений деятельности предприятия.

Следует подчеркнуть, что освоение методов планирования и управления движением денежных средств – задача, при желании, решаемая за короткое время – 1-2 месяца.

Проблема эффективного управления финансовыми потоками тесно связана с проблемой составления финансового плана и бюджетированием.

Форма и содержание финансового плана могут существенно различаться в зависимости от специфики предприятия и задач управления, которые руководство предполагает решать на его основе.

Недостатки существующих финансовых планов:

- слабая связь с маркетингом, отсутствие плана продаж с детализацией хотя бы по месяцам;

- отсутствие детализации по товарным группам, расчета маржинальной прибыли по ним не позволяет руководству вести корректный анализ прибыльности ассортимента;

- отсутствие многих необходимых планов, например плана движения товарно-материальных ресурсов не позволяет планировать и контролировать движение материальных активов (сырье, незавершенное производство, готовой продукции, прочих товаров, полученных по бартеру;

- формы представления планов не дают возможности руководству видеть денежные и материальные потоки в динамике, выявлять плановые периоды с дефицитом этих потоков, принимать решения по обеспечению реализуемости планов;

- часто в плановых формах отсутствует расчет значений ключевых показателей, ожидаемых на начало планового периода, что резко снижает ценность финансового плана, как инструмента управления;

- отсутствует плановый баланс предприятия.

Основная проблема финансовой службы при составлении плана – отсутствие комплексности. В процессе формировании комплексного финансового плана финансовая служба предприятия сталкивается с целым рядом проблем:

- нет лица, ответственного целиком как за составление финансового плана, как и за контроль его исполнения;

- отсутствие четкой методики (технологии) планирования и контроля;

- «непрозрачность» форм планов для руководства предприятия и в связи с этим необеспеченность руководителей всех уровней информацией, необходимой для принятия решений;

- проблемы на «стыках» между подразделениями;

- незаинтересованность сотрудников;

- отсутствие автоматизации, расчеты на калькуляторе и заполнение пустографок.

Именно комплексный финансовый план обеспечивает руководство предприятия реальной картиной бизнеса и позволяет обеспечить принятие своевременных управленческих решений.

Неудивительно, что проблема бюджетирования занимает одно из первых мест в ряду проблем финансового менеджмента предприятия.

Когда финансовый план предприятия сформирован, проанализирован и утвержден к исполнению, необходимо обеспечить оперативный контроль его выполнения и принятие решений по корректировке. Наиболее типичная ситуация для предприятий, которые только приступили к освоению методов планирования денежных средств, следующая: план сформирован и предложен на рассмотрение, собравшиеся выслушали доклад руководителя финансового (может быть планового) отдела, высказали свои соображения и... разошлись, не приняв конкретных решений по устранению дефицитов. Часто принимается план с завышенными оценками по сбыту, и когда потом он не выполняется, руководитель коммерческой службы только разводит руками. Анализ «план/факт» проводится на уровне констатации факта отклонения от плана, но не выявляются основные причины, вызвавшие отклонения. Если анализ причин и проводится, то в аналитические документы, предоставляемые руководству, он не попадает. Опыт показывает, что подробные аналитические документы, раскрывающие причины убытков (прибыли) предприятия по итогам квартала (года) не формируются.

Таким образом, план должен не просто обсуждаться, каждая его строка должна быть обоснована, ответственность за ее выполнение должна лежать на конкретном менеджере, что бы было с кого спросить в случае невыполнения плана.

Для контроля финансового плана необходима информация по фактическому выполнению плана, причем для обеспечения возможности быстро принять меры по корректировке, она должна предоставляться не реже одного раза в неделю или декаду. Здесь на первый план выступает проблема учета, первую очередь, управленческого. Отсутствие системы оперативного управленческого учета приводит к тому, что его задачи перекладываются на традиционный бухгалтерский учет. К числу основных недостатков последнего, затрудняющих эффективное финансовое планирование и управление, следует отнести:

- отсутствие оперативности предоставления информации задержки на 1-1,5 месяца;

- недостаточно развития система аналитического учета;

- несоответствие системы аналитического учета задачам планирования;

- отсутствие методик формирования данных в управленческом разрезе (например, в системе «директ-костинге»);

- учет первичной информации не удовлетворяет управленческим целям;

- нежелание сотрудников бухгалтерии решать нетрадиционные для них задачи (например, маржинальный анализ);

- сложность сбора фактической информации из-за территориальной удаленности подразделений предприятия и других причин;

- недостаточная автоматизация.

Система бухгалтерского учета на предприятии традиционно ориентирована на нужды фискальной системы. Все это приводит к необходимости более оперативно получать фактическую информацию, причем именно в том разрезе, в каком составляется финансовый план.

Возникает необходимость разработки и внедрения элементов системы управленческого учета. В зависимости от структуры финансового плана и степени его детализации по подразделениям, договорам, товарным группам меняются и требования к системе управленческого учета и его автоматизации. В одном случае вполне достаточно вести учет управленческой информации при помощи электронных таблиц EXCEL, например, при формировании планов помесячно, в другом потребуется сложная система, интегрированная с автоматизированной системой бухгалтерского учета.

Вообще, систему управленческого учета можно рассматривать как комплекс технологий, при помощи которых осуществляется сбор, анализ, подготовка, интерпретация, передача и прием финансово-экономической информации, необходимой руководству предприятия для принятия решений, реализации его функций. Приведем таблицу, сравнивающую управленческий и бухгалтерский учет на предприятии.

Таблица 1.4. – Сравнительный анализ управленческого и бухгалтерского учета на предприятии

| Показатель для сравнения | Управленческий учет | Бухгалтерский учет |

| 1. Цель учета | Обеспечение информацией, необходимой для решения задач планирования, контроля, анализа, подготовки и принятия управленческих решений | Составление официальной отчетности для налоговой инспекции, фондов, акционеров, инвесторов и т.д. |

| 2. Пользователи информации | Руководители всех уровней предприятия | Широкая группа лиц, в основном внешних по отношению к предприятию |

| 3. Принципы учета | Любые, удобные для решения задач управления. Приказ «О системе планирования и контроля на предприятии» | Общепринятые принципы учета. Приказ об «Учетной политике» |

| 4. Оперативность сбора информации | Любая, необходимая для подготовки и принятия решений | Недостаточная. Задержки во времени 1 - 1,5 месяца |

| 5. Степень точности предоставления информации | Заданная точность (5- 10%). | Точный учет. Официальная методика. |

| 6. Периодичность предоставления отчетности | Раз в неделю, месяц. (Возможна любая периодичность) | С опозданием на несколько недель или месяцев |

Остановимся на проблеме антикризисного управления. Для многих предприятий она также является ключевой: необходим вывод из предбанкротного и банкротного состояния в конкурентоспособное, при этом роль эффективного управления финансами очень велика. Выход из кризисного состояния требует формирования стратегии реформирования и развития предприятия, разработки комплексного бизнес-плана, включающего такие мероприятия, как освоение системы маркетинга, пересмотр ассортиментной и ценовой политики, увеличение сбыта, анализ и сокращение затрат, проверка эффективности и выбор наиболее выгодных схем бартерных расчетов, внедрение управления финансовыми потоками, бюджетирования, внедрение системы оперативного учета и т.д.

Задача разработки финансово-экономической стратегии стоит далеко не на последнем месте, и это говорит о существенной недооценке ее важности руководителями предприятий. Следует назвать несколько причин такого положения:

- непонимание понятия стратегии и ее роли в управлении предприятием;

- отсутствие технологий (методик) формирования стратегии;

- отсутствие методик реализации стратегии;

- пересечение интересов различных групп среди руководства и акционеров предприятия;

- дефицит времени руководителей т.д.

При разработке финансово-экономической стратегии предприятия могут быть определены такие цели, как выход на безубыточное функционирование, заданный процент рентабельности, снижение дебиторской и кредиторской задолженности до определенного уровня, увеличение денежной доли выручки до заданного процента и прочие.

Разработка и реализация стратегии обеспечивает комплексный характер решения задач управления предприятием. Например, службы маркетинга и сбыта тесно взаимодействуют с финансовой службой, каждый сотрудник знает общие цели и свои конкретные обязанности по обеспечению их достижения. Реализация стратегии дает возможность всем подразделениям предприятия работать слажено, ориентироваться на одни цели и конечный результат, а это существенно повышает эффективность работы предприятия в целом.

Говоря об эффективной работе коллектива на общие цели, стоит упомянуть такой интересный факт, что на большинстве российских предприятий потенциал сотрудников реализован в большей степени (20-30 %), чем потенциал предприятия, а это означает, что достаточно эффективная работа каждого в отдельности еще не обеспечивает эффективность работы всего предприятия. Это связано со следующими причинами (на примере финансовой службы):

- формальное и неформальное пересечение должностных обязанностей сотрудников;

- отсутствие планирования деятельности;

- нескоординированность работы отделов внутри и вне финансовой службы;

- слабая система мотивации;

- недостаточная автоматизация;

- прочее.

Список проблем предприятий завершают такие проблемы, как управление затратами, организация эффективной работы финансовой службы, управление ассортиментом и прочие. Эти, и рассмотренные выше задачи, дают максимальный эффект только в случае их комплексной реализации, т.е. необходимо освоение Системы управления финансами.

Поиск по сайту: