|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

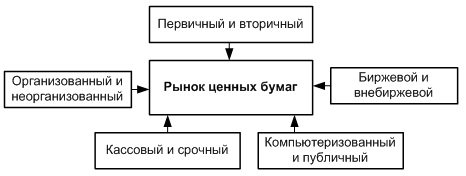

Структура рынка ценных бумаг

Рынок ценных бумаг — это сложная структура, имеющая много характеристик и поэтому его нужно рассматривать с разных сторон.

В зависимости от стадии обращения ценной бумаги различают первичный и вторичный рынки. Первичный — это рынок, обеспечивающий выпуск ценной бумаги в обращение. Это ее первое появление на рынке. Вторичный — это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность любых операций с этими бумагами, в результате чего осуществляется постоянный переход права собственности на них.

В зависимости от уровня регулируемости рынки ценных бумаг делятся на организованные и неорганизованные. На первых — обращение ценных бумаг происходит по твердоустановленным правилам, на втором — участники рынка договариваются практически по всем вопросам.

В зависимости от места торговли различают биржевой и внебиржевой рынок ценных бумаг.

§ Биржевой рынок - это торговля ценными бумагами, организованная на фондовых биржах.

§ Небиржевой рынок - это торговля ценными бумагами без посредничества фондовых бирж.

Большинство видов ценных бумаг, кроме акций, обращается вне бирж. Если биржевой рынок по своей сути всегда есть организованный рынок, то внебиржевой рынок может быть как организованным, так и неорганизованным («уличным», «стихийным»). В настоящее время в странах с развитой рыночной экономикой имеется только организованный рынок ценных бумаг, который представлен либо фондовыми биржами, либо внебиржевыми системами электронной торговли.

В зависимости от типа торговли рынок ценных бумаг существует в двух основных формах: публичный и компьютеризированный.

Публичный (голосовой) рынок - это традиционная форма торговли ценными бумагами, при которой продавцы и покупатели ценных бумаг (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте, где происходит публичный, гласный торг (как в случае биржевой торговли), или ведутся закрытые торги, переговоры, которые по каким-либо причинам не подлежат широкой огласке.

Компьютеризированный рынок - это разнообразные формы торговли ценными бумагами на основе использования компьютерных сетей и современных средств связи. Для него характерны:

§ отсутствие физического места встречи продавцов и покупателей; компьютеризированные торговые места располагаются непосредственно в офисах фирм, торгующих ценными бумагами, или непосредственно у их продавцов и покупателей;

§ отсутствие публичного характера процесса ценообразования, автоматизация процесса торговли ценными бумагами;

§ непрерывность во времени и пространстве процесса торговли ценными бумагами.

В зависимости от сроков, на которые заключаются сделки с ценными бумагами, рынок ценных бумаг подразделяется на кассовый и срочный.

Кассовый рынок (рынок «спот», рынок «кэш») — это рынок немедленного исполнения заключенных сделок. При этом чисто технически это исполнение может растягиваться на срок до одного-трех дней, если требуется поставка самой ценной бумаги в физическом виде.

Срочный рынок ценных бумаг — это рынок с отсроченным, обычно на несколько недель или месяцев, исполнением сделки.

Наибольших размеров достигает кассовый рынок ценных бумаг. Срочные контракты на ценные бумаги в основном заключаются на рынке производных инструментов.

К общерыночным функциям относятся:

1. Коммерческая функция — эта функция получения прибыли от операций на данном рынке.

2. Ценовая функция, когда рынок обеспечивает процесс складывания рыночных цен и их постоянное движение.

3. Информационная функция, когда рынок производит и доводит до своих участников рыночную информацию об объектах торговли и ее субъектах.

4. Регулирующая функция, то есть рынок создает правила торговли и участия в ней, порядок разрешения споров между участниками, устанавливает приоритеты, органы контроля или даже управления и т.д.

К специфическим функциям рынка ценных бумаг можно отнести несколько функций, подчеркивающих макроэкономическую составляющую влияния присутствия рынка ценных бумаг в экономической системе. К таким функциям относятся:

1. Перераспределительная функция.

2. Функция перераспределения рисков

3. Функция стимулирования предпринимательства.

4. Аллокативная функция.

1. Ведущей функцией рынка ценных бумаг является перераспределительная функция, выражающаяся, прежде всего в аккумуляции временно свободных денежных ресурсов и перераспределение их на цели инвестиирования в развитие экономики. Безусловно, рынок не трансформирует сбережения в инвестиции в том смысле, чтобы покупки ценных бумаг сберегателями означали бы автоматическое направление соответствующей суммы на прирост основного капитала. Рынок ценных бумаг скорее порождает необходимые условия, формируя механизм, обеспечивающий финансирование воспроизводства, как основного, так и оборотного капитала за счет подпитки, которую компании получают от множества сберегателей. Данный рынок содержит одновременно и институты, развивающие сберегательную активность, и институты, стимулирующие эффективные инвестиции со стороны компании.

2. Функция перераспределения рисков - это использование инструментов рынка ценных бумаг (прежде всего в сочетании с производными инструментами) для защиты владельцев каких-либо активов (товарных, валютных, финансовых) от неблагоприятного для них изменения цен, стоимости или доходности этих активов.

3. Качественно важной и в известном смысле уникальной функцией рынка ценных бумаг является функция стимулирования предпринимательской активности. Рынок ценных бумаг создает условия для осуществления публичной оценки бизнеса, степени успеха ведения предпринимательской деятельности, качества менеджмента и т.п. Это обусловливает адаптацию системы стимулов, которым следуют представители предпринимательской среды. Рост стоимости бизнеса становится значимым мотивом их поведения, рыночная капитализация - критерием делового успеха и тем осязаемым продуктом, который может по желанию собственника быть обращен в монетарную форму богатства либо конвертирован в какие-либо иные активы (портфель активов). Как теоретическое рассмотрение, так и анализ реальных практических ситуаций позволяет констатировать, что собственники-предприниматели, отказываясь от полного контроля над компанией или снижая в ней свою долю, получают значительное вознаграждение при продаже акции на рынке.

4. Аллокативная функция - это функция создания условий для устойчивого роста. Эта функция в значительной мере зависит от ценообразующих качеств рынка, которые собственно и реализуют передачу обоснованной информации субъектам, действующим на рынке ценных бумаг. При такой постановки вопроса информационную функцию следует рассматривать как вспомогательную как в отношении выполнения рынком аллокативной функции. Информационная функция дает возможность инвесторам через ситуацию на рынке ценных бумаг увидеть и почувствовать состояние экономической конъюнктуры в стране, в соответствии с ней сориентироваться и принять оперативные меры для рационального использования своих капиталов.

Поиск по сайту: