|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Небанковские специализированные кредитно-финансовые институты

состоят из различных организаций, которые, специализируясь на каких-то хозяй-

ственных операциях, дополнительно выполняют функции банков. К ним относят-

ся кредитные союзы, финансовые компании, страховые общества, пенсионные

фонды, инвестиционные компании, ломбарды, почтово-сберегательные учрежде-

ния и т.д. Обладая определенными финансовыми ресурсами, эти институты ис-

пользуют их для кредитования экономических организаций. При этом они нахо-

дятся в двойном подчинении: со стороны центрального банка и со стороны своего

специализированного ведомства.

Руководство всей кредитной системой осуществляет центральный банк

страны, называемый "банком банков". Он выполняет следующие основные

функции:

эмиссия национальных денежных знаков: банкнот и монет; установление

признаков их платежности; определение порядка ведения кассовых операций; вы-

полнение стратегической задачи создания условий для неинфляционного развития

экономики;

хранение банковских резервов, а также государственных золотовалютных

резервов;

предоставление кредитов коммерческим банкам при нехватке у них необхо-

димых ресурсов;

регулирование всей банковской деятельности посредством продажи и по-

купки государственных ценных бумаг, установления учетных ставок и нормы

обязательных резервов.

Коммерческие банки. Банк - это коммерческое предприятие, целью дея-

тельности которого является получение прибыли. Банковская деятельность состо-

ит прежде всего в аккумуляции свободных денежных средств и предоставлении

ссуд предпринимателям.

Обычно выделяют три группы банковских операций:

1) пассивные операции;

2) активные операции;

3) банковские услуги.

1. Пассивные операции служат для мобилизации временно свободных

средств населения и предприятий. Они сводятся к привлечению вкладов, получе-

нию кредитов от других банков и эмиссии собственных ценных бумаг.

Если собственный капитал банка необходим для его создания, то заемные

средства, получаемые в результате пассивных операций, являются основой дея-

тельности банка, его главными ресурсами. Доля заемных средств коммерческих

банков составляет около 75% всего капитала большинства банков.

Пассивные операции банков имеют следующие виды.

Первую группу таких операций образуют вклады (депозиты) до востребо-

вания, представляющие возможность свободного использования владельцами

своих денежных средств. Это расчетные счета предприятий, чековые счета, теку-

щие счета, которые могут быть изъяты вкладчиками в любое время, и др.

Вторую группу пассивных операций банков представляют операции по

срочным вкладам, которые могут быть истребованы вкладчиками у банка лишь

по истечении определенного срока. Для банка этот вид депозита более прибылен,

чем вклад до востребования, что обеспечивает и вкладчику более высокий про-

цент. При досрочном изъятии вклада уменьшается выплачиваемый процент либо

налагаются штрафные санкции.

Третья группа пассивных операций связана со сберегательными вкладами,

носящими характер накопления для получения дохода в виде процента.

Четвертая форма пассивных операций - операции с депозитными серти-

фикатами, которые представляют собой симбиоз ценных бумаг и срочных вкла-

дов. Банк продает депозитный сертификат на определенный срок и выплачивает

по нему процент.

Специфической формой пассивных операций стали НАУ-счета или супер-

НАУ-счета, дающие вкладчику возможность не только накопления денег и полу-

чения процента, но и осуществления платежей с помощью чеков.

2. Активные операции банков - это деятельность, направленная на разме-

щение имеющихся у банка ресурсов. В активах банков выделяются кредитные

операции и операции с ценными бумагами (до 80% всего баланса). Кроме того,

банки осуществляют кассовые, акцентные операции, сделки с иностранной валю-

той, недвижимостью.

Кредитные операции по срокам погашения делятся на срочные и бессроч-

ные ссуды, которые банки выдают своим клиентам. Срочные ссуды подлежат по-

гашению по истечении определенного срока (месяц, год и т.д.). Но оессрочным

ссудам банк вправе потребовать от клиента возврата денег в любое время (он-

кольный кредит).

По своим объектам и обеспеченности кредита активные операции банков

делятся на вексельные, подтоварные, фондовые и бланковые.

Вексельные операции - это покупка банками векселей у компании и выдача

ссуд под векселя.

Фирма, продавшая свои товары в кредит, обладает векселем, по которому

она вправе получить деньги с покупателя лишь по истечении определенного сро-

ка, но ей часто бывают нужны деньги для покупки других товаров, выплаты зара-

ботной платы рабочим и т.п. до истечения срока векселя. В этом случае предпри-

ниматель может продать вексель банку. Такая операция называется учетом вексе-

лей. Учитывая вексель, банк авансирует деньги и потому взимает с векселедержа-

теля так называемый учетный процент, т.е. банк уплачивает не всю денежную

сумму на векселе, а эту сумму минус учетный процент.

Подтоварные операции банков - это ссуды под залог товаров, находящихся

в сфере реализации или на складах предприятия, а также под трансфертные доку-

менты.

Фондовые операции - выдача ссуд под ценные бумаги (акции и облигации),

а также купля-продажа банком ценных бумаг на фондовом рынке.

Бланковские операции - это ссуды банка без обеспечения, под "бланк фир-

мы", с которой у банка установлены доверительные и длительные связи.

3. Банковские услуги. В настоящее время банки осуществляют многообраз-

ные услуги.

Инкассовые операции, с помощью которых банк по поручению своего кли-

ента получает деньги по денежным и товарно-расчетным документам. На инкассо

принимаются чеки, векселя, ценные бумаги, иностранная валюта и т.д. Совершая

инкассовую операцию, банк взимает комиссию (плату).

Переводные операции, заключающиеся в перечислении внесенных в банк

денег получателю, который находится в другом месте.

Лизинговые операции - предоставление товаров в долгосрочную аренду

машин, оборудования, транспортных средств, производственных сооружений.

Лизинговыми операциями занимаются крупные фирмы, а также специализиро-

ванные компании. Их кредитуют банки, получающие ссудный процент.

Факторинговые операции - универсальная система финансового обслужи-

вания банком своих клиентов: взимание платежей с должников клиентов, ведение

бухгалтерского учета, проведение расчетов с поставщиками и покупателями. За

клиентом сохраняются в этом случае только производственные функции.

Доверительные (трастовые) операции банков - операции по управлению

имуществом, выполнению иных услуг в интересах и по поручению клиентов на

правах доверенного лица.

Таким образом, современный коммерческий банк представляет собой уни-

версальный, многофункциональный кредитно-финансовый комплекс, сочетаю-

щий депозитно-ссудные, инвестиционно-консультационные и другие банковские

операции, диапазон которых довольно широк. Современный банк выполняет до

100 видов операций и услуг. Все они связаны между собой. Предприниматели хо-

тят видеть в банке не только кредитное учреждение, но также инфляционно-

консультационный центр, ориентирующий клиентуру в тенденциях рыночной

конъюнктуры и научно-технического прогресса.

Банковская прибыль. Деятельность банков подчинена цели получения при-

были, которая в банковской сфере называется маржой. Банковская прибыль полу-

чается своеобразным путем: банки уплачивают своим клиентам проценты по

вкладам и взимают с них более высокие проценты по ссудам. Разница между

суммой взимаемых и суммой уплачиваемых банком процентов образует банков-

скую прибыль. Кроме того, в банковскую прибыль входят доходы на собственный

капитал банка, помещенный в ссуды и инвестиции, доходы от консультаций. Чис-

тая прибыль банка определяется как разница между его валовой прибылью (дохо-

дом) и расходами по ведению банковских операций. Чистая прибыль, взятая в от-

ношении к собственному капиталу, составляет норму банковской прибыли.

Очень важен вопрос о надежности и стабильности банковской системы. Три

нежелательных обстоятельства могут стать причиной банкротства банка: невоз-

врат ссуды или потеря стоимости других активов, неликвидность и убытки от ос-

новной деятельности.

|

| Спрос населения на банковский кредит (кредит) уменьшается с ростом ставки ссудного процента и увеличивается при повышении национального дохода (Y) и ценности имущества (деньги) частного сектора (V): |

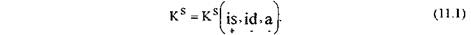

Рынок банковского кредита. Поскольку деятельность коммерческих бан-

ков ориентируется на достижение максимума прибыли, то предложение кредита

(KS) растет с повышением ссудной ставки процента (is), снижается по мере роста

дисконтной ставки, по которой представляется центральный кредит, (id) и увели-

чения минимальной нормы резервного покрытия (а):

Графическое изображение функционирования рынка банковского кредита

представлено на рис. 11.2.

Объем представленных банковских кредитов возрастает в трех случаях:

1) когда спрос на кредит увеличивается (КoД — >К1Д) вследствие увеличения

дохода или ценности имущества, и тогда ставка процента повысится;

2) банковская система увеличивает предложение кредита (K0S —»• K1S) вслед-

ствие снижения дисконта или нормы минимального резервного покрытия, и тогда

ставка процента снизится;

3) спрос на банковский кредит и его предложение растут одновременно, и

тогда направление изменения процентной ставки неоднозначно

Рис. 11.2. Взаимодействие спроса и предложения на рынке банковских кредитов

Предоставление банками кредита хозяйствующим субъектам и возвращение

кредитов назад в банк приводит к увеличению или уменьшению платежных

средств. Следовательно, кроме центрального банка созданием и уничтожением

денег занимаются коммерческие банки. Рынок банковских кредитов взаимосвязан

с рынком денег.

Поиск по сайту: