|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Денежно-кредитная политика государства

Денежно-кредитная политика – это изменение государством количества денег в обращении для решения важных экономических задач.

Необходимость государственного контроля за денежной массой связана с поведением экономических агентов рынка. Так, банки, максимально расширяя кредит и создавая избыточную денежную массу в период экономического подъема, могут способствовать созданию чрезмерного совокупного спроса и усилению инфляции. В период депрессии количество предоставляемых займов сокращается и банкиры предпочитают держать деньги в ликвидной форме. Тем самым сдерживается совокупный спрос и усиливается спад. Стремительное сокращение денежного предложения способствовало развитию Великой депрессии 1929 – 1933 гг. Поэтому ЦБ должен иметь в своем распоряжении определенные инструменты, предназначенные для управления денежной массой. Целью денежно-кредитной политики является помощь экономике в стабилизации или достижении высокого уровня развития производства, характеризующегося низкой безработицей и инфляцией.

Существуют три основных инструмента денежно-кредитной политики:

– операции на открытом рынке;

– изменение резервной нормы;

– изменение учетной ставки.

К операциям на открытом рынке относятся покупка и продажа ЦБ государственных ценных бумаг. Рост предложения денег в этом случае достигается за счет денежной массы, выпущенной в обращение при покупке ценных бумаг у населения и коммерческих банков, а его сокращение – за счет изъятия денег из обращения при продаже облигаций. Операции на открытом рынке – наиболее часто применяемый ЦБ инструмент экономической политики. Так, на Нью-Йоркском рынке облигаций они проводятся фактически ежедневно.

Практически этот процесс осуществляется так. Предположим, что в экономике наблюдается излишний рост денежной массы, и ЦБ решает его ограничить. С этой целью он начинает активно продавать ценные бумаги на открытом рынке. Вследствие увеличения предложения ценных бумаг их рыночная цена падает. Дилеры правительственных ценных бумаг начинают покупать их и перепродавать по рыночной цене спроса домашним хозяйствам, которые охотно приобретают эти бумаги в связи с высокой доходностью.

Если в экономике наблюдается недостаток денежных средств, грозящий спадом и ростом безработицы, ЦБ проводит политику, направленную на расширение предложения денег, скупая правительственные ценные бумаги. Под влиянием их высокой цены домашние хозяйства начинают продавать ценные бумаги, и количество денег увеличивается.

Реже применяется изменение учетной ставки, под которой понимается та ставка процента, под которую ЦБ предоставляет коммерческим банкам кредиты. Банки прибегают к ним, когда их собственные средства для выполнения предъявленных требований недостаточны. Снижение учетной ставки, т.е. удешевление кредитов, стимулирует банки к расширению объемов заимствования у ЦБ. В результате происходит рост предложения денег, т.к. коммерческий банк расширяет свои возможности предоставления кредитов населению. Инструмент используется нечасто, поскольку ЦБ пытается, насколько это возможно, избежать льготного кредитования коммерческих банков без крайней необходимости. В основном учетная ставка изменяется вслед за движением процентных ставок на рынке капиталов.

Изменение резервной нормы как инструмент экономической политики применяется реже всего. Резервная норма устанавливает пределы, в которых банки могут осуществлять кредитование. Она представляет собой определенный резерв денежных средств в кассах или на счетах ЦБ, чтобы иметь возможность осуществлять выплаты. Это приводит к тому, что банки не могут использовать все свои депозиты для выдачи кредитов. Варьируя резервную норму, ЦБ может влиять на возможности коммерческих банков создавать платежные средства. Если норма увеличивается, банки уже не могут выдавать так много кредитов, как ранее, следовательно, денежная масса уменьшается. Когда резервная норма снижается, то денежная масса возрастает. Основную часть своих резервов коммерческие банки хранят в ЦБ. Коммерческие банки не могут держать резервов меньше, чем это требуется. Если у коммерческих банков возникает временный недостаток таких средств, они занимают деньги для резервирования или у других банков, имеющих их сверх минимальной нормы, или у ЦБ.

Главным методом, с помощью которого ЦБ контролирует количество денег в обращении, являются операции на открытом рынке. Конечный результат воздействия этих операций на денежную массу включает как прямой, так и вторичный эффекты. Это означает, что покупка ценных бумаг у населения на 1 млн дол. увеличит денежную массу на большую величину, чем 1 млн дол. Величина множителя, на которую возрастает количество денег в обращении в результате операции на открытом рынке, называется денежным мультипликатором.

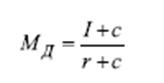

Денежный мультипликатор показывает изменение объема денежной массы на каждый доллар операций на открытом рынке. Величина денежного мультипликатора обратно пропорциональна норме обязательных банковских резервов, а также соотношению, в котором люди склонны делить свои денежные средства на наличность и банковские депозиты (вклады). Формула мультипликатора имеет вид

где с – отношение суммы наличных денег к депозитам; r – норма обязательных банковских резервов.

Если с = 25%, а r = 15%, то мультипликатор равен 1,25 / 0,40, или 3,125. Это означает, что если ЦБ совершил покупку ценных бумаг на открытом рынке на сумму 1 млн дол., то денежная масса увеличится до 3,125 млн дол.

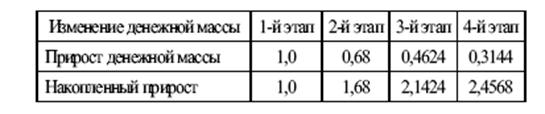

Процесс увеличения денежной массы происходит следующим образом. На первом этапе, получив 1 дол. на открытом рынке, продавец облигации 20 центов оставляет наличными, а 80 центов помещает в банк (соотношение наличных денег и депозитов 1:4).

На втором этапе банк может выдать ссуду в размере 80 центов за минусом 15% обязательных банковских резервов, или 68 центов. Следовательно, денежная масса возрастет уже на 1,68 дол.

На третьем этапе получатель ссуды в 68 центов 13,6 цента оставляет наличными (соотношение 1:4), а 54,4 цента помещает в свой банк. Из них банк может выдать ссуду в размере 54,4 цента за минусом 15%, т.е. 46,24 цента. Следовательно, денежная масса возрастет уже на 2,1424 цента (1,68 + 46,24).

Как изменяется денежная масса, показано в табл. 7.1.

Таблица 7.1

Процесс изменения денежной массы, дол.

Количество денег на каждом этапе увеличивается, однако прирост становится все меньше. Наконец, он оказывается настолько мал, что им можно пренебречь. В конечном итоге денежная масса увеличится на 3,125 дол. Многократное увеличение денежной массы происходит потому, что операции на открытом рынке изменяют объем запасов так называемых денег повышенной силы – Н.

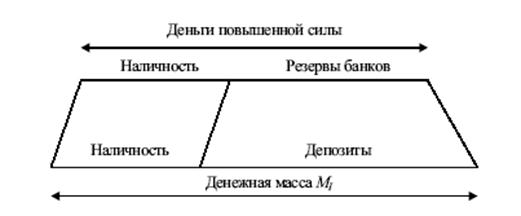

Деньги повышенной силы Н – это сумма наличных денег, выпущенных в обращение, плюс банковские депозиты в ЦБ. Деньги повышенной силы называют также денежной базой. Тогда

Денежная масса = МД · Н.

Запас денег повышенной силы зависит от ЦБ. Кроме операций на открытом рынке ЦБ может влиять на денежную массу с помощью денежного мультипликатора через изменение нормы обязательных резервов. В общем виде данный механизм представлен на рис. 7.6.

Рис. 7.6. Регулирование денежной массы

Из рисунка видно, что деньги повышенной эффективности подразделяются на наличные деньги на руках у населения и банковские резервы. Часть денег повышенной силы – наличность – непосредственно входит в состав денежной массы. Другая часть представляет собой резервы коммерческих банков, которые создают, генерируют гораздо большую сумму депозитов, в чем и состоит источник повышенной эффективности этих денег. При этом, чем ниже норма обязательных банковских резервов, тем значительнее масштабы образующейся денежной массы. Рисунок показывает, что наличные деньги и депозиты в совокупности образуют денежную массу МI. Отношение МI к Н (деньгам повышенной силы) образует денежный мультипликатор. Из рисунка видно, каким образом ЦБ регулирует денежную массу. Этот контроль осуществляется через операции на открытом рынке, изменяющие количество денег повышенной силы, а также через способность ЦБ влиять на величину денежного мультипликатора, варьируя норму обязательных банковских резервов и учетную ставку.

Предпочтения населения относительно того, какую часть своих денежных средств держать в форме наличности, также влияют на денежную массу. Если население увеличит размер наличных денег, то объем денежной массы сократится, т.к. уменьшится денежная база, из которой черпают средства банки. В связи с тем, что доля наличности и банковские резервы меняются во времени, ЦБ не в состоянии полностью контролировать изменения денежной массы.

Равновесие на денежном рынке достигается тогда, когда все созданное банковской системой реальное количество денег М/Р добровольно держится населением в виде кассовых остатков, т.е. в форме наличных денег и чековых вкладов:

М / Р = L (i, Y).

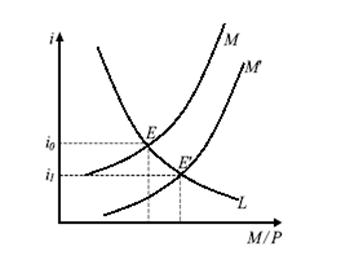

На рис. 7.7 кривая L – спрос на деньги. Отрицательный наклон означает, что при высокой ставке процента люди меньше нуждаются в наличных деньгах, выбирая неденежные активы, т.к. от них получают дополнительный доход. Когда рыночные процентные ставки падают, экономические субъекты предпочитают наличность, стремясь воспользоваться преимуществами ликвидности. Кривая М – функция денежного предложения.

Рис. 7.7. Равновесие на денежном рынке

Ее положительный наклон связан с тем, что при более высоких процентных ставках банки сокращают избыточные резервы и денежный мультипликатор возрастает. Точка Е определяет равновесное предложение денег и равновесную процентную ставку.

Рис. 7.8. Влияние покупки государственных ценных бумаг

на открытом рынке

Рост денежной базы сдвигает кривую М до положения М. и уменьшает ставку процента с i0 до i1. Падение процентной ставки уменьшает денежный мультипликатор, но денежный запас при этом возрастает.

На рис. 7.9 показано воздействие на денежное предложение учетной ставки ЦБ. Рост учетной ставки снижает денежный мультипликатор и сдвигает кривую денежного предложения с М до М’, уменьшая реальную денежную массу. Процентная ставка при этом увеличивается.

Рис. 7.9. Воздействие на денежное предложение учетной ставки ЦБ

Влияние кредитно-денежной политики на реальные макроэкономические показатели можно проанализировать с помощью модели «IS – LМ» (рис. 7.10).

Рис. 7.10. Влияние денежно-кредитной политики на

макроэкономические показатели

На графике кривая LM показывает ставку процента, которая уравновешивает денежный рынок при каждом уровне дохода. Данная кривая изображается для определенного предложения денежных средств в реальном выражении. Допустим, что ЦБ увеличивает денежные запасы населения через покупку ценных бумаг на открытом рынке. Если денежные запасы населения возрастают, то кривая LМ смещается до LМ’. При этом процентная ставка уменьшается с i0 до i1. Снижение процентной ставки увеличивает совокупный спрос, прежде всего за счет роста инвестиций. Выпуск продукции Y вследствие роста инвестиций увеличивается с Y0 до Y1. Следовательно, процесс увеличения денежной массы приводит к росту производства и производимого продукта в коротком периоде. Если количество денег уменьшается, то происходит обратный процесс повышения процентной ставки и уменьшения реального объема производства.

Однако ЦБ не может одновременно контролировать процентную ставку и денежный запас на желательном для него уровне. Данное положение проиллюстрировано на рис. 7.11.

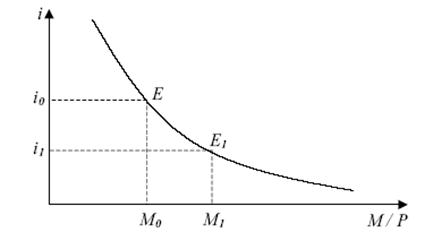

Рис. 7.11. Взаимосвязь процентной ставки и денежного запаса

Предположим, что денежный запас установлен на уровне М1, а ЦБ заинтересован в установлении процентной ставки на уровне i0. Эти два уровня несовместимы. Если ЦБ настаивает на уровне процентной ставки i0, он должен согласиться с денежным предложением М0. В случае желательности для ЦБ денежного запаса М1 нужно ожидать процентную ставку на уровне i1. Таким образом, все зависит от того, какого показателя ЦБ стремится достичь в настоящий период: определенного уровня денежной массы, дохода или ставки процента. Наиболее приемлемый вариант определяется конкретной экономической ситуацией и различными политическими соображениями, нередко выходящими за пределы экономической политики.

Поиск по сайту: