|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Порядок бухгалтерского учета векселей

Порядок бухгалтерского учета операций с векселями, выпускаемыми банком, устанавливается в соответствии с Письмом Центрального банка Российской Федерации от 23 февраля 1995 года № 26 «Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями», а также законами и иными нормативными актами Российской Федерации, регулирующими денежно-кредитные отношения.

Раздел VII Правовое регулирование лизинга

Глава 39 Понятие, формы и виды лизинга

Лизинг в соответствии со ст. 2 Федерального закона РФ «О лизинге» — вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем.

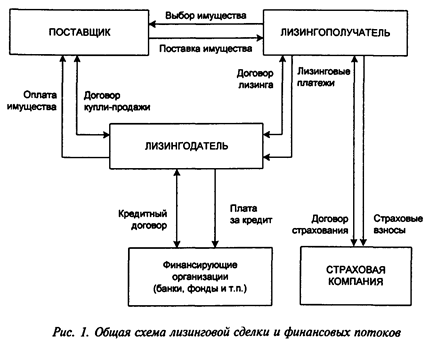

Лизинговая сделка — это совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга. Иными словами, по договору финансовой аренды (лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) за плату во временное пользование для предпринимательских целей.

Сама по себе идея лизинга далеко не нова. Сущность лизинговой сделки была известна и во времена Аристотеля. Так, именно у него один из трактатов назван: «Богатство состоит в пользовании, а не в праве собственности». Другими словами, не обязательно для получения дохода иметь в собственности какое-либо имущество, достаточно иметь право пользоваться каким-либо имуществом, чтобы получать доход.

Арендные же сделки (лизинговые) были известны и до Аристотеля.

В книге «Школа европейского лизинга», например, отмечается, что лизинговые сделки заключались еще в древнем государстве Шумер и датируются примерно 2000 г. до н. э., о чем свидетельствуют глиняные таблички, найденные в 1984 г. в шумерском городе Ур, содержащие сведения об аренде сельхозорудий, земли, водных источников, волов и т.д.

Английский историк Т. Кларк обнаружил несколько положений о лизинге в Законах Хаммурапи, принятых между 1775— 1750 гг. до н. э., статьи которых обстоятельно и скрупулезно рассматривали все случаи аренды и нормы арендной платы, условия залога имущества. Римскому праву также был известен комплекс имущественных отношений, связанных с владением вещью без права собственности. Эти отношения отражались как в договорном, так и в вещном праве. Лизинг в древности не был ограничен арендой каких-либо конкретных типов собственности, арендовалась не только сельскохозяйственная техника и ремесленное оборудование, но даже военная техника.

Первое документальное упоминание о практически проведенной лизинговой сделке относится к 1066 г., когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова.

В Англии на протяжении столетий аренда движимого имущества согласно Английскому поземельному закону признавалась неправомочной. Одним из первых нормативных актов, регулирующих отношения, схожие с лизинговыми, в Великобритании был Закон (Устав) Уэльса 1284 г. (Statute of Wales). В 1572 г. в Великобритании был принят законодательный акт, разрешающий использовать действительный, а не мнимый лизинг, т.е. законными признавались арендные договоры, предписываемые на разумных основаниях.

В начале XX в. в Великобритании в связи с развитием промышленности, увеличением производства различных видов оборудования возросло количество товаров, сдаваемых в лизинг. Особую роль в этом сыграло развитие железнодорожного транспорта и каменноугольной промышленности.

В США первый зарегистрированный арендный договор персональной собственности появился в начале XIII в., когда члены гильдии получили по нему в аренду лошадей, фургоны и коляски. В дальнейшем рост лизинговой активности здесь определялся, как и в Великобритании, развитием железнодорожного транспорта.

Первое известное упоминание термина «лизинг», как пишет австрийский исследователь В. Хойер в своей книге «Как делать бизнес в Европе», относится к 1877 г., когда в США телефонная компания «Белл» приняла решение не продавать свои телефонные аппараты, а сдавать их в аренду, т.е. устанавливать оборудование в доме или офисе клиента только на основе арендной платы.

Во время Второй мировой войны правительство США активно использовало так называемые контракты с фиксированной рентабельностью (cost — plus contracts). Это обеспечивало еще один важный стимул для развития арендного бизнеса, так как в большинстве контрактов правительственным подрядчикам позволялось устанавливать определенный уровень доходности по отношению к издержкам.

В это же время стал быстро расти лизинговый бизнес, связанный с транспортными-средствами. В 30-е гг. Г. Форд эффективно использовал аренду для расширения сбыта своих автомобилей. Однако «законным отцом» автомобильного лизингового бизнеса считается 3. Фрэнк — торговый агент из Чикаго, который в начале 40-х гг. первым предложил долгосрочную аренду автомобилей.

В Россию понятие «лизинг» пришло во время Второй мировой войны, когда в 1941—1945 гг. по leand-lease осуществлялись поставки американской техники.

Однако настоящая революция в арендных отношениях произошла в Америке в начале 50-х гг. В аренду стали массово сдаваться средства производства: технологическое оборудование, машины и механизмы, суда, самолеты и т.д. Правительство США, по достоинству оценив это явление, оперативно разработало и реализовало государственную программу его стимулирования. И первым акционерным обществом, для которого лизинговые операции стали основным видом деятельности, стала созданная в 1952 г. в Сан-Франциско американская компания «United States Leasing Corporation», основанная Г. Шонфельдом. Коммерческие банки США начали принимать участие в лизинговых операциях в начале 60-х гг.

Начало развития лизинговых операций на отечественном внутреннем рынке можно определить серединой 1989 г., что было связано с переводом предприятий на арендные формы хозяйствования. Первым шагом в формировании правил применения лизинга стали Основы законодательства СССР и союзных республик об аренде от 23 ноября 1989 г. № 810-1 и письмо Госбанка СССР от 16 февраля 1990 г. № 270 «О плане счетов бухгалтерского учета», в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

Российские лизинговые компании начали образовываться с середины 1990 г. В октябре 1994 г. была создана Российская ассоциация лизинговых компаний «Рослизинг». А в 1994 г. «Рослизинг» стал корреспондентским членом Европейской федерации ассоциаций лизинговых компаний «LEASEUROPE».

Итак, термин «лизинг» произошел от английского глагола «to lease», что означает арендовать, брать в аренду. Чем же лизинг отличается от аренды, хорошо известной в России?

Под арендой понимается сдача имущества во временное владение и пользование за определенную плату. Как правило, арендодатель сдает в аренду собственное имущество, возмещая через арендные платежи свои затраты и получая прибыль. Таким образом, под арендой, как краткосрочной, так и долгосрочной, всегда понимались двухсторонние отношения (арендодатель — арендатор). Применение же нового термина «лизинг» было вызвано желанием выделить новый вид аренды — финансовый. И все действия Правительства РФ, связанные с развитием лизинговых отношений в России, касаются финансового лизинга. Первый нормативный документ — Указ Президента РФ от 17 сентября 1994 г. № 1929, касающийся лизинга, называется «О развитии финансового лизинга в инвестиционной деятельности».

В случае финансового лизинга между производителем имущества и его пользователем возникает финансовый посредник, который и берется финансировать сделку.

Но любое определение лизинга является ограниченным и не учитывает всех форм проявления этого гибкого кредитного инструмента. Приведем еще одно определение лизинга, данное Европейской федерацией национальных ассоциаций по лизингу оборудования (Leaseurope): «Лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендатором, в то время как товары покупаются арендодателем и он сохраняет за собой право собственности».

Таким образом, лизинг представляет собой соглашение между собственником имущества (арендодателем) и арендатором о передаче имущества в пользование на оговоренный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно.

Предметом лизинга могут быть любые непотребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов (ст. 666 Гражданского кодекса РФ).

Федеральный закон «О лизинге» в ст. 3 п. 1, 2 конкретизирует, что предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Не могут быть предметом лизинга земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Лизинговые операции приравниваются к кредитным и регулируются теми же правами и нормами, что и кредитные. Однако лизинг отличается от кредита тем, что после окончания срока лизинга (договора) и выплаты всей обусловленной договором суммы сбыт лизинга остается собственностью лизингодателя (если в договоре не предусмотрен выкуп объекта лизинга по остаточной стоимости или передаче в собственность лизингополучателю). При кредите банк оставляет за собой право собственности на объект как залог суммы.

Общая схема лизинговой сделки и финансовых потоков приведена на рис. 1.

Различают две формы лизинга:

• внутренний, когда лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами РФ; и

• международный, когда лизингодатель или лизингополучатель является нерезидентом РФ.

Если лизингодателем является резидентРФ, т.е. предмет лизинга находится в собственности резидентаРФ, то договор международного лизинга регулируется Федеральным законом «О лизинге» и законодательством РФ.

Если лизингодателем является нерезидент РФ, т.е. предмет лизинга находится в собственности нерезидента РФ, то договор международного лизинга регулируется федеральными законами в области внешнеэкономической деятельности.

К основным типам лизинга относятся долгосрочный лизинг, осуществляемый в течение трех и более лет, среднесрочный лизинг, осуществляемый в течение от полутора лет, и краткосрочный лизинг, осуществляемый в течение полутора лет.

Основные виды лизинга: финансовый, возвратный и оперативный.

Финансовый лизинг характеризуется длительным сроком контракта (от 5 до 10 лет) и амортизацией всей или большей части стоимости оборудования. Фактически финансовый лизинг представляет собой форму долгосрочного кредитования покупки. По истечении срока действия финансового лизингового контракта арендатор может вернуть объект аренды, продлить соглашение или заключить новое, а также купить объект лизинга по остаточной стоимости (обычно она носит чисто символический характер).

Кроме того, по объектам сделок лизинг подразделяется на лизинг движимого (дорожный, воздушный и морской транспорт, вагоны, контейнеры, техника связи) и недвижимого (торговые и конторские здания, производственные помещения, склады) имущества. При лизинге недвижимости арендодатель строит или покупает недвижимость по поручению арендатора и предоставляет ему ее для использования в экономических и производственных целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на срок, меньший или равный амортизационному периоду объекта. Арендатор несет все риски, расходы и налоги во время действия контракта. К арендатору переходит риск случайной гибели или случайной порчи арендованного имущества. Ответственность арендатора за данные риски наступает в момент передачи ему арендованного имущества, если иное не предусмотрено, договором финансовой аренды (ст. 669 Гражданского кодекса РФ).

По отношению к арендуемому имуществу можно выделить договор чистого лизинга (net leasing), когда дополнительные расходы по обслуживанию арендуемого имущества берет на себя арендатор, и договор полного лизинга (wet leasing), если техническое обслуживание, ремонт, страхование и др. лежат на лизингодателе. В этом случае говорят о лизинге, включающем дополнительные обязательства.

Предметом данного вида лизинга бывают, как правило, вложенное специализированное оборудование, некоторые виды строительной техники и т.д. Финансовые учреждения и банки редко используют данный вид лизинга, так как они не обладают необходимой технической базой.

Исходя из особенностей организации отношений между заемщиком и сдающим в наем выделяется прямой лизинг, когда изготовитель или владелец имущества выступают в качестве лица, сдающего его в аренду, и косвенный, при котором сдача в аренду осуществляется через третье лицо.

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта.

На практике применяются и другие виды лизинга.

Возвратный лизинг: (sale and lease back) является разновидностью финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель. При этом возвратный лизинг в Федеральном законе «О лизинге» называется одним из основных самостоятельных видов лизинга. Он заключается в продаже собственником (промышленным предприятием) оборудования лизинговой компании с одновременным заключением договора лизинга на это оборудование в качестве пользователя. В такой операции только два участника: арендатор имущества (бывший владелец) и лизинговая компания (новый владелец). В результате первоначальный собственник получает от лизинговой компании полную стоимость оборудования, сохраняет за собой право владения и периодически платит за пользование оборудованием. Подобная сделка позволяет предприятию получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию, и использовать их для новых капитальных вложений. Рентабельность данной операции будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей. Операции возвратного лизинга вызывают уменьшение баланса предприятия, так как они ведут к изменению собственника имущества.

К такой сделке можно прибегать и тогда, когда у предприятия довольно низкий уровень доходов и, следовательно, оно не может полностью воспользоваться льготами по ускоренной амортизации и налогообложению прибыли. Оно совершает сделку, а лизинговая компания получает его налоговые льготы. В ответ она снижает ставку арендной платы.

Оперативный лизинг подразумевает передачу в пользование имущества многоразового использования на короткий и средний срок, как правило, короче экономического срока службы имущества (амортизационного периода). При этом арендатор при соблюдении определенного срока контракта имеет право расторгнуть договор.

После истечения срока оборудование может стать объектом нового лизингового контракта или возвращается арендодателю. Обычно в оперативный лизинг сдается строительная техника (краны, экскаваторы и т.д.), транспорт, ЭВМ и т.д. Довольно часто лизинговая компания берет на себя техническое обслуживание объекта лизинга, т.е. регламентный ремонт, страхование. Таким образом она осуществляет полносервисный лизинг или частичносервисный лизинг (в договоре оговаривается разделение обязательств).

Кроме того, различают договор лизинга с полной выплатой (fall-payout lease) и частичной (non fall-payout lease). При лизинге с полной выплатой лизинговая компания в течение договора возвращает себе свою стоимость оборудования, т.е. размер периодических платежей начисляется таким образом, чтобы компенсировать стоимость оборудования и принести прибыль. Финансовый лизинг обычно осуществляется с полной выплатой.

Лизинг с частичной выплатой подразумевает возвращение лизинговой компанией за время договора лишь части стоимости оборудования. Оперативный лизинг — пример лизинга с частичной выплатой. Одно и то же оборудование сдается лизинговой компанией во временное пользование несколько раз и в итоге компенсируются все расходы компании.

В Федеральном законе «О лизинге» (ст. 15) называется еще два вида лизинга — комплексный и смешанный, однако определения им не даны.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, то она может привлекать их со стороны. Подобная операция получила название лизинга с дополнительным привлечением средств — левередж (кредитный, паевой, раздельный). Подсчитано, что на Западе свыше 85% всех лизинговых сделок являются лизингом с привлечением средств, т.е. на основе левередж лизинга. Арендодатель берет долгосрочную ссуду у одного или нескольких кредиторов на сумму до 80% стоимости сдаваемых в аренду активов (без права регресса на арендатора), причем арендные платежи и оборудование служат обеспечением ссуды. Основной арендодатель получает преимущественное право на получение арендных платежей. В договоре обычно обусловливается, что в случае банкротства третьего звена (посредника) арендная плата будет поступать основному арендодателю непосредственно. Подобные сделки получили название сублизинг.

Таким образом, сублизинг — особый вид отношений, которые возникают в связи с переуступкой прав пользования предметом лизинга третьему лицу, что оформляется договором сублизинга. При сублизинге лицо, осуществляющее данную операцию, принимает предмет лизинга у лизингодателя по договору лизинга и передает его во временное пользование лизингополучателю по договору сублизинга. При этом обязательно согласие лизингодателя в письменной форме. Переуступка лизингополучателем своих обязательств по выплате платежей третьему лицу не допускается.

При международном сублизинге перемещение предмета лизинга через таможенную границу РФ возможно только на срок действия договора сублизинга.

Разновидностью лизинга сделки «дабл дин», применяемые в международной сфере. Их смысл заключается в комбинации налоговых выгод в двух и более странах. Например, в начале 80-х гг. приобретение ряда самолетов было кредитовано «дабл дин» между США и Великобританией. Выгоды от налоговых льгот в Великобритании больше, если арендодатель имеет право собственности, а в США — если арендодатель имеет только право владения. Лизинговая компания в Великобритании покупает самолет, отдает его в аренду американской лизинговой компании, а та в свою очередь — местным авиакомпаниям.

В последнее время получила распространение практика заключения соглашения между производителями оборудования и лизинговыми компаниями. В соответствии с этими соглашениями производитель от лица лизинговой компании предлагает клиентам финансирование поставок своей продукции с помощью лизинга. Таким образом, лизинговая компания использует торговую сеть поставщика, а поставщик расширяет границы сбыта продукции. Это сделки, получившие название «помощь в продаже» (sales — aid).

При постоянном и тесном сотрудничестве предприятий с лизинговыми компаниями возможно заключение соглашений по предоставлению «лизинговой линии» (lease-line). Эти соглашения аналогичны банковским кредитным линиям и позволяют арендатору брать дополнительное оборудование в лизинг без заключения каждый раз нового контракта.

Глава 40 Правовые основы лизинга в Российской Федерации

До недавнего времени в Российской Федерации лизинговые отношения регулировать общими нормами гражданского законодательства. Гражданским кодексом РСФСР регулировались условия о сроке действия договора имущественного найма (срок ограничивался десятью, пятью либо одним годом в зависимости от субъектов и объекта лизинга), распределения прав и обязанностей сторон по эксплуатации имущества и др. Позднее о значении финансовой аренды в рыночной экономике было сказано в Указе Президента от 17 сентября 1994 г. № 1929 «О развитии финансового лизинга в инвестиционной деятельности». Развитие финансовой аренды в России предусматривается в Постановлении Правительства РФ от 29 июня 1995 г. «О развитии лизинга в инвестиционной деятельности». Данным актом было утверждено Временное положение и лизинге. К этому времени определенный опыт создания государственных лизинговых компаний уже был. Созданная Правительством РФ компания «Росагроснаб» должна была поддерживать бюджетными средствами отечественных производителей сельскохозяйственной техники и крестьян. Кроме того, в конце 1993 г. Правительство РФ приняло решение о выделении 670 млрд. руб. на создание русской авиационной лизинговой компании «Аэролизинг».

Однако как показывает международный опыт, жесткой взаимосвязи между наличием специфического законодательства и объемами лизинговых операций нет. Представители одних российских лизинговых фирм весьма скептически относятся к усилиям Правительства создать лизинговое право. Например, есть мнение, что уже существующего законодательства (при некоторой его корректировке) вполне достаточно для функционирования лизинговых компаний, и никаких дополнительных законов не нужно вовсе. Вместе с тем Правительство и многие другие лизинговые компании настаивают на том, чтобы вопросы лизинга были особо оговорены в национальном корпоративном праве.

Согласно Временному положению лизинг — это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность обусловленное договором имущество и предоставить это имущество арендатору за плату во временное пользование для предпринимательских целей.

Предметом договора финансовой аренды (лизинга) в соответствии со ст. 665 Гражданского кодекса РФ являются возникающие при осуществлении предпринимательской деятельности отношения по сдаче за плату во временное владение и пользование одним лицом (арендодателем или лизингодателем) другому лицу (арендатору или лизингополучателю) имущества, которое специально приобретается по прямому заказу последнего и у указанного им продавца. При этом существенными отличительными признаками договора финансовой аренды являются следующие моменты:

• объект договора (имущества) должен использоваться в предпринимательских целях;

• первоначально арендодатель не является собственником или титульным владельцем имущества, которое подлежит передаче в аренду; более того, на арендодателя возлагается обязанность приобрести в собственность это имущество, принадлежащее другому лицу;

• имущество приобретается лизингодателем специально для передачи в лизинг;

• арендатор указывает лизингодателю, какое именно имущество и у какого продавца следует приобрести, т.е. арендатору принадлежит обычно не свойственная арендным отношениям активная роль;

• арендатор сам принимает имущество от продавца, минуя арендодателя;

• арендодатель не несет ответственности за недостатки приобретенного и переданного в аренду имущества;

• имущество передается арендатору во временное владение и пользование.

Во Временном положении даны определения «лизингодателя», «лизингополучателя» и «поставщика лизингового имущества»:

лизингодатель — юридическое лицо, осуществляющее лизинговую деятельность, т.е. передачу в лизинг по договору специально приобретенного для этого имущества, или гражданин, занимающийся предпринимательской деятельностью без образования юридического лица и зарегистрированный в качестве индивидуального предпринимателя;

лизингополучатель — юридическое лицо, осуществляющее предпринимательскую деятельность, или гражданин, занимающийся предпринимательской деятельностью без образования юридического лица и зарегистрированный в качестве индивидуального предпринимателя, получающие имущество в пользование по договору лизинга;

продавец лизингового имущества — предприятие-изготовитель машин и оборудования или другое юридическое лицо, или гражданин, продающие имущество, являющееся объектом лизинга.

В ст. 17 Федерального Закона «О лицензировании видов деятельности» дан перечень видов деятельности, на осуществление которых требуются лицензии; среди них предусмотрена и финансовая аренда (лизинг). Федеральный закон «О лизинге» (ст. 6) также указывает на то, что лизинговая деятельность (т.е. выполнение лизингодателем функций по договору лизинга) выполняется на основании разрешений (лицензий), полученных в установленном законодательством России порядке. Согласно правительственному Положению о лицензировании отдельных видов деятельности лицензирование деятельности лизинговых компаний выдает Министерство экономики РФ. Вместе с тем согласно ст. 34 Федерального закона «О лизинге» лизингодатель имеет право без лицензии Центрального банка России осуществлять международные операции, связанные с движением капитала, привлекать в целях приобретения предмета лизинга денежные средства от нерезидентов Российской Федерации, а также выплачивать проценты за пользование рассрочкой платежа, предоставленной продавцам предмета лизинга.

Министерству экономики РФ предоставлено право передавать полномочия по лицензированию лизинговой деятельности, осуществляемой на территории одного субъекта Российской Федерации, органу исполнительной власти этого субъекта Федерации. Это должно облегчить процедуру лицензирования для местных лизинговых компаний. Однако если лизинговая компания в своей деятельности выйдет за рамки того субъекта Российской Федерации, в котором она получила лицензию, то ей необходимо будет пройти регистрацию в Минэкономике РФ.

Кроме того, лизинговые компании, использующие в лизинговой деятельности средства федерального бюджета и имеющие отраслевой характер, должны получить разрешение в соответствующих федеральных органах исполнительной власти.

Лицензии, выданные Минэкономики РФ, действительны на всей территории России, а органами исполнительной власти — только на территории данного субъекта Российской Федерации.

Для получения лицензии лизинговые компании должны представить в Государственную регистрационную палату РФ следующие документы:

а) заявление о выдаче лицензии с указанием наименования и организационно-правовой формы лизинговой компании, ее юридического адреса, номера расчетного счета, наименования обслуживающего банка и срока действия лицензии (от 1 до 5 лет);

б) копии учредительных документов лизинговой компании;

в) копию свидетельства о государственной регистрации лизинговой компании;

г) справку Министерства РФ по налогам и сборам о постановке лизинговой компании на учет;

д) документ, подтверждающий факт оплаты уставного капитала лизинговой компании;

е) баланс лизинговой компании за предыдущий отчетный период (квартал) и отчет о результатах ее финансовой деятельности за указанный период;

ж) копию акта последней аудиторской проверки лизинговой компании или ее проверки Министерством РФ по налогам и сборам.

Вновь создаваемые лизинговые компании не представляют документы, указанные в подпунктах «е» и «ж».

Выдача лицензий осуществляется на платной основе. За рассмотрение заявления о выдаче лицензии взимаются платежи в размере трех установленных действующим законодательством на момент подачи заявления минимальных размеров оплаты труда, а за выдачу лицензии — в размере 100.

Решение о выдаче или об отказе в выдаче лицензии принимается Комиссией в течение 30 дней со дня подачи лизинговой компанией заявления с приложением всех необходимых документов.

По усмотрению Комиссии в случаях, предусмотренных постановлением Правительства России № 167 от 26 февраля 1996 г., может быть принято решение о проведении дополнительной экспертизы представленных лизинговой компанией документов. Тогда решение о выдаче или об отказе в выдаче лицензии принимается Комиссией не позднее 60 дней с момента подачи лизинговой компанией заявления с приложением необходимых документов.

В исключительных случаях срок рассмотрения заявления может быть дополнительно продлен руководителем Комиссии на срок до 30 дней.

Таким образом, максимальный срок рассмотрения заявления лизинговой компании не может превышать трех месяцев.

Введение сводного реестра всех выданных, продленных, приостановленных или аннулированных лицензий возложено на Государственную регистрационную палату при Минэкономики РФ. Теперь потенциальный лизингополучатель сможет обратиться в Минэкономики РФ и получить адрес близлежащей лизинговой компании, специализирующейся на лизинге требуемого оборудования.

Лицензирующим органам предоставлены большие полномочия, как на стадии выдачи лицензии, так и на стадии контроля за соблюдением условий лизинговой деятельности. Соискателю может быть отказано в лицензии, если лицензирующий орган сочтет, что у него «отсутствует возможность выполнять функцию лизингодателя. Проверка лизинговой компании может начаться как по инициативе лицензирующего органа, так и по представлению контролирующих органов, заявлениям (жалобам) юридических и физических лиц, имеющих договорные отношения с лизинговой компанией. При проведении проверки лизинговая компания обязана представлять проверяющим лицам необходимую документацию, а также давать соответствующие объяснения по вопросам своей деятельности.

Лизинговые компании — нерезиденты Российской Федерации, а также их филиалы и дочерние компании, осуществляющие на территории России лизинговую деятельность, тоже подлежат лицензированию в соответствии с настоящим Положением.

Основными целями Федерального закона «О лизинге» являются дальнейшее развитие инвестиционных форм в средства производства на основе лизинговых операций, защита прав собственности и прав участников инвестиционного процесса, а также обеспечение эффективности инвестирования. Данный закон определил основные правовые и организационно-экономические особенности лизинга.

Согласно Федеральному закону «О лизинге» имущество, которое может быть предметом лизинга, должно отвечать двум обязательным требованиям закона; 1) приобретаемые вещи должны быть непотребляемыми (т.е. не терять своих натуральных свойств в процессе их использования) и 2) данное имущество приобретается исключительно для предпринимательской деятельности.

К вещам, которые могут быть предметом лизинга, закон относит: предприятия и другие имущественные комплексы, здания, сооружения, оборудования, транспортные средства, другое движимое и недвижимое имущество. Категорически исключены из объектов лизинга: земельные участки, другие природные объекты; имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Плата, сроки, другие условия лизинговой сделки определяются конкретными договорами между субъектами лизинга.

Закон устанавливает три возможных субъекта лизинга: лизингодателя, лизингополучателя, продавца (либо поставщика). Все они могут быть как физическими, так и юридическим лицами. Данный федеральный закон определяет также формы, типы и виды лизинга, которые указаны выше.

Права и обязанности участников Договора международного лизинга регулируются в соответствии с Конвенцией о международном финансовом лизинге, Федеральным законом РФ «О присоединении Российской Федерации к Конвенции УНИДРУА* о международном финансовом лизинге», а также в соответствии с нормами национального законодательства в части, не противоречащей отнесенным к предмету регулирования нормам международного права. Режим применимого права устанавливается по соглашению сторон международного договора лизинга в соответствии с упомянутой Конвенцией.

* УНИДРУА — Международный институт по унификации частного права.

Главная цель Конвенции — устранить правовые барьеры на пути лизинга. Конвенция достаточно подробно регламентирует права и обязанности трех основных участников лизинга — лизингодателя арендатора, лизингополучателя и поставщика.

Конвенция регулирует лизинговые операции в случае, если они обладают следующими особенностями:

• лизингополучатель определяет оборудование и выбирает поставщика, как правило, самостоятельно, не полагаясь на квалификацию и мнение лизингодателя;

• поставщик приобретает оборудование в связи с соглашением о лизинге, которое, как известно поставщику, заключено или должно быть заключено между лизингодателем и лизингополучателем;

• плата, оговоренная в договоре лизинга, исчисляется с учетом амортизации значительной части стоимости оборудования.

Федеральный закон «О лизинге» оговаривает обязательные признаки и условия договора международного лизинга. В частности, международный лизинг обязательно должен содержать ссылку на договор купли-продажи, в соответствии с которым предмет лизинга передается лизингополучателю не позднее шести месяцев с момента пересечения объектом лизинга таможенной границы Российской Федерации. В тех же случаях, когда предмет лизинга транспортируется по территории Российской Федерации в силу объективных обстоятельств свыше шести месяцев, его передача производится по окончании транспортировки.

В договоре международного финансового лизинга должны также содержаться указания на наличие инвестирования денежных средств а предмет лизинга и наличие передачи предмета лизинга лизингополучателю.

Иными словами, в договоре лизинга непременно должны быть пункты, в которых указывается, что лизингодатель покупает товар специально с целью передачи его в лизинг, этот товар должен быть передан поставщиком не покупателю (т.е. лизингодателю), а непосредственно лизингополучателю.

Законом также установлен порядок разрешения споров участников международных лизинговых сделок.

Федеральный закон «О лизинге» называет обязательные требования, которым должен соответствовать договор лизинга. Договор должен быть заключен в письменной форме. В противном случае данный договор будет недействительным (п.п. 2, 3 ст. 162 ГК РФ).

В названии договора лизинга определяются его форма, тип и вид. Поскольку в договоре лизинга содержатся и обязательства других лиц (продавца, поставщика, залогодателя, залогодержателя, гаранта, страховщика, поручителя и др.), то эти обязательства образуют путем заключения с другими субъектами лизинга обязательных и сопутствующих договоров.

К обязательным договорам, кроме договора лизинга, относится договор купли-продажи. Такой договор заключается между лизингодателем и продавцом (поставщиком) предмета лизинга. Следует обратить внимание на следующее обязательство. Согласно общим правилам об аренде договор аренды имущества, предусматривающий переход в последующем права собственности на арендуемое имущество к арендатору, заключается в форме, предусмотренной для договора купли-продажи такого имущества (п. 3 ст. 609 ГК РФ). Так, для договоров продажи недвижимости предусмотрена письменная форма, причем в виде одного документа, подписываемого обеими сторонами с обязательной последующей государственной регистрацией (ст. ст. 550, 551 ГК РФ и ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним»). Поэтому и в самом договоре лизинга между лизингодателем и лизингополучателем согласно смыслу п. 3 ст. 609 ГК РФ необходимо соблюсти соответствующую форму.

К сопутствующим договорам относятся: договор о привлечении денежных средств, договор залога (ст. 339 ГК РФ), договор гарантии договор поручительства (ст. 361 ГК РФ) и другие. Федеральный Закон «О лизинге» не дает исчерпывающего перечня всех сопутствующих договоров, по-видимому, исходя из общего принципа цивилистики о свободе договоров и автономии воли (ст. ст. 1, 421 ГК РФ). Поэтому возможны и другие, сопутствующие договору лизинга договоры (например, страхования, займа, перевозки, различные смешанные договоры и т.д.). Совокупность всех обязательных и сопутствующих договоров называется лизинговой сделкой.

Федеральный закон «О лизинге» также устанавливает, какие условия должны обязательно содержаться (являются существенными) в договоре лизинга (см. приложения 1—5), а именно:

1) точное описание предмета лизинга;

2) объем передаваемых прав собственности;

3) наименование места и указание порядка передачи предмета лизинга;

4) указание срока действия договора лизинга;

5) порядок балансового учета предмета лизинга;

6) порядок содержания и ремонта предмета лизинга;

7) перечень дополнительных услуг, предоставленных лизингодателем на основании договора комплексного лизинга;

8) указание общей суммы договора лизинга и размера вознаграждения лизингодателя;

9) порядок расчетов (график платежей);

10) определение обязанности страхования предмета лизинга от связанных с договором лизинга рисков.

Кроме того, в договоре лизинга обязательно оговаривается так называемый обусловленный случай, а также обязательно должны содержаться указания на наличие инвестирования денежных средств в предмет лизинга и на наличие передачи предмета лизинга лизингополучателю. Если эти указания в договоре лизинга отсутствуют, такой договор не может быть классифицирован как договор лизинга со всеми вытекающими отсюда последствиями.

Федеральный закон «О лизинге» ввел новое юридическое понятие в договорное право — «обусловленный случай». Под обусловленным случаем понимается наступление такого обстоятельства или события, которые договором лизинга определены как бесспорные и очевидные нарушения лизингополучателем своих обязательств, установленных договором лизинга, или как бесспорная и очевидная причина прекращения договора лизинга. Например, если лизингополучатель при осуществлении оперативного лизинга переуступил свои права на предмет лизинга третьим лицам, то это расценивается как бесспорная очевидная причина прекращения договора лизинга. Таким образом, наступление обусловленного случая влечет за собой действительное прекращение прав лизингополучателя на владение и пользование предметом лизинга. При этом лизингодатель имеет право в бесспорном порядке изъять предмет лизинга или взыскать денежную сумму.

Кроме того, Федеральный закон «О лизинге» обязывает лизингодателя предоставить лизингополучателю предмет лизинга со всеми его принадлежностями и документами. Передача же предмета лизинга в соответствии с п. 1 ст. 668 ГК РФ осуществляется продавцом непосредственно арендатору (т.е. лизингополучателю) в месте нахождения последнего. В связи с этим арендатор (лизингополучатель) вправе предъявить непосредственно продавцу требования в отношении качества и комплектности имущества, сроков его поставки, а также в других случаях ненадлежащего исполнения договора купли-продажи продавцом. Если же просрочка допущена по обстоятельствам, за которые отвечает арендодатель (лизингодатель), то он отвечает за упущения продавца, как за свои собственные.

Лизинговая сделка, помимо того, может предусматривать условия по оказанию дополнительных услуг, без которых невозможно использовать предмет лизинга. Эти услуги оказывает уже не продавец, а сам лизингодатель. К ним, в частности, относятся:

• приобретение у третьих лиц прав на интеллектуальную собственность, а также товарно-материальных ценностей, необходимых в период проведения монтажных и пускона-ладочных работ;

• осуществление таких работ и обучение персонала;

• подготовка производственных площадей и коммуникаций, услуги по проведению работ, связанных с установкой предмета лизинга, и др.

Все гражданско-правовые риски (случайной гибели или случайной порчи имущества, риск несостоятельности продавца (поставщика), риск несоответствия предмета лизинга целям его использования и иные имущественные риски) распределяются между субъектами лизинга в соответствии с ГК РФ и Федеральным законом «О лизинге».

Закон предусматривает основные права и обязанности лизингополучателя. Так, он вправе требовать от лизингодателя безвозмездного устранения недостатков объекта лизинга и соразмерного уменьшения лизинговых платежей или возмещения своих расходов, связанных с устранением недостатков предмета лизинга. Он также вправе требовать от лизингодателя исполнения им обязательств по вступившему в законную силу договору лизинга, а в случае их невыполнения — через суд возмещения лизингодателям прямых убытков от подготовки к приему предмета лизинга, если затраты на такую подготовку были произведены. Лизингополучатель пользуется правом временного владения и эксплуатации предмета лизинга. Лизингополучатель имеет право с согласия лизингодателя (выраженного в письменной форме) производить за счет собственных средств улучшения предмета лизинга, а также заключать залоговые и ипотечные договоры. При этом все отделимые улучшения предмета лизинга по общему правилу становятся собственностью лизингополучателя. Лизингополучатель при осуществлении финансового лизинга имеет право приобретать права собственности на предмет лизинга после выплаты всех лизинговых платежей.

Лизингополучатель обязан:

• своевременно осуществлять лизинговые платежи;

• использовать предмет лизинга в соответствии с его назначением;

• по окончании срока договора лизинга возвратить лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договором лизинга;

• в полном объеме нести гражданско-правовую ответственность за несоблюдение условий договора лизинга.

Законом также установлены права и обязанности лизингодателя. Он имеет право:

• на получение лизинговых платежей;

• на бесспорное взыскание денежных средств и бесспорное изъятие предмета лизинга в обусловленных случаях и в других случаях, предусмотренных законом либо договором лизинга;

• на судебную защиту в целях удовлетворения его законных имущественных интересов;

• на распоряжение предметом лизинга;

• на переуступку своих прав (полностью или частично) третьему лицу — по договору лизинга;

• использования в качестве залога предмета лизинга;

• на инспектирование и контроль за соблюдением лизингополучателем условий договора лизинга и других сопутствующих договоров;

• на финансовый контроль за деятельностью лизингополучателя в той ее части, которая относится к предмету лизинга, формированием финансовых результатов деятельности лизингополучателя и выполнением им обязательств по договору лизинга;

• на назначение аудиторских проверок финансового состояния лизингополучателя. Лизингодатель обязан:

• приобрести у определенного продавца (поставщика) в собственность соответствующее имущество (предмет лизинга) и предоставить его лизингополучателю,

• предоставить лизингополучателю имущество, являющееся предметом лизинга, в состоянии, соответствующем условиям договора лизинга и назначению данного имущества.

Причиной широкого распространения лизинга является ряд его преимуществ по сравнению с другими формами инвестирования. Основными из них являются:

инвестирование в форме имущества в отличие от денежного кредита снижает риск невозврата средств, так как за лизингодателем сохраняются права собственности на переданное имущество;

лизинг предполагает 100-процентное кредитование и не требует немедленного начала платежей, что позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее имущество;

часто предприятию проще получить имущество по лизингу, чем ссуду на его приобретение, так как лизинговое имущество выступает в качестве залога;

лизинговое соглашение более гибко, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат. По взаимной договоренности сторон лизинговые платежи могут осуществляться после получения выручки от реализации товаров, произведенных на взятом в кредит оборудовании. Ставки платежей могут быть фиксированными и плавающими;

для лизингополучателя уменьшается риск морального и физического износа и устаревания имущества, так как имущество не приобретается в собственность, а берется во временное пользование; так как платежи по лизингу не привязаны к нормам амортизации, то при лизинговых отношениях лизингополучатель имеет дело с ускоренной амортизацией имущества;

лизинговое имущество не числится у лизингополучателя на балансе, что не увеличивает его активы и освобождает от уплаты налога на это имущество;

лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя и соответственно снижают налогооблагаемую прибыль;

производитель получает дополнительные возможности сбыта продукции, так как ограниченное финансирование инвестиций часто не позволяет предприятиям своевременно обновлять технологическую систему.

При наличии у предприятия альтернативы — взять кредит на покупку оборудования или приобрести это оборудование на определенное время по договору лизинга — ее выбор необходимо осуществлять на основе результатов финансового анализа. Во всяком случае, лизинг становится практически безальтернативным вариантом, когда:

предприятие-поставщик испытывает трудности со сбытом своей продукции, а предприятие — будущий лизингполучатель не имеет в достаточном объеме собственных средств и не может взять кредит для приобретения нужного ему оборудования;

предприниматель только начинает собственное дело (что часто имеет место в малом предпринимательстве).

Вместе с тем лизингу присущ и ряд негативных сторон. В частности, на лизингодателя ложится риск морального старения оборудования (особенно, если договор лизинга заключается не на полный срок его амортизации), а для лизингополучателя стоимость лизинга выходит более высокой, чем цена покупки оборудования. Еще одним недостатком финансового лизинга является то, что в случае выхода из строя оборудования, платежи производятся в установленные сроки независимо от состояния оборудования.

Для стимулирования инвестиций в производственную сферу, для обновления промышленного потенциала, для повышения конкурентоспособности отечественных производителей, нужно создавать условия, при которых они стремились бы развивать лизинговые отношения. Для этого, в первую очередь, следует добиваться появления, лизинговых сделок с достаточно длительными сроками действия (не менее трех лет), так как именно такие договоры будут нести реальные инвестиции в экономику. Необходимо если не освободить, то хотя бы снизить налог на прибыль, полученную лизингодателями от реализации договоров по лизингу со сроком действия три и более лет. Также следует стимулировать банки предоставлять кредиты лизинговым компаниям, которые заключают длительные договоры. Кроме этого, необходимо рассмотреть возможность снижения таможенных пошлин и налогов по товарам, ввозимым на территорию РФ и являющимися объектами международного финансового лизинга.

Безусловно, вышеперечисленные меры должны способствовать развитию лизинговых компаний и операций, производимых ими.

Можно с полной уверенностью сказать, что лизинг в нашей стране постепенно будет все больше наращивать свои обороты и играть все более весомую роль в экономике России.

В заключение можно сделать вывод, что надежное правовое обеспечение лизинговых отношений является гарантией и залогом успешного развития лизингового бизнеса.

Глава 41 Особенности лизинга

Лизинг обладает рядом преимуществ перед обычной ссудой, что обусловливает его широкое распространение.

1. Лизинг предполагает 100%-ное кредитование и не требует немедленной выплаты платежей. При использовании обычного кредита для покупки имущества предприятие должно было бы около 15% стоимости покупки оплачивать за счет собственных средств. При лизинге контракт заключается на полную стоимость имущества.

Арендные платежи обычно начинаются после поставки имущества арендатору либо позже.

2. Контракт по лизингу получить проще, чем ссуду. Особенно это касается мелких и средних предприятий. Некоторые лизинговые компании не требуют от арендатора никаких дополнительных гарантий. Предполагается, что обеспечением сделки служит само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество.

3. Лизинговое соглашение более гибко, чем ссуда. Ссуда всегда предлагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитать поступление своих доходов и выработать с арендодателем, удобную для него схему финансирования. Платежи могут быть ежемесячными, ежеквартальными и т.д., а суммы платежей — отличаться друг от друга. Иногда погашение осуществляется после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг. Ставка может быть фиксированной и «плавающей».

4. Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянно обновлять свой парк оборудования.

5. Лизинг дает возможность арендатору использовать сразу гораздо больше производственных мощностей, чем при покупке. Временно высвобожденные благодаря лизингу деньги он может пустить на какие-либо другие цели.

6. Поскольку лизинг долгое время служил средством реализация продукции и развития производства, то государственная политика, как правило, направлена на поощрение и расширение лизинговых операций.

7. Лизинг имеет преимущества учета арендуемого имущества. Основным принципом Евролиза (Keaseurope ассоциация европейских лизинговых компаний) по учету лизинговых операций является опубликование арендатором своих финансовых обязательств, вытекающих из лизинговых соглашений.

Кроме того, Международный валютный фонд (МВО) не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т.е. существует возможность превысить лимиты кредитной задолженности, устанавливаемые Фондом по отдельным странам.

Однако у лизинга есть и свои недостатки.

Во-первых, если оборудование взято в финансовый лизинг и оно с течением времени устарело до окончания действия лизингового договора, то лизингополучатель продолжает платить арендные платежи до конца контракта.

При оперативном же лизинге риск устаревшего оборудования ложится на арендодателя, который вынужден брать за это большую плату с лизингополучателя.

Во-вторых, недостатком финансового лизинга является то, что в случае выхода оборудования из строя платежи производятся в установленные сроки независимо от состояния оборудования.

В-третьих, если объектом лизингового договора является крупный и уникальный объект, то в связи с большим разнообразием условий арендных сделок подготовка договоров об их лизинге требует значительного времени и средств.

Глава 42 Договоры лизинга

Лизинг — операция, отличающаяся довольно сложной организацией. Во многих сделках имеют место как минимум три договора:

— между арендатором и арендодателем;

— между поставщиком и арендодателем;

— между арендодателем и банком.

Обычно перед началом сделки проводится тщательный анализ клиента. Для этого осуществляется, во-первых, оценка клиента: а) по его способности выплатить арендные платежи и б) по его предварительным доходам от использования арендуемого оборудования; во-вторых, оценка товаров (спрос на них с точки зрения возможной перепродажи).

При международном лизинге особенно важен выбор валюты договора: оценка риска изменения курса валюты; таможенный режим арендатора; налог на фирму, применяемый к арендодателю; наличие соглашений о неприменении двойного налогообложения между странами, защита права собственности иностранного арендодателя в стране арендатора.

При лизинге с дополнительным привлечением средств остро встают вопросы залогового права, страхования, различного рода гарантий. Важны также вопросы предоставления технических гарантий производителем.

Существуют три варианта приобретения оборудования при лизинге:

1) арендодатель платит поставщику и передает арендатору право пользования;

2) арендатор может договориться о поставке оборудования и тут же продать его арендодателю (но поставщику платит арендатор);

3) арендодатель назначает арендатора своим агентом по заказу товара у поставщика.

При первом варианте приобретения оборудования арендодатели часто не хотят, чтобы поставщик был поставлен в известность о переуступке, так как они опасаются, что это может сказаться на их взаимоотношениях. При втором варианте арендодатель должен быть уверен, что покупка сделана правильно, т.е. что товар нигде не заложен, не обложен комиссиями и т. д. В третьем случае надо учитывать, что если арендатор действует как агент, то он будет отвечать в случае банкротства арендодателя.

Арендодатель должен быть уверен, что как только поставщик поставит товар, арендатор будет готов принять его, следить за ним и платить за него аренду. Поэтому лизинговая компания особенно заинтересована в тесном сотрудничестве с арендатором и в заключении так называемых генеральных соглашении с ним. На протяжении всего контракта лизинговая компания осуществляет контроль за правильным использованием оборудования.

В лизинге, кроме того, большую роль играет гарантия того, что к концу контракта оборудование будет иметь определенную остаточную стоимость. Для этого существует система страхования остаточной стоимости.

Глава 43 Налогообложение лизинговых операций и проблемы развития лизинга

Для привлечения финансового капитала к лизинговым операциям, помимо создания законодательной и нормативной базы, необходимо обеспечить благоприятные налоговые условия.

Одними из главных экономических рычагов, позволивших лизингу получить широкое распространение за рубежом и стать привлекательным видом бизнеса, являются налоговые и амортизационные льготы. Зарубежная практика показывает, что чем большие льготы предоставлялись, тем быстрее развивался лизинг.

В России в постановлении Правительства № 633 от 29.06.95 г. (с последующими дополнения и изменениями) предусмотрены предложения, реализация которых позволит создать благоприятный климат для активизации лизинговой деятельности. Эти предложения состоят в следующем:

— отнесение сумм лизинговых платежей, включая платежи по процентам за кредиты банков и других кредитных учреждений, на себестоимость продукции (работ, услуг), произведенной хозяйствующим субъектом — лизингополучателем;

— использование механизма ускоренной амортизации;

— освобождение хозяйствующих субъектов — лизингодателей от уплаты налога на прибыль, получаемую ими от реализации договоров финансового лизинга со сроком действия не менее трех лет;

— освобождение банков и других кредитных учреждений от уплаты налога на прибыль, получаемую ими от предоставления кредитов на срок три года и более для реализации операций финансового лизинга (выполнение лизинговых договоров);

— освобождение хозяйствующих субъектов — лизингодателей от уплаты налога на добавленную стоимость при выполнении лизинговых услуг с сохранением действующего порядка уплаты налога на добавленную стоимость при приобретении имущества, являющегося объектом финансового лизинга;

— частичное освобождение от уплаты таможенных пошлин, налогов, взимание которых возложено на таможенные органы Российской Федерации, в отношении временно ввозимых на территорию Российской Федерации товаров, являющихся объектом международного финансового лизинга.

Наиболее важными для существующих лизинговых компаний остаются проблемы налогообложения и таможенных платежей. В соответствии с действующими законами финансовая лизинговая компания вынуждена дважды платить НДС и спецналог — при покупке оборудования и с лизинговых операций. Существующие процентные ставки делают лизинговую деятельность практически бесперспективной — даже по валютно номи-нированным кредитам они достигают 28%, в то время как западные лизинговые компании уже сейчас предлагают кредитовать лизинг промышленного оборудования под 5,3—8,5%. В качестве компромисса с Минфином представители компаний предлагают такой выход: освобождение от НДС в обмен на обязательное лицензирование деятельности финансовых лизинговых компаний. В настоящее время только лизинговые платежи малых предприятий освобождены от НДС.

Освобождение лизингодателей от уплаты налога на прибыль, полученную от реализации договоров финансового лизинга со сроком действия не менее трех лет, а также банков и других кредитных учреждений от уплаты налога на прибыль, полученную ими от предоставления кредитов на срок три года и более для реализации операций финансового лизинга (выполнения лизинговых договоров), пока не реализовано. Лизингодатель имеет льготы при покупке имущества, однако при этом следует иметь в виду, что налогооблагаемая прибыль может быть уменьшена только на 50% и при условии полного использования амортизационного фонда.

И все же наиболее трудно будет учесть интересы всех сторон при решении вопроса о таможенных платежах. Трудно это будет сделать потому, что здесь перекрещиваются интересы не только фискальных государственных органов, но и заинтересованных в удешевлении предметов лизинга компаний. Представители лизинговых компанией утверждают, что для успешного развития лизинга в России необходимо увеличить срок таможенного режима временного ввоза как минимум до 5 лет (а в идеале — на весь срок действия лизингового договора), а также необходимо ввести в таможенное законодательство положение, в соответствии с которым таможенные пошлины в случае выкупа лизингополучателем имущества уплачиваются с остаточной стоимости. Однако против этого резко выступают руководители государственного таможенного комитета, которые заявляют, что это создаст «таможенную дыру при импорте технологического оборудования». Таким образом, сугубо техническая проблема лизинга пока является трудноразрешимой задачей.

В заключение отметим, что лизинг в России — сравнительно новый вид деятельности. Для стимулирования же инвестиций в производственную сферу, для обновления промышленного потенциала, для повышения конкурентоспобности отечественных производителей лизинговые отношения необходимо развивать. Однако для этого нужно создать соответствующие условия. Но уже сегодня есть все основания для того, чтобы с уверенностью сказать, что лизинг в нашей стране постепенно будет наращивать свои обороты и играть все более весомую роль в экономике России.

Приложение 1

Договор №__

О финансовой аренде (лизинге)

«___» _________ 200___ г.

Закрытое акционерное общество, именуемое в дальнейшем Лизингодатель, в лице Генерального директора ____________, действующего на основании Устава, с одной стороны, и Общество с ограниченной ответственностью, именуемое в дальнейшем Лизингополучатель, в лице Директора ___________________.

действующего на основании Устава, с другой стороны, и вместе именуемые Стороны, исходя из того, что Лизингополучатель представил Лизингодателю документы, подтверждающие целесообразность и возможность использования Лизингополучателем получаемого им на условиях финансовой аренды (лизинга) имущества для решения собственных производственных и коммерческих задач, и гарантирует Лизингодателю объективность используемых им исходных данных, договорились об определениях:

— имущество — оборудование для обработки деталей мебели, перечень устройств которого указан в Приложении №1 к настоящему договору, в дальнейшем именуется «объект лизинга»;

— предприятие, в соответствии с условиями двухстороннего договора (контракта) с Лизингодателем, продавшее ему объект лизинга для последующей передачи его Лизингополучателю по настоящему договору, в дальнейшем именуется «Продавец»;

— частичное возмещение всех затрат Лизингодателя по настоящему договору путем безналичного перечисления ему денежных сумм Лизингополучателем в дальнейшем именуется «лизинговый платеж»;

первоначальная стоимость объекта лизинга по финансовому учету Лизингодателя ежеквартально уменьшается на сумму начисленного им износа объекта лизинга, в дальнейшем именуется «стоимость объекта лизинга»;

— сумма, включающая в себя сумму лизингового платежа Лизингополучателя за текущий расчетный квартал, сумму всех предшествующих ему лизинговых платежей Лизингополучателя по настоящему договору и сумму всех задолженностей по лизинговым платежам и штрафов Лизингополучателя, не оплаченных на текущий расчетный квартал, и стоимость объекта лизинга в следующем за текущим расчетным кварталом, в дальнейшем именуется «суммой закрытия лизинговой сделки»,

и заключили настоящий договор о нижеследующем:

Поиск по сайту: