|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

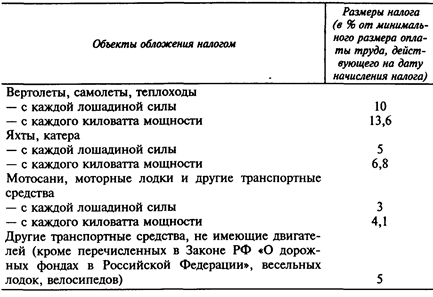

Размеры налога на транспортные средства

За имущество, не имеющее собственника, собственник которого неизвестен или учитываемое как бесхозное, налог на имущество не взимается. За строения, помещения, сооружения и транспортные средства налог уплачивается независимо от того, находится данное имущество в эксплуатации или нет.

Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа. Уплата налога производится владельцами равными долями в два срока — не позднее 15 сентября и 15 ноября.

Своевременно не привлеченные к уплате налога лица уплачивают его не более чем за три предыдущих года. Пересмотр неправильно произведенного налогообложения допускается также не более чем за три предыдущих года.

От уплаты налога на транспортные средства освобождены владельцы моторных лодок с мотором мощностью не более 10 л. с., или 7,4 квт. Лица, имеющие право на льготы, самостоятельно представляют необходимые документы в налоговые органы.

Налог с личного имущества в США может быть наложен на любую собственность, за исключением земли и строений. Дело в том, что налог на землю обычно включает в сферу налогообложения улучшение земельных угодий путем строительства на них зданий и сооружений, поэтому земля и строения не включаются в другую категорию налога — налог с личного имущества. Он взимается с автомобиля, с некоторых активов, в частности с акций и облигаций, даже с остатков на банковском счете. Налог с личного имущества — один из основных источников дохода и может применяться на уровне штата или на муниципальном уровне как источник средств для финансирования услуг определенного уровня управления.

Взимание налога с личного имущества требует наличия соответствующей системы определения ценности имущества и применения ставки налога. Оценку имущества может потребовать агент налоговой службы, граждане также имеют право обращаться за оценкой своего имущества.

Глава 23 Проблемы налогообложения в экономике России

Ключевым фактором успеха в деле перевода экономики России на рыночные рельсы является эффективная реформа налоговой политики и системы налоговых органов. Вместе с тем реформа налоговой системы протекает в условиях резкого спада производства, появления большого числа безработных, существенного сокращения государственного сектора. Усложняет этот процесс и то, что новые рыночные инструменты сосуществуют с остатками прошлой экономической системы.

В условиях перехода к рыночной системы хозяйствования и проведения налоговой реформы основным тормозом является наследие планового социализма. При классическом социализме роль налогов заключалась в сборе доходов для бюджета, которые затем тратились на общественные нужды и использовались для денежного обеспечения государственного плана. При реформаторском социализме эта роль была расширена и стала включать регулирование распространения ресурсов. Налоги также использовались государством для присвоения прибылей, поскольку оно являлось единственным собственником капитала. Все формы использования налогов отражали активное вмешательство государства в экономику и общество и его контроль над обществом и экономикой. В настоящее время роль налогового законодательства как инструмента обустройства экономики и общества неуклонно повышается.

При социализме, построенном на налоговой экономике, налоговые перекосы или избыточное налоговое бремя в их традиционном понимании были практически исключены. При плановом хозяйстве ресурсы распределялись в соответствии с государственным планом. Практически все инвестиционные решения также принимались плановыми органами. Предприятия могли заниматься лишь теми видами деятельности, которые были перечислены в их учредительных документах. Это не давало возможности предприятиям воспользоваться тем, что налогообложение одних отраслей было менее обременительным, чем других. Цены, а следовательно и налоги, в итоге использовались лишь для нормирования спроса. Из-за постоянных изменений налоговых ставок налоговые системы не были ни надежными, ни стабильными, поэтому предприятия, даже если бы они и имели возможность как-то подстраиваться под налоговую систему, не могли предвидеть, как эта система отразится на том или ином виде деятельности. Таким образом, налоги самостоятельного влияния на деятельность налогоплательщиков не оказывали, поскольку налогоплательщики ничего не решали.

Отсутствие избыточного налогового бремени (которое могло бы повлиять на поведение налогоплательщиков) проявлялось и иным образом. Налогообложение мало или вообще не влияло на степень риска, так как частная инициатива жестоко подавлялась. Налогообложение очень мало влияло на сбережения. Многие формы сбережений или богатства не были распространены еще и потому, что они были запрещены законом. Накопление сбережений или богатства не поощрялось, потому что это не соответствовало социалистическим принципам. Кроме того, налоговое законодательство при плановом хозяйстве обычно считалось менее важным по сравнению с законами, затрагивающими зарплату, цены и производство.

Равенство в распределении доходов было, по крайней мере на бумаге, основополагающей задачей СССР. Тем не менее задача перераспределения доходов не значилась среди первоочередных целей налоговой политики государства, так как зарплата и доход определялись плановыми органами, а частной собственности практически не существовало. Одним словом, при системе, когда доходы устанавливаются государством напрямую, использование налогов для выравнивания доходов населения было необязательно. Даже если кто-то и захотел бы использовать налоговую систему для достижения справедливого распределения доходов или их перераспределения, это было бы невозможно. Перераспределение существующего налогового бремени было бы бессмысленным, поскольку единого или хотя бы стабильного набора правил налогообложения не существовало.

Однако ни для кого не секрет, что реальные доходы распределялись далеко не равномерно. Несмотря на то что зарплаты устанавливались административно и ставки их мало отличались, а социальные услуги как бы предоставлялись всем бесплатно, реальные потребительские возможности каждого человека определялись не его доходом, а наличием у него доступа к источникам распределения благ. А доступ этот был распределен отнюдь неравномерно.

И все же независимо от разницы в реальных доходах, обусловленной степенью доступа к благам, можно было бы ожидать, что по наследству от старой системы перейдет и желание иметь сжатую структуру номинальной зарплаты и дохода. Действительно, поскольку разброс в уровнях номинальной заработной платы и доходов неизменно увеличивался, политики и налоговики выражали озабоченность ростом неравенства в доходах. Но, пожалуй, одной из наиболее характерных черт налоговой системы СССР стала неразвитость ее налоговых органов.

Большинство налоговых инспекций было местного подчинения, которые в основном занимались вопросами сбора денежных поступлений. Структурно они были организованы по отдельным налогам, а за инспекторами часто закреплялись конкретные предприятия. Соблюдение налоговой дисциплины обеспечивалось тем, что налоговые инспекторы могли проследить движение денежных потоков, проходящих через государственную банковскую систему. Функции аудита сводились к выполнению простых арифметических операций и сверке контрольных цифр. Поскольку объем производства, цены и зарплата были известными величинами, сам процесс проверки был достаточно прост и в информации из третьих источников необходимости не возникало. Задолженность по налогам в большинстве случаев можно было предвидеть, и возникали они в основном в результате того, что государство устанавливало подконтрольные розничные цены ниже производственных затрат. Кроме того, централизация экономической деятельности позволяла налоговым органам в первую очередь сосредотачиваться на работе с небольшим числом крупных предприятий.

Данная структура налоговых органов была достаточно логична и рациональна в условиях той институциональной среды. Однако такое наследство сделало Россию страной абсолютно неподготовленной для выполнения функций принудительного сбора налогов при переходе к рыночной экономике, структуре, включающей такие институты, как частная собственность, множественные системы платежей и многократное увеличение числа налогоплательщиков.

Еще одной проблемой налогообложения в экономике России является недоверие населения к государственным институтам. Неразвитый аппарат налогового контроля был лишь частью тяжелого наследия прошлой эпохи. Провал экономической политики СССР, привилегированное положение власть имущих порождало циничное отношение населения к государству в целом и госвластям, в частности. Все были убеждены, что коррумпированность является чертой, органически присущей бюрократии. Этот цинизм был тем больше, чем сильнее разрасталась неофициальная, или теневая, экономика.

Однако кроме проблем, связанных с так называемым наследием планового социалистического хозяйства, есть и другие, которые также оказывают влияние на процесс экономических реформ.

Налоговая система России развивается в условиях экономического кризиса. В тяжелейшей ситуации она сдерживает нарастание бюджетного дефицита, обеспечивает функционирование всего хозяйственного аппарата страны, позволяет, хотя и не без перебоев, финансировать неотложные государственные потребности и в основном отвечает текущим задачам.

23.1. Процесс реформирования системы налогообложения в России

На этапе становления налоговой системы России в условиях развития рыночных отношений первоначально сформировалась централизованная иерархическая система налоговых органов с ярко выраженной специализацией по видам налогов. Такая организационная структура являлась объективной необходимостью в период разработки основ налогового законодательства страны, методологической базы его практической реализации и создания механизма начисления и взимания налогов.

На начальном этапе формирования налоговой системы методология начисления и взимания налогов и формы налоговых документов были полностью ориентированы на традиционную ручную обработку информации.

В 1994—1995 гг. в налоговых органах по всем субъектам Российской Федерации постепенно произошел отход от первоначальных организационных структур как на районном, так и на региональном уровнях. Большинство оргструктур построено на сочетании различных специализаций. Чаще всего это сочетание специализации по видам налогов со специализацией по налоговым функциям.

По западным стандартам система налоговых органов состоит из двух элементов: системы налоговой администрации и системы организации налоговых органов.

Налоговая администрация — это организация работы налоговых органов, которая обеспечивает исполнение функций, возложенных на них законодательством.

Налоговая администрация включает следующие необходимые компоненты:

— определение состава функций налогового органа;

— определение состава рабочих процедур для реализации каждой функции налогового органа;

— определение содержания каждой рабочей процедуры;

— закрепление функций за подразделениями налогового органа.

Системы организации налоговых органов и налоговой администрации взаимосвязаны и рассматривать эти категории нужно в комплексе.

К концу 1993 г. в системе Госналогслужбы России сформировалась потребность в модернизации налоговых органов, обусловленная следующими объективными факторами:

• непрерывным усложнением налоговой системы;

• возрастанием объектов нагрузки на инспекторов территориальных налоговых органов;

• ограничениями объемов финансирования налоговых органов.

Основной задачей модернизации налоговой службы была разработка и внедрение типовых систем налоговой администрации для районного и регионального уровней.

Основными целями модернизации налоговой службы были следующие:

— повышение эффективности работы налоговых органов России в соответствии с действующим законодательством и решениями органов государственной власти (при внешнем условии ограничения финансовых ресурсов и численности);

— усиление контроля за соблюдением действующего налогового законодательства и дисциплины, осуществление модернизации механизма исчисления и взимания налогов;

— формирование интегрированной информационной базы в территориальных налоговых органах и информационного обеспечения непрерывного функционального развития налоговых органов России;

— повышение уровня технической оснащенности территориальных налоговых органов.

Для реализации этих целей было предусмотрено решение следующих задач.

1. Повышение эффективности работы налоговых органов России в соответствии с действующим законодательством и решениями органов государственной власти:

— внедрение в механизм начисления и взимания налогов элементов системы «полного самоначисления» (плательщик сам определяет налогооблагаемую базу и рассчитывает налог, основной контроль со стороны налоговых органов за данными расчетами обеспечивается при его документальной проверке);

— организация работы налоговых органов по функциональному принципу и внедрение типовой организационно-функциональной структуры на районном и региональном уровне;

— внедрение типовой системы «налоговой администрации» для районного и регионального уровней (типовых рабочих процедур и технологий);

— разработка инструктивной базы по функциональной деятельности налоговой администрации районного и регионального уровня;

— подготовка и обучение персонала налоговых органов;

— обеспечение получения государственной и ведомственной статотчетности, повышение уровня аналитической работы и научно обоснованного прогнозирования;

— разработка эффективной системы подготовки и повышения квалификации кадров налоговых органов, обеспечение повышения трудовой дисциплины и ответственности за исполнение служебных обязанностей;

— проработка предложений по изменениям действующего законодательства освобождения налоговых органов от несвойственных им функций.

2. Усиление контроля за соблюдением действующего налогового законодательства и дисциплины, осуществление модернизации механизма исчисления и взимания налогов:

— формирование «доброжелательной» системы взаимодействия налоговых органов с налогоплательщиками (информирование, обучение, пропаганда);

— разработка методологии планирования документальных проверок и отбора налогоплательщиков для их проведения;

— обеспечение возможности информационного взаимодействия налоговых органов районного и регионального звена, а также с другими органами государственного управления и организациями (таможня, банки, Пенсионный фонд и пр.);

— подготовка предложений по совершенствованию системы начисления и взимания налогов, учета налогоплательщиков, организации эффективной контрольной работы и борьбы с нарушениями налоговой дисциплины.

3. Формирование интегрированной информационной базы в территориальных налоговых органах и информационное обеспечение непрерывного функционального развития налоговых органов России:

— разработка современной системы электронной обработки данных, которая обеспечит функции учета, контроля и обработки данных по всем основным видам налогов;

— создание предпосылок для использования международных и государственных стандартов в области информатизации налоговых органов;

— обеспечение упорядочения, систематизации, унификации и кодирования экономической информации, развития унифицированных систем документации, рационализации и сокращения документооборота в налоговых органах;

— внедрение опыта по разработкам типовых машиноориентированных налоговых документов (декларации, извещения и т.д.);

— обеспечение безопасности информационных ресурсов территориальных налоговых органов.

4. Повышение уровня технической оснащенности территориальных налоговых органов:

— выполнение плана поставки технических средств; обеспечение развития средств связи;

— подготовка помещений для монтажа и дальнейшего использования технических средств.

На основе международного опыта развития налоговых органов можно выделить три наиболее распространенные модели налоговой администрации, которые формируются в соответствии с разными видами специализации:

— по видам функций (при необходимости присутствует внутренняя специализация по видам налогов);

— по отраслям экономики (используется сочетание внутренних специализаций по видам налогов и функций);

— по особым группам налогоплательщиков.

Последний вид модели получил распространение в экономически развитых странах, где доходную часть бюджета формируют транснациональные корпорации и естественные монополии. Существует большое количество вариантов переходных моделей, в которых сочетаются элементы всех указанных выше моделей. Выбор конкретного типа модели для построения налоговой администрации определяется уровнем развития экономики, историческими традициями той или иной страны. Экономически развитые страны последовательно сменили три модели налоговой администрации: на базе специализации по видам налогов — до начала 70-х гг., на базе функциональной специализации — до начала 80-х гг., на базе сочетания функциональной специализации со специализацией по особым группам налогоплательщиков.

Независимо от выбора конкретной модели для формирования налоговой администрации перед налоговой службой любой страны стоит первоочередная задача — сформировать типовые системы налоговой администрации для всех уровней управления, без решения которой невозможно обеспечить эффективное управление системой.

Модернизация налоговых органов предусматривает выделение основных и обеспечивающих видов их функциональной деятельности. Каждый из видов включает конкретный набор функций и может рассматриваться как функциональный блок. Виды деятельности налоговой администрации могут быть представлены как набор специализированных функций или одна комплексная функция. В свою очередь каждая функция налоговой администрации включает набор процедур, выполнение которых и позволяет ее практически реализовать.

Перечислим основные виды функциональной деятельности налогового органа:

— общее управление налоговым органом;

— методическое обеспечение по начислению и взиманию налогов;

— методическое обеспечение функциональной деятельности;

— учет и контроль налоговых начислений и поступлений;

— работа с налогоплательщиком (совокупность функций взаимодействия с налогоплательщиком при условии отсутствия с его стороны нарушений налоговой дисциплины);

— выявление и пресечение нарушений налоговой дисциплины (совокупность функций взаимодействия с налогоплательщиком при условии наличия с его стороны нарушений налоговой дисциплины);

— документальные проверки налогоплательщиков (совокупность функций планирования, организации и проведения документальных проверок);

— контрольно-ревизионная работа (совокупность функций обеспечения контроля за деятельностью налогового органа);

— анализ экономической информации и статистическая отчетность;

— контроль за использованием кассовых аппаратов.

Обеспечивающими видами функциональной деятельности налогового органа являются следующие:

— электронная обработка информации;

— информационное взаимодействие с внешними организациями;

— правовое обеспечение деятельности налогового органа;

— административно-хозяйственное обеспечение налогового органа;

— общее делопроизводство;

— режимное обеспечение налогового органа.

Следующий этап формирования системы налоговой администрации — определение состава процедур для каждой функции налогового органа.

Завершающий — определение содержания рабочей процедуры.

В настоящее время мобилизация налогов и других обязательных платежей в бюджет является одним из основных направлений экономической политики Правительства РФ. Министерство РФ по налогам и сборам сегодня накопило определенный опыт работы. Достигнут качественный рост собираемости налогов.

Вместе с тем развитие налоговой деятельности осуществляется в основном за счет решения локальных задач. Для формирования стабильной налоговой системы, обеспечивающей устойчивое наполнение бюджета и нормальное развитие экономики, требуется системное решение всего комплекса вопросов, охватывающих различные сферы деятельности налоговых органов. Очевидно, что за счет проведения только мер по усилению жесткости контроля не удастся добиться радикального положительного результата. Более того, акцент на их применение может углубить противостояние налогоплательщика и государства. Необходима качественно новая система сбора налогов, соответствующая глубине проведенных преобразований и масштабам российской экономической системы.

Основой эффективной работы налоговой системы должна стать сознательная готовность большинства населения страны к добровольному выполнению налогового законодательства, в каком бы качестве гражданин не выступал — предпринимателя, наемного управляющего или налогоплательщика — физического лица.

Мировой опыт убедительно свидетельствует, что формирование налоговой сознательности и культуры зависит прежде всего от того, насколько беспристрастной, профессиональной и эффективной считает общественность национальную налоговую службу.

Генеральной целью совершенствования единой системы налоговых органов России является создание благоприятных предпосылок для повышения эффективности экономики и укрепления доходной части бюджета на основе формирования справедливой, ясной, стабильной и предсказуемой налоговой системы.

Раздел IV Правовые основы государственного и муниципального кредита

Глава 24 Государственный кредит и его сущность

Кредит как экономическая категория представляет собой систему экономических отношений, в которой государство в лице своих органов власти и управления выступает преимущественно в качестве заемщика свободных денежных средств у юридических и физических лиц во временное пользование на добровольных началах, а также в качестве кредитора и гаранта.

Государственный кредит является одним из основных инструментов, с помощью которого достигается баланс доходов и расходов бюджета. Традиционно государственный кредит использовался для финансирования расходов государства при наличии дефицита бюджета. С развитием рыночных отношений государственный кредит выступает также в качестве инструмента регулирования денежного обращения в целях регулярного финансирования общесоциальных потребностей общества. С экономической точки зрения государственный кредит представляет собой одну из форм движения ссудного капитала. Его сущность заключается в том, что стоимость валового внутреннего продукта и части национального продукта распределяется вторично.

В количественном отношении в кредите преобладает деятельность государства как заемщика средства. Объемы операций в качестве кредитора, т. е. когда государство предоставляет ссуды юридическим и физическим лицам, значительно ниже. Если же государство берет на себя ответственность за погашение займов или выполнение других обязательств, взятых юридическими и физическими лицами, оно выступает в качестве гаранта.

Государственный кредит является составной частью одного из звеньев финансовой системы Российской Федерации — кредита. Следовательно, принципы, лежащие в основе любых кредитных отношений, свойственны и для отношений, возникающих при государственном кредите. И такими принципами являются срочность, возвратность и возмездность.

Возвратность и возмездность государственного кредита отличают его от такой финансовой категории, как, например, налоги, которые поступают только в одном направлении — от плательщика в бюджет или во внебюджетные фонды. Государственный кредит от налогов отличает и еще одна особенность — добровольность отношений (хотя в истории России были случаи отступления от этого принципа при размещении займов).

От банковского кредита государственный отличается прежде всего тем, что не имеет целевой направленности, обеспечением его служат не какие-либо конкретные ценности, а все имущество, находящееся в собственности государства, а также непроизводительным использованием капитала (чаще всего средства идут на покрытие дефицита государственного бюджета), тогда как характерной чертой банковского кредита является производительное использование средств, позволяющее не только погашать кредит, но и выплачивать вознаграждение за пользование ссудой за счет увеличения прибавочной стоимости в процессе производства.

24.1. Функции государственного кредита

Как финансовая категория государственный кредит выполняет три функции:

— распределительную;

— регулирующую;

— контрольную.

Распределительная функция позволяет перераспределить денежные ресурсы в соответствии с потребностями экономики в целом и необходимостью поддержки какого-либо направления социально-экономической деятельности. С помощью этой функции идет процесс формирования централизованных денежных фондов государства либо их использование на принципах срочности, возвратности и возмездности. В связи с более быстрым увеличением расходов по сравнению с налоговыми поступлениями государственные займы в последнее время стали инструментом финансирования расходов бюджета. И в результате налоговое бремя с помощью распределительной функции государственного кредита более равномерно распределяется на налогоплательщиков по времени. Налоги не увеличиваются, когда расходы государства финансируются за счет государственного займа, но при погашении кредита они идут и для его уплаты и для погашения процентов по задолженности.

Тяжесть налогового бремени, связанная с государственным кредитом, зависит от его срока и процентов по его уплате.

Регулирующая функция государственного кредита выражается в том, что государство, вступая в кредитные отношения, воздействует на денежное обращение, уровень процентных ставок на рынке денег и капиталов, на производство и занятость, на заемщиков, которые обязаны обеспечить эффективность применения бюджетных ссуд.

Используя государственный кредит в качестве инструмента регулирования экономики, государство получает возможность проводить ту или иную финансовую политику.

С помощью контрольной функции государственного кредита контролируется в основном целевое использование средств, сроки их возврата и своевременность уплаты процентов.

24.2. Государственные займы и их классификация

Государственные займы — это основная форма государственного кредита, когда государство выступает в основном в качестве заемщика. Задолженность государства по государственным займам включается в сумму государственного долга страны.

Таким образом, государственный кредит, при котором государство выступает заемщиком, осуществляется в форме государственных займов путем выпуска государственных долговых обязательств (казначейских обязательств).

Государственные займы размещаются правительством на рынке ссудного капитала при помощи банков и небанковских финансовых институтов.

Государственные займы классифицируются следующим образом.

По способу размещения делятся на:

— свободно обращающиеся;

— размещаемые по подписке;

— принудительные.

По обеспеченности долговых обязательств:

— закладные (обеспечиваются конкретным залогом);

— беззакладные (обеспечением служит все имущество государства).

По сроку действия:

— краткосрочные (срок погашения до одного года);

— среднесрочные (до пяти лет);

— долгосрочные (свыше пяти лет).

По видам доходности:

— выигрышные (выплата доходов осуществляется на основе лотереи);

— процентные (выплата доходов происходит ежегодно равными долями по утвержденной ставке);

— с нулевым купоном (продаются со скидкой по номиналу, а выкупаются по номиналу). По месту размещения:

— внутренние;

— внешние.

По методу определения доходов:

— с твердым доходом;

— с «плавающим» доходом.

По обязанности заемщика соблюдать сроки погашения займа:

— с правом досрочного погашения;

— без права досрочного погашения.

Кроме того, государственные займы подразделяются на облигационные и безоблигационные (займы у Сберегательных банков или межправительственные займы, оформляемые путем записей по счетам государственного долга); рыночные (свободно покупаются и продаются на денежном рынке) и нерыночные, а также специальные выпуски, которые размещаются среди правительственных учреждений и фондов и не подлежат купле-продаже. Например, в США к рыночным правительственным ценным бумагам относятся казначейские векселя со сроком погашения до одного года, среднесрочные казначейские векселя со сроком погашения от одного до десяти лет и казначейские облигации со сроком погашения свыше десяти лет.

Глава 25 Государственные ценные бумаги

Совокупность долговых обязательств, облигаций, казначейских векселей и т.д., которые эмитируются правительством, местными органами власти, государственными организациями и учреждениями (либо организациями и учреждениями под контролем государства) и привлекают временно свободные денежные средства субъектов хозяйствования и населения (юридических и физических лиц) называются государственными ценными бумагами.

Государственные ценные бумаги выпускаются в таких целях, как:

— финансирование бюджетного дефицита;

— погашение ранее выпущенных размещенных государственных займов;

— кассовое исполнение государственного бюджета;

— обеспечение равномерного поступления налоговых платежей в течение финансового года;

— финансирование целевых программ местных органов власти;

— финансовая поддержка учреждений и организаций, имеющих общенациональное экономическое и социальное значения.

В статье 75 Конституции РФ установлено, что порядок выпуска государственных займов в Российской Федерации определяется на основе федерального закона. Генеральные условия эмиссии и обращения государственных (или муниципальных) ценных бумаг на основе ст. 8 Федерального закона «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» утверждаются соответственно: Правительством РФ, органом исполнительной власти субъекта РФ, органом местного самоуправления в форме нормативных правовых актов соответствующего уровня.

Эмитентом, или органом, осуществляющим выпуск ценных бумаг РФ, выступает федеральный орган исполнительной власти — юридическое лицо, функцией которого является по решению Правительства РФ составление и (или) исполнение федерального бюджета. В части 4 ст. 75 Конституции РФ закреплен принцип добровольности размещения государственных займов в Российской Федерации.

В соответствии со ст. 143 Гражданского кодекса РФ к ценным бумагам относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Одним из самых распространенных видов ценных бумаг являются облигации внутреннего государственного займа.

Гражданский кодекс РФ в ст. 816 дает следующее определение облигации (от лат. obligatio — обязательство).

Облигация — это ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Кроме того, облигация предоставляет право ее держателю на получение фиксированного процента от ее номинальной стоимости.

В Положении о выпуске и обращении ценных бумаг на фондовых биржах в РСФСР от 28 декабря 1991 г. облигация определяется как ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, выпустившим документ (должником).

Облигации бывают разных видов:

— на предъявителя и именные;

— процентные и беспроцентные, выигрышные;

— свободно обращающиеся и с ограниченным кругом обращения;

— выпущенные:

а) Правительством РФ или Министерством финансов РФ;

б) органами государственной власти субъектов Российской Федерации;

в) органами местного самоуправления.

Все перечисленные виды облигаций в соответствии с п. 4 Указа Президента РФ «О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации» от 4 ноября 1994 г. (с изменениями и дополнениями) допускаются к публичному размещению.

Основное предназначение муниципальных займов — частичное погашение бюджетного дефицита, а также развитие самих муниципальных образований.

Цены облигаций (их курс), а также иных государственных и муниципальных долговых обязательств определяются в процентах к их номиналу (нарицательной стоимости).

Договор государственного займа заключается путем приобретения займодавцем выпущенных государственных облигаций или иных государственных ценных бумаг, удостоверяющих право займодавца на получение от заемщика предоставленных ему взаймы денежных средств или, в зависимости от условий займа, иного имущества, установленных процентов либо иных имущественных прав в сроки, предусмотренные условиями выпуска займа в обращение (ст. 817 ГК РФ).

По договору государственного займа заемщиком выступают Российская Федерация, субъект РФ, а займодавцем — физическое или юридическое лицо.

Обеспечить надежную систему наполнения казны государства денежной наличностью, а также дать возможность юридическим и физическим лицам получать доход на свои временно свободные денежные средства призван рынок государственных ценных бумаг. Этот рынок можно разделить на:

— первичный — обеспечивает размещение всех видов государственных ценных бумаг, акций и облигаций предприятий и компаний, краткосрочных государственных ценных бумаг, облигаций государственного валютного займа, финансовых инструментов (различных сертификатов, выпускаемых банками, векселей);

— вторичный — в основном внебиржевой рынок, образованный торговцами ценных бумаг при помощи прежде всего телефона и компьютера, а также в результате личных контактов.

На вторичном рынке государственных ценных бумаг напрямую или через посредников работают почти все финансовые институты.

Государственные ценные бумаги делятся на:

— рыночные — свободно обращающиеся, могут перепродаваться после первичного размещения другим субъектам (казначейские векселя, среднесрочные инструменты, долгосрочные государственные облигации);

— нерыночные — не могут свободно переходить от одного держателя к другому; размещаются среди специализированных финансовых институтов и населения.

К нерыночным правительственным (государственным) ценным бумагам в США относятся сберегательные облигации, иностранные правительственные серии, серии правительственных счетов и серии местных органов власти.

Рынок государственных ценных бумаг входит в состав фондового рынка.

Одним из видов внутренних государственных займов являются казначейские обязательства. Казначейские обязательства — это вид государственных ценных бумаг, размещаемых на добровольной основе среди физических и юридических лиц. Казначейские обязательства удостоверяют внесение их держателями денежных средств в бюджет и дают право на получение фиксированного дохода в течение всего срока владения ими. В постановлении Правительства РФ «О выпуске казначейских обязательств» от 9 августа 1994 г. указано, что выпуск этих ценных бумаг осуществляется «в целях оптимизации исполнения федерального бюджета и снижения темпов инфляции». Их эмитентом является Министерство финансов РФ. Казначейские обязательства выпускаются и обращаются в бездокументарной форме в виде записи на счетах в уполномоченном банке.

Форму казначейских обязательств могут иметь также и муниципальные займы.

Глава 26 Государственный и муниципальный долг. Управление государственным и муниципальным долгом

Государственный долг — это в соответствии со ст. 97 Бюджетного кодекса РФ долговые обязательства Правительства РФ перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, возникающие в результате заемной деятельности.

Государственный долг Российской Федерации полностью и без условий обеспечивается всем находящимся в федеральной собственности имуществом, составляющим государственную казну.

В состав государственного долга Российской Федерации входят долговые обязательства, которые могут существовать в форме:

а) кредитных соглашений и договоров, заключенных Российской Федерацией с кредитными организациями, иностранными государствами и международными финансовыми организациями, в пользу указанных кредиторов;

б) государственных ценных бумаг, выпускаемых от имени Российской Федерации;

в) договоров о предоставлении государственных гарантий Федерации, договоров поручительства Федерации по обеспечению исполнения обязательств третьими лицами;

г) переоформления долговых обязательств третьих лиц в государственный долг Федерации на основе принятых федеральных законов;

д) соглашений и договоров, в том числе международных, заключенных от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств РФ прошлых лет.

Долговые обязательства по срокам существования могут быть:

— краткосрочные (до одного года);

— среднесрочные (от одного года до пяти лет);

— долгосрочные (от пяти до 30 лет).

Кроме того, в ст. 98 Бюджетного кодекса оговаривается, что долговые обязательства погашаются в сроки, которые определяются конкретными условиями займа и не могут превышать 30 лет. Изменение условий выпущенного в обращение государственного займа, в том числе сроков выплаты и размера процентных платежей, срока обращения, не допускается.

В состав государственного долга субъекта РФ входят долговые обязательства этого субъекта, которые могут существовать в форме:

а) кредитных соглашений и договоров, заключенных от имени субъекта РФ с физическими и юридическими лицами, кредитными организациями, иностранными государственными, международными финансовыми организациями, в пользу указанных кредитов;

б) государственных займов субъекта РФ, осуществляемых путем выпуска ценных бумаг субъекта РФ;

в) договоров о предоставлении государственных гарантий субъекта РФ, договоров поручительства субъекта РФ по обеспечению исполнения обязательств третьими лицами;

г) переоформления долговых обязательств третьих лиц в государственный долг субъекта РФ на основе законов этого субъекта РФ;

д) соглашений и договоров, в том числе международных, заключенных от имени субъекта РФ, о пролонгации и реструктуризации долговых обязательств субъектов РФ прошлых лет.

Государственный долг субъекта РФ полностью и без условий обеспечивается всем находящимся в его собственности имуществом, составляющим его казну.

Долговые обязательства субъекта РФ погашаются в сроки, которые определяются условиями заимствований и не могут превышать 30 лет.

Формы и виды государственных ценных бумаг, выпускаемых от имени субъекта РФ, условия их выпуска и обращения определяются соответствующими органами государственной власти субъектов РФ.

Муниципальный долг — это совокупность долговых обязательств муниципального образования, полностью и без условий обеспечиваемая всем муниципальным имуществом, составляющим его казну.

Долговые обязательства муниципального образования в соответствии со ст. 100 Бюджетного кодекса РФ могут существовать в форме:

а) кредитных соглашений и договоров, заключенных муниципальным образованием;

б) займов муниципального образования (муниципальных займов), осуществляемых путем выпуска ценных бумаг от имени муниципального образования;

в) договоров о предоставлении муниципальных гарантий, договоров поручительства муниципального образования по обеспечению исполнения обязательств третьими лицами;

г) долговых обязательств юридических лиц, переоформленных в муниципальный долг на основе правовых актов органов местного самоуправления.

Долговые обязательства муниципального образования погашаются в сроки, определенные условиями заимствования, и не могут превышать 10 лет.

Российская Федерация не несет ответственности по долговым обязательствам национально-территориальных образований РФ, если они не были гарантированы Правительством РФ. Субъекты РФ и муниципальные образования не отвечают по долговым обязательствам друг другу, если такие обязательства не были гарантированы ими, а также по долговым обязательствам Российской Федерации.

В целях проведения эффективной финансовой политики в области государственного и муниципального долга особое значение приобретает управление государственным и муниципальным долгом. Управление государственным долгом РФ осуществляется Правительством РФ, государственным долгом субъекта РФ — органом исполнительной власти субъекта РФ, муниципальным долгом — уполномоченным органом местного самоуправления.

В соответствии с постановлением Правительства РФ «О единой системе управления государственным долгом Российской Федерации» от 4 марта 1997 г. в Министерстве финансов РФ для обеспечения снижения стоимости обслуживания государственных заимствований создается единая система управления государственным долгом РФ.

Под управлением государственным (муниципальным) долгом понимается совокупность финансовых мероприятий государства (органов местного самоуправления) по погашению займов, организации выплат доходов по ним, проведению изменений условий и сроков ранее выпущенных займов, а также по размещению новых долговых обязательств. В числе таких финансовых мероприятий наиболее распространены в мировой практике следующие:

— рефинансирование — выпуск новых займов в целях покрытия ранее выпущенных долговых обязательств;

— конверсия — изменение размера доходности займа (может осуществляться как в сторону снижения, так и в сторону повышения процентной ставки дохода);

— консолидация - изменение сроков действия ранее выпущенных займов (в соответствии со ст. 817 ГК РФ изменение условий выпущенного в обращение займа не допускается, поэтому при необходимости консолидации это можно сделать только по согласованию с кредиторами, т. е. с юридическими и физическими лицами, являющимися правообладателями государственных (муниципальных) облигаций; при этом принято руководствоваться ст. 414 и 818 ГК РФ о новации — прекращении обязательства по соглашению сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения);

— унифицирование — обмен нескольких ранее выпущенных займов на один новый;

— аннулирование государственного внутреннего долга, т. е. полный отказ от долговых обязательств (как правило, при управлении внутренним долгом это является крайней мерой);

При финансовом кризисе возникает необходимость в реструктуризации долга.

В соответствии со ст. 105 Бюджетного кодекса РФ под реструктуризацией долга понимается погашение долговых обязательств с одновременным осуществлением заимствований (принятие на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий их обслуживания и погашения.

Реструктуризация долга может осуществляться с частичным списанием (сокращением) суммы основного долга. При этом сумма погашения основного долга за счет его реструктуризации не включается в объем обслуживания долгового обязательства в текущем году.

Предельный объем государственного долга позволяет регулировать его объем, и, например, предельный объем государственных внешних заимствований РФ не должен превышать годовой объем платежей по обслуживанию и погашению государственного внешнего долга.

Предельные объемы государственного внутреннего долга и государственного внешнего долга, пределы внешних заимствований РФ на очередной финансовый год утверждаются федеральным законом о федеральном бюджете на очередной финансовый год с разбивкой долга по формам обеспечения обязательств. Верхний предел долга субъекта РФ, муниципального долга устанавливается законом субъекта РФ о бюджете и правовым актом органа местного самоуправления о местном бюджете соответственно. Предельный объем государственного долга субъекта РФ, а также муниципального долга не может превышать объем доходов соответствующего бюджета без учета финансовой помощи из бюджетов других уровней бюджетной системы РФ.

Эмиссия государственных ценных бумаг Российской Федерации, субъектов РФ и муниципальных образований производится в соответствии с решением Правительства РФ, а также решением органов исполнительной власти субъектов РФ и органов местного самоуправления соответственно с учетом предельных объемов дефицита бюджета и государственного и муниципального долга. Кроме того, решение об эмиссии государственных ценных бумаг РФ принимается в соответствии с Программой государственных внешних заимствований Российской Федерации. В этом решении указываются:

— сведения об эмитенте;

— объем и условия эмиссии;

— способ исполнения обязательств.

Эмиссия государственных ценных бумаг субъектов РФ, а также муниципальных ценных бумаг подлежит регистрации в Министерстве финансов РФ. Порядок выпуска, обращения и погашения государственных ценных бумаг Российской Федерации, субъектов РФ и муниципальных образований регулируется федеральным законом об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг.

Эмиссия государственных и муниципальных ценных бумаг возможна только в том случае, если федеральным законом, законом субъекта РФ или решением органа местного самоуправления о бюджете соответствующего уровня на текущий финансовый год утверждены следующие показатели:

— предельный размер соответствующего государственного или муниципального долга;

— предельный объем заемных средств, направляемых Российской Федерацией, субъектом РФ или муниципальным образованием в течение текущего финансового года на финансирование дефицита бюджета соответствующего уровня;

— расходы на обслуживание соответствующего государственного или муниципального долга в текущем финансовом году.

При этом предельный объем заемных средств, направляемых субъектом РФ и муниципальным образованием в течение текущего финансового года на финансирование дефицита бюджета соответствующего уровня, не должен превышать:

— для субъекта РФ — 30% объема доходов бюджета субъекта РФ на текущий финансовый год без учета финансовой помощи из федерального бюджета и привлеченных в текущем финансовом году заемных средств;

— для муниципального образования — 15% объема доходов местного бюджета на текущий финансовый год без учета финансовой помощи из федерального бюджета и бюджета субъекта РФ, а также без учета привлеченных в текущем финансовом году заемных средств.

Предельный объем расходов на обслуживание государственного долга субъекта РФ или муниципального долга в текущем финансовом году не должен превышать 15% объема расходов бюджета соответствующего уровня.

Если при исполнении бюджета субъекта РФ или местного бюджета расходы на обслуживание государственного долга субъекта РФ или муниципального долга превышают 15% расходов каждого из соответствующих бюджетов, а также в случае превышения предельного объема заемных средств, и при этом субъект РФ или муниципальное образование не в состоянии обеспечить обслуживание и погашение своих долговых обязательств, уполномоченный орган государственной власти Российской Федерации или орган государственной власти субъекта РФ могут применить следующие меры:

— назначить ревизию бюджета субъекта РФ или местного бюджета;

— передать исполнение бюджета субъекта РФ или местного бюджета под контроль Министерства финансов РФ или органа, исполняющего бюджет субъекта РФ соответственно;

— принять иные меры, предусмотренные бюджетным законодательством Российской Федерации.

В соответствии со ст. 113 Бюджетного кодекса РФ все поступления средств в бюджет от заимствований и других долговых обязательств, включая средства, расходующиеся на обслуживание и погашение государственного или муниципального долга, отражаются в бюджете как источники финансирования дефицита бюджета.

Все расходы на обслуживание долговых обязательств, включая дисконт по дисконтным ценным бумагам, отражаются в бюджете как расходы на обслуживание государственного или муниципального долга.

Погашение обязательств государственного долга Российской Федерации учитывается в федеральном бюджете путем вычитания суммы погашаемых обязательств из суммы поступлений из источников финансирования дефицита федерального бюджета и отражается соответственно в Программе государственных внутренних заимствований РФ или в Программе государственных внешних заимствований РФ.

Все расходы на погашение обязательств государственного долга субъектов РФ, муниципального долга учитываются в расходной части бюджетов субъектов РФ, местных бюджетов как расходы на погашение государственного или муниципального долга.

Займы, как уже отмечалось выше, в зависимости от места размещения делятся на внутренние и внешние, отличающиеся видами заемных инструментов, условиями размещения, составом кредитов, валютой займа.

Внутренние займы выпускаются в национальной валюте, внешние - в валюте других государств и размещаются на иностранных фондовых рынках.

В соответствии со ст. 89 Бюджетного кодекса РФ государственные внешние заимствования РФ - это займы, привлекаемые от физических и юридических лиц, иностранных государств, международных финансовых организаций в иностранной валюте, по которым возникают долговые обязательства РФ как заемщика или гаранта погашения займов другими заемщиками, выраженные в иностранной валюте.

Государственные внутренние заимствования РФ — это займы, привлекаемые от физических и юридических лиц, иностранных государств, международных финансовых организаций в валюте РФ, по которым возникают долговые обязательства РФ как заемщика или гаранта погашения займов другими заемщиками, выраженные в валюте РФ.

Заемные средства Российской Федерации мобилизуют двумя путями:

а) размещением ценных бумаг;

б) получением кредитов у специализированных финансово-кредитных институтов.

Порядок выпуска и размещения ценных бумаг регулируется Федеральным законом «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 29 июля 1998 г. № 136-ФЗ. В соответствии с этим Законом федеральными государственными ценными бумагами признаются ценные бумаги, выпущенные от имени Российской Федерации.

Обязательства Российской Федерации, субъекта РФ, возникшие в результате эмиссии ценных бумаг и составляющие внутренний долг, должны быть выражены в валюте РФ и подлежат оплате в валюте РФ. Иностранная валюта, условные денежные единицы и драгоценные металлы могут быть указаны в Генеральных условиях эмиссии и обращения государственных ценных бумаг, а также в реквизитах сертификатов в качестве соответствующей оговорки, на основании которой определяется величина платежа по данным государственным ценным бумагам.

Обязательства Российской Федерации и субъекта РФ, возникшие в результате эмиссии государственных ценных бумаг и составляющие внешний долг Российской Федерации и субъекта РФ должны быть выражены в иностранной валюте и подлежат оплате в иностранной валюте.

В Российской Федерации действует единая система учета и регистрации государственных заимствований РФ. Ведение государственных книг внутреннего и внешнего долга РФ возложено на Министерство финансов РФ. Информация о заимствованиях субъекта РФ или муниципального образования вносится в долговую книгу субъекта РФ или в муниципальную долговую книгу соответственно.

Внутренний государственный долг представляет собой всю сумму ранее выпущенных и до настоящего времени не погашенных государственных займов вместе с процентами. На внутреннем рынке ценных бумаг Российская Федерация является самым крупным заемщиком. Задолженность государства по ГКО — ОФЗ на 1 июня 1998 г. составила 435, 3 млрд руб.

ГКО — государственные краткосрочные (бескупонные) облигации впервые были выпущены в Российской Федерации в 1993 г. ГКО выпускаются на три и шесть месяцев. Продажа их осуществляется со скидкой, погашение производится всегда по номиналу. ГКО можно продать раньше срока погашения на вторичном рынке ценных бумаг.

ОФЗ — облигации федерального займа с переменным купоном выпускаются с 14 июня 1995 г. ОФЗ могут быть среднесрочными или долгосрочными. Выпускаются в документарной форме с обязательным централизованным хранением. Владельцами ОФЗ могут быть российские и иностранные юридические и физические лица.

ОВВЗ — облигации внутреннего валютного займа были выпущены 14 мая 1993 г. пятью траншами со сроком обращения 1, 3, 6, 10, 15 лет на общую сумму 7885 млн долл. США в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга, а также для выполнения Указа Президента РФ от 7 декабря 1992 г. «О мерах по урегулированию внутреннего валютного долга бывшего Союза ССР». Валютой займа служат доллары США.

В соответствии с Указом Президента РФ «О некоторых мерах по упорядочению работы с внешним и внутренним валютным долгом Российской Федерации» 1996 г. Правительство РФ провело дополнительную эмиссию ОВВЗ на сумму 350 млн долл. США для погашения внутреннего валютного долга, который не был учтен при определении первоначального валютного облигационного займа, на условиях, утвержденных постановлением Правительства РФ от 15 марта 1993 г. Срок погашения облигаций выпуска 1996 г. - 10 и 15 лет.

Кроме того, в Российской Федерации выпускаются:

— облигации государственного сберегательного займа — Министерством финансов РФ с 1995 г. — являющиеся государственными ценными бумагами на предъявителя, владельцами которых могут быть российские и иностранные физические и юридические лица;

— облигации государственных нерыночных займов (ОГНЗ) — Министерством финансов РФ с 1996 г. — владельцами которых могут быть российские и иностранные юридические лица.

Кроме того, в качестве долговых обязательств, гарантированных Правительством РФ, на территории РФ выпущены золотые сертификаты 1993 г. (эмитент — Министерство финансов РФ) номиналом 10 кг золота пробы 0, 9999, а также в 1994 г. казначейские векселя на сумму 1100 млрд руб. (неденоминированных) и казначейские обязательства (эмитент Министерство финансов РФ).

Внешняя задолженность России на 1 января 1999 г. составляла 140,8 млрд долл. США. Она включает:

— задолженность государства по отношению к иностранным правительствам и долговые обязательства, гарантированные правительствами зарубежных стран;

— внешний долг иностранным коммерческим банкам;

— задолженность внешнеторговых объединений по централизованным импортным поставкам, образовавшаяся до 1991 г.

Раздел V Правовое регулирование организации страхового дела

Глава 27 История возникновения страхового дела

Конфликтное взаимодействие и противоборство различных сил природного и общественного характера в своей совокупности в процессе воспроизводства создают объективные условия для возникновения риска, т. е. проявления негативных последствий, имеющих случайный характер. Именно поэтому страхование как система защиты имущественных интересов граждан, организации и государства является необходимым звеном социально-экономической системы общества.

Страхование является самостоятельным элементом финансовой системы Российской Федерации и подразделяется на два обособленных направления: социальное страхование и страхование, непосредственно связанное с чрезвычайными событиями, ситуациями.

Корни страхования лежат в глубокой древности. Исследователи, анализируя творчество Цицерона, Тита Ливия, пришли к выводу, что страхование применялось еще в Древнем Риме. Но именно с XIV в. страхование становится одним из направлений, сфер деятельности коммерческих страховых организаций. Целью таких организаций было «распределение убытков» и получение «прибыли от страховых операций».*

* Серебровский В.И. Очерки советского страхового права. — М., 1947; Шершеневич Г.Ф. Курс торгового права. — СПб., 1908.

В Российской империи первая специализированная страховая организация была создана в XVIII в. при Государственном заемном банке (создан в 1776 г.) — страховая контора для страхования товаров и строений от огня.

Инициативу создания страхового учреждения в Российской империи взял на себя петербургский банкир Л. И. Штиглиц при непосредственном участии председателя Департамента Государственной экономии графа Н.С. Мордвинова. И в 1827 г. Российское страховое от огня общество с объявленным капиталом в 10 млн руб. начало свою деятельность. Это общество просуществовало в России 90 лет и внесло крупный вклад в становление страхового дела. У общества было надежное финансовое положение и устойчивые доходы. Кроме того, правительство даровало этому обществу исключительные привилегии: 20-летнюю монополию на совершение страховых операций в Санкт-Петербурге, Москве, губерниях Санкт-Петербургской, Московской, Лифляндской, Курляндской, Эстлендской и в Одессе, а также освобождение от всех налогов за исключением пошлин в 25 коп. с каждой 1000 руб. страховой суммы.

В 1835 г. возникло второе Российское страховое от огня общество, также получившее от правительства льготы — 12-летнюю монополию в 40 губерниях, которое также просуществовало до 1918 г.

Необходимость создания страховых обществ была продиктована самой жизнью. Стихия жестоко разоряла собственников (вспомним хотя бы пожар в Москве 1812 г.). Погорелец становился некредитоспособным лицом, и соответственно страдало банковское дело, риск которого носил чрезмерный характер. В результате появились такие страховые общества, как: товарищество «Саламандра», акционерные страховые общества «Русское», Коммерческое, Варшавское, «Русский Ллойд», Северное, «Якорь», «Волга» и др.

В 1835 г. в империи было организовано личное страхование (акционерное страховое общество «Жизнь»), к 1839 г. — страхование животных, в 1831 - страхование от града в Прибалтийском крае. Для удовлетворения потребностей судовладельцев в страховании морских и речных судов на случай гибели или повреждения во время транспортировки грузов в 1844 г. было учреждено Российское общество морского, речного и сухопутного страхования.

Работа акционерных страховых обществ в Российской империи до начала 90-х гг. XIX в. строилась на основе Положения об акционерных торговых и промышленных компаниях, принятого Государственным Советом. В 1894 г. вышло в свет Положение о надзоре за деятельностью страховых учреждений и обществ, установившее правительственный надзор за страховым делом, а при Хозяйственном департаменте Министерства внутренних дел были созданы Страховой комитет и Страховой отдел. Это укрепило страховую систему страны, дало импульс к ее дальнейшему развитию.

Пай в 100 руб. Российского взаимного общества страхования жизни (1907 г.)

Российское законодательство начала XX в. регулировало величину отчислений в резервы в размере не ниже 40% от полученных за год премий. На конец 1915 г. в целом по отечественным акционерным и иностранным страховым обществам величина резервов премий составляла около 340 млн руб. Из них резервы премий по личному страхованию равнялись 260 млн руб, по имущественному - около 80 млн руб.

Полис на 10 000 руб. страхового общества «Россия» (1917 г.)

В 1918 г. правительство РСФСР национализировало страховое дело, аннулировало страховые договоры, в том числе полисы по личному страхованию.

Страхование в России начало возрождаться только в условиях НЭПА в 20-е гг. Монополия страхования теперь уже принадлежала государству в соответствии с декретом Совнаркома «Об организации страхового дела в Российской Республике 1918 г.» в лице Госстраха, созданного в 1921 г., который находился сначала в ведении Наркомфина, а затем Министерства финансов. Отчисления Госстраха в бюджет государства составляли 95% суммы ежегодной прибыли.

В 1947 г. из состава Госстраха было выделено в качестве самостоятельного юридического лица Управление иностранного страхования СССР (Ингосстрах). Госстрах СССР концентрировал свою деятельность в сфере организации страховой защиты в основном агропромышленного комплекса страны, а также имущественных интересов физических лиц, а Ингосстрах — в сфере обеспечения страхового покрытия внешнеторговых обязательств государства.

В результате перехода экономики страны на рыночные отношения, развития предпринимательской деятельности, расширения круга товарных и обменных операций в подходах государства к регулированию страхования и организации страхового дела произошли коренные изменения. Для функционирования страховых организаций и компаний, в том числе и негосударственных, были созданы новые условия.

В основе организации и правового регулирования страховых отношений и деятельности страховых предприятий в России сначала лежал Закон РФ «О страховании» от 27 ноября 1992 г. (с изменениями и дополнениями, внесенными Федеральным законом «Об организации страхового дела в Российской Федерации» от 31 декабря 1997 г.). К важнейшим источникам страхового права относятся Гражданский кодекс РФ, Кодекс торгового мореплавания РФ (морское страхование). Воздушный кодекс РФ (авиационное страхование), Закон «О банках и банковской деятельности» от 3 февраля 1996 г. (страхование банковских вкладов), Закон РФ «О медицинском страховании граждан в Российской Федерации», Положение о Федеральном фонде обязательного медицинского страхования, Положение о порядке уплаты страховых взносов в Федеральный и территориальные фонды обязательного медицинского страхования, Общее положение о страховых медицинских организациях (утвержденное постановлением Правительства РФ от 23 января 1992 г.). Федеральный закон РФ «О негосударственных фондах». Закон «Об иностранных инвестициях в РСФСР» от 4 июля 1991 г. и т.д.

Глава 28 Страховые правоотношения. Особенности, функции и виды страхования

Надзор за страховой деятельностью осуществляет Департамент страхового надзора Министерства финансов РФ, в функции которого входит:

а) анализ документов, предоставляемых страховщиками в Министерство финансов РФ для получения лицензий, и дача по ним заключения;

б) регистрация страховых компаний;

в) ведение единого реестра страховщиков;

г) установление правил формирования и размещения страховых резервов;

д) обобщение страховой практики страховой деятельности;

е) контроль за обеспечением платежеспособности страховщиков.

В ст. 2 Закона «Об организации страхового дела в Российской Федерации» дано определение правового понятия «страхование». В соответствии с этим определением страхование — это отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов.

Поиск по сайту: