|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Пены и ценообразование во внешней торговле

4.3.1. Мировые иены и их особенности

Международная торговля осуществляется, как правило, по ценам мировых товарных рынков, которых по каждому товару может быть от нескольких единиц до нескольких десятков

В категорию мировых цен могут быть отнесены только те цены внешнего рынка, которые

во-первых, установлены в свободно конвертируемых валютах,

во-вторых, установлены в условиях свободного торгово-полити-ческого режима (т е без административного вмешательства правительства),

в-третьих, являются ценами на товары или услуги ведущих производителей и поставщиков, т е имеющих существенную долю в общем объеме подобной продукции, реализуемой на соответствующем мировом рынке,

в-четвертых, для товаров сырьевой группы берутся цены тех регионов мира, в которых сосредоточено их производство или торговля, — цены базисных рынков

Мировые цены характеризуются большой дифференциацией, т е существуют разные цены на один и тот же товар не только на разных рынках данного товара, но и на одном и том же рынке Подобная дифференциация обусловлена объективными и субъективными факторами К первым можно отнести национальные издержки на производство товаров, множественность обслуживающих рынок валют, различные транспортные расходы, разнообразие каналов движения товаров от производителя к потребителю, наличие разных производителей, технологий, природных условий и т п Страна происхождения или выпускающая товар фирма стали важным фактором, определяющим не только его качество, но и цену На дифференциацию цен значительное влияние оказывают уровень сервиса и инженерного обеспечения товара, его упаковка, дизайн, многоцелевое назначение, условия и сроки поставки и т д. К субъективным факторам относится разнонаправленность их действия Так, с одной стороны, открытость мирового рынка, широта товарной номенклатуры, разнообразие каналов товародвижения создают острую

'■ 273

конкуренцию, что способствует снижению уровня цен и их выравниванию. С другой стороны, территориальная протяженность рынка, большая доля торговли в рамках союзов, транснациональных корпораций, ценовая стратегия фирм и т. д. способствуют дифференциации цен.

конкуренцию, что способствует снижению уровня цен и их выравниванию. С другой стороны, территориальная протяженность рынка, большая доля торговли в рамках союзов, транснациональных корпораций, ценовая стратегия фирм и т. д. способствуют дифференциации цен.

Большую роль в формирование мировых цен играет и государство. Используя механизмы валютного, налогового и таможенного регулирования, субсидируя собственных экспортеров, оно существенно может влиять на величину цен на мировом рынке, поэтому национальные цены отличаются от мировых. При импорте товара повышаются на сумму доплат в виде таможенных пошлин, налогов, сборов, демпинговых, компенсационных и иных сборов, а при экспорте могут быть и снижены, если производителю предоставлены налоговые, амортизационные, кредитные и иные льготы. По этой причине мировая цена, как правило, отличается от цены товара на внутреннем рынке. Разрыв между ними может составить до 30 % и более, причем на готовые изделия он намного больше, чем на сырьевые товары.

Фактически нет единой мировой цены, как и нет одного мирового рынка товаров. Однако в практической деятельности используются обобщенные термины «мировая цена», «мировой рынок» какого-либо товара, т. е. имеются в виду мировые базисные цены — цены основных мировых экспортеров и импортеров, цены международных товарных бирж, аукционов, торгов. Более того, по каждому товару имеется несколько видов и источников цен, что позволяет, сопоставляя их и динамику изменения, находить для себя оптимальный вариант.

При этом следует учитывать, что за последние годы на мировом рынке произошли существенные изменения. Во-первых, современный мировой рынок имеет достаточно сложную структуру с широким спектром отдельных автономно функционирующих субрынков, на которых складывается «собственная» структура цен и которые обладают специфическими особенностями спроса и предложения. Во-вторых, на смену массовому производству товаров, в том числе и товаров, относящихся к товарам массового производства, пришло производство продукции небольших партий, рассчитанных на конкретных потребителей и удовлетворяющих определенные запросы и заказы. В-третьих, под влиянием научно-технического прогресса сокращается жизненный цикл товаров, что влечет за собой изменение сроков реализации конкретной ценовой стратегии участников ВЭД. В-четвертых, на мировом рынке, особенно в торговле сырьевыми товарами и полуфабрикатами,

274 =========^=================

существенную роль играют посреднические фирмы, также имеющие свою прибыль в результате осуществления продаж, поэтому цены у непосредственных производителей и у реализующих их продукцию посредников значительно отличаются. В-пятых, на мировые цены сильное влияние оказывают ТНК, деятельность экономических интеграционных объединений государств, международных экономических и финансовых организаций, таких как ВТО, МВФ, МБРР и др.

Участники внешнеэкономической деятельности должны быть готовы встретиться с существенными колебаниями цен, предоставлением различных скидок или надбавок. Кроме того, практически всегда цены на аналогичную продукцию отличаются, так как разные поставщики поставляют товары различного качества, комплектации и т. п. Значительную долю в конечной цене составляют транспортные расходы, поэтому при импортных поставках руководствуются не только ценой продукции на разных рынках, но и транспоргной составляющей, которая может существенно повлиять на конечную цену товара.

Таким образом, указанные особенности мировых цен требуют от субъектов внешнеэкономической деятельности повышения уровня ценовой работы и разработки ценовой стратегии при выходе на внешние рынки, в частности путем получения достаточного информационного обеспечения, систематического слежения за конъюнктурой мировых рынков, повышения квалификации специалистов и т. п.

4.3.2. Источники информации о мировых иенах

Для изучения и использования на практике ценовых показателей мирового рынка необходимо знать основные источники сведений о ценах. В настоящее время имеются специальные банки данных практически для всех товаров и товарных групп по регионам и временным периодам (для товаров сезонных). Огромные возможности предоставляет система компьютерных телекоммуникаций, позволяющая получить данные о цене практически на все поставляемые на мировой рынок товары. Однако это будут цены ориентировочные, позволяющие экспортеру и импортеру иметь стартовую площадку для переговоров по ценам поставки. Механизм же определения договорной цены остался традиционным: анализ спроса и предложения, проект цены, исходя из ситуации на рынке, и определение договорной цены в ходе непосредственных переговоров поставщика и покупателя.

• 275

Информацию о базовых ценах мировых товарных рынков принято подразделять на несколько групп: справочные цены; биржевые котировки; цены аукционов; цены международных торгов; цены фактических сделок (price of an offer); цены предложений крупных фирм; цены, публикуемые в прейскурантах, справочниках, проспектах, каталогах. Эти цены в той или иной степени отражают уровень мировых цен.

Справочные цены (advertised price) — это цены внутренней оптовой торговли или внешней торговли стран с рыночной экономикой. Справочные цены публикуются в деловых газетах и журналах, специальных бюллетенях, фирменных каталогах и прейскурантах объединениями производителей, брокерскими фирмами, информационными агентствами и бюро. Эти цены отражают интересы только производителей и не учитывают интересы конечных потребителей, а также изменения конъюнктуры рынка. Справочные цены устанавливаются на товары, реализуемые как по каналам внутренней оптовой торговли, так и по каналам международной торговли. Они приблизительно отражают уровень цен реальных сделок и могут служить отправной точкой для переговоров при заключении договоров на срочную поставку небольших партий товаров.

Биржевые цены (exchange price, stock price), или биржевые котировки (exchange quotation) — цены товаров, являющихся объектом биржевой торговли.

На эти цены ориентируются в основном на торговле сырьем или полуфабрикатами, цветными металлами, нефтью, нефтепродуктами, зерновыми, сахаром, кофе и др. Они всегда оперативно отражают реальный уровень при заключении конкретных сделок, поскольку каждая биржа осуществляет учет, систематизацию и публикацию биржевых котировок. Малейшие изменения в ту или иную сторону конъюнктуры рынка моментально сказываются на биржевых котировках. Это объясняется тем, что сами биржевые котировки являются фактическими ценами сделок именно в данный момент. Как правило, биржи публикую] котировки на начало и конец утреннего и вечернего биржевых торгов (сессий), котировки продавцов и покупателей товаров, котировки на товары немедленной поставки (spot) и поставки через определенное время (фьючерсы). Эти данные достаточно объективно отражают мировой уровень цен на биржевые товары, а их официальные публикации являются основанием для установления базовых цен на аналогичные товары во внебиржевой торговле, поскольку, несмотря на все влияния

276 '

ТНК, формируются в условиях торга по реальным физическим товарам По этой причине при множественности цен на один и тот же товар предпочтение отдается обычно биржевым котировкам Следует отметить, что биржевые котировки не отражают «в себе» другие инструменты международной торговли, как-то условия поставки, платежа и т д

Цены аукционов — это цены специально организованных или регулярно действующих рынков публичной продажи товаров индивидуального качества Они отражают реальные сделки, близки к котировкам бирж и могут служить ориентиром для установления цен Особенно важное значение имеют аукционы при реализации пушнины, немытой шерсти, чая, табака, спортивных лошадей Через аукционы в США и Канаде реализуется до 70 % пушнины, в Норвегии, Швеции и Дании — до 90-95 % На них продается 80 % экспорта чая из Индии и 95 % — из Шри-Ланки, 90-95 % немытой шерсти из Австралии и Новой Зеландии Аукционные цены широко используются и во внеаукционной торговле указанными товарами

Цены международных торгов — это цены заказов на поставку сложного и капиталоемкого оборудования с индивидуальными характеристиками на сдачу подрядов на проведение определенных работ по заранее объявленным условиям в специальном документе — тендере (например, по строительству промышленных объектов, аэродромов, дорог, электростанций и т п) Цены торгов используются по широкой номенклатуре объемного оборудования, в том числе по дорожно-стро-ительному, подъемно-транспортному, сельскохозяйственному, энергетическому, железнодорожному подвижному составу, грузовым автомобилям и др Эти цены охватывают около 1/3 всех экспортных цен на машины и оборудование Особенно важна роль торгов при оценке строительства промышленных предприятий, железнодорожных и других мостов, трубопроводов, железных и автомобильных дорог, электростанций, крупных сельскохозяйственных объектов, шахт, нефтеперерабатывающих заводов и т п Использование цен торгов в коммерческой практике предприятий ширится и распространяется на новые виды оборудования (например, атомные электростанции, спутниковые станции связи и др)

Цены фактических сделок (price of the actual transaction) отражают реальные цены заключенных договоров Хотя подобная информация носит сугубо конфиденциальный характер, получить ее возможно Время от времени цены сделок появляются в печати Если сопоставить

=====^==========^=============^==^^ 277

хотя бы одну такую цену со справочной, то можно сориентироваться и достаточно точно определить уровень цены при подготовке проекта договора. Эта цена, естественно, не должна быть окончательной, она может служить базой для ведения переговоров.

Цены предложений крупных фирм менее представительны, чем цены фактических сделок, поскольку отражают монопольный характер поставок товара и по существу имеют характер справочных цен, так как первоначальные цены (original price) в результате согласования при заключении сделок обычно понижаются.

Цены прейскурантов, катачогов, проспектов — это цены на базисные виды или сорта продукции серийного производства, публикуемые производителями в отраслевых изданиях или рассылаемые определенному кругу лиц Они не однозначны по степени достоверности и используются при осуществлении внутренних оптовых и розничных продаж По прейскурантным ценам реализуются на внешнем рынке прокат черных металлов, каменный уголь, металлорежущие станки, бытовая техника, энергосиловое оборудование, автомобили и др. В прейскурантных ценах указывается лишь наименование товара и одна-две определенные характеристики, например: мощность, переменный/постоянный ток, число оборотов и т. д Прейскурантная цена по машинотехничес-ким товарам может являться суммой цен комплектации базовой модели, например автомобиля, отдельные компоненты которого могут по желанию покупателя включаться или не включаться в сделку, поэтому возможна скидка или, наоборот, надбавка к цене Прейскурантная цена представляет собой базу для определения цен во внешнеторговых договорах предприятия. Она обычно существенно превышает цены реальных сделок. Применяются скидки, размер которых зависит от коммерческих и технических условий внешнеторговых сделок.

4.3.3. Виды договорных иен

Договорной называется конкретная цена, которую согласовали между собой продавец и покупатель в ходе переговоров, которая, как правило, ниже цены предложения поставщика. Договорная цена действительна на весь период действия договора, если ее не подвергли пересмотру в ходе выполнения поставок. Договорные цены нигде не публикуются, так как представляют коммерческую тайну. В принципе договорные цены на определенный товар в определенном регионе и при наличии

278 .

небольшого круга продавцов и покупателей известны. Практическая задача состоит в сборе информации и создании банка данных.

По степени определенности договорные цены классифицируются на определенные и определимые.

Под определенной ценой понимается прямое установление цены в виде твердой суммы.

Под определимой ценой понимается косвенная ссылка на условие исчисления цены к моменту исполнения договора. Этот способ характеризуется указанием в договоре на справочные цены, публикуемые в периодических изданиях, биржевые котировки в центрах международной торговли, цены аукционов.

Цена может быть зафиксирована в договоре в момент его заключения или определяться в течение срока его действия либо к моменту исполнения договора. В зависимости от способа фиксации цены различают следующие основные виды цен:

твердая;

подвижная;

с последующей фиксацией;

скользящая.

Твердая цена (firm price) согласовывается и устанавливается в момент подписания договора и не подлежит изменению в течение срока его действия. Такие цены применяются как в сделках с немедленной поставкой, так и с поставкой в течение короткого срока. Применение таких цен для договоров более длительного срока реализации исключает возможность последующего учета колебаний экономической конъюнктуры, которые могут обернуться убытками для одной из сторон (если к наступлению времени платежа рыночные цены либо возрастут, либо упадут), и поэтому нецелесообразно.

Подвижная цена (flexible price) — это зафиксированная при заключении договора цена, которая может быть пересмотрена в дальнейшем, если рыночная цена данного товара к моменту его поставки изменится. При установлении подвижной цены в договор вносится ценовая оговорка о повышении и понижении цены, предусматривающая, что, если к моменту исполнения сделки цена на рынке повысится или понизится, соответственно должна измениться и цена, зафиксированная в договоре. При этом обязательно должен быть указан источник, которым стороны будут руководствоваться при определении индекса изменения цен, а также допустимый минимум отклонения рыночной цены от до-

------- 279

говорной (2-5 %), в пределах которого пересмотр зафиксированной цены не производится. Подвижные цены чаще всего устанавливаются на промышленные, сырьевые и продовольственные товары, поставляемые по долгосрочным договорам.

Цена с последующей фиксацией устанавливается в назначенные договорами сроки на основании согласованных источников (в том числе и в процессе исполнения договора). Так, договором может быть предусмотрено, что цена на проданные по нему товары будет установлена на уровне цен мирового рынка на определенную дату, в день поставки товара покупателю, перед поставкой каждой предусмотренной договором партии товара или при долгосрочных поставках перед началом каждого календарного года. При этом должно быть четко указано, какими источниками информации о ценах следует руководствоваться для определения уровня цены.

Скользящая цена (sliding price) — это цена, исчисленная в момент исполнения договора путем пересмотра договорной (базисной) цены с учетом изменений в издержках производства, произошедших в период его исполнения. Применяется в договорах с длительными сроками поставок, в течение которых экономические условия производства товаров могут существенно измениться. Чаще всего скользящие цены устанавливаются на машины и оборудование с длительными сроками поставки, а также при исполнении больших по объему и продолжительных во времени подрядных работ.

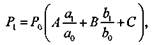

Скользящая цена состоит из двух частей: базовой, устанавливаемой на дату коммерческого предложения или подписания договора, и переменной, корректируемой при изменении ценообразующих факторов (заработной платы, стоимости сырья, энергоресурсов и т. д.) в период его действия. Окончательная цена обычно рассчитывается по формуле

где Р1 — расчетная цена товара; Р0 — базисная цена товара; А — доля в цене товара затрат на материалы; В — доля в цене товара затрат на оплату труда; С — неизменная часть цены (сумма А, В и С должно равняться 1); а0 — базисная цена материалов; а1 — цена материалов за период скольжения; Ь0 — базисная ставка оплаты труда; b1, — ставка оплаты труда за соответствующий период скольжения.

280 ==^======^===^==^^^^^^^=====

Если в стоимости продукции существенную долю занимают другие, не указанные в формуле расходы (на электроэнергию, топливо или другие компоненты), переменная часть формулы может быть расширена на необходимое число составных элементов. При этом сумма всех долей этих элементов должна быть всегда равна единице.

4.3.4. Система скидок и технических поправок к договорным иенам

В мировой практике ведения внешней торговли широко применяется система скидок. Ценовые скидки — метод снижения базовой цены с учетом состояния рынка и условий договора. По оценкам специалистов, существуют порядка 20-30 различных видов ценовых скидок. К наиболее распространенным относятся следующие.

Бонусные скидки (bonus rebates — скидка за оборот) — обычно предоставляются постоянным крупным оптовым покупателям, причем не за каждую отдельную партию, а устанавливаются по определенной шкале в зависимости от достигнутого оборота в течение согласованного сторонами срока. В данном случае экспортер уверен в своем партнере-покупателе с точки зрения правильного и своевременного выполнения договорных обязательств; скидка предоставляется, как правило, на годовой объем продаж товара. По некоторым видам машин и оборудования такая скидка может достигать 15-30 %, по сырьевым и сельскохозяйственным товарам она исчисляется в пределах 1-2 %. Скидка имеет поощрительный характер и предоставляется продавцом своему постоянному (оптовому) покупателю на основе специальных бонусных соглашений.

Скидки «сконто» (cash discount) — применяются, если платежи по договору осуществляются на основе предоплаты или ранее срока, указанного в договоре, и оплачиваются наличными. Устанавливаются в пределах 3-5 %.

Сезонные скидки (seasonal discount) — за покупку товара вне сезона, имеют сезонный характер и применяются главным образом при торговле товарами массового спроса (обувь, одежда и т. д.). Например, при наступлении сезона на рынок поступают более новые и модные товары, при этом на товары, выходящие из моды, вводят скидки с цены.

Дшерские скидки (dealer discount) — предоставляются оптовым и розничным торговцам, агентам и посредникам. За счет таких ски-

===== 281

док дилеры покрывают свои расходы на продажу, сервис и получают прибыль. При этом предприятие-изготовитель самостоятельно устанавливает розничную цену, заранее закладывая в нее размеры скидок для оптовых и розничных покупателей. Величина дилерской скидки достигает 15-30 % и зависит от вида товара и объема посреднических услуг.

Скидки за увеличение объема заказа обычно устанавливаются для товаров, производимых малыми сериями или по индивидуальным заказам. Они связаны с тем, что увеличение размера серии выпуска товаров приводит к сокращению издержек производства. Скидки на количество составляют обычно 10-15 % от стоимости сделки.

Закрытые скидки (closed discount) — используются в замкнутом экономическом пространстве и предоставляются на продукцию (товары), образующуюся внутри фирмы или во внутренней торговле международных объединений и групп. Закрытые скидки могут также вводиться на товары, поставляемые по некоторым межправительственным соглашениям.

Скидки для эксклюзивного импортера — фирма-импортер, являясь единственным поставщиком товара в страну или регион, добивается наилучших условий для продажи этого товара, по существу помогает экспортеру закрепиться на рынке данной страны. Достигают 10-15 % от первоначальной цены.

Специальные скидки (extra discount) — носят конфиденциальный характер и предоставляются партнеру, с которым фирма имеет особые доверительные или длительные отношения. Размер таких скидок представляет собой коммерческую тайну.

Скидки за возврат ранее купленного товара у данной фирмы в размере 20-30 % прейскурантной цены (при возврате покупателем товара устаревшей модели), широко практикуются при продаже автомобилей, бытовой электроники, электрооборудования.

Существуют и другие виды скидок: за поставку к определенному сроку, за улучшенное качество, за серийность товара, за пробные партии и т. д.

Кроме скидок, которые могут существенно скорректировать базо вую цену товара, при торговле оборудованием и машинами применя ются еще и технические поправки к цене. К ним относятся:

поправка на технико-экономические различия Вызвана расхождениями в технико-экономических показателях покупаемой и сравниваемой

289 =========^======^================

аналогичной и конкурентной продукции. Например, при расчете цен машин и оборудования часто делаются поправки на мощность и про-, изводительность изделий, расход топлива и электроэнергии, необходимые для работы оборудования. Расчет каждой поправки производится при условии, что все остальные технико-экономические параметры и условия реализации остаются неизменными;

поправка на комплектацию. Для многих видов машин и оборудования комплектация может быть достаточно сложной и изменять-, ся в весьма широких пределах. Обычно поправка на комплектацию устанавливается увеличением базовой цены на все изменения, которые ее дополняют. В среднем это увеличивает цену базовой модели, на 10-15 %. Сложность расчета поправки на комплектацию зависит от того, известны ли цены всех узлов, элементов, изменений в конструкции, дополнительной отделки и т. д. (так называемые попозиционные цены). Если покупаемая модель содержит дополнительные элементы в отличие от базовой модели, поправка делается путем суммирования (или вычитания) к цене базовой модели определенной попозиционной цены. Например, при продаже легковых машин цена меняется в зависимости от наличия дополнительной комплектации в отличие от базовой модели (кондиционер, подушки безопасности, центральный замок, противотуманные фары и др.);

поправка на тропическое или северное исполнение Вызвана тем, что машины и оборудование, предназначенные для работы в условиях высокой температуры и влажности или низких температур, должны соответствовать особым требованиям и обеспечивать надежность технико-экономических показателей и другие необходимые потребительские свойства. Там, где применяется поправка, она составляет 10-15 %) стоимости продукции в обычном исполнении.

Применяются и коммерческие поправки, к которым можно отнести следующие.

1. Приведение к единым условиям поставки Такие поправки корректируют договорную цену в зависимости от принимаемых в договоре базисных условий поставки товара. При этом цена договора на условиях EXW увеличивается на сумму всех затрат, которые понесет продавец, включая затраты на страхование, до момента перехода товара в собственность покупателя.

2. Поправка на уторговывание. Эта поправка объясняется существующей практикой завышения прейскурантных цен, которые в резуль-

============^=====^==========^======^^ 283

тате переговоров обычно снижаются. Как показывает практика, такое снижение может доходить до 20-25 % и зависит от умения покупателя работать на рынке с конкретным продавцом и др.

3. Поправки на условия платежа Рассчитываются по отношению к базисной цене, установленной по конкурентному товару на дату заключения договора, в зависимости от условий платежа (за наличные, чеком, переводом, с аккредитива, инкассо, с авансом, в кредит с рассрочкой платежа). При этом цена за наличные на предполагаемую дату заключения договора корректируется с учетом согласованных условий платежа. Таким образом, покупатель возмещает в цене потери продавца от временно отвлеченных им из оборота финансовых средств.

4.3.5. Неновые стратегии предприятия при установлении экспортных иен

Принятие решения по уровню цены на экспортный товар является одним из наиболее сложных элементов во внешнеэкономической деятельности предприятия. Это связано с необходимостью учета большого числа внешних и внутренних факторов, имеющих место как в стране импортера, так и экспортера. Так, во многих странах цены на импортные товары являются объектом жесткого антидемпингового законодательства о предотвращении недобросовестной конкуренции В частности, запрещаются искусственное завышение или занижение цен, ценовой сговор с конкурентами, ценовая дискриминация.

Вместе с тем уровень цены экспортной продукции определяет возможный объем продаж и соответственно возможный масштаб производства. Рост масштабов выпуска приводит к снижению себестоимости единицы продукции, поэтому при выходе на внешний рынок со своей продукцией целесообразно сначала проанализировать рыночную цену на аналогичные товары на внешнем рынке, определить различия в характеристиках товара, установить оптимальный уровень цены и лишь затем определять, какое количество товаров производить и на какие рынки с ними выходить.

Политика и стратегия ценообразования разрабатываются одновременно с маркетинговой стратегией. В частности, в основу такой стратегии может быть положена одна из типовых маркетинговых стратегий:

проникновение на рынок;

закрепление на рынке, расширение доли на рынке;

284 =a======================^==s==a==e=========^====

максимизация прибыли;,

завоевание лидирующих позиций по качеству товара и др.

В зависимости от выбранной маркетинговой стратегии должна быть сформулирована ценовая политика. При этом целями могут служить: установление разовой цены при выходе на рынок с новой продукцией (по разовому договору); изменение цены по мере изменения спроса; изменение цены под давлением конкурентов. В зависимости от поставленной цели выбирают ценовую стратегию, а именно: стратегию премиальных цен; исчерпания и проникновения; ценовой дифференциации; цено-политического балансирования.

При всех перечисленных вариантах предприятие стремится установить на товар такую цену, которая бы полностью покрывала издержки производства и давала достаточную прибыль. По этой причине основными факторами при принятии решений о цене являются: издержки; реакция клиента на предлагаемые цены; цены конкурентов. В соответствии с этими факторами осуществляется выбор метода ценообразования. В ценообразовании на экспортную продукцию наиболее часто используются следующие методы расчета цены.

1. Ценообразование на базе уровня издержек плюс прибыль Эта стратегия позволяет определить допустимый нижний предел цены, на который может ориентироваться предприятие. При этом цена должна покрыть все производственные издержки, а также издержки по распределению, сбыту и страхованию товара, включая приемлемую прибыль. Такой метод требует предварительного распределения расходов по доставке и страхованию товара между продавцом и покупателем, т. е. базисных условий поставки. Основная проблема здесь заключается в точном определении реального уровня издержек на производство и реализацию товара. Если постоянные издержки достаточно просто определяются, то переменные издержки зависят от объема выпуска продукции и могут быть правильно определены, если имеется твердо обозначенная программа выпуска товара, а это сделать достаточно сложно. На практике применяются два метода: среднезатратный и маржинальный (предельный).

В расчет цены с использованием среднезатратного метода входят постоянные и переменные индивидуальные издержки. Таким образом определяется нижний предел цены, на который может ориентироваться предприятие. Метод недостаточно точен ввиду того, что если прямые затраты на производство продукции рассчитать достаточно просто, то

размер переменных (условно-постоянных) затрат, которые нужно отнести на экспортную продукцию, определить сложно.

В основе маржинального метода лежит расчет дополнительных затрат на выпуск дополнительной единицы продукции. При этом устанавливается оптимальное соотношение величин предельных издержек, предельного дохода и цены. Теоретически оптимальное положение на немонополизированных рынках достигается при равенстве предельных издержек и цены товара, за чертой которого фирме невыгодно наращивать объем производства, так как цена не будет возмещать величину издержек. Такая ситуация возможна при высокой эластичности спроса. С ростом монополизации эластичность спроса снижается. В результате точка оптимума сдвигается до отметки, где предельные издержки равны предельному доходу Предприятие получает больший объем прибыли, поскольку величина предельного дохода заведомо меньше цены. В последнее время этот подход к установлению внешнеторговых цен является наиболее предпочтительным, поскольку в издержках неуклонно падает доля прямых затрат на рабочую силу и растет доля накладных расходов, особенно рекламы и услуг, сопутствующих продаже. Что касается определения оптимального размера прибыли, то здесь можно использовать действующий на мировом рынке закон 20-ти: на 1 доллар затрат экспортер получает 1,2 доллара экспортной выручки.

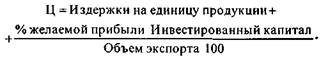

2 Метод целевой прибыли По этому методу предприятие устанавливает цену, которая бы позволила получить целевую норму прибыли на капитал, вложенный в производство товара. По данному методу цена на товар определяется по формуле

При использовании этого метода важно: во-первых, правильно определить норму прибыли с учетом действующей в стране налоговой системы, во-вторых, определить объем производства продукции, который обеспечит не только безубыточность, но и получение желаемого размера прибыли.

Недостатком данного метода является то, что такая цена не эластична и не учитывает цены конкурентов.

3. Метод установления цены на основе анализа уровня спроса на товар Использование этого метода основано на проведении изучения

286 ==

и анализа динамики цен на предполагаемых рынках сбыта товара и на этой основе прогнозирования кривой спроса и уровня устанавливаемых цен. Данный метод в наибольшей степени соответствует принципам рыночной экономики. Предприятие разрабатывает концепцию товара для конкретного целевого рынка, планируются качество и его цена. При этом исследуется динамика цен на целевом рынке и изучаются основные причины или факторы изменения цен: изменение курса национальных валют; влияние инфляции; рост/снижение цен на сырье и материалы, рабочую силу; появление новых технологий производства и рост производительности труда; изменение условий потребления товара; изменение методов торговли и т. д. На этой основе рассчитываются объемы производства, следовательно, и объемы инвестиции и издержки на единицу продукции. В случае оживления спроса принимается решение об установлении более высоких цен (независимо от стабильности внутренних издержек). Соответственно при падении спроса цены снижаются.

4. Ценообразование на основе анализа конкуренции. Данный метод основан на детальном анализе цен конкурентов. При этом анализу подвергается не только сам уровень цен, но и анализируются условия и льготы, предоставляемые конкурентом: пролонгированный срок платежей; скидка с количества; комиссионные посреднику; скидки при платеже наличными до срока; стоимость сервиса; гарантийный срок; продажа по сниженной цене демонстрируемых товаров, скидки на ярмарке, внедрение товара на рынок по заниженной цене; обучение персонала, занятого в торговле; затраты на рекламу; затраты на содержание склада и др.

По результатом анализа выбирается одна из трех типовых стратегий:

1) установление более высоких цен по сравнению с конкурентами;

2) установление цен на уровне конкурентов;

3) установление более низких цен по сравнению с конкурентами.

Первая стратегия целесообразна, если имеются покупатели, готовые платить за особые свойства товара несколько более высокую цену по сравнению с основной массой потенциальных клиентов.

Второй вариант целесообразен при выходе на рынок с новым продуктом, обладающим свойствами, которые имеют главенствующее значение для покупателей в этом сегменте рынка, у которого пока еще нет конкурентов.

------- 287

Третий вариант ценовой стратегии направлен на получение большей массы прибыли за счет увеличения объема продаж и захваченной доли рынка. При этом цена, устанавливаемая в рамках такой стратегии, не обязательно должна быть низкой по абсолютной величине. Она низка только по отношению к полезным свойствам товара и ценам аналогичных товаров фирм-конкурентов. Эта стратегия наиболее целесообразна для предприятия, которое только вступает на рынок и объемы его продаж еще невелики. В данном случае использование продажи своих товаров по пониженным ценам затронет такой малый сегмент рынка, что крупным конкурентам не будет смысла реагировать на это аналогичным снижением цен на свою широко продаваемую продукцию.

4.4. Кредитование внешнеторговых сделок

4.4.1. Кредиты во внешнеторговых расчетах

Внешнеэкономическая деятельность во всех ее формах чаще всего осуществляется с привлечением заемных средств, т. е. путем использования кредитов. Практически все сделки прямо или косвенно обеспечиваются разного вида кредитами, а их участники выступают лишь инициаторами или сторонами, ответственными за своевременное погашение кредитов и связанных с ними расходов. В конечном итоге кредитование во всех сферах внешнеэкономической деятельности является одним из существенных инструментов их стимулирования. Например, во внешней торговле оно успешно используется с целью ускорения внешнеторговых сделок и облегчения сбыта прежде всего крупных объемов экспортной продукции в условиях острой конкуренции на мировых рынках.

Кредит подразумевает предоставление ссуды в денежной или товарной форме на условиях возвратности с уплатой определенного процента. В качестве кредиторов внешнеэкономических сделок выступают экспортеры, импортеры, банки, различные финансово-кредитные организации, а также государство. При этом они одновременно выступают как кредитополучатели и кредитодатели, привлекая и предоставляя необходимые кредиты.

288 ===^^====================^=^==^

Коммерческая выгода кредитования внешнеторговых сделок как для экспортера так и для импортера определяется тем, что за счет привлечения дополнительных финансовых ресурсов увеличивается оборотный капитал, ускоряется процесс реализации товара, увеличиваются объемы поставок товаров, а срок и стоимость кредитов позволяют покрывать расходы по кредитованию за счет полученной выручки, обеспечивая при этом высокую эффективность сделок.

В условиях острой конкуренции на мировом рынке товаров и услуг субъекты ВЭД вынуждены и максимально ускорять оборачиваемость средств, мобилизуемых для осуществления внешнеэкономической деятельности. Кредиты предприятия получают, как правило, под залог проданных товаров на весь период их продвижения от продавца к покупателю и до завершения расчетов между ними. Это, в свою очередь, дает возможность получать соответствующую долю прибыли банкам, участвующим в мобилизации временно свободного капитала на денежном рынке этих стран.

Кредит стимулирует внешнеэкономическую деятельность субъектов ВЭД, создавая дополнительный спрос на мировом рынке для поддержания конъюнктуры. Внешняя торговля в кредит стала международной нормой, особенно для товаров, имеющих длительный цикл изготовления, потребления и высокую стоимость. Более того, постоянный рост цен на продукцию мировых рынков усиливает заинтересованность во внешнеторговых кредитах как импортеров, так и экспортеров.

Таким образом, кредитование является важным инструментом воздействия на предпринимательскую активность. Кредитование внешнеэкономической деятельности повышает эффективность внешней торговли и других видов ВЭД, служит средством повышения конкурентоспособности отечественных предприятий, способствует укреплению их позиций на мировых рынках.

Происходящий процесс глобализации стимулирует развитие разнообразных форм международного кредита. В последнее время международной практикой выработаны определенные обычаи в оформлении и порядке исполнения кредитных операций. В соответствии с ними кредиты, предоставляемые для обеспечения внешнеэкономических сделок, можно классифицировать по признакам, характеризующим отдельные аспекты кредитных отношений их участников: сроком выдачи (краткосрочные, среднесрочные и долгосрочные); видам кредита (коммерческий, банковский, товарный) и др.

=^===========^^^=====^=========^^ 289

4.4.2. Вилы кредитов и формы кредитования

4.4.2. Вилы кредитов и формы кредитования

По срокам предоставления кредиты делятся на краткосрочные (до одного года), среднесрочные (до пяти лет) и долгосрочные (свыше пяти лет). Краткосрочное кредитование используется в основном для финансирования сделок купли-продажи однородных и сырьевых товаров в больших объемах. Так как целевое назначение таких кредитов связано с реализацией товара, то срок кредита привязывается к реальному периоду его продажи.

Среднесрочные и долгосрочные кредиты предоставляются для финансирования покупки крупных партий машин, оборудования, комплексного оборудования для строительства объектов за рубежом. Обычно такие кредиты сопровождаются вексельной формой платежа.

Коммерческий кредит, называемый также фирменным, представляет собой традиционную форму кредитования экспорта, при которой экспортер предоставляет кредит иностранному покупателю (импортеру) в различных видах. Основными из них являются: вексельный кредит; учетный кредит; кредит по открытому счету; акцептный и акцепт-но-рамбурсный кредиты; факторинг и форфейтинг.

Под вексельным кредитом принято понимать кредит, оформляемый путем выставления тратты на импортера, акцептующего ее по получении товаросопроводительных или платежных документов. При этом банк заключает с клиентом кредитный договор о предоставлении ему кредита на условиях выдачи в пользу клиента векселя на сумму кредита. Срок платежа по векселю строго определен или ограничен периодом времени, меньшим по длительности, чем срок возврата кредита по договору. Таким образом, отсутствие у импортера достаточных средств для расчетов с поставщиками и в связи с этим возникновение временного недостатка оборотных средств может быть восполнено получением вексельного кредита.

Экспортер, получивший акцептованный вексель, может либо дождаться срока платежа по нему и потребовать платежа от банка, либо, не дожидаясь наступления срока, передать вексель в пользу третьего лица (индоссатора)1. В обоих случаях экспортер получает за вексель деньги

1 При передаче векселя его владельцем (индосантом) в пользу другого лица (индо-сатора) на оборотной стороне векселя делается специальная передаточная надпись — индосамент, удостоверяющая факт его передачи и означающая, что индосант принимает на себя ответственность оплатить его любому держателю векселя.

290 =========^=^============^========^====

и пользуется ими. Индоссатор же компенсирует свои затраты по покупке векселя с наступлением срока платежа по нему — он предъявляет вексель на платеж в банк и получает за него деньги.

Банк по наступлении срока погашения кредита требует от кредитополучателя сумму кредита и процентов по нему, чем покрывает затраты по оплате вексельной суммы и получает вознаграждение, являющееся его прибылью. Технология проведения данной операции предусматривает погашение ссуды до момента предъявления векселя к оплате. Этот момент важен с позиции ликвидности банков. Если деньги от клиента не поступят вовремя, то это будет означать необеспеченность векселя банка. При этом банк не затрачивает собственные кредитные ресурсы, так как предоставляет своему клиенту кредит в виде набора векселей на общую сумму кредита. Кредит может быть получен векселями с разными сроками платежа под конкретные сроки поставки и соответствующие им платежи. При этом различные по срокам платежей векселя предусматривают и различные процентные ставки по ним.

Важным фактором вексельного кредитования является безупречная репутация банка-векселедателя. С одной стороны, это качество является гарантией надежности выданных им векселей, а с другой — косвенно гарантирует и платежеспособность заемщика — первого векселедателя. Для банков, активно практикующих кредитование векселями, это эффективный способ привлечения или удержания клиента, что в условиях кризиса ликвидности и обострения конкуренции является важнейшей задачей.

Учетный кредит также связан с векселями. Учет векселей состоит в том, что векселедержатель передает (продает) банку вексель по индоссаменту до наступления срока платежа. Вексель, предъявленный, к учету в банке, немедленно им оплачивается, т. е. векселедержатель получает кредит от банка. За учет векселя банк взимает плату, называемую учетным процентом или дисконтом. Он представляет собой разницу между номинальной стоимостью векселя и суммой, уплаченной банком векселедержателю при его покупке. Учетная сумма определяется по формуле

где У — учетная сумма (сумма дисконта), р.; В — сумма векселя, р.; Т — количество дней до срока платежа, дн.; П — годовая учетная ставка банка, %; 360 — число дней в финансовом году.

= 291

Кредит по открытому счету практикуется при расчетах за регулярные поставки товаров с периодическими погашениями задолженности в середине или в конце месяца или спустя определенное время после поставки товара. Он заключается в том, что экспортер, отгрузив товар и отослав товарные документы непосредственно импортеру, записывает (выставляет) стоимость товара в дебет счета (на счет импортера), который он открывает в обслуживающем его банке. Импортер погашает свою задолженность в обусловленные договором сроки в размере суммы договора и процентов по кредиту банку, без дополнительного представления каких-либо документов со стороны экспортера. Расчеты обеспечиваются путем банковского перевода1.

Эта форма кредита связана с повышенным коммерческим риском, поэтому обычно сопровождается предоставлением гарантии со стороны банка импортера. Он не содержит надежных гарантий своевременного получения экспортной выручки, так как в адрес покупателя непосредственно направляются как товар, так и коммерческие документы. Предполагает высокую степень доверия кредитора к заемщику, поскольку погашение задолженности по кредиту не гарантировано. Наиболее часто применяется в расчетах между постоянными контрагентами, имеющими длительные, традиционные связи, между филиалами одной компании, при комиссионных операциях.

Специфической формой банковского кредитования импортера являются акцептные и акцептно-рамбурсные кредиты. Такие кредиты значительно снижают коммерческие риски при заключении внешнеторговых договоров с партнерами, в платежеспособности которых экспортер не уверен, как не уверен и в том, что не известный ему банк импортера учтет акцептованную им тратту.

Основная суть акцептного кредита состоит в том, что экспортер выставляет тратту не на импортера, а на кредитующий импортера банк, который и акцептует тратту экспортера. Таким образом, его можно рассматривать как кредит, предоставляемый банком в форме акцепта тратты, выставленной на банк экспортером Обеспечением акцептного кредита выступает товар, поставленный экспортером, поскольку выручка от его продажи вносится импортером в банк, акцептовавший тратту, и из нее банк производит оплату при наступлении срока платежа. При

1 Кредит по открытому счету предполагает наличие корреспондентских отношений у банков, обслуживающих экспортера и импортера

292 =====================5====================^======^===^

этом банк, акцептуя тратту, не вкладывает своих средств, но обязуется оплатить ее в указанный срок. Степень риска банка значительно повышается в случае невыполнения импортером своих обязательств по взносу необходимой суммы в счет оплаты товара до наступления срока платежа.

Акцептно-рамбурсный кредит является усложненной формой акцептного кредитования, при которой экспортер выставляет тратту не на банк импортера, а на обусловленный сторонами первоклассный банк на международном валютном рынке. В подобных кредитных операциях участвуют три банка — уполномоченные банки экспортера и импортера и названный первоклассный банк-гарант. В качестве последнего могут выступать крупные банки как в стране экспортера или импортера, так и третьей страны Однако первоклассный банк дает согласие на акцепт тратты банку импортера только в случае отсутствия сомнений в его платежеспособности. Акцептованная первоклассным банком тратта легко обращается и не встречает никаких препятствий при превращении в законные средства платежа, поскольку она обеспечена не только товарной сделкой, но также именем и капиталом банка-акцептанта.

Сам первоклассный банк, осуществивший акцепт, кредита не предоставляет Такой акцепт является средством к получению кредита. Непосредственным кредитором является банк, который производит учет тратты. Получив согласие от первоклассного банка, банк импортера дает ему обязательство на перевод сумм, необходимых для оплаты акцептованных тратт. Такое обязательство считается рам-бурсным и является основанием для открытия безотзывного аккредитива в банке импортера, содержащего обязательство акцептовать тратту, которая будет выставлена экспортером с приложением товарных документов, соответствующих условиям аккредитива. Банк экспортера, получив от своего клиента тратту с приложенными документами и имея аккредитив первоклассного банка, учитывает ее еще до акцепта и выплачивает экспортеру сумму, обозначенную в аккредитиве.

Факторинг является разновидностью торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала клиента, включая инкассирование его дебиторской задолженности, кредитование и гарантию от кредитных и валютных рисков. Термин «факторинг» происходит от английского слова factor — посредник, агент.

=========================^ 293

Цель факторинга состоит в незамедлительном получении экспортером большей части платежа или платежа на определенную дату, предоставлении гарантии полного погашения задолженности и оказании помощи предприятиям в управлении кредитом и т. д. Это разновидность посреднической деятельности, основой которой служит переуступка неоплаченных платежей факторинговой компании (векселей, счетов фактур) в процессе поставки товара на условиях предоставления коммерческого кредита. Таким образом, посредник кредитует оборотный капитал клиента и принимает на себя его кредитный и валютный риски. Переход кредитного и валютного рисков фактор-фирме вынуждает ее предъявлять более жесткие требования к экспортеру в части наличия во внешнеторговом договоре четко оговоренных условий платежа и поставки, а также ответственности за страхование товара, поэтому еще на стадии заключения договора экспортер, предварительно получив согласие фактор-фирмы о его финансировании, согласовывает с последней условия, включаемые в договор.

В соответствии с Конвенцией о международном факторинге, принятой в 1988 г. Международным институтом унификации частного права, факторингом считается операция, удовлетворяющая как минимум двум из четырех признаков (наличие кредитования в форме предварительной оплаты долговых требований; ведение бухгалтерского учета поставщика, прежде всего учета реализации; инкассирование его задолженности; страхование поставщика от кредитного риска).

Финансовые институты, которые предоставляют факторинговые услуги, называются фактор-фирмами. Они создаются крупнейшими банками (или сами банки выполняют функции фактор-фирм), что обеспечивает высокую надежность факторинговых сделок и минимальные издержки для клиентов. Коммерческие банки, развивая эти операции, дополняют их элементами бухгалтерского, информационного, рекламного, сбытового, юридического, страхового и других видов обслуживания клиентов. Это позволяет расширять круг клиентов банка, усиливать связь с ними, увеличивать прибыль банка за счет расширения операций. Разветвленная сеть специализированных филиалов для факторингового обслуживания предприятий в различных странах создана крупными транснациональными корпорациями. На международном уровне действует ассоциация «Фэкторз чейн интер-нэшл», членами которой являются 95 % факторинговых компаний из 40 стран мира.

294 - -.......

Как показывает международная практика, особенно эффективно факторинговое обслуживание в отношении малых и средних предприятий, ориентированных на внешний рынок, которые имеют перспективы расширения объемов экспортного производства, но не располагают достаточной финансовой устойчивостью ввиду возникновения проблем по дебиторской задолженности, связанной с несвоевременностью оплаты поставок со стороны покупателей и недостатком собственных оборотных средств.

Взаимоотношения фактор-фирмы с экспортером строятся на основе заключения договора об экспортном факторинге, который включает в себя три главных элемента:

1) уступка кредитором денежного требования фактор-фирме;

2) финансирование кредитора;

3) оказание фактор-фирмой услуг по управлению дебиторской задолженностью.

Уступка кредитором денежных требований заключается в том, что, подписывая договор, фактор-фирма покупает у экспортера все требования (счета) к импортеру, возникающие с момента поставки ему товара. Предметом таких требований, под которые предоставляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил (существующее требование), так и право на получение денежных средств, которое возникнет в будущем (будущее требование).

Финансирование кредитора в договоре факторинга заключается в том, что большую часть суммы (60-85 %) за поставленные товары или услуги экспортер получает от фактор-фирмы сразу после выполнения своих обязательств перед импортером, а оставшаяся часть (за минусом комиссионных) выплачивается фактор-фирмой в срок, указанный в договоре. Эта оплата производится независимо от финансового положения покупателя.

Уступка денежного требования предусматривает и возложение на фактор-фирму обязательств по управлению дебиторской задолженностью. Эти обязательства выражаются в ведении учета по причитающимся суммам, в принятии мер по защите от неплатежеспособных должников, во взимании дебиторской задолженности, в анализе финансового положения должников и др.

Международный факторинг позволяет отечественным импортерам на постоянной основе получать товар с отсрочкой платежа (обычно до

======^======^=^== 295

трех месяцев). Обязательство оплаты возлагается на импортера после приемки товара по качеству и количеству. Факторинг открывает уникальные возможности для отечественных предприятий, импортирующих товары, являясь не чем иным как товарным кредитом.

Внешнеторговый факторинг носит открытый характер. Это означает, что импортер уведомляется об участии в сделке фактор-фирмы. Для него также характерно отсутствие права регресса (права возврата переуступленных платежных требований при неплатежеспособности покупателей) к экспортеру.

В зависимости от используемой модели в операции факторинга участвуют три или четыре субъекта: экспортер (кредитор), экспортер-фактор — покупатель требования, импортер (должник), получивший товары или услуги с отсрочкой платежа, и импортер-фактор.

В международной практике применяются три основные модели факторинга:

взаимный, или двухфакторный;

прямой экспортный;

прямой импортный.

При двухфакторной модели механизм факторинговой сделки предусматривает участие двух фактор-фирм — отечественной и иностранной, т. е. использование услуг фактор-фирмы страны импортера, которой фактор-фирма экспортера передает часть своих функций по обеспечению сделки.

Экспортер заключает факторинговый договор с национальной фактор-фирмой, не подписывая при этом договор с фактор-фирмой, обслуживающей импортера. При этом до экспортера доводятся сведения об участии фактор-фирмы импортера и условие о том, что в каждом экспортном счете должно содержаться указание о переуступке импортером прав фактор-фирме, обслуживающей его.

Между фактор-фирмой экспортера и фактор-фирмой импортера заключается договор, согласно которому первая передает второй за определенную плату часть работ по обслуживанию клиента, а именно:

кредитный риск в стране импортера;

обязательство возместить неоплаченную клиентом сумму кредита в установленный срок после наступления срока его погашения (обычно 130-180 дней);

инкассирование платежных требований;

перевод средств в валюте платежа на счет фактор-фирмы экспортера.

296 ==================^^=^===========

Привлечение фактор-фирмы импортера делает сделку менее рискованной, так как фактор-фирма импортера, правильно оценив кредитоспособность своего клиента, дает гарантии фактор-фирме экспортера, после чего последняя и заключает факторинговый договор со своим клиентом. Однако это повышает и издержки сторон.

Схема международного факторинга с полным набором услуг представлена на рис. 4.5.

1. Экспортер поставляет товар импортеру и уведомляет его о том, что платеж должен быть произведен в пользу импорт-фактора.

2. Копии коммерческих и транспортных документов направляются экспорт-фактору.

3. Экспорт-фактор оплачивает экспортеру до 85 % от суммы приобретенной дебиторской задолженности.

4. Экспорт-фактор переуступает дебиторскую задолженность импорт-фактору.

5. Импорт-фактор как владелец дебиторской задолженности обращается к импортеру.

6. Импортер производит оплату импорт-фактору.

7. Импорт-фактор переводит платеж импортера в пользу экспорт-фактора.

8. Экспорт-фактор зачисляет экспортеру оставшуюся часть от суммы поставки за вычетом своих комиссионных.

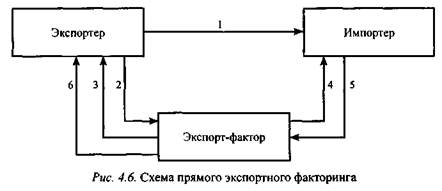

При прямом экспортном факторинге не пользуются услугами фак

тор-фирмы страны импортера. Это означает, что фактор-фирма экс

портера берет на себя кредитный риск, кредитование, ведение учета

продаж и инкассирование платежных требований. При этом она стал-

_______^^^^^____^^ 297

кивается со значительными трудностями в оценке кредитоспособности иностранных клиентов и инкассировании требований.

Для оценки кредитоспособности иностранных клиентов, получения данных о них или для перестрахования фактор-фирма экспортера прибегает к помощи общества по страхованию кредитов в стране импортера или подстраховывает себя гарантиями соответствующей государственной организации. При использовании этого варианта факторинга можно получить выгодные условия финансирования экспортных поставок при покрытии со стороны государственной страховой компании.

Схема прямого экспортного факторинга приведена на рис. 4.6.

1. Экспортер поставляет товар импортеру.

2. Экспортер переуступает дебиторскую задолженность экспорт-фактору.

3. Экспорт-фактор оплачивает экспортеру до 85 % дебиторской задолженности.

4. Экспорт-фактор взыскивает сумму дебиторской задолженности с импортера.

5. Импортер производит оплату экспорт-фактору.

6. Экспорт-фактор зачисляет экспортеру оставшуюся часть от суммы поставки за вычетом своих комиссионных.

Импортный факторинг предусматривает заключение договора между фактор-фирмой страны импортера и экспортером о переуступке ей платежных требований по данной стране. Она берет на себя обязательства по страхованию кредитного риска, учету и инкассированию требований. Прямой импортный факторинг имеет смысл лишь в случае осуществления экспорта в одну или две страны. Если экспортер име-

ет контрагентов во многих странах, то заключение одного соглашения с факторинговой компанией своей страны будет более удобным, чем заключение большего количества прямых соглашений с факторинговыми компаниями других государств.

Прямой импортный факторинг может представлять интерес для фирм, которым не требуется незамедлительное финансирование под переуступленные требования. Его основная цель состоит в обеспечении платежей.

Стоимость факторинговых услуг обычно складывается из комиссии двух видов.

Первый вид комиссии — процент за кредит, величина которого сопоставима с величиной процента по банковскому кредиту, за весь период между датой досрочного получения платежа и датой инкассирования, на базе учета размера ежедневного дебетового сальдо по счету экспортера у фактора.

Второй вид комиссии — за административное управление дебиторской задолженностью и страхование риска неплатежа. Исчисляется в виде процента от обслуживаемого торгового оборота.

Другим методом экспортного финансирования, получившим достаточное распространение в практике внешнеэкономической деятельности, является форфейтинг. Наибольшее развитие форфейтинг получил в странах, где относительно слабо развито государственное кредитование экспорта. Форфейтинг представляет собой кредитование внешнеторговых операций в форме покупки у экспортера векселей и других долговых требований, акцептованных покупателем этих товаров. В качестве форфейтора может выступать банк или финансовая компания.

Для того чтобы экспортные требования могли быть форфейтирова-ны, они должны удовлетворять ряду условий. Экспортное требование должно быть обратимым и безусловным; принимаемые к форфейти-рованию векселя могут быть переводными векселями на импортера с авалем банка страны покупателя, использование которых допускается международной практикой. Однако если платежеспособность импортера вызывает сомнения, форфейтор может дополнительно потребовать аваль или безусловную и безотзывную гарантию банка третьей страны.

Инициатором форфейтинговой сделки может быть как экспортер, так и импортер. Чаще всего в этой роли выступает экспортер либо его

уполномоченный банк. Так как банку представляются для дисконтирования тратты, а также простые векселя, выписанные экспортером и оплачиваемые ему, то он является непосредственным заинтересованным участником сделки и еще до подписания внешнеторгового договора может определить свои требования к гарантии или авалю и приблизительно указать размер дисконта. Это важно для экспортера, так как размер дисконта включается в цену договора.

После того как достигнута предварительная договоренность о сделке, форфейтор посылает документы с предложением экспортеру, который должен письменно подтвердить свое согласие. Форфейтор также определяет документы, с которыми ему необходимо ознакомиться до того, как он приступит к дисконтированию векселей (лицензия на экспорт товаров, иные уведомительные документы). Знакомство с указанной документацией должно дать ему возможность убедиться в том, что сделка совершится.

После того как предложение будет принято экспортером, он должен подготовить серию переводных векселей или подписать соглашение о принятии простых векселей от покупателя. На данной стадии экспортер должен также получить гарантию или аваль на свои векселя. Кроме того, он делает надпись на векселях: «без права регресса». Таким образом, будут готовы все документы, на основе которых форфейтор может произвести дисконтирование, даже если отгрузка товаров фактически еще не произведена.

Поскольку форфейтор покупает долговые обязательства без права регресса, он несет все риски возможного неплатежа. Он не имеет права предъявлять какие-либо претензии к экспортеру в случае неплатежа импортера. Экспортер в свою очередь отвечает лишь за правовые аспекты требований, т. е. за то, чтобы была правильно осуществлена передача требований форфейтору и поставляемый товар соответствовал условиям договора, поэтому если должник не является первоклассным заемщиком, форфейтор стремится получить определенное обеспечение — в форме аваля или безусловной гарантии банка. Гарантия банка предоставляется в форме соответствующего письма, которое должно содержать следующие реквизиты: кем выдано, юридический адрес гаранта, номер гарантийного письма, объект гарантии (сделка, дата поставки продукции, процентная ставка и т. д.).

Учетная ставка по форфейтинговым операциям варьируется в зависимости от категории должников, валюты и сроков кредитования.

300 =====^=^==============^^=^—=======

Стоимость форфейтинга часто превышает стоимость других форм кредитования. Она включает в себя:

страхование коммерческих рисков;

страхование политического риска и риска перевода;

стоимость рефинансирования и страхования курсового риска.

Однако его преимуществами являются: простая процедура оформления; увеличение ликвидности (так как требование сразу же оплачивается деньгами); освобождение от кредитного риска, рисков изменения процентных ставок и валютных курсов; уменьшение долгосрочных требований в балансе; повышение кредитоспособности; отпадает необходимость контроля за погашением кредита и работы по индексации платежей.

Весьма распространенной формой кредитования является банковское кредитование. В отличие от коммерческого (фирменного) кредита, где банки выступают лишь посредниками в мобилизации средств на денежном рынке для кредитования внешнеторговых сделок либо косвенно участвуют в этом путем финансирования участников, занятых внешнеторговым бизнесом, банковские кредиты осуществляются при непосредственном и активном участии банков. Кредитование банками в этом случае осуществляется в виде ссуд под залог товаров, векселей, а также учета тратт. Во всех случаях кредитующий банк выплачивает экспортеру полную стоимость отгруженных товаров при представлении товаросопроводительных документов.

Привлекательность банковского кредитования объясняется следующими обстоятельствами:

Поиск по сайту: