|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Методика расчета основных видов прибыли

1. Прибыль предприятия рассчитывается по формуле

где П оп р- прибыль от реализации основной продукции, ден. ед.;

П пр р- прибыль от прочей реализации, ден. ед.;

П в- прибыль от внереализационной деятельности, ден. ед.

Прибыль от реализации основной продукции определяется по формуле

где ВР – выручка от реализации, ден. ед.;

С п– полная себестоимость реализованной продукции, ден. ед.;

НДС – налог на добавленную стоимость, ден. ед.;

О он– отчисления в местный и республиканский фонды, ден. ед.;

А – акцизы (по подакцизным товарам), ден. ед.

Налоги с выручки от реализации, рассчитываются следующим образом:

Прибыль от прочей реализации определяется по формуле

где Д пр р– доход от прочей реализации, ден. ед.;

З пр р– сумма затрат, связанных с прочей реализацией, ден. ед.

Прибыль от внереализационной деятельности определяется по

где Д в р– доходы от внереализационной деятельности, ден. ед.; З в р– затраты, связанные с внереализационной деятельностью, к которым от-носятся:

-расходы по сдаче в аренду имущества;

-суммы штрафов, пеней, неустоек, уплачиваемых организацией;

-убытки от списания дебиторской задолженности, по которой истек срок ис-ковой давности;

-расходы по аннулированным производственным заказам;

-потери в связи с чрезвычайными обстоятельствами хозяйственной деятель-ности (пожар, аварии, стихийное бедствие).

2. Налогооблагаемая прибыль является базой для определения налога на

прибыль и определяется по формуле:

где Плг– прибыль, имеющая льготы по налогу на прибыль (льготируемая при-быль), ден. ед.; П нд– прибыль, облагаемая налогом на доход, ден. ед.;

ННД – сумма налога на недвижимость, которая определяется по формуле

ННД – сумма налога на недвижимость, которая определяется по формуле

где осОФ - остаточная стоимость основных фондов, ден. ед.; ндН – ставка налога на недвижимости, %.

Льготируемая прибыль может быть двух видов:

1. Прибыль, полностью освобождаемая от налога на прибыль;

1.1. Полностью освобождаются от налога на прибыль:

• организации, использующие труд инвалидов, если их численность со-ставляет более 50% от среднесписочной численности работающих, если числен-ность инвалидов составляет от 30 до 50%, не облагаемая налогом прибыль

уменьшается на 50%;

• организации, производящие продукцию растениеводства, животновод-ства, рыбоводства и пчеловодства;

• организации бытового обслуживания населения, расположенные в сель-ской местности, в течение трех лет с момента их регистрации;

• организации, оказывающие услуги гостиницами в течение трех лет с на-чала осуществления данной деятельности (с 2006 г.).

1.2. Полностью освобождаются от налога на прибыль суммы прибыли:

o организаций от изготовления и реализации протезно-ортопедических изде-лий, средств реабилитации и обслуживания инвалидов;

o переданные учреждениям и организация здравоохранения, народного образо-вания, социального обеспечения, культуры и спорта, финансируемым из бюджета,

или использованные на оплату счетов на приобретенные и переданные товарно-материальные ценности (не более 5% прибыли предприятия);

o полученные от производства детского питания;

o фактически использованные на финансирование капитальных вложений про-изводственного назначения и жилищного строительства, а также на погашение

кредитов банков, полученных и использованных на эти цели, при условии полно-го использования сумм начисленного амортизационного фонда.

o фактически использованные на содержание находящихся на балансе детских

оздоровительных учреждений, учреждений народного образования, домов пре-старелых и инвалидов, не участвующих в предпринимательской деятельности,

объектов жилищного фонда, здравоохранения, ДДУ, учреждений культуры и

спорта в соответствии с нормативами затрат по аналогичным учреждениям, со-держащимся за счет средств бюджета.

2. По пониженной ставке облагается прибыль:

Организаций, осуществляющие производство лазерно-оптической техники,

у которых доля этой техники в объеме производства составляет не менее 50% (по

ставке 10%);

Организаций, осуществляющих деятельность, связанную с культурно-бытовым, торговым и иными видами обслуживания населения и строительством в

зонах последующего отселения и с правом на отселение (ставка уменьшена на

30%);

Вновь создаваемых или действующих на территориях, включенных в зоны

последующего отселения и с правом на отселение, юридические лица, реализую-щие инвестиционные проекты, получившие положительное заключение эксперти-зы, в течение 5 лет со дня государственной регистрации или с года, следующего

за годом включения в перечень таких юридических лиц – 15%;

Иностранные организации, не осуществляющие деятельности в Республике

Беларусь через постоянное представительство, получающие доход из источников

в Республике Беларусь, уплачивают налоги на доходы по ставке 15%.

Организации, производящие высокотехнологичные товары (работы, услу-ги), включенные в перечень высокотехнологичных организаций, утверждаемый

Президентов Республики Беларусь, облагается налогом по ставке, уменьшенной

на 50%.

Прибыль, облагаемая налогом на доход, - это доход, полученный от уча-стия в совместных предприятиях, осуществления лотерейной деятельности, игор-ного бизнеса, доходы от операций с ценными бумагами (24% с 1 апреля 2008 г.).

С 1 января 2007 г. дивиденды по акциям и приравненные к ним доходы не явля-ются прибылью, облагаемой налогом на доход, включаются в налогооблагаемую

прибыль и облагаются по ставке 24%.

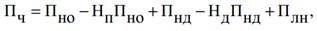

3. Чистая прибыль представляет собой прибыль, очищенную от всех нало-гов на прибыль, и определяется по формуле

где п Н – ставка налога на прибыль (24%);

дН – ставка налога на доходы,%..

Поиск по сайту: