|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Рассмотрим отдельные виды рисков

Систематический риск обусловлен макроэкономической ситуацией в стране, уровнем деловой активности на финансовом рынке. Он не связан с конкретными ценными бумагами, является недиверсифицируемым и непонижаемым. Это общий риск совокупности вложений в финансовые инструменты. Инвесторы не смогут их высвободить, не понеся определенных потерь. Анализ систематического риска сводится к вопросу, стоит ли вообще иметь дело с портфелем ценных бумаг, не выгоднее ли вложить свободные денежные средства в иные формы активов (реальные инвестиции, недвижимость, валюту и др.). Примеры систематического риска в России: падение фондового рынка в конце 1991 г., в нервом полугодии 1992 г., летом 1994 г., в августе-сентябре 1998 г., что обесценило капитал инвесторов, вложенный в портфельные инвестиции.

Рассмотрим отдельные виды систематического риска.

Страновой риск – это риск вложения денежных средств в ценные бумаги экономическим положением или с недружественным отношением к стране, резидентом которой является инвестор.

Риск законодательных изменений возникает в связи с перерегистрацией акционерного общества, получением лицензии на право осуществления операций с ценными бумагами, что вызывает дополнительные расходы у эмитента и инвестора. Частным случаем данного риска является риск налоговых изменений. Он связан с корректировкой налогообложения операций с ценными бумагами, что отражается на доходах и расходах участников фондового рынка.

Валютный риск связан с инвестированием в валютные ценные бумаги и обусловлен изменением курса национальной валюты. Потери инвестора возникают в связи с повышением курса национальной валюты по отношению к иностранным валютам.

Инфляционный риск возникает вследствие того, что при высоких темпах инфляции доходы, получаемые инвесторами от ценных бумаг, обесцениваются (с точки зрения реальной покупательной способности денег) быстрее, чем они увеличатся в ближайшем будущем.

Отраслевой риск связан со спецификой отдельных отраслей хозяйства.

Несистематический риск считают диверсифицируемым. Он объединяет (агрегирует) все виды рисков, связанных с конкретными ценными бумагами и эмитентами. Он может быть понижен за счет подбора в портфель менее рискованных финансовых инструментов.

Рассмотрим отдельные виды несистематического риска.

Кредитный (деловой) риск наблюдается в ситуации, когда эмитент, выпустивший долговые (процентные) ценные бумаги, не в состоянии выплачивать проценты по ним или основную сумму долга.

Риск ликвидности связан с возможностью потерь при реализации ценных бумаг из-за изменения их качества. Данный вид риска характерен для фондового рынка России, где ценные бумаги часто продают по курсу ниже их действительной стоимости.

Процентный риск — это вероятность потерь, которые возникают вследствие изменения процентных ставок на кредитном рынке.

Риск недобросовестного проведения операций на фондовом рынке связан с прямым обманом инвесторов и является предметом рассмотрения в арбшражных и иных судах.

Капитальный риск — общий риск, распространяющийся на все вложения в ценные бумаги. Типичный пример проявления капитального риска — резкое падение курса цепных бумаг российских эмитентов в IV квартале 1998 г.

Селективный риск — это риск неправильного выбора ценных бумаг для инвестирования при формировании фондового портфеля.

Отзывной риск — возможные потери инвестора, если эмитент отзовет свои облигации с фондового рынка в связи с превышением фиксированного уровня доходности по ним над текущим рыночным процентом.

Риск поставки ценных бумаг при фьючерских контрактах связан с возможным невыполнением обязательств по современной поставке ценных бумаг, имеющихся у продавца (особенно при проведении спекулятивных операций с акциями), г. е. при коротких продажах.

Операционный риск вызывается неполадками в работе компьютерных сетей по обработке информации, связанной с ценными бумагами, низким уровнем квалификации технического персонала, нарушением технологий и др.

Квалификационный риск обусловлен недостатком специалистов по операциям с ценными бумагами в акционерной компании.

Информационный риск связан с дефицитом объективной информации о конъюнктуре фондового рынка.

Участники фондового рынка в России несут риски;

· как эмитенты ценных бумаг;

· как инвесторы;

· по операциям с ценными бумагами по поручению клиентов в качестве андеррайтеров, если они выступают в роли дилера на данном рынке.

Глава 10 ФИНАНСИРОВАНИЕ ИНВЕСТИЦИЙ В ОБОРОТНЫЙ КАПИТАЛ (АКТИВЫ)

Стратегия краткосрочных операций корпорации определяется достаточностью оборотных активов, механизмом их планирования и пополнения, анализом эффективности использования. Если не заниматься краткосрочными операциями, то долгосрочные финансовые стратегии не имеют успеха. В условиях переходной экономики России и других стран СНГ проблемы формирования и использования оборотных активов исследовали ученые-экономисты: И. Т. Балабанов, И. А. Бланк, О. В. Ефимова, В. В. Ковалев, А. М. Ковалева, М. И. Литвин, Д. С. Моляков, Л. П. Павлова. М. В. Романовский, Е. С. Стоянова, М. А. Федотова, А. Д. Шеремет и др.

Оборотные средства — это денежные средства, авансируемые предприятием (корпорацией) для осуществления непрерывности процесса производства и реализации готового продукта. Оборотные средства имеют двойственную экономическую приводу. С одной стороны, они представляют часть активов (имущества): материально-производственные запасы, незаконченные расчеты, остатки денежных средств и финансовые вложения. С другой стороны, это часть капитала (пассивов), обеспечивающего бесперебойность производственно-торгового процесса.

Инвестиции – это вложения в оборотные активы. Их отражают во втором разделе бухгалтерского баланса, а источники финансирования – в третьем разделе «Капитал и резервы» и в пятом разделе «Краткосрочные обязательства».

Общая схема движения капитала с бухгалтерских позиций показана на рис. 10.1.

При недостатке или неэффективном использовании оборотных активов финансовое состояние предприятия ухудшается, что непосредственно сказывается на его платежеспособности и в конечном итоге приводит к несостоятельности (банкротству).

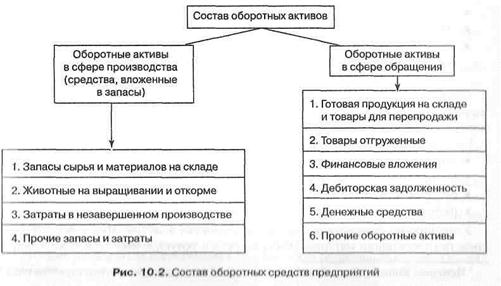

Состав оборотных активов – это совокупность образующих их элементов (рис. 10.2).

Структура оборотных активов характеризует удельный вес каждой статьи в их общем объеме.

Структура оборотных активов складывается под влиянием отраслевых и иных факторов, среди которых:

♦ производственные факторы: состав и структура затрат на производство, тип производства, характер выпускаемой продукции, длительность технологического процесса и др.;

♦ особенности закупок материальных ресурсов: периодичность, регулярность и комплектность поставок; вид транспорта; удельный вес комплектующих изделий в объеме потребления и др.;

♦ формы расчетов с покупателями и поставщиками;

♦ величина спроса на продукцию данного предприятия, что влияет на объем готовой продукции на складе и дебиторской задолженности;

♦ учетная политика предприятия и др.

Основная задача управления оборотными активами заключается в том, чтобы предприятие располагало оптимальными оборотными средствами на протяжении всего года. Предполагается, что размер оборотных средств (активов) должен быть минимальным, но вполне достаточным для обеспечения нормальной хозяйственной финансовой деятельности в календарном периоде.

Величина необходимых оборотных средств зависит от объема производства (продаж), уровня цен на потребляемые материальные ресурсы, скорости их они рота, структуры затрат на производство, длительности производственного цикли, форм безналичных денежных расчетов и др.

Расчет плановой потребности в оборотных средствах используется в хозяйстве для контроля деятельности структурных подразделений (цехов основного и вспомогательного производства, отделов снабжения, комплектации, сбыта и др.), обязательным условием таких расчетов являются относительно стабильные цены.

При использовании аналитического метода расчета фактические средние остатки материальных ресурсов за отчетный период (за исключением неликвидных средств) умножаются на темп роста объема производства (продаж) в предстоящем периоде (году, квартале).

Излишек (недостаток) оборотных средств по запасам вычисляют путем сопоставления их фактического остатка по бухгалтерскому балансу с плановой потребность в них (по расчетным нормативом).

Источники формирования оборотных активов отражаются в пассиве бухгалтерского баланса. В соответствии с классификацией оборотных активов источники их образования делятся на собственные, заемные и привлеченные.

К собственным источникам относится, прежде всего, чистый оборотный капитал (разница между оборотными активами и краткосрочными пассивами), к заемным источникам – краткосрочные кредиты и займы со сроком погашения до одного года, к привлеченным источникам – кредиторская задолженность.

Осуществляя текущую хозяйственную деятельность, предприятие закупает сырье и материалы, оплачивает транспортные и иные услуги, несет расходы по хранению материальных запасов, предоставляет отсрочки платежей покупателям (клиентам). Поэтому постоянно возникает потребность в ликвидных денежных средствах, т. е. в собственных оборотных средствах. Собственные оборотные средства определяются разницей между оборотными активами и краткосрочными пассивами, т. е. это свободные денежные средства, постоянно находящиеся в обороте корпорации.

Таким образом, текущие финансовые потребности (ТФП) определяются разницей между средствами, авансированными в оборотные активы (без денежных средств), и суммой кредиторской задолженности по товарным операциям или общей ее величиной. ТФП непосредственно влияют на финансовое состояние корпорации, так как характеризуют ее потребность в краткосрочном банковском кредите.

На величину ТФП влияют следующие основные факторы:

♦ темпы инфляции;

♦ длительность производственного и сбытового циклов;

♦ темпы роста объема производства и продажи товаров;

♦ сезонность производства и реализации продукции;

♦ состояние рыночной конъюнктуры;

♦ величина маржинального дохода.

Рассмотрим более подробно влияние каждого фактора.

Темпы инфляции. При высокой инфляции (более 10-12% в год) стоимость производства любого товара со временем возрастает. К моменту получения корпорацией денежных средств от более ранних продаж стоимость более поздних по времени производства товаров увеличится. Если корпорация не сможет установить на свою продукцию цены, обеспечивающие достаточный уровень рентабельности, то она не сможет оплатить последующие эксплуатационные расходы доходами от реализации предыдущей продукции.

Главная причина инфляции издержек производства – высокие цены на продукцию и услуги естественных монополий (топливно-энергетического комплекса, железнодорожного транспорта и др.), а также на импортируемые сырье, материалы и оборудование.

Рост цен на товары и услуги ограничиваются совершенной конкуренцией и платежеспособностью покупателей. Эти два условия в России практически отсутствуют.

Длительность производственного и сбытового циклов. Чем быстрее сырье и материалы превращаются в готовую продукцию, а продукция после ее реализации оборачивается в денежные средства, тем меньше иммобилизовывается оборотных средств в материальные запасы, незавершенное производство, готовую продукцию на складе и дебиторскую задолженность.

Величина этих активов (запасов и дебиторской задолженности) зависит от объема производства и продаж. Что касается производственного цикла, то запасы формируют на его начальной стадии, а дебиторская задолженность складывается на конечной стадии, сравнительно новый подход к управлению запасами – система поставок «точно в срок». Данный подход впервые был апробирован автомобильными компаниями Японии и позднее стал использоваться в США и странах ЕЭС.

Темпы роста объема производства и продажи товаров. Поскольку ТФИ непосредственно связаны с объемом продаж, размер их будет изменяться пропорционально объему оборота (продаж). Однако в данном случае растет не цепь единицы товара, а общее количество товаров, что приводит к увеличению переменных и общих издержек. Кроме того, в условиях высокой инфляции корпорации часто создают крупные текущие и страховые запасы сырья, материалов и комплектующих изделий, чтобы не переплачивать за них после очередного повышения цен.

Сезонность производства и реализации продукции, а также снабжения сырьем и материалами. Разрыв между сроками поступления материальных ресурсов и платежей за них может привести корпорацию к потере финансовой устойчивости (финансового равновесия) и платежеспособности в краткосрочном и долгосрочном периодах. Подобный разрыв возникает при создании страхового (гарантийного) запаса материальных ресурсов и ускорении времени их оборота и течение операционного цикла.

Состояние рыночной конъюнктуры. Если продавец на высококонкурентном рынке вследствие трудностей со сбытом продукции остается без денежной наличности, нарушается производственный (операционный) цикл. Изменение объема продаж под влиянием спроса на продукцию корпорации может быть трех типов:

-сезонное – пик спроса приходится на определенный период в году (товары для летних и зимних видов спорта, для школьников и т. д.);

-циклическое – пик спроса приходится на определенную фазу годового цикла (строительство в летний период, растениеводство, переработка сельхозпродукции, геологоразведочные работы и др.);

-долговременное – спрос колеблется на протяжении года (радиовещание, телевидение, коммунальные услуги и др.).

Чтобы рационально управлять сбытовой политикой, следует поддерживать запасы готовой продукции на разумном уровне, в пределах расчетного норматива, учитывающего особенности сбытовой политики корпорации.

Увеличение объема продаж приводит к росту дебиторской задолженности, так как конкуренция вынуждает продавца привлекать покупателей более выгодными условиями предоставления коммерческого кредита (отсрочками платежа на товары и скидками с цены товара – спонтанное финансирование).

Подобная отсрочка практически невозможна в России в условиях платежного кризиса. Необходимо находить альтернативные источники финансирования текущих финансовых потребностей.

Спонтанное финансирование. Одним из дополнительных источников покрытия текущих финансовых потребностей (ТФП) являются скидки с цены товара, предоставляемые поставщиком (продавцом) покупателю за сокращение срока расчетов. Предоставляя покупателю отсрочку платежа за товар, продавец выдает своему партнеру кредит, который не является бесплатным. Кому же приходится платить из своих доходов при отсрочке платежа, допустим, на 30 дней?

Упущенная выгода (прибыль) продавца составит как минимум сумму банковского процента, которую он мог бы получить через эти 30 дней, если бы положил деньги на депозитный счет в банке. С другой стороны, продавцу часто трудно реализовать свой товар, не предоставив коммерческий кредит покупателю, чтобы сохранить свои позиции на рынке. Если покупатель оплатит товар ранее намеченного срока, то можно воспользоваться скидкой с цены. После этого срока покупатель платит по полной цене (без скидки), но в пределах договорного срока. Что выгоднее покупателю: оплатить товар ранее договорного срока, обратившись для этого в банк за кредитом, или дождаться договорного срока и потерять скидку?

Сопоставим упущенную выгоду покупателя в случае отказа от скидки со средней ставкой банковского процента. Упущенную выгоду покупателя устанавливают по стандартной формуле, предложенной Е. С. Стояновой:

где Дс — договорный срок оплаты, дни;

Л — льготный срок оплаты, дни.

Благодаря факторингу продавец (поставщик) получает следующие преимущества:

♦ гарантию реализации своих требований к плательщикам (инкассирование 1 дебиторской задолженности);

♦ освобождение от риска неплатежа;

♦ улучшение структуры баланса;

♦ экономию на бухгалтерских и административных издержках в случае ведения учета специальной факторской компанией.

Факторинг наиболее предпочтителен для предприятий, вновь выходящих на рынок, а также для малых и средних предприятий, которые не всегда располагают информацией о платежеспособности своих покупателей и к тому же имеют ограниченный доступ к банковским кредитам.

Выводы

1. Основная задача финансистов предприятий (корпораций) — активно снижать период оборачиваемости оборотных активов и увеличивать средний срок оплаты кредиторской задолженности (в рамках деловой этики) для снижения величины ТФП, не покрытой реальными источниками финансирования.

2. Способы покрытия ТФП следующие:

♦ коммерческий кредит, который часто сопровождается движением векселей;

♦ спонтанное финансирование;

♦ кредиторская задолженность;

♦ факторинг (инкассирование — продажа своей кредиторской задолженности банкам или специальным факторским компаниям);

♦ краткосрочный банковский кредит;

♦ краткосрочные займы, предоставляемые сторонними юридическими лицам м (финансово-промышленными группами, холдинговыми компаниями и др.).

3. Выбор того или иного способа финансирования ТФП зависит от особенностей деятельности предприятия (корпорации), квалификации его финансистов, характера деловых связей с поставщиками и покупателями и других внутренних и внешних факторов.

Поиск по сайту: