|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Приведение предстоящих разновременных расходов и доходов к условиям их соизмеримости по экономической ценности в начальном периоде

Сложность в оценке эффективности инвестиций состоит в том, что затраты на приобретение оборудования - единовременны, а ожидаемый доход суммируется из ежегодных сумм дохода в течение будущего длительного периода. Для сравнения с сегодняшними инвестициями их необходимо привести в сопоставимый с инвестициями вид с учетом фактора времени.

Сумма инвестиций на сегодняшний день «стоит» больше, чем та же сумма в виде дохода, полученная в будущем. Потому что сегодня можно вложить эти деньги на депозит с возвратом в будущем этой суммы, увеличенной на величину процентов по вкладу. Следовательно, необходим метод оценки инвестиций, который принимал бы в расчет различную стоимость денег в настоящем и будущем времени. Процесс перехода от настоящей стоимости к будущей называется компаундингом (compounding, англ.-приходить к согласию).

Предположим, инвестор помещает 1000 д.е. в банк под 5% годовых. В конце первого года он будет иметь 1050 д.е. (1000∙1,05), в конце второго – 1102,5 д.е. (1000∙1,05∙1,05) и т.д. В данном случае доход считается по методике сложных процентов, включающей исчисление дохода не по неизменной базе (1000 д.е.), а по сумме, увеличенной на начисленные и невостребованные инвестором проценты. Таким образом, происходит капитализация процентов по мере их начисления, т.е. база начисления процентов постоянно возрастает.

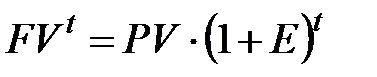

Уровень процентной ставки, которая используется для расчета будущей стоимости денег, называется нормой дисконта и обозначается Е. Норма дисконта является основным задаваемым нормативом в расчетах эффективности инвестиций. Как правило, равна приемлемой для инвестора норме дохода на капитал.Из представленного выше примера капитализации средств можно вывести формулу для расчета будущей стоимости денег

,

,

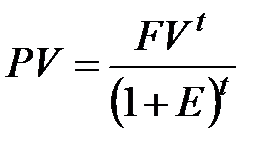

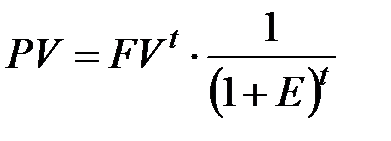

где FVt и PV – будущая и настоящая стоимость денег, t – номер шага расчета, Е – норма дисконта.

Если известна сумма денег, получаемая в будущем, то можно определить и настоящую стоимость денег по формуле

или

или  ,

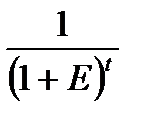

,

где  - коэффициент дисконтирования.

- коэффициент дисконтирования.

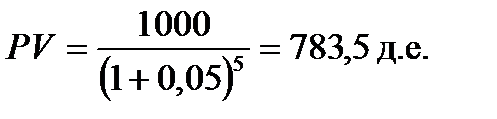

Если через 5 лет инвестору необходимо получить 1000 д.е., то настоящая стоимость денег при той же норме дисконта 5 процентов годовых составит

Процесс нахождения настоящей стоимости денег, если известна их будущая стоимость (операция, обратная компаундингу), называется дисконтированием. При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения их (дисконтирования) к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал. Норма дисконта отражает экономическую неравноценность разновременных затрат, результатов и эффектов, выгодность более позднего осуществления затрат и более раннего получения дохода. Отсюда смысл дисконтирования: чем раньше единица проектируемого результата (затрат) реализуется, тем она продуктивнее относительно суммарного результата.

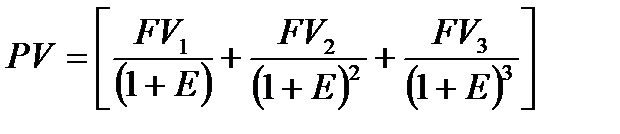

На практике величина дохода планируется различной по годам внедрения проекта. Зависит эта величина от степени освоения проектов и соответственно объемов производства продукции, от дифференцированных во времени цен реализации продукции и используемых ресурсов и т.д.

Например. После реконструкции предприятия и освоения инвестиций в течение года t0 планируется получение прибыли в течение трех лет в следующих размерах: t1 – 50 тыс. д.е., t2 – 100 тыс. д.е., t3 – 150 тыс. д.е. Всего доход за три года – 300 тыс. д.е.

.

.

При неизменной по годам банковской процентной ставке 5% настоящая стоимость предполагаемых доходов окажется ниже 300 тыс. д.е.:

PV= 50: 1,05 + 100: 1,052 + 150: 1,053 = 47,6+90,7+129,5=267,8 тыс. д.е.

Это самая высокая цена, которую можно потратить на реконструкцию предприятия при прочих равных условиях. Это цена спроса на капитальный товар (инвестиции) или предельная цена капитала, при которой не возникает ни дополнительной прибыли, ни убытков.

Ниже на рис. 9.1 представлено равенство спроса и предложения капитала. Спрос на капитал в форме инвестиций предъявляют предприниматели, которым капитал необходим для реконструкции предприятия. С ростом процентной ставки спрос на капитал падает, поскольку растут проценты за кредит. При уменьшении банковской процентной ставки спрос на капитал увеличивается.

Предложение капитала со стороны потенциальных инвесторов, наоборот, возрастает с ростом процентной ставки. Любая финансово-кредитная структура будет стремиться использовать имеющиеся у нее средства, инвестируя их под высокие проценты. Процентная ставка выступает в роли экономического фильтра при отборе вариантов инвестиционных проектов. Если ожидаемая рентабельность инвестиций выше ставки банковского процента, то проект прибыльный. В противном случае, если инвестирование осуществляется из собственных средств, то при такой ставке процента инвестору выгоднее ссужать собственные средства в другие проекты с высокой нормой прибыли.

| Процентная ставка |

| Предложение инвесторов |

| Спрос на капитал |

| Инвестиции, д.е. |

| Е =5% |

| 267,8 д.е. |

Рис. 9.1. Спрос и предложение капитала

Поиск по сайту: