|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Спрос на деньги

| Проблема спроса на деньги | определение величины денежных средств, которой хотят располагать экономические агенты |

| КЛАССИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ | |

| основана на | |

| количественная теория денег | |

| КТД появилась в XVI в. как реакция на "революцию цен" в Европе после открытия Америки (цены выросли в 3 − 5 раз). Родоначальниками КТД в XVI − XVIII вв. были в основном философы: Ж.Боден, Ш.Монтескье, Дж.Локк, Д.Юм. Позже значительный вклад в ее развитие внес Д.Рикардо. | |

| основная мысль | |

| количество денег MS в экономике определяет уровень цен P, а темпы роста денежной массы ∆M/M − темпы инфляции ∆P/P | |

| 1. Уравнение обмена: MV = PY Допущение: V = V − const 1) устойчивая структура сделок 2) редкие технические изменения в банковской системе (или их отсутствие) Допущение о постоянстве скорости обращения денег верно, если скорость обращения денег изменяется во времени с постоянным темпом под влиянием трансакционных технологий. Более корректная трактовка неизменности скорости обращения денег означает отсутствие краткосрочных колебаний ее величины. Изменение количества денег M при Vconst вызывает пропорциональное изменение номинального объема ВНП: PY M = ------- V Это означает, что между MS и PY ("передаточный механизм") существует непосредственная связь: ↑ MS → ↑PY | |

| Уравнение обмена рассматривает деньги как техническое средство обмена, обслуживающее товарооборот и выполняющее функции средства обращения и платежа. | |

| Реальный ВНП меняется медленно (а в коротком периоде Y − const).Поэтому колебания номинального ВНП (PY) определяются только изменением уровня цен. Данное свойство денег не оказывать влияния на реальные показатели впервые открыл и сформулировал английский философ Д.Юм. Оно получило название принципа нейтральности денег. | |

| Принцип нейтральности денег | в долгом периоде однократное изменение количества денег MS влияет только на абсолютный уровень цен, не изменяя реальный объем выпуска Y V P = M ----- V − const Y Y = Y* − const |

| Темповая запись уравнения обмена (при незначительных изменениях входящих в него составляющих) |

| ∆M / M + ∆ V / V = ∆ P / P + ∆ Y / Y |

| ∆M /M регулируется ЦБ ∆ V/V отражает изменение спроса на деньги, но при V − const ∆V/V = 0 ∆ P/P темп инфляции ∆ Y/Y отражает технологические изменения, но в условиях полной занятости Y = Y* − const и ∆ Y/Y = 0 |

| Темп роста денежной массы ∆M /M определяет темп инфляции ∆ P/P |

| 2. В условиях кредитного обращения денежная масса стала взаимодействовать с финансовыми активами банков и корпораций. Возникла реальная потребность быстрого превращения различных финансовых и реальных активов в наличные деньги. Эта способность богатства превращаться в деньги получила название ликвидности. Фактор ликвидности был учтен английским экономистом Артуром Пигу в "кембриджском уравнении"(теория кассовых остатков): M = k×PY K = ---- коэффициент ликвидности (степень монетизации ВНП), V показывающий долю наличности в доходе (постоянная величина) | |

| Номинальные кассовые остатки | денежные средства, хранимые в виде наличности (кассы), k×PY |

| Реальные кассовые остатки | (M/P)d = (1/V) ×Y = k ×Y |

| Согласно КТД, основным фактором спроса на деньги является реальный доход Y. | |

| Кембриджский вариант КТД рассматривает деньги как средство обращения и накопления |

| 3. Развитие КТД связано с именем американского экономиста И.Фишера, который раскрыл связь между инфляцией и ставками процента и выделил в качестве фактора спроса на деньги номинальную ставку процента как альтернативную форму хранения денег: чем выше ставка процента, тем меньше спрос на деньги. | |

| Уравнение Фишера связь между номинальной и реальной ставками процента | i = r + πe |

| Номинальная ставка процента, i | ставка, устанавливаемая банками по кредитным операциям |

| Реальная ставка процента, r | реальная покупательная способность дохода, полученного в виде процента |

| (M/P)d = L(i, Y) или L (r +πe, Y) ¯ + ¯ + | |

| В долгом периоде, когда действует принцип нейтральности денег, увеличение предложения денег MS не повлияет на реальную ставку процента r, но динамика номинальной ставки процента i полностью совпадет с динамикой инфляции πe. | |

| Соединение КТД и уравнения Фишера устанавливает зависимость между темпом инфляции π и изменением номинальной ставки процента i в соотношении "1 × 1", которая называется эффектом Фишера. | |

КТД + Уравнение Фишера

M→ P P → i M→ P P → i

| |

| ↑MS (1%)→ ↑π (1%)→ ↑i (1%) |

| Функция спроса на реальные кассовые остатки | (M/P)d = L (r, Y) ¯ + |

| (M/P)d = kY − hR k,h − коэффициенты чувствительности спроса на деньги к доходу и реальной ставке процента |

| КЕЙНСИАНСКАЯ ТЕОРИЯ ДЕНЕГ | |

| основа теория предпочтения ликвидности | |

| 1. Мотивы спроса на деньги (предпочтения ликвидности) | |

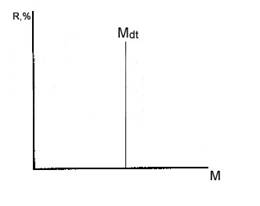

| Трансакционный L = L(Y) + | использование денег для сделок (средство платежа); связан с планируемыми расходами |

| Факторы: 1) уровень номинального дохода; 2) временнόй интервал между получением дохода и его расходованием: − чем короче (продолжительнее) этот интервал, тем меньше (больше) трансакционный спрос на деньги Mdt; − при постоянном периоде выплат Mdt составляет постоянную часть денежного дохода. | |

| В данном случае объяснение спроса на деньги Дж.Кейнса совпадаетс объяснением КТД: M = k×PY (кембриджское уравнение). | |

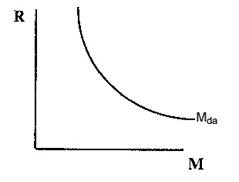

| Спекулятивный L = L(r) ¯ | желание избежать потерь при хранении облигаций в связи с колебаниями ставки процента (средство накопления) |

Спекулятивный спрос зависит от динамики ставки процента по облигациям.

доход по облигации

Курс облигации = ---------------------------------

ставка процента

При высокой ставке процента по облигациям спрос на деньги снижается: ↑R → ↓ Pоблиг → ↑ Dоблиг (Mda) → ↓ Md

При низкой ставке процента по облигациям спрос на деньги растет: ↓R → ↑ Pоблиг → ↓ Dоблиг (Mda) → ↑ Md Спекулятивный спрос зависит от динамики ставки процента по облигациям.

доход по облигации

Курс облигации = ---------------------------------

ставка процента

При высокой ставке процента по облигациям спрос на деньги снижается: ↑R → ↓ Pоблиг → ↑ Dоблиг (Mda) → ↓ Md

При низкой ставке процента по облигациям спрос на деньги растет: ↓R → ↑ Pоблиг → ↓ Dоблиг (Mda) → ↑ Md

| |

| Предосторожности L = (r, Y) ¯ + | возможность в будущем осуществить непредвиденные расходы |

| Функция спроса на деньги | (M/P)d = L (r, Y) ¯ + | |

| − номинальный доход оказывает прямое влияние на денежный спрос по трансакционному мотиву и частично по мотиву предосторожности. Различие: * трансакционный спрос Mdt связан с планируемыми расходами, * спрос по мотиву предосторожности MP − с непредвиденными расходами; − ставка процента оказывает обратное влияние на денежный спрос по спекулятивному мотиву и частично по мотиву предосторожности. Введение Дж. Кейнсом спекулятивного мотива и мотива предосторожности означало, что домохозяйства сталкиваются с будущей неопределенностью. Различие: * спрос на деньги по мотиву предосторожности связан с непредвиденными расходами (и неожиданным снижением дохода), * спекулятивный спрос связан с неопределенностью будущих источников дохода. Для сравнения: в классической теории вообще, и в теории денег в частности, никакой неопределенности нет: домохозяйства знают о своих будущих расходах. | ||

| Вывод Дж. Кейнса: спрос на деньги − величина неустойчивая и непредсказуемая | ||

| 2. В связи с наличием в портфеле активов денег и облигаций скорость обращения денег V изменчива и непредсказуема: деньги для сделок (Mdt) имеют V > 0 деньги в активах (Mda) имеют V = 0, т.к. не включены в поток "доходы − расходы". Общая скорость обращения денег определяется пропорцией между "активными" и "мертвыми" деньгами. | ||

| Функция скорости обращения денег | V = V(r, MS) + ¯ | |

| ↑ MS → ↓ R → ↑ Mda → ↓ V ↓ MS → ↑ R → ↓ Mda → ↑ V | ||

| Вывод Дж. Кейнса: между предложением денег MS и номинальным объемом ВНП стабильная и непосредственная связь отсутствует. | ||

| 3. Связь между предложением денег MS и номинальным объемом ВНП ("передаточный механизм") опосредована движением ставки процента, что резко снижает эффективность КДП: ↑ MS → ↓ R → ↑I (R) → ↑PY ↓ MS → ↑ R → ↓I (R) → ↓PY |

| Обобщение классического и кейнсианского подходов позволяет определить факторы спроса на деньги. | |

| Факторы спроса на деньги | • уровень дохода; • ставка процента; • скорость обращения денег |

| (M/P)d = L (Y, r, V) + ¯ ¯ |

| Общий спрос на деньги | |

| Спрос на деньги для сделок Mdt | Спрос на деньги со стороны активов Mda |

| − изменяется пропорционально изменению номинального ВНП; − не зависит от ставки процента (абсолютно неэластичен по ставке процента) | − изменяется обратно пропорционально ставки процента; − связан с функцией денег как средства накопления (сбережения) |

|

|

Md = Mdt + Mda

Md = L1(Y) + L2 (R)

+ ¯

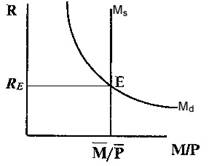

Соединение предложения денег и спроса на деньги дает картину денежного рынка и определяет равновесную ставку процента, при которой (M/P)S = (M/P)d. Любое другое значение ставки процента изменяет структуру портфеля активов, в результате чего она смещается в новую точку равновесия.

|

| Монетаризм | современная интерпретация КТД чикагская школа − М.Фридман К.Бруннер А.Мельтцер |

| 70е гг. XX в. ознаменовались кризисом кейнсианской теории и возрождением неоклассического направления, связанного с именем основоположника монетаризма М.Фридмана. За совместную работу с А.Шварц "История денежного обращения в США 1867 − 1960" (1963) он был удостоен Нобелевской премии по экономике 1976 г. | |

| особенность | |

| от разработки теории спроса на деньги на микроуровне (поведение отдельного субъекта экономики) до создания теории формирования денежного спроса в масштабе всей экономики и влияния его изменения на макроуровне | |

| основная мысль монетаризма | |

| "только деньги имеют значение": изменение денежной массы оказывает решающее воздействие на уровень цен, доходы и занятость | |

| 1. Скорость денег V стабильна и не зависит от предложения денег. В долгом периоде скорость движения денег изменяется, но постепенно и предсказуемым образом. 2. Расширенная трактовка "портфеля активов" по сравнению с Дж. Кейнсом: в него входят не только облигации, но любые виды реальных и финансовых активов. 3. Признание наличия определенного временнόго лага между изменением предложения денег и номинальным объемом ВНП: в условиях кризиса от 5 до 21 месяца в период подъема до 14 месяцев (по М.Фридману, от 6-8 месяцев до 2 лет) Поэтому необходима эффективная долгосрочная денежная политика, главной целью которой является обеспечение ценовой стабильности и устойчивости денежной единицы. В этом случае объектом макрорегулирования становится объем денежной массы (MS). 4. "Монетарное правило Фридмана": ежегодное увеличение денежной массы MS должно соответствовать ежегодному темпу роста реального объема ВНП. За основу контроля взят денежный агрегат М2. "Монетарное правило" М.Фридмана получило практическое применение в 70е гг. XX в. в Великобритании ("тэтчеризм"), Франции, Швейцарии, ФРГ, в других европейских странах, а также в США ("рейганомика") в виде политики таргетирования. |

| Политика таргетирования | установление целевых ориентиров роста денежной массы | |

| Способы | 1) ограничение ежегодных темпов прироста денежной массы; 2) установление "вилки" ("коридора") или определенной контрольной цифры | |

| Собственный механизм действия целевых ориентиров заключается в изменении адаптивных инфляционных ожиданий участников рынка, что исключает его использование в коротком периоде и предназначен исключительно для долгосрочной стабилизации денежного обращения. Эффективность проведения данной политики зависит от степени доверия к денежным властям. | ||

| Последствия нарушения "монетарного правила" | ∆M/M > ∆Y/Y раскручивание инфляции ∆M/M < ∆Y/Y замедление темпов экономического роста | |

| Теория рациональных ожиданий ("новые классики") | |

| признание наличия рациональных ожиданий при гибкости номинальных переменных стало основой принципа "супернейтральности денег" | |

| Принцип супернейтральности денег | ожидаемые изменения в росте денежной массы не влияют на реальные показатели даже в коротком периоде |

| Политика контроля денежной массы MS и в коротком, и в долгом периоде направлена на ограничение темпов инфляции |

5. Равновесие на товарно − денежном рынке. Модель IS − LM

Взаимосвязь товарного и денежного рынков очевидна. Изменения в объемах производства отражаются в спросе на деньги Md, а колебания ставки процента вызывают изменения совокупных расходов AE.

Модель двойного равновесия была разработана английским экономистом Дж. Хиксом.

| МОДЕЛЬ IS − LM | |

| модель совокупного спроса AD, позволяющая определить сочетания ставки процента и национального дохода, одновременно обеспечивающие равновесие на товарно−денежном рынке | |

| Допущения | − анализ короткого периода − постоянный уровень цен, P − const − неизменная бюджетно−налоговая и кредитно−денежная политика (G, T, MS − внешние переменные) − Y, C, I, Xn, R − внутренние переменные |

| Основные уравнения | 1. Y = C + I + G + Xn основное тождество 2. С = a + bY(1 − t) функция потребления 3. I = e − dR функция инвестиций 4. Xn = g − nR − MPM×Y функция чистого экспорта 5. (M/P)d = kY −hR функция реального спроса на деньги |

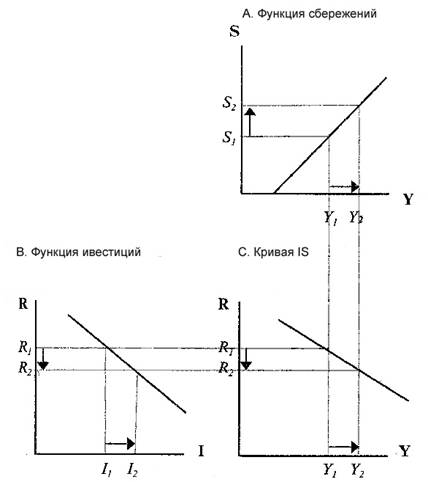

| Кривая IS− кривая равновесия на товарном рынке | • отражает обратную зависимость между ставкой процента и уровнем дохода; • все сочетания R и Y одновременно удовлетворяют (1 −4) уравнениям; • во всех точках кривой IS выполняется I(r) = S(Y) |

Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций.

|

| График сбережений (А): с ростом дохода от Y1 до Y2 сбережения увеличиваются с S1 до S2 График инвестиций (В): рост сбережений снижает ставку процента с R1 до R2 и увеличивает инвестиции с I1 до I2. При этом I1 = S1 и I2 = S2 График кривой IS (С): чем ниже ставка процента, тем выше уровень дохода |

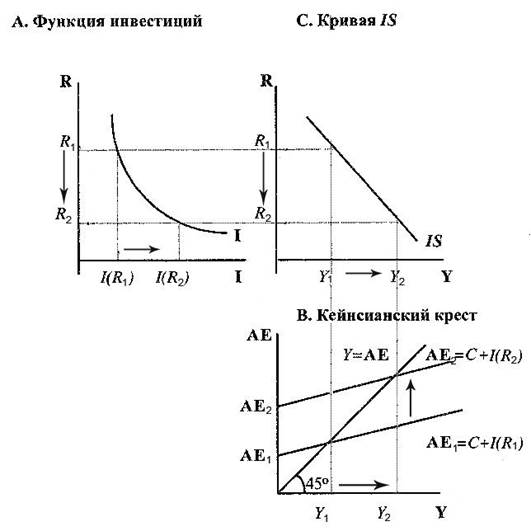

Кривая IS может быть получена с использованием модели "кейнсианского креста"

|

| График плановых инвестиций (A): снижение ставки процента с R1 до R2 увеличивает объем инвестиций с I1 до I2 Крест Кейнса (B): рост инвестиций с I1 до I2 смещает график совокупных расходов с AE1 до AE2 вверх, повышая равновесный уровень дохода с Y1 до Y2 Кривая IS (C): чем ниже ставка процента, тем выше уровень дохода |

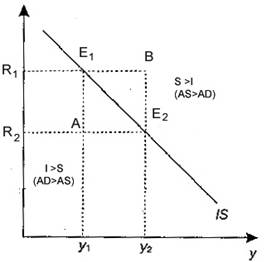

В точках выше и справа от кривой IS существует избыточное предложение

(AS > AD или Y > AE); в точках ниже и слева от кривой IS − избыточный спрос

(AD > AS или Y < AE)

В точках выше и справа от кривой IS существует избыточное предложение

(AS > AD или Y > AE); в точках ниже и слева от кривой IS − избыточный спрос

(AD > AS или Y < AE)

|

| Алгебраический вид кривой IS может быть получен путем подстановки уравнений (2 − 4) в основное тождество и его решение относительно Y и R |

| Уравнение кривой IS относительно Y: a + e 1 − b − d Y = -------- + ---------- G + ---------- T + --------- R 1 − b 1 − b 1 − b 1 − b a + e + g 1 − b Y = ---------------------- + ----------------------- G + ------------------------- Ta + 1 − b(1 −t) + MPM 1 − b(1 −t) + MPM 1 − b(1 −t) + MPM − (d + n) + -------------------------- R T = Ta + tY 1 − b(1 −t) + MPM |

| Уравнение кривой IS относительно R: a + e 1 − b 1 − b R = ----------- + ------ G + ----- T − ---------- Y d d d d a + e + g 1 − b 1 −b(1 −t) + MPM R = ----------------- + --------- G + --------- Ta − ----------------------- Y d + n d + n d + n d + n |

| 1 −b(1 −t) + MPM Коэффициент ------------------------- определяет угол наклона кривой IS d + n (показатели d,n,b,MPM)/ | |

| Изменение G и T вызывает сдвиги кривой IS. | |

| Кривая IS будет относительно пологой, если: | • высокая чувствительность инвестиций и чистого экспорта к ставке процента (коэффициенты d и n); • высокая предельная склонность к потреблению (коэффициент b); • низкая ставка налога и предельная склонность к импортированию (коэффициенты t и MPM) |

| Кривая LM − кривая равновесия на денежном рынке | • отражает прямую зависимость между ставкой процента и уровнем дохода; • все сочетания ставки процента т уровня дохода удовлетворяют функции реального спроса на деньги (уравнение 5); • во всех точках кривой LM выполняется Md = MS |

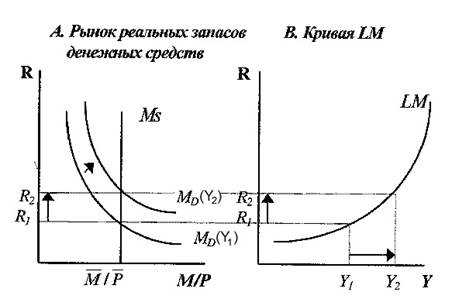

Основой графического построения кривой LM является теория предпочтения ликвидности.

|

| График A: рост НД (кривая IS) сдвигает кривую спроса на деньги вверх: Md (Y1) → Md (Y2), в результате ставка процента повышается с R1 до R2 Кривая LM (B): более высокая ставка процента соответствует более высокому уровню дохода |

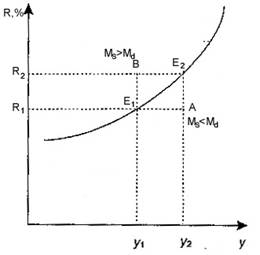

Во всех точках ниже и справа от кривой LM (точка A) существует избыточный спрос на деньги (Md > MS); во всех точках выше и слева от кривой LM (точка B) − избыточное предложение денег (MS > Md).

Во всех точках ниже и справа от кривой LM (точка A) существует избыточный спрос на деньги (Md > MS); во всех точках выше и слева от кривой LM (точка B) − избыточное предложение денег (MS > Md).

|

| Алгебраический вывод кривой LM может быть получен путем решения уравнения 5 относительно Y и R | ||

| 1 M h k 1 M Y = ---- × ------ + ------ × R R = ---- × Y − ---- × ----- k P k h h P | ||

| Коэффициент k/ h характеризует угол наклона кривой LM относительно оси Y и определяет относительную эффективность фискальной и монетарной политики (аналогично углу наклона кривой IS). | ||

| Изменение предложения денег MS или уровня цен P вызывает сдвиги кривой LM. | ||

| Кривая LM является относительно пологой,если: | • высокая чувствительность спроса на деньги к ставке процента (коэффициент h); • низкая чувствительность спроса на деньги к динамике дохода (коэффициент k) | |

| h = 0 | кривая LM вертикальна: спрос на деньги абсолютно неэластичен по ставке процента | |

| h = ∞ | кривая LM горизонтальна: спрос на деньги абсолютно эластичен по ставке процента | |

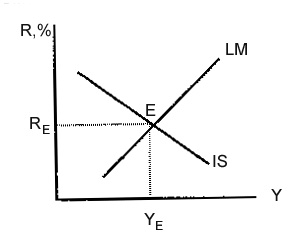

| Равновесие в модели IS − LM |

| точка пересечения кривых IS и LM определяет единственное сочетание ставки процента R и уровня дохода Y, при котором достигается совместное равновесие на товарно − денежном рынке |

|

| Величина совокупного спроса на рынке благ, соответствующая условиям совместного равновесия на товарно − денежном рынке, называется эффективным спросом. |

Кейнсианская и монетаристская интерпретации модели IS – LM

| Кейнсианская трактовка | • кривая IS является относительно неэластичной. По Кейнсу, спрос на инвестиции слабо зависит от стаки процента, т.к. подвержены воздействию таких мощных факторов, как ожидания, уровень технологии, наличие избыточных мощностей, государственная политика. • кривая LM является относительно эластичной. Главная причина – эластичность кривой денежного спроса, который состоит из трансакционного и спекулятивного, причем спекулятивный спрос очень сильно реагирует на изменение ставки процента по облигациям. Крайний случай – горизонтальная кривая LM – ситуация "ликвидной ловушки" |

R R

LM

IS LM

IS

Y Y

|

| Монетаристская трактовка | • кривая IS является относительно эластичной. Ставка процента – основной фактор, воздействующий на инвестиции и уравнивающий I = S. • кривая LM является относительно неэластичной. Это вытекает из КТД, согласно которой спрос на деньги в значительной степени является трансакционным и слабо реагирует на изменение ставки процента. Поэтому кривая спроса на деньги неэластична, а значит, неэластична и кривая LM. Крайний случай – вертикальная LM | ||

R LM R LM

IS

|

Стимулирующая кредитно−денежная политика в рамках модели IS − LM

Совместный анализ кривых IS и LM составляет полную кейнсианскую модель, рассматривающую товарный и денежный рынок в их взаимодействии для достижения двойного равновесия. Кейнсианский "передаточный механизм" встроен в модель IS − LM

при постоянном уровне цен (короткий период).

| Передаточный механизм | система каналов, по которым реализуется влияние кредитно−денежной политики на уровень плановых затрат |

| Стимулирующая КДП приводит в движение механизм краткосрочного регулирования денежного рынка: ↑ MS → ↓ R → ↑I (R) → ↑PY Дальнейшее увеличение предложения денег MS снизит ставку процента R до критически низкого уровня, что означает исключительно высокое предпочтение ликвидности и рост спекулятивного спроса на деньги: владельцы облигаций будут избавляться от них, поглощая любое количество денег и препятствуя дальнейшему падению ставки процента. Взаимодействие между товарным и денежным рынками прекращается: объем инвестиций и уровень дохода не меняются. Денежный рынок находтися в равновесии при установившейся низкой ставке процента и при любом уровне дохода. Эта ситуация получила название "ликвидной ловушки". |

| Ликвидная ловушка | ситуация на денежном рынке, при которой ставка процента, достигнув критически низкого уровня, перестает реагировать на увеличение предложения денег |

| прирост денежной массы не может понизить ставку процента и стимулировать инвестиционный спрос. | |

| выводы | |

| 1) автоматические регуляторы рыночной экономики не могут вывести ее из кризиса; 2) стимулирующая КДП оказывается неэффективной: ставка процента не снижается, инвестиции не растут; 3) выход из ликвидной ловушки возможен только при проведении стимулирующей бюджетно−налоговой политики (БНП), которая улучшит инвестиционный климат на товарном рынке |

| Графическая интерпретация ликвидной ловушки |

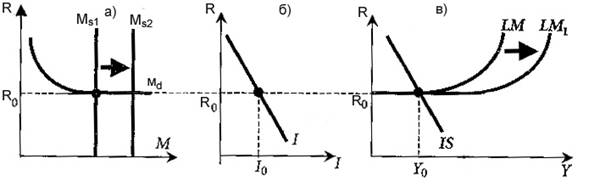

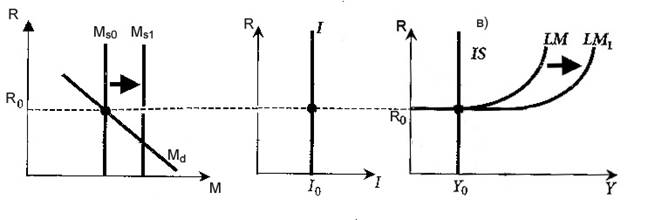

Кривая Md при низкой ставке процента R0 имеет горизонтальный "хвост" (EMdR → ∞:

спрос на деньги абсолютно эластичен по ставке процента); сдвиг MS1 в положение MS2 не оказывает никакого влияния на ставку процента (рис. а).

График плановых инвестиций I представляет почти вертикальную линию (EIR → 0:

спрос на инвестиции почти абсолютно неэластичен по ставке процента) (рис. б).

Кривая LM также имеет горизонтальный "хвост". Сдвиг вправо в LM1 не повлиял на ставку процента. Точка пересечения LM1 и IS осталась на месте (рис. в).

Кривая Md при низкой ставке процента R0 имеет горизонтальный "хвост" (EMdR → ∞:

спрос на деньги абсолютно эластичен по ставке процента); сдвиг MS1 в положение MS2 не оказывает никакого влияния на ставку процента (рис. а).

График плановых инвестиций I представляет почти вертикальную линию (EIR → 0:

спрос на инвестиции почти абсолютно неэластичен по ставке процента) (рис. б).

Кривая LM также имеет горизонтальный "хвост". Сдвиг вправо в LM1 не повлиял на ставку процента. Точка пересечения LM1 и IS осталась на месте (рис. в).

|

| Условия равновесия на денежном рынке с учетом эффекта ликвидной ловушки |

MS = Md = L (r, Y)

¯ +

MS < MS max MS = Md = L (r, Y)

¯ +

MS < MS max

|

| Инвестиционная ловушка |

| ситуация, при которой изменение ставки процента не влияет на инвестиционный спрос из-за пессимистических ожиданий предпринимателей |

Инвестиционный спрос абсолютно неэластичен по ставке процента (EIR = 0).

Изменение предложения денег MS (сдвиг LM вправо в положение LM1) не изменяет величины дохода Y0.

Инвестиционный спрос абсолютно неэластичен по ставке процента (EIR = 0).

Изменение предложения денег MS (сдвиг LM вправо в положение LM1) не изменяет величины дохода Y0.

|

КРЕДИТНО−БАНКОВСКАЯ СИСТЕМА В РЫНОЧНОЙ ЭКОНОМИКЕ

Поиск по сайту:

Y

Y