|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Анализ деятельности ООО «Рубин» и комплексная оценка его места в конкурентной среде

Комплексная оценка представляет собой системное аналитическое исследование, в процессе которого на основе совокупного анализа ранее изученных аспектов деятельности организации дается обобщающая характеристика ее эффективности. Цель комплексной оценки заключается в получении результатов исследования, адекватно отражающих реальное положение компании на рынке.

В условиях рынка комплексная оценка деятельности имеет многоцелевую направленность, которая определяется интересами различных групп пользователей отчетов компании. Каждая группа преследует свои интересы, в связи с чем перечень инструментов и показателей, определяющих эффективность деятельности организации необходимо рассматривать с учетом целей пользователя [5;409].

Результаты расчета комплексной оценки предприятий ООО «Алмаз», ООО «Рубин» и ООО «Агат» представлены в таблице 6.2.

Таблица 6.2.

| № п/п | Стандартизированный комплексный показатель | ООО "Алмаз" | ООО "Рубин" | ООО "Агат" | Коэффициент значимости показателя |

| Рентабельность продаж | 0,982 | 0,292 | 1,8 | ||

| Рентабельность активов | 0,940 | 0,791 | 1,4 | ||

| Рентабельность собственного капитала | 0,878 | 0,962 | 2,0 | ||

| Рентабельность доходов | 0,925 | 0,810 | 1,6 | ||

| Рентабельность расходов | 0,971 | 0,912 | 1,5 | ||

| Коэффициент финансовой независимости | 0,987 | 0,991 | 1,7 | ||

| Рейтинговая оценка с учетом степени значимости показателя | 3,075 | 2,848 | 3,129 | Х | |

| Ранжирование мест | Х |

Для расчета стандартизированного комплексного показателя, нужно стандартизированный комплексный показатель из таблица 6.1. разделить на наибольшее значение, принимаемое за эталон из той же таблицы.

ООО «Алмаз»: Rпр = 0,110 / 0,112 = 0,982

Rа = 0,094 / 0,100 =0,940

Rск = 0,115 / 0,131 = 0,878

Rдох = 0,037 / 0,040 = 0,925

Rрасх = 0,033 / 0,034 = 0,971

Кавт = 0,600 / 0,608 = 0,987

ООО «Рубин»: Rпр = 0,0327 / 0,112 = 0,292

Rа = 0,0791 / 0,100 =0,791

Rск = 0,131 / 0,131 = 1

Rдох = 0,032 / 0,040 = 0,810

Rрасх = 0,034 / 0,034 = 1

Кавт = 0,602 / 0,608 = 0,991

ООО «Агат»: Rпр = 0,112 / 0,112 = 1

Rа = 0,100 / 0,100 =1

Rск = 0,126 / 0,131 = 0,962

Rдох = 0,040 / 0,040 = 1

Rрасх = 0,031 / 0,034 = 0,912

Кавт = 0,608 / 0,608 = 1

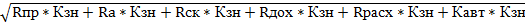

Для расчета рейтинговой оценки с учетом степени значимости показателя, используется следующая формула:

Rоценка =

ООО «Алмаз»: Rоценка =  0,982 * 1,8 + 0,940 * 1,4 + 0,878 * 2 + 0,925 * 1,6 + 0,971 * 1,5 + 0,987 * 1,7 = 3,075;

0,982 * 1,8 + 0,940 * 1,4 + 0,878 * 2 + 0,925 * 1,6 + 0,971 * 1,5 + 0,987 * 1,7 = 3,075;

ООО «Рубин»: Rоценка =  0,292 * 1,8 + 0,791 * 1,4 + 1 * 2 + 0,810 * 1,6 + 1 * 1,5 + 0,991 * 1,7 = 2,848;

0,292 * 1,8 + 0,791 * 1,4 + 1 * 2 + 0,810 * 1,6 + 1 * 1,5 + 0,991 * 1,7 = 2,848;

ООО «Агат»: Rоценка =  1 * 1,8 + 1 * 1,4 + 0,962 * 2 + 1 * 1,6 + 0,912 * 1,5 + 1 * 1,7 = 3,129.

1 * 1,8 + 1 * 1,4 + 0,962 * 2 + 1 * 1,6 + 0,912 * 1,5 + 1 * 1,7 = 3,129.

Вывод: На основе рейтинговой оценки деятельности конкурирующих предприятий, с учетом степени значимости показателя эффективности деятельности предприятия, следует, что ООО «Агат» занимает первое место по прибыльности деятельности, ООО «Алмаз» - второе, а анализируемая организация ООО «Рубин» занимает 3 место. Т.е. из сравниваемых предприятий наиболее результативной и эффективной является деятельность ООО «Агат», а наименее результативной – деятельность ООО «Рубин».

Заключение

Выполнены все задачи, поставленные в начале исследования, на основе каждого проведенного анализа можно сделать следующие выводы:

1) На основе проведенного анализа ресурсного потенциала организации ООО «Рубин» можно сказать:

В отчетном году произошло увеличение выручки от реализации продукции на 998 399 тыс. руб., на это оказали влияние следующие факторы:

· увеличение численности рабочих привело к увеличению объема продаж на 312 000 тыс. рублей; в результате увеличение целодневных простоев объем продаж сократился на 27 186,722 тыс. рублей; уменьшение продолжительности рабочего привело к потере выручки на 407 800,830 тыс.рублей; увеличение среднечасовой выработки одного рабочего привело к значительному увеличению объема продаж на 1 121 386,552 тыс. рублей.

· увеличение стоимости материальных затрат привело к увеличению объема продаж на 1 129 428,85 тыс.рублей; отрицательное влияние оказало снижение материалоотдачи проданной продукции на 131 029,85 тыс. рублей;

· увеличение коэффициента сменности увеличило выручку от продаж на 1 793 298 тыс. рублей; увеличение стоимости активной части производственных основных средств привело к увеличению выручки на 1 323 236,04 тыс.рублей; изменение количества дней в течение которых основные средства находились в рабочем состоянии уменьшило объем продаж на сумму 31 382,72 тыс.рублей; уменьшение продолжительности смены сократило объем выручки от продаж на сумму 582 821,98 тыс.рублей; уменьшение продукции приходящийся на 1 тыс.руб. стоимости активной части основных средств за 1 машино-час работы уменьшило объем продаж на 1 503 930 тыс. рублей.

Комплексный резерв увеличения объема производительности и продаж по каждому виду ресурса составил 131 029,851 тыс.руб.

2) Из приведенных расчетов и анализа производства и объема продаж следует, что рост выручки произошел под влиянием следующих факторов:

· увеличение количества проданной продукции и рост выручки составил 936 000 тыс. рублей; изменение цен на проданную продукцию позволило увеличить выручку от продаж на 149 399 тыс.рублей; структура привела к снижению выручки на 87 000 тыс. руб., что говорит о низкой рентабельности продукции.

Организации наиболее выгодно выпускать изделие В, ведь у него наибольший показатель рентабельности. Наименьшую выгоду для организации приносит изделие Д, маленькая прибыль, наименьшая рентабельность, возможно организации нужно отказаться от выпуска данного изделия.

Точка безубыточности в ООО «Рубин» в отчетном году соответствует 5 536 254 тыс. рублей, фактический объем продаж превысил критический объем. Запас финансовой прочности составил 1 702 145 тыс. рублей, он значительно ниже нормативного значения 40 – 50%, это свидетельствует о недостаточной устойчивости положения организации.

3) По проведенному анализу затрат и себестоимости продукции, доходов и расходов организации формулируются следующие выводы:

Расходы по обычным видам деятельности увеличились на 836 176 тыс. рублей: за счет увеличения затрат на оплату труда +167 235 тыс. рублей, материальных затрат +645 478 тыс. рублей и отчисления на социальные нужды +43 481 тыс. рублей. Уменьшение произошло из-за влияние амортизации -8 382 тыс. рублей и прочих затрат -11 636 тыс. рублей.

Факторный анализ по отдельным видам материалов показал, что наибольшее влияние на изменение стоимости материалов всего выпуска продукции оказало увеличение цен израсходованного материала вида W на +861 488 тыс.рублей. Большое влияние на стоимость всех материалов оказало изменение количества материала вида Z на –344 160 тыс.рублей.

В ООО «Рубин», в отчетном году произошел рост по заработной плате на 167 235 тыс.руб. за счет увеличения среднечасовой заработной платы на 0,42 копейки приходящейся на 1 работника, увеличение затрат на заработную плату составило 215 563,4309 тыс.рублей.; за счет увеличении численности работников на 710 человек, затраты возросли на 28 994,3474 тыс.рублей.

Снижение затрат на оплату труда произошло за счет сокращения количества рабочих дней на 1, под этим воздействием произошло снижение затрат на 4832,6736 тыс.рублей. на 72 490,1046 тыс.рублей произошло снижение за счет сокращения продолжительности рабочего дня на пол дня.

В отчетном году общая сумма доходов предприятия составила 7 311 168 тыс.рублей, что на 1 003 717 тыс.рублей больше, чем в прошлом году, что говорит об увеличении прибыли предприятия на 23 312 тыс. рублей по сравнению с прошлым годом и что является положительным фактором в его работе. Значительное влияние на рост доходов ООО «Рубин» оказала выручка от реализации продукции, величина которой увеличилась на 998 399 тыс.рублей.

Расходы организации в отчетном году также возросли, их общая величина составила 7 015 020 тыс.рублей, что на 980 405 тыс.рублей превышает величину расходов прошлого года.

4) Анализ финансовых результатов деятельности организации приводит к следующему:

Чистая прибыль ООО «Рубин» была сформирована за счет основной деятельности организации. Абсолютная величина прибыли от продаж возросла на 162 223 тыс.рублей, оказали влияние следующие факторы: рост цен на продукцию, и изменение прибыли за счет этого в отчетном году увеличилась на 149 399 тыс. рублей; рост объема продаж так же оказал положительное влияние и изменение прибыли увеличилось на 76 410 тыс.рублей; структурные сдвиги оказали положительное воздействие и за счет их изменения изменение прибыли от продаж увеличилось на 14 427,6 тыс.рублей; себестоимость произведенной продукции также оказала положительное влияние – 138 966,6 тыс. рублей; отрицательное влияние оказали коммерческие расходы, в следствии их прибыль от продаж уменьшилась на 86 975 тыс.рублей; управленческие расходы сократили прибыль от продаж на 130 005 тыс.рублей.

Резервом увеличения прибыли от продаж является снижение коммерческих и управленческих расходов. Резерв составит 216 980 тыс.рублей.

Результаты, полученные в результате анализа рентабельности производственной деятельности свидетельствуют об улучшении деятельности ООО «Рубин», т.к. рентабельность производственной деятельности показывает положительную динамику: за отчетный год она увеличилась на 0,69 копеек на 1 рубль продаж. Коэффициент эксплуатационных затрат в отчетном году снизился на 0,69 копеек на 1 рубль проданной продукции.

Произошло небольшое снижении рентабельности активов до 0,0802 %: уменьшение коэффициента автономии уменьшило рентабельность активов на 0,0068 %; снижение рентабельности продаж на 0,2248 пункта снизило рентабельность активов на 0,5433 %; положительное влияние оказал коэффициент оборачиваемости СК, его увеличение на 0,2620 пункта позволило увеличить рентабельность активов на 0,5580 %.

За счет снижения коэффициента финансового рычага рентабельность собственного капитала снизилась на 0,3771 %; за счет повышения коэффициента оборачиваемости заемного капитала рентабельность собственного капитала повысилась на 0,5391 %; за счет рентабельности продаж рентабельность собственного капитала снизилась на 0,9021 %.

5) На основе анализа финансового положения организации можно сказать следующее:

Коэффициент оборачиваемости оборотных активов вырос в отчетном году по сравнению с предыдущим на 0,5543%, что является позитивным фактором, так как для предприятия важно увеличение оборота. Деловая активность предприятия по сравнению с прошлым годом улучшилась, о чем свидетельствует увеличение оборачиваемости оборотных активов на 10,5282 дня. Совокупная экономия за счёт сокращения продолжительности оборота оборотных активов составила 211 686,4752 тыс. рублей.

Баланс же не является абсолютно ликвидным, кредиторская задолженность превышает денежные средства и краткосрочные финансовые вложения. Коэффициенты ликвидности ниже нормативных значений, и имеют тенденцию к снижению, оборотные активы не покрывают краткосрочные обязательства. Для соблюдения норматива предприятию необходимо обеспечить рост денежных средств, и при этом необходимо усилить контроль за их движением.

Коэффициент автономии выше нормативного значении. Это означает, что все обязательства организации могут быть покрыты его собственными средствами.

Коэффициент финансовой устойчивости ≥ 0,6, расчетные данные превышают это значение, таким образом, финансовое состояние организации является достаточно устойчивым.

6) На основе комплексной и рейтинговой оценки производственно-хозяйственной деятельности организации и деятельности конкурирующих предприятий, с учетом степени значимости показателя эффективности деятельности предприятия, следует, что ООО «Агат» занимает первое место по прибыльности деятельности, ООО «Алмаз» - второе, а анализируемая организация ООО «Рубин» занимает 3 место. Т.е. из сравниваемых предприятий наиболее результативной и эффективной является деятельность ООО «Агат», а наименее результативной – деятельность ООО «Рубин».

Рекомендации:

· Снизить стоимость использованных материалов за счет: снижения количества используемых материалов, которые в свою очередь зависят от удельного расхода материалов на единицу продукции, структуры и объема выпускаемой продукции; снижения цен, т.е за счет снижения себестоимости изготовления материалов.

· Из всех видов материалов наибольшее влияние на совокупную стоимость всех материалов, оказали материалы вида Z и W, следовательно, именно этим видам материалов надо уделить наибольшее влияние при дальнейшем проведении углубленного анализа.

· Принять меры по снижению издержек производства и снижению точки безубыточности, в частности за счет увеличения спроса и продаж наиболее рентабельных изделий.

· Необходимо обеспечить рост денежных средств, и при этом необходимо усилить контроль за их движением.

· Необходимо вести постоянный контроль за соотношением задолженностей, контроль за состоянием расчетов по просроченным задолженностям, своевременно выявлять недопустимые виды задолженности.

Список литературы

1. Абдукаримов И.Т. Анализ финансового состояния и финансовых результатов предпринимательских структур: Учебное пособие / И.Т. Абдукаримов, М.В. Беспалов. - М.: НИЦ Инфра-М, 2013. - 215 с.;

2. Абдукаримов И.Т. Финансово-экономический анализ хоз. деятельности коммерческих орг-ций (анализ дел. активности): Уч. пос. / И.Т. Абдукаримов и др. - М.: НИЦ Инфра-М, 2012. - 320 с.;

3. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие /Бердникова Т. Б. ИНФРА-М, 2001. - 215 с.;

4. Вахрушина М.А. Анализ финансовой отчетности: Учебник / Под ред. М.А. Вахрушиной. - 2-e изд. - М.: Вузовский учебник: ИНФРА-М, 2011. - 431 с.;

5. Вахрушина М.А. Комплексный экономическиий анализ хозяйственной деятельности: Учебное пособие / ВЗФЭИ; Под ред. М.А. Вахрушиной. - М.: Вузовский учебник, 2008. - 463 с.;

6. Гиляровская Л.Т. Анализ и оценка финансовой устойчивости коммерческих организаций [Электронный ресурс]: учеб. пособие для студентов вузов, обучающихся по специальностям 080109 «Бухгалтерский учет, анализ и аудит», 080105 «Финансы и кредит» / Л. Т. Гиляровская, А. В. Ендовицкая. - М.: ЮНИТИ-ДАНА, 2012. - 159 с.;

7. Губин В.Е. Анализ финансово-хозяйственной деятельности: Учебник / В.Е. Губин, О.В. Губина. - 2-e изд., перераб. и доп. - М.: ИД ФОРУМ: НИЦ Инфра-М, 2013. - 336 с.;

8. Губина О.В. Анализ финансово-хозяйственной деятельности: Практикум: Учеб. пособие / О.В. Губина, В.Е. Губин. - 2 изд., перераб. и доп. - М.: ИД ФОРУМ: НИЦ ИНФРА-М, 2013 - 192с.;

9. Иванов И.Н. Экономический анализ деятельности предприятия: Учебник / И.Н. Иванов. - М.: НИЦ Инфра-М, 2013. - 348 с.;

10. Илышева Н.Н. Анализ финансовой отчетности коммерческой организации [Электронный ресурс]: учеб. пособие для студентов вузов, обучающихся по специальности «Бухгалтерский учет, анализ и аудит» / Н.Н.Илышева, С.И.Крылов. - М.: ЮНИТИ-ДАНА, 2012. - 240 с.;

11. Канке А.А. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие / А.А. Канке, И.П. Кошевая. - 2-e изд., испр. и доп. - М.: ИД ФОРУМ: НИЦ Инфра-М, 2013. – 465 с.;

12. Киреева Н.В. Экономический и финансовый анализ: Учебное пособие / Н.В. Киреева. - М.: НИЦ ИНФРА-М, 2013. - 293 с.;

13. Климова Н.В. Экономический анализ (теория, задачи, тесты, деловые игры): Учебное пособие / Н.В. Климова. - М.: Вузовский учебник: НИЦ Инфра-М, 2013. - 287 с.;

14. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / Л.И. Алексеева, К.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. — 2-е изд., перераб. и доп. — М.: КИОРУС, 2009. — 688 с.;

15. Косолапова М.В. Комплексный экономический анализ хозяйственной деятельности / М.В. Косолапова, В.А. Свободин. - М.: Дашков и К, 2012. - 248 с.;

16. Либерман И.А. Анализ и диагностика финансово-хозяйственной деятельности: Учеб. пособие / И.А. Либерман. - 5-e изд. - М.: ИЦ РИОР, 2010. – 269 с.;

17. Лысенко Д.В. Комплексный экономический анализ хозяйственной деятельности: Учебник для вузов / Д.В. Лысенко. - М.: ИНФРА-М, 2013. - 320 с.;

18. Орлова Т.М. Практикум по комплексному экономическому анализу хозяйственной деятельности: учебное пособие / Т.М. Орлова. — М.: КНОРУС, 2010. - 256 с.;

19. Пожидаева Т.А. Анализ финансовой отчетности: учебное пособие / Т.А. Пожидаева. – 3-е изд., стер. – М.: КНОРУС, 2010. – 320 с.;

20. Поздняков В.Я. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник / В.Я. Поздняков. - М.: ИНФРА-М, 2009. – 165 с.;

21. Савицкая Г.В. Анализ хозяйственной деятельности: Учебное пособие / Г.В. Савицкая. - 6-e изд., испр. и доп. - М.: НИЦ Инфра-М, 2013. - 284 с.;

22. Савицкая Г.В. Комплексный анализ хозяйственной деятельности предприятия: Учебник / Г.В. Савицкая. - 6-e изд., перераб. и доп. - М.: НИЦ Инфра-М, 2013. - 607 с.;

23. Савицкая Г.В. Экономический анализ: Учебник / Г.В. Савицкая. - 14-e изд., перераб. и доп. - М.: НИЦ ИНФРА-М, 2013. - 649 с.;

24. Скамай Л.Г. Экономический анализ деятельности предприятия: Учебник / Л.Г. Скамай, М.И. Трубочкина. - 2-e изд., перераб. и доп. - М.: ИНФРА-М, 2011. - 378 с.;

25. Теория и практика анализа финансовой отчетности организаций: учебное пособие / Н.В. Парушина, И.В. Бутенко, В.Е. Губин и др. - М.: ИД ФОРУМ: ИНФРА-М, 2010. - 432 с.;

26. Шадрина Г.В. Комплексный экономический анализ хозяйственной деятельности: учебно-методическим комплекс / Г.В.Шадрина. – М.: Изд. центр ЕАОИ. 2008. - 216 с.;

27. Шеремет А.Д. Комплексный анализ хозяйственной деятельности: Учеб. пособие / А.Д. Шеремет. - М.: ИД РИОР, 2009. - 255 с.;

28. Шеремет А.Д. Методика финансового анализа деятельности коммерческих организаций / А.Д. Шеремет, Е.В. Негашев. - 2-e изд., перераб. и доп. - М.: НИЦ Инфра-М, 2013. - 208 с.;

29. Экономический анализ (Комплексный экономический анализ хозяйственной деятельности): Учебное пос. / Л.Е. Басовский, А.М. Лунева, А.Л. Басовский. - М.: ИНФРА-М, 2008. - 222 с.;

30. Экономический анализ: Учебное пособие / Н.Б. Акуленко, В.Ю. Гарнова, В.А. Колоколов; Под ред. Н.Б. Акуленко, В.Ю. Гарновой - М.: НИЦ ИНФРА-М, 2013. - 157 с.

Поиск по сайту: