|

АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомДругоеЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция

Классификация затрат для целей оценки. Расчет точки безубыточности

Для того, чтобы оценить производственно-финансовый рычаг необходимо разделить все затраты предприятия на постоянные и переменные. Переменные затраты – это затраты, которые зависят от объема реализации продукции или от объема выпуска. Сюда входят – затраты на материалы, сдельная заработная плата. Постоянные затраты не зависят от объема реализации. Сюда входят амортизация основных средств, затраты на аренду, повременная заработная плата.

Постоянными затраты остаются на некотором промежутке объема реализации продукции.

Например: 1000 шт. продукции выпускается на одном станке, 1100 шт. тоже на этом станке. Если объемы выпуска больше, то необходимо купить ещё один станок. В этом случае расходы на амортизацию увеличиваются. Расходы становятся переменными. Поэтому постоянные расходы называют часто условно постоянными.

С переменными расходами ситуация подобная. Выпускаем 1000шт. на одном станке. При выпуске 1200шт. дается скидка на материалы. Затраты уменьшаются, а следовательно переменные затраты также условные.

Кроме постоянных и переменных затрат существуют смешанные затраты, которые состоят из постоянной и переменной частей. Такие например, как затраты на телефон. Есть абонентская плата и тарификация в зависимости от минут разговора.

Для целей оценки производственного рычага необходимо в смешанных затратах необходимо выявить постоянную и переменную части в смешанных затратах и прибавить их к постоянным и смешанным затратам.

От соотношения постоянных и переменных затрат зависит коэффициент производственного рычага предприятия.

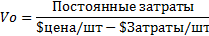

Точка безубыточности – объем реализации продукции при котором расходы равны доходам.

Прибыль = Доходы – Постоянные затраты – Переменные затраты.

…= ($цена/шт)*V – ($Затраты/шт)*V

/../= ($цена/шт)*V0- Постояные затраты-($Затраты/шт)*V

/…/= V0*($цена/шт-$Затраты/шт)-Постоянные затраты

Оценка производственного рычага

Производственный рычаг отражает изменение валовой прибыли в зависимости от изменения объема реализации. Производственный рычаг зависит от структуры затрат предприятия, то есть как между собой соотносятся постоянные и переменные затраты. Коэффициент производственного рычага рассчитывается следующим образом.

П - прибыль до выплаты процентов по кредитам и налога на прибыль – Валовая прибыль

∆% - относительное изменение показывает насколько изменился в процентах этот показатель по отношению к базовому периоду.

∆V% - относительное изменение объема реализации продукции.

Коэффициент производственного рычага показывает, на сколько процентов изменится валовая прибыль при изменении объема реализации продукции на 1%.

Расчет коэффициента производственного рычага.

| Показатель | Варианты (соотношение постоянных и переменных затрат) | ||

| А | В | С | |

| 1. Цена изделия в рублях за штуку. | |||

| 2. Переменные расходы в рублях/шт. | |||

| 3. Постоянные расходы в рублях | |||

| 4. Отношение постоянных расходов к переменным | 1,11 | 1,67 | 2,5 |

| 5.Объем производства в базовом периоде шт. | |||

| 6. Объем производства в отчетном периоде шт. | |||

| 7. Увеличение объема производства в % | |||

| 8. Выручка в базовом варианте в рублях | |||

| 9. Выручка в отчетном варианте в рублях | |||

| 10. Затраты в базовом периоде в рублях. | |||

| 11. Затраты в отчетном варианте в рублях | |||

| 12. Прибыль в базовом варианте в рублях. | |||

| 13. Прибыль в отчетном периоде в рублях. | |||

| 14. Изменение валовой прибыли %. | 82,5 | ||

| 15. Коэффициент производственного рычага. | 4,125 |

Чем больше отношение постоянных расходов к переменным – тем больше коэффициент производственного рычага. Рассмотренный случай предполагает увеличение объема реализации продукции на 20%. В этом случае более предпочтителен вариант С, т.к. при увеличении объема реализации на 1% валовая прибыль увеличивается на 6 процентов, однако вариант C характеризуется наибольшим уровнем риска, связанным со структурой затрат предприятия, поэтому при падении объема реализации на 1 % - валовая прибыль для варианта С упадет на 6%. Для случая, когда объем реализации падает лучшим вариантом будет вариант А.

При падении объема реализации продукции обычно стараются сократить постоянные затраты и уменьшить риск, связанный со структурой затрат.

Практика 2:

Задача 1)

| Актив | ∑ | Пассив | ∑ |

| Запасы и затраты | Собственный капитал | ||

| Основные средства | Резерв по сомнительным долгам | ||

| Денежные средства | Долгосрочные заемные средства | ||

| Дебиторская задолженности | Краткосрочная кредиторская задолженность |

Коэффициент срочной ликвидности = 1,5

Kcл=(20+Дз)/120=1,5

ДЗ=160

Задача 2)

| Актив | ∑ | Пассив | ∑ |

| Долгосрочные вложения | Краткосрочные кредиты | ||

| Дебеторская задолженности | Текущая кредиторская задолженность | ||

| Основные средства | Собственный капитал | ||

| Запасы и затраты | |||

| Денежные средства | |||

| Краткосрочные фин.вложения |

Собственные оборотные активы предприятия = 100 000р

Собственные оборотные активы предприятия = Собственный капитал + внеоборотные активы

100 000= СК – (1500+400) СК=2000

Задача 3)

| Актив | ∑ | Пассив | ∑ |

| Дебиторская зад-ть | Краткосрочная кредиторская задолженность | ||

| Запасы и затраты | Резервный капитал | ||

| Денежные средства | Уставный капитал | ||

| Краткосрочные фин.вложения | Нераспределенная прибыль | ||

| Внеоборотные активы |

Коэффициент абс.ликвидности = 0,2

Кал= Абсолютно ликвидные оборотные активы/ Краткосрочные пассивы

5/х=0,2

Краткосрочная кред.задолженность = 25

Задача 4)

| Актив | ∑ | Пассив | ∑ |

| Необоротные активы | Краткосрочная кредиторская задолженность | ||

| Дебиторская зад-ть | Добавочный капитал | ||

| Запасы и затраты | Уставный капитал | ||

| Денежные средства | Нераспределенная прибыль | ||

| Краткосрочные фин.вложения |

Коэффициент общей ликвидности = 2=Оборотные активы/ Краткосрочные пассивы

2=(265+х+5+100)/305

Х= 240

Задача 5)

За 2010 год предприятие получило доходы от реализации продукции в размере 13 000 000р. Внереализационные доходы составили 3% от реализационных 390000р. Расходы на производство составили 65% от всех доходов 8703500р. Внереализационные расходы 7% от всех доходов 937300р. Сумма расходов 9640800р. В начале года на расчетный счет предприятия был зачислен долгосрочный кредит банка на сумму 2 000 000 р. За пользование этим кредитом должно платить 15% годовых.Расходы по кредиту 300000р.

Общие расходы 9940800р. Рассчитать налогооблагаемую прибыль, налог на прибыль, чистую прибыль, рентабельность реализации и рентабельность продукции за 2010 год.

Налогооблагаемая прибыль = 3449200р

Налог 689840 р

Прибыль без налогов 2759360р

Rреализации = 2759360 *100%/13390000=20,6

Rпрод = 2759360 *100%/9940800=27,7

Задача 6)

Предприятие планирует ежегодно производить и продавать 1000 единиц продукции в год. Планируемая цена – 2500р. Переменные расходы на единицу продукции 1600р. Постоянные расходы за год 580 000р. Предприятие платит налог на прибыль по ставке 20%. Рассчитать сумму чистой прибыли для трех прогнозных сценариев.

1 – Базового

2 – Оптимистического. Продажи и цена вырастут на 10%. Затраты останутся на прежнем уровне

3 – Пессимистического. Продажи и цена на базовом уровне. Затраты вырастут на 10%.

БАЗА

Доходы = 2500 * 1000 = 2 500 000р

Расходы = 1600000-580000=2 180 000р

Прибыль = 2 500 000 – 2 180 000 = 320000

Налог = 64000

Прибыль без налогов = 256000

ОПТ

1100*2750 = 3 025 000р

1100*1600 = 1760000р

Прибыль = 3 025 000-(1760000 + 580 000)= 685 000

Налог = 137000

Прибыль без налога = 548000

ПЕС

1760*1100 = 1936000

Расходы = 1760000- 638000= 2398000р

Прибыль = 2500000 – 2398000= 192 000р

Налог = 20 400

Прибыль без налогов = 102 000 – 20 400 = 77600р

Задача 7)

Составить баланс и проверить условия ликвидности баланса предприятий а и б.

| Актив | Сумма, тыс р. | Пассив | Сумма, тыс р. | ||

| А | Б | А | Б | ||

| Основные средства | Уставный капитал | ||||

| Запасы и затраты | Нераспределенная прибыль | ||||

| Дебиторская задолженность | Долгосрочные заемные средства | ||||

| Денежные средства | Краткосрочные заемные средства | ||||

| Кредиторская задолженность |

Для предприятия А

А1) Денежные средства:

П1) Краткосрочная кред. Задолженность:

А1 => П1 – Условие выполняется

А2) Деб задолженность и кр.фин вложения:

1998+0=1998

П2) Краткосрочные обязательства

А2=>П2 - Условие не выполняется

А3) Запасы и затраты

П2) Долгосрочные обязательства

А3=>П3 – Условие выполняется

А4) Внеоборотные активы

П4) Собственный капитал или постоянные пассивы

89000+2000=91000

А4<=П4 – Условие выполняется

Полностью ликвидным баланс признать нельзя

Для предприятия Б

А1) Денежные средства:

П1) Краткосрочная кред. Задолженность:

А1 => П1 – Условие выполняется

А2) Деб задолженность и кр.фин вложения:

6500+0=6500

П2) Краткосрочные обязательства

А2=>П2 - Условие выполняется

А3) Запасы и затраты

П2) Долгосрочные обязательства

А3=>П3 – Условие не выполняется

А4) Внеоборотные активы

П4) Собственный капитал или постоянные пассивы

А4<=П4 – Условие не выполняется

Полностью ликвидным баланс признать нельзя

Задача 8)

Имеются данные о трех возможных вариантах организации производства продукции.

| Показатель | Варианты (соотношение постоянных и переменных затрат) | ||||||||

| А | В | С | А | В | С | А | В | С | |

| 1. Цена изделия в рублях за штуку. | |||||||||

| 2. Переменные расходы в рублях/шт. | |||||||||

| 3. Постоянные расходы в рублях | |||||||||

| 4. Отношение постоянных расходов к переменным | 1,52 | 2,66666667 | 4,33333333 | 1,52 | 2,66666667 | 4,33333333 | 1,52 | 2,66666667 | 4,33333333 |

| 5.Объем производства в базовом периоде шт. | |||||||||

| 6. Объем производства в отчетном периоде шт. | |||||||||

| 7. Увеличение объема производства в % | -66,6666667 | -66,666667 | -66,6666667 | -40 | -40 | -40 | |||

| 8. Выручка в базовом варианте в рублях | |||||||||

| 9. Выручка в отчетном варианте в рублях | |||||||||

| 10. Затраты в базовом периоде в рублях. | |||||||||

| 11. Затраты в отчетном варианте в рублях | |||||||||

| 12. Прибыль в базовом варианте в рублях. | |||||||||

| 13. Прибыль в отчетном периоде в рублях. | -19500000 | -26500000 | -34000000 | ||||||

| 14. Изменение валовой прибыли %. | -135,135135 | -146,90265 | -162,962963 | -81,0810811 | -88,141593 | -97,777778 | 202,7027027 | 220,353982 | 244,444444 |

| 15. Коэффициент производственного рычага. | 2,027027027 | 2,20353982 | 2,44444444 | 2,027027027 | 2,20353982 | 2,44444444 | 2,027027027 | 2,20353982 | 2,44444444 |

Рассчитайте коэффициенты рычага для каждого варианта организации производства, если возможны следующие прогнозные сценарии.

1) Резкий спад производства на 500 единиц

2) Умеренный спад 900 единиц

3) Бурный рост 3000 единиц

В настоящее время предприятие выпускает 1500 штук

Лекция:

Эффект финансового рычага – увеличение рентабельности собственного капитала предприятия при привлечении заемного капитала несмотря на платность последнего.

Rск=ЭРа*(1+Снп) + ЭФР

Эффект финансового рычага = (1-Снп)*(Эра-ССП)*(ЗК/СК)

Снп – ставка налога на прибыль. (1-Снп) – налоговый корректор.

Эра – Экономическая рентабельность активов уменьшаемая

ССП – средняя ставка процента по заемным средствам.

ЗК – заемный капитал

СК – собственный капитал

Эра = Валовая прибыль (прибыль до выплаты налога на прибыль и процентов по заемным средствам) / Стоимость активов. (Эра-ССП) – дифференциал финансового рычага.

Для расчета эффекта финансового рычага из пассива исключается текущая кредиторская задолженность, т.к. она бесплатная.

Расчет эффекта финансового рычага и рентабельности собственного капитала.

| Показатели | Предприятие | ||

| А | В | С | |

| Пассив, Валюта баланса 2тыс руб. | |||

| Собственный капитал, тыс.руб. | |||

| Заемный капитал, тыс.руб. | |||

| Экономическая рентабельность активов | |||

| Валовая прибыль, ты с. Руб. | |||

| Проценты по кредиту 15% тыс. руб. | |||

| Налог на прибыль 20%тыс. рублей. | |||

| Чистая прибыль тыс.руб. | |||

| Рентабельность собственного капитала, %. | |||

| Дифференциал финансового рычага % | |||

| Плечо финасового рычага | |||

| Эффект финансового рычага % | |||

| Рентабельность собственного капитала, %. |

Анализ полученных результатов.

Больше всего (на 16%) увеличилась рентабельность собственного капитала у предприятия В. Это произошло за счет эффекта финансового рычага, который у предприятия В максимальный, так как у него больше всех заемных средств (800000) а значит и большое плечо финансового рычага (4). Однако с увеличением суммы заемных средств увеличивается риск предприятия связанный со структурой источника финансирования. Обычно плечо не превышает единицу. Эффект рычага возникает если существуют заемные средства. И его можно увеличить, увеличив сумму заемных средств(невозможно увеличивать до бесконечности), увеличить рентабельность активов или ставку по заемным средствам уменьшить. Если экономическая рентабельность активов меньше средней ставки процентов по заемным средствам, то эффект финансового рычага становится отрицательным и снижается рентабельность собственного капитала. Тоесть привлечение заемных средств под высокий процент для предприятия не выгодно. В целом привлекать заем выгодно, и если предприятие не привлекает заем, имея при этом возможность, что может принести ему дополнительную прибыль, то считается, что предприятие имеет неоптимальную структуру источника финансирования.

Коэффициент финансового рычага

Коэффициент финансового рычага рассчитывается:

Кфр=

∆ЧП% - относительное изменение чистой прибыли

∆П% - относительное изменение валовой прибыли

Коэффициент финансового рычага показывает на сколько процентов изменяется чистая прибыль, если валовая прибыль изменится на один процент.

Расчет коэффициента финансового рычага:

| Показатель | Предприятие | ||||||||

| А | В | С | |||||||

| -10% | 100% | +10% | -10% | 100% | +10% | -10% | 100% | +10% | |

| Капитал, тыс.руб. | |||||||||

| Заемный капитал, тыс. руб. | |||||||||

| Экономическая рентабельность активов,% | |||||||||

| Валовая прибыль, тыс. руб | |||||||||

| Процент по кредиту (10%) ты сруб. | |||||||||

| Налог на прибыль(20%) ты сруб. | |||||||||

| Чистая прибыль, тыс. руб | |||||||||

| Изменение валовой прибыли % | -10 | -10 | -10 | ||||||

| Изменение чистой прибыли % | -10 | -16,667 | 16,6667 | -13,333 | 13,3333 | ||||

| Коэффициент финансового рычага | 1,667 | 1,333 |

У предприятия В максимальное значение коэффициента финансового рычага = 1,67. Это означает что при изменении валовой прибыли на 1% - чистая прибыль этого предприятия изменяется на 1,667%. Кроме того, у предприятия В максимальная сумма заемного капитала. При росте валовой прибыли структура источников финансирования и значение коэффициента финансового рычага у предприятия В является предпочтительным при увеличении. При уменьшении валовой прибыли лучшим значением коэффициента финансового рычага характеризуется работа предприятия А, где на 1% уменьшения валовой прибыли чистая прибыль уменьшается также на 1%.

Вывод: Таким образом предприятие В характеризируется большим риском связанным со структурой источников финансирования, у него больше всего заемного капитала 800т.р. С одной стороны предприятию необходимо использовать заемный капитал для своего развития, в том случае когда это выгодно, сохраняя при этом структуру источников финансирования, которая не превышала бы риск предприятия.

Поиск по сайту: